Warum Paare mit einem Eigenheim mehr Risiko eingehen als mit Aktien

Es ist schon paradox.

Wenn es um Aktien geht, ist meist im gleichen Atemzug vom Risiko die Rede.

Wertschwankungen, Unternehmenspleiten und eine ständig schwelende Crash-Gefahr lassen die Börse eher als Bedrohung denn als Segen für das eigene Vermögen erscheinen.

Ganz anders Immobilien.

Für die allermeisten Leute stehen hier die Chancen klar im Fokus.

Werterhalt, Mietersparnis, Inflationsschutz und die vielbeschworene emotionale Rendite heben das Betongold auf den Sockel eines nahezu unfehlbaren Investments.

Doch sind Immobilien wirklich so sicher, wie sie erscheinen? Ist die Investition in ein Wertpapier-Depot womöglich sogar der weniger riskante Weg beim Aufbau des Vermögens? Insbesondere für (verheiratete) Paare?

Chance und Risiko

Immobilien-Experten wiederholen nahezu mantraartig, dass sich der Kauf eines Eigenheims so gut wie immer lohnt.

Natürlich lässt sich diese Aussage in Frage stellen, aber nehmen wir einfach mal an, dass dem so sei.

Schließlich basieren meine langfristigen Aktieninvestments ja auch auf der Annahme, dass bei einem Anlagehorizont von mehr als 20 Jahren am Ende eine attraktive Rendite winkt.

Gehen wir der Einfachheit halber mal davon aus, dass Eigenheim-Käufer auf der einen Seite und Aktien-Investoren auf der anderen Seite am Ende die gleiche positive Rendite erwirtschaften.

Ein nicht von der Hand zu weisender Zusammenhang bei der Geldanlage ist allerdings dieser:

Chance ist immer die Kehrseite von Risiko.

Das heißt, der Chance auf eine gute Rendite steht das Risiko des Verlusts gegenüber. Genau dieser Zusammenhang wird bei Immobilien-Investments aber gerne ausgeblendet.

Schauen wir uns deshalb einmal an, welches Risiko Aktien- und Immobilien-Anleger auf ihrem Weg der Vermögensbildung tragen. Und zwar dann, wenn sie sich als Paar auf den gemeinsamen Weg der Vermögensbildung machen.

Zwei Paare, zwei Wege

Um einen fairen Vergleich zwischen Aktiendepot und Eigenheim anstellen zu können, betrachten wir exemplarisch zwei Paare in der gleichen Lebenssituation und mit gleichen Einkommensverhältnissen:

Anne und Christoph sind beide Mitte 30, berufstätig und verdienen zusammen 5.000€ netto im Monat. Seit Jahren träumen sie vom Eigenheim und haben dafür 100.000€ Eigenkapital angespart.

Noch wohnen sie allerdings zur Miete und zahlen für ihre 100qm große 3-Zimmer-Wohnung 1.000€ (kalt) im Monat.

Lisa und Tim sind ebenfalls beide Mitte 30, berufstätig und verdienen zusammen 5.000€ im Monat. Sie haben können dem Immobilienhype nichts abgewinnen, fragen sich angesichts niedriger Zinsen aber, was sie mit ihren Ersparnissen in Höhe von 100.000€ anfangen sollen.

Das Eigenheim

Anne und Christoph sind nach langer Suche endlich fündig geworden und haben nun den Kaufvertrag für ein Einfamilienhaus unterschrieben.

Die wichtigsten Zahlen zum Immobilienkauf im Überblick:

Immobilienpreis: 460.000€

Transaktionskosten*: 40.000€

Gesamtkosten: 500.000€

Eigenkapital: 100.000€

Fremdkapital: 400.000€

Zinssatz (nominal): 2,5 Prozent

Laufzeit: 25 Jahre

Restschuld nach 25 Jahren: Null

*Die Grunderwerbssteuer beträgt je nach Bundesland mittlerweile bis zu 6,5 Prozent des Kaufpreises. Hinzu kommen Notargebühren in Höhe von durchschnittlich 1,1 Prozent, Grundbuchgebühren von etwa 0,4 Prozent und ggf. Maklergebühren in Höhe von 3,57 Prozent. Für unser Beispiel habe ich mit 8,7 Prozent Kaufkosten gerechnet, das ergibt die runde Zahl von 40.000€.

Statt 1.000€ an ihren Vermieter zahlen Anne und Christoph nun eine Monatsrate von 1.800€ für Zins und Tilgung an die Bank.

Das Aktiendepot

Lisa und Tim ziehen zufälligerweise in die alte Mietwohnung von Anne und Christoph, zahlen also 1.000€ Kaltmiete im Monat und fragen sich noch immer: wohin mit unserem Geld?

Zur Verfügung stehen Ersparnisse in Höhe von 100.000€ und ein monatlicher Anlagebetrag von 800€.

Nachdem sie sich ein wenig in die Materie eingearbeitet und einen Online-Kurs über passives Investieren absolviert haben (Achtung: schamlose Eigenwerbung!), steht nun der Entschluss, in ein ETF-Depot zu investieren.

Die wichtigsten Zahlen zum Depot im Überblick:

Eigenkapital: 100.000€

Investition in 5 ETFs: 5 x 20.000€ = 100.000€

Transaktionskosten*: 275€

Asset-Allocation: 80% Aktien, 20% Anleihen

*Transaktionskosten beim Wertpapierhandel setzen sich in aller Regel aus dem Grundpreis (hier 4,95€) und dem Provisionssatz (hier: 0,25 Prozent) zusammen. Quelle: Consorsbank.

Lisa und Tim sind jetzt stolze Besitzer eines ETF-Depots, in das sie monatlich 800€ investieren.

Beide Paare nehmen sich vor, zwischenzeitliche Wertschwankungen ihrer Investments zu ignorieren. Die Immobilienbesitzer Anne und Christoph können sich gut vorstellen, ihren Lebensabend im gemeinsamen Eigenheim zu verbringen.

Die ETF-Anleger Lisa und Tim wollen das Kostolany’sche Mantra beherzigen: Aktien kaufen, Schlaftabletten nehmen und frühestens nach 20 Jahren schauen, was draus geworden ist.

Spulen wir nun schnell 7 Jahre vor und sehen, wie es den beiden Paaren mit ihren Investments geht …

Das verflixte 7. Jahr

Anne und Christoph hätten schwören können, dass ihre Liebe ewig hält, doch leider ist es anders gekommen.

Trotz gemeinsamer Immobilie haben sich die beiden über die Jahre irgendwie auseinandergelebt. Nachdem Anne dann von Christophs Affäre mit seiner Sekretärin erfahren hat, will sie die sofortige Scheidung.

Auch in der Beziehung von Lisa und Tim ist seit ein paar Jahren der Wurm drin. Lisa macht es wahnsinnig, dass Tim abends nie den Geschirrspüler einräumt und stattdessen lieber mit seinen Kumpels um die Häuser zieht.

Tim wiederum kann Lisas ständiges Genörgel nicht mehr hören und ist die vielen Konflikte mit ihr satt. Nachdem ein weiterer Disput zwischen den beiden eskaliert, beschließen Lisa und Tim, sich zu trennen.

Was wird nun aus dem Eigenheim und dem ETF-Depot?

Das Haus muss weg

Weder Anne noch Christoph können die Monatsrate von 1.800€ alleine aufbringen. Keiner von beiden verfügt über die notwendigen Ersparnisse, den anderen auszahlen zu können. Ein Erbe ist nicht in Aussicht.

Die einzige Lösung: Das Haus muss verkauft werden.

Leider hat sich der Immobilienmarkt in der Zwischenzeit gedreht und die Preise sind in den letzten Jahren ein wenig gesunken. Beim Verkauf bekommen Anne und Christoph daher 10 Prozent weniger als sie vor 7 Jahren bezahlt haben.

Der Verkaufspreis für ihr Haus beträgt 414.000€. Abzüglich der Restschuld von 312.000€ bleiben ihnen nach 7 Jahren 102.000€ Kapitalvermögen.

Das Depot muss aufgelöst werden

Lisa und Tim wollen auch finanziell in Zukunft getrennte Wege gehen und sind fest entschlossen, das gemeinsame Depot aufzulösen.

Durch ihre regelmäßigen Einzahlungen hat das Depot mittlerweile einen Wert von knapp 207.000€ erreicht.

Dieser Entwicklung liegen folgende Annahmen zugrunde:

Anfangskapital: 100.000€

Monatlicher Anlagebetrag zu Beginn: 800€

Jährliche Mietsteigerung: 1 Prozent

Durchschnittliche Jahresrendite: 4 Prozent

Aufgrund der Mietsteigerung von 1 Prozent haben Lisa und Tim Jahr für Jahr weniger Geld in das Depot eingezahlt.

Leider hat sich kurz vor ihrer Trennung der Aktienmarkt auf den Weg in den Keller gemacht. Ein fulminanter Crash sorgt für Kursverluste in Höhe von 40 Prozent.

Das Depot von Lisa und Tom rutscht aufgrund der Aktienquote von 80 Prozent damit um satte 32 Prozent ins Minus (-0,4 x 0,8 = – 0,32).

Trotz roter Zahlen steht ihr Depot damit immerhin noch bei 141.000€.

Der Vergleich

Die Immobilienpreise haben um moderate 10 Prozent nachgegeben und die Eigenheimbesitzer Anne und Christoph bleiben beim Verkauf der Immobilie mit 102.000€ zurück.

Der Aktienmarkt ist mit minus 40 Prozent vier mal tiefer gefallen und trotzdem bleiben Lisa und Tom ganze 141.000€ Vermögen in Wertpapieren.

39.000€ beträgt die Differenz beider Vermögen zugunsten des ETF-Depots.

Noch gravierender fällt allerdings der Vergleich der Eigenkapitalrendite aus. In diesem Fall wird allein das ursprünglich eingesetzte Kapital von 100.000€ bei der Berechnung berücksichtigt.

Hätten Lisa und Tim nicht monatlich gespart, wären aus ihren 100.000€ Startkapital bei 4 Prozent Rendite immerhin knapp 132.000€ geworden.

Nach dem Crash wären davon noch etwa 90.000€ übrig geblieben. Macht eine Rendite aufs Eigenkapital von minus 10 Prozent.

Hätten Anne und Christoph wiederum nicht getilgt, sondern nur die Zinsen auf den Kredit („Kapitalmiete“) gezahlt, hätte ihre Restschuld zum Verkaufszeitpunkt unverändert bei 400.000€ gelegen.

Da ihr Haus beim Verkauf 414.000€ einbringt, bliebe nach Ablösung des Kredits nur noch ein Vermögen von 14.000€. Macht eine Rendite aufs Eigenkapital von minus 86 Prozent.

Immerhin hätte beide dafür 7 Jahre mietfrei im „eigenen“ Haus gewohnt …

Der Unterschied

Ob man will oder nicht: Bei der Vermögensbildung sind Paare, die auf Immobilien setzen, größeren Risiken ausgesetzt als Wertpapier-Anleger.

Selbst bei gleicher langfristiger Renditeerwartung!

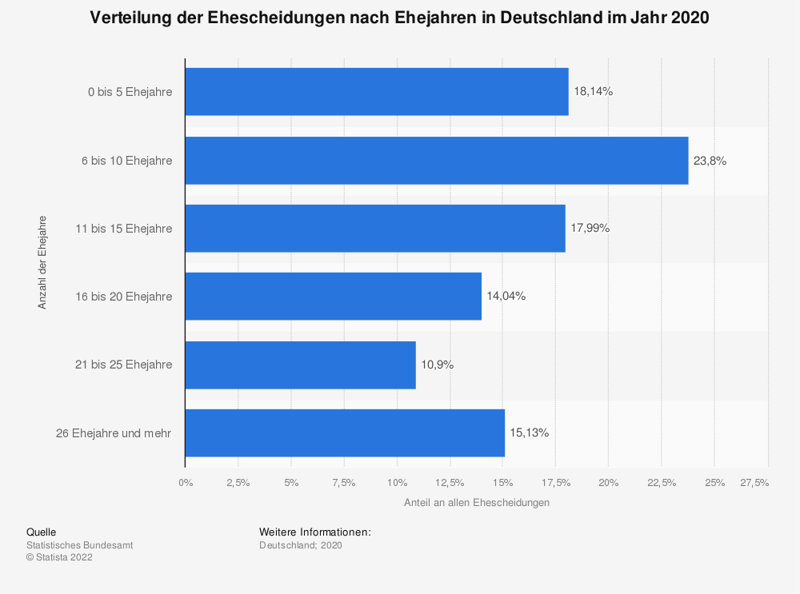

Scheidungsquoten jenseits der 40 Prozent zeigen, dass es sich bei dem gezeigten Szenario von Trennung, Hausverkauf und Kapitalverlust nicht um irgendein statistisch irrelevantes „Restrisiko“ handelt.

Zudem die Verteilung der Scheidungen nach Ehejahren einen eindeutigen Gipfel zwischen 6 und 10 Ehejahren aufweist, wie dieses Diagramm zeigt:

Mehr Statistiken bei Statista

Im Scheidungsfall ist ein Hausverkauf häufig unausweichlich. Weil entweder der Kredit nur gemeinsam bedient werden kann oder das Vermögen des im Haus verbleibenden Partners nicht ausreicht, um den ausziehenden Partner auszuzahlen.

Im Falle des Aktiendepots kann eine potenziell verlustreiche Auflösung dadurch vermieden werden, dass Gütertrennung in der Partnerschaft/Ehe praktiziert wird.

Praktisch bedeutet das: Lisa und Tim wären um einigen Ärger ärmer, wenn sie ihre 100.000€ zu Anfang einfach hälftig in zwei ETF-Depots angelegt hätten. Beide hätten im Trennungsfall ihr Depot weiterführen und zwischenzeitliche Kursverluste so einfach aussitzen können.

Das Fazit

Bei der Vermögensbildung sollte man nicht einseitig auf die Chancen schauen, sondern immer auch die unvermeidlichen Risiken berücksichtigen.

Das betrifft Immobilien- und Aktieninvestments gleichermaßen.

Makler-Sprüche wie „In der Lage bekommen Sie das Haus immer wieder verkauft“ mögen ein seeliges Gefühl vermitteln, erzählen aber selbstverständlich nicht die ganze Wahrheit.

Der Vergleich der beiden Anlage-Alternativen zeigt, dass die Kombination aus Fremdfinanzierung und hohen Transaktionskosten bei Immobilien mehr Risiken für Paare mit sich bringt als ein Aktiendepot, das allein mit Eigenkapital bespart wird.

Das Risiko von Immobilieninvestments nimmt zwar mit Zunahme der Haltedauer immer weiter ab, ist aber in den ersten 10 (Ehe-)Jahren nicht unerheblich.

War dir das Verlustrisiko einer fremdfinanzierten Immobilie in diesem Ausmaß bewusst? Ich freue mich auf deinen Kommentar.