8 Immobilien-Irrtümer, die du unbedingt kennen solltest (Teil 2)

Weiter geht es mit dem zweiten Teil meines Artikels über die acht größten Immobilien Irrtümer.

Im ersten Teil hast du erfahren:

#1 Warum niedrige Zinsen nicht automatisch für den Kauf einer Immobilie sprechen

#2 Weshalb auch Immobilienbesitzer jahrelang Miete zahlen (an die Bank)

#3 Unter welcher Voraussetzung Mieter mehr Vermögen bilden als Käufer

#4 Warum Immobilien nicht besser vor Inflation schützen als andere Anlageobjekte (zum Beispiel Aktien)

Weiter geht´s mit den Punkten fünf bis acht:

Irrtum #5 – Häuser steigen langfristig immer im Wert

Was ist der Wert eines Hauses?

Man hat ein Dach über dem Kopf. Das war vor 100 Jahren schon so und es ist heute nicht anders.

Man spart die Miete, sofern das Haus abbezahlt ist. Ansonsten erwirtschaftet ein selbstbewohntes Haus nichts.

Im Gegenteil, man muss regelmäßig Geld reinstecken, um seinen Wert zu erhalten.

Und wenn man es logisch betrachtet, dann können Immobilienpreise auf lange Sicht nicht stärker steigen als die Einkommen.

Wäre es anders, könnten sich immer weniger Leute den Kauf leisten. Die Nachfrage würde früher oder später sinken und damit auch die Preise …

Der Immobilien-Experte Robert Shiller erklärt:

Da Wohnen solch einen großen Anteil an den Ausgaben der meisten Leute hat, steht es in engem Bezug zu den Gehältern, welche wiederum eng an die Inflation gebunden sind. So ist es nicht überraschend, dass die Hauspreise zurück zum Mittelwert tendieren, wenn sie von der jährlichen Inflationsrate abgewichen sind.

Es ist daher auch keine Überraschung, wenn der Finanzautor Gerd Kommer (*) für den Zeitraum von 1970 bis 2015 feststellt:

Die inflationsbereinigte Wertsteigerung von Wohnimmobilien über die letzten 46 Jahre in Deutschland betrug plus minus null.

Ich wiederhole: Null.

Lage, Lage, Lage

Ja, die Lage ist für die Wertentwicklung nicht unerheblich.

Entscheidend ist allerdings vor allem die Veränderung der Lage. Und die ist selten über lange Zeiträume vorhersehbar.

Quizfrage:

Wie haben sich die Hauspreise im Umkreis von 5 Kilometern um die deutschen Atommeiler entwickelt, die nach der Katastrophe von Fukushima vorzeitig abgestellt wurden?

Richtig, sie sind um 11 Prozent gefallen.

Dabei sollte man meinen, es würde umliegende Immobilien aufwerten, wenn das Risiko eines Reaktorunfalls nicht mehr mit eingepreist werden müsste.

Der Verlust von Arbeitsplätzen scheint aber schwerer zu wiegen und beeinträchtigt die Grundstückspreise deutlicher als ein Kernreaktor im Netzbetrieb.

Demografische Entwicklung

Die Einwohnerzahlen der westlichen Industrienationen werden sich in den nächsten Jahrzehnten rückläufig entwickeln.

Diese Tatsache allein hat noch keinen Einfluss auf die Immobilienpreise.

Denn für die Entwicklung der Nachfrage nach Immobilien ist nicht die Einwohnerzahl maßgeblich, sondern die Gesamtzahl aller Haushalte.

Noch steigt diese, da immer mehr Menschen alleine leben.

Spätestens ab dem Jahr 2030 wird wohl auch die Zahl der Privathaushalte zurückgehen.

Wobei man mit Prognosen über derart lange Zeiträume sicherlich zurückhaltend sein sollte …

Schon heute aber stehen in weniger dicht besiedelten Gebieten Menschen vor dem Problem, ihre Immobilie ohne Verlust an den Mann bzw. die Frau zu bringen.

Was heute auf dem Lande günstig erscheint, könnte sich in Zukunft als ziemlich teuer erweisen.

Nämlich dann, wenn sich schlicht kein Käufer für das Eigenheim findet.

Fazit: Von Immobilien sollte man auf lange Sicht keine realen Wertsteigerungen erwarten. Dafür hängen die Immobilienpreise zu sehr von der Entwicklung der Einkommen ab.

Irrtum #6 – Immobilien sind sicherer als Aktien, denn der Wert eines Hauses kann nicht auf Null fallen

Falsch.

Der Wert eines Hauses kann sehr wohl auf Null fallen. Ein Haus ist ein Nutzgegenstand und verliert durch Gebrauch an Wert.

Beim Wert des Grundstücks sieht es anders aus. Hier ist ein völliger Wertverlust eher unwahrscheinlich.

Was allerdings ziemlich schnell auf Null fallen kann und unter Umständen noch weit darunter, ist die Eigenkapitalrendite.

Was soll das nun wieder heißen?

Das soll heißen, dass sich viele Leute nicht der Risiken bewusst sind, die sie mit einem Immobilienkredit eingehen.

Die Risiken des Immobilienkredits

Warum es sich beim Kauf einer fremdfinanzierten Immobilie um ein sogenanntes Kredithebelgeschäft handelt und welches Verlustrisiko sich daraus ergibt, erkläre ich in diesem Video:

Je höher die Kreditsumme im Verhältnis zum Eigenkapital ist, desto größer ist auch das Risiko, finanziellen Schiffbruch zu erleiden. Falls nicht alles so läuft, wie geplant.

Leider verlassen sich manche Käufer mehr oder weniger blind auf die Aussagen ihres Kreditberaters.

Und gehen mit dem größtmöglichen Kreditbetrag nach Hause, der gerade noch zu stemmen ist.

Angesprochen auf die grenzwertig hohe monatliche Belastung durch die Finanzierung hat mir mal ein Immobilienkäufer gesagt:

„Der Herr von der Bank meinte, das müsste klappen.“

Na, dann…

Das Kursrisiko bei Immobilien

Die Preisentwicklung von Immobilien wird nicht in täglich aktualisierten Kursen sichtbar gemacht.

Das bedeutet aber nicht, dass keinerlei Preisschwankungen existieren.

Das Auf- und Ab der Immobilienpreise ist nur – verglichen mit der Börse – weniger transparent, stärker von regionalen Besonderheiten abhängig und vollzieht sich über längere Zeiteinheiten.

Ein weiteres Zitat aus dem Buch Kaufen oder Mieten? (*) von Gerd Kommer:

Die durchschnittliche Wohnimmobilie ist, wenn man die Inflation berücksichtigt, in den 17 Jahren von 1993 bis 2009 in Deutschland um 19 Prozent im Preis gefallen, in Österreich um 20 Prozent und in der Schweiz um 6 Prozent.

Seit 2008 läuft die Entwicklung bekanntlich in die Gegenrichtung.

Fest steht jedenfalls: der Glaube an eine stetige Preisentwicklung (nach oben) ist eine Illusion.

Wer sagt, dass ihn Preisschwankungen nicht jucken, weil er mindestens die nächsten 30 Jahre im eigenen Haus wohnen will …

…der dürfte bei gleicher Haltedauer konsequenterweise auch mit den Wertschwankungen eines Aktienportfolios keine Schwierigkeiten haben.

Noch einmal Gerd Kommer:

Es gab im 20. Jahrhundert in allen westlichen Ländern, für die entsprechende historische Daten vorliegen, Perioden von über 50 Jahren, an deren Ende die realen Immobilienpreise niedriger waren als zu Beginn.

Mehr als 50 Jahre!

Ein Anlegerleben ist da fast schon zu kurz, um allein über eine lange Haltedauer das Verlustrisiko zu eliminieren.

Bei Aktien konnte man sich bei einem Zeithorizont von mehr als 15 Jahren bis dato relativ sicher sein, keine Verluste zu erleiden.

Fazit: Die Sicherheit von Immobilien ist trügerisch und das Risiko um so höher, je größer der Anteil der Fremdfinanzierung ist.

Irrtum #7 – Wohneigentum bietet eine emotionale Rendite, Mieten nicht

Mal abgesehen davon, dass man sich über die Sinnhaftigkeit des Begriffs „emotionale Rendite“ streiten kann, ist das eine sehr einseitige Betrachtungsweise.

Natürlich entgeht Mietern das Gefühl …

„Etwas eigenes zu haben, das man ganz nach seinen Vorstellungen gestalten kann.“

Auf die unter Eigentümern so beliebte bodentiefe Klarglas-Duschkabine inklusive Regenschauer-Duschkopf werden Mieter im Zweifel wohl verzichten müssen.

Dafür genießen Mieter eine andere Form der emotionalen Rendite: Freiheit und Flexibilität.

Diese können sie nutzen, um ihren Wohnraum jederzeit an ihre neuen Bedürfnisse und Möglichkeiten anzupassen.

Ein Jobangebot in einer anderen Stadt? Eine Nervensäge von Nachbar, mit dem man es nicht mehr länger aushält?

Mieter können verhältnismäßig schnell ihre Sachen packen. Denn sie sind eben eines nicht: immobil.

Nicholas Nassim Taleb schreibt in Der Schwarze Schwan (*):

Denken Sie auch an die zahlreichen Familien, die im Hinblick auf ihre Zukunft tunneln, sich auf eine schwer zu erschütternde Denkweise gegenüber Immobilien versteifen und glauben, sie würden dort für immer leben, ohne zu erkennen, wie selten solche Sesshaftigkeit in der heutigen Zeit ist.

Negativrendite

Wer sagt überhaupt, dass die emotionale Rendite immer positiv ist?

Sie kann selbstverständlich auch negativ sein. Sowohl für Mieter als auch für Käufer.

Dem Mieter kann jederzeit die Eigenbedarfskündigung oder eine Mieterhöhung drohen.

Dafür muss der Käufer mit einer Zwangsversteigerung rechnen, sobald er den Kredit nicht mehr bedienen kann.

Auch wenn er es erfolgreich verdrängt: Er wohnt de facto lange Jahre mehr oder weniger bei der Bank zur Miete.

Eigentum macht nicht glücklich(er)

Zudem sollte man sich von Wohneigentum keine allzu große Glückseligkeit erwarten.

In einer Studie wurden Menschen, die mit ihrer alten Wohnung unzufrieden waren, fünf Jahre nach dem Umzug in ein besseres Zuhause befragt.

Ihre Zufriedenheit in Bezug auf die Wohnsituation war signifikant angestiegen.

Ihre Zufriedenheit hinsichtlich der Lebenssituation insgesamt blieb hingegen unverändert.

Wer Häuslebauer im Freundeskreis hat, weiß, wie wenig Zeit diese noch für soziale Aktivitäten haben …

…wenn erst einmal die ganze Kaskade von …

Objektbesichtigungen

schwierigen Verhandlungen

gescheiterten Verhandlungen

neuen Objektbesichtigungen

Gutachterterminen

noch schwierigeren Verhandlungen

Notarterminen

Kreditberatungen und

Besichtigungen von Küchen- und Musterhaus-Ausstellungen

…losgetreten wurde.

Hinzu kommt noch der Zeitaufwand, um sich in die Funktionsweise verschiedener Heizungsanlagen einzulesen und über die Vor- und Nachteile verschiedener Bodenbeläge und Treppengeländer zu beraten.

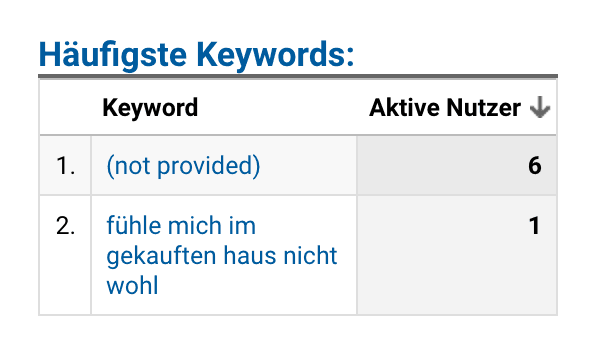

Ab und zu muss ich schon etwas schmunzeln, über welche Suchbegriffe Leute auf diese Seite kommen:

Irrtum #8 – Kinder haben es besser im eigenen Haus mit Garten

Ab in die Idylle …

Spätestens im letzten Schwangerschaftsdrittel verspüren werdende Mütter so etwas wie einen „Nestbautrieb“.

Der Nachwuchs soll es schön haben und braucht dafür natürlich Platz.

Wie viel, darüber lässt sich streiten, aber in vielen Fällen erscheint ein Umzug plötzlich alternativlos …

Angesichts happiger Kaltmieten für ein Mehr an Wohnraum ist schnell das beliebteste aller Allgemeinplätzchen zum Thema Immobilien aufgewärmt:

„Für den hohen Mietpreis kann man besser was Eigenes abbezahlen!“

Wir wissen, wie das ausgeht: ab aufs Land.

Wo man ja eigentlich sowieso hin will. Denn schließlich sollen die Kinder nicht Autoabgase, sondern den Duft von grünen Wiesen einatmen.

Apropos grüne Wiese…

Haus mit Garten

Wie wichtig ist eine begrünte Auslauffläche mit Terassenanschluss für die körperlich-geistige Entwicklung von Kindern?

Ich weiß es nicht.

Ich bin auf dem Land aufgewachsen und das Haus meiner Eltern hatte einen Garten.

Ich habe mich selten darin aufgehalten.

Ich erinnere mich rückblickend nur daran, dass ich in meinen Jugendjahren diesen akkurat gestutzten Rasen inklusive der ihn einrahmenden Buchsbäume und Rohdodendron-Büsche gerne gegen einen Straßenbahnanschluss in Richtung Großstadt getauscht hätte.

Ohne den Fahrservice durch die Eltern sind Jugendliche auf dem Land häufig einfach aufgeschmissen.

Was für kleine Kinder „ein Paradies“ sein mag, kann sich für Jugendliche ganz anders darstellen …

Fazit: Eltern sollten nicht selbstverständlich davon ausgehen, dass ihre Kinder das Landleben so idyllisch finden, wie sie selbst. Und sich vor dem Kauf eines Eigenheims ein paar wesentliche Fragen stellen.