Dividenden ETF: Was taugen Dividendenstrategien?

Keine Frage: Dividendenstrategien haben viele Fans.

Die einen freuen sich über den regelmäßigen „Cash-Flow“ ihres Dividenden-Portfolios.

Für diese Anlegergruppe sind „gute Aktien“ diejenigen mit der höchsten Dividendenrendite.

Andere sehen in Dividenden ETF gar eine Alternative zu konservativen Anlagen wie Festgeld oder Staatsanleihen.

Denn diese bringen heute kaum noch Zinsen und damit keine nennenswerten Ausschüttungen mehr.

Doch eignen sich dividendenstarke Aktien wirklich als Ersatz für Anleihen?

Und wie sinnvoll ist es überhaupt, ein Wertpapierdepot im Sinne einer Dividendenstrategie zu konstruieren?

Bevor wir tiefer ins Thema einsteigen, klären wir kurz ein paar Grundbegriffe:

Was ist eine Dividende?

Dividenden stellen eine Form der Gewinnausschüttung von Aktiengesellschaften dar.

Unternehmen können eine Dividende an ihre Aktionäre zahlen, müssen dies aber nicht tun.

Ob und in welcher Höhe eine Dividende ausgeschüttet wird, beschließen börsennotierte Unternehmen auf ihrer jährlichen Hauptversammlung.

Wer an diesem Stichtag bis zum Handelsschluss in Besitz der jeweiligen Aktie ist, erhält die Dividende.

Wann bekommt man die Dividende?

Die Auszahlung erfolgt am sogenannten Ex Dividenden Tag. Seit Januar 2017 ist dies der dritte auf die Hauptversammlung folgende Geschäftstag.

An diesem Tag kommt es zu einer Preiskorrektur des Aktienkurses. Dafür verantwortlich ist …

Der Dividendenabschlag

Den Kurs des betreffenden Unternehmens korrigiert die Börse zu Handelsbeginn um den Betrag der ausgeschütteten Dividende nach unten.

Das Unternehmen XY beschließt auf seiner Hauptversammlung die Ausschüttung einer Dividende in Höhe von 3€ pro Anteil.

Die Aktie kostet am Stichtag 60€.

Am Ex-Dividendentag erfolgt die Ausschüttung und die Aktie startet mit dem bereinigten Preis von 57€ in den Handel.

Bei Dividendenausschüttungen in geringer Höhe kann dieser Preisabschlag von üblichen Handelsaktivitäten überlagert werden.

Er wird dann kaum bemerkt.

Eine Dividendenausschüttung nimmt aber auch auf anderen Wegen …

Einfluss auf den Aktienkurs

Die Ankündigung einer Dividendenausschüttung kann zu einem Preisanstieg führen.

Wann geschieht das?

Wenn genügend Anleger bis zum Stichtag die Aktie kaufen, um sich die Ausschüttung zu sichern.

Fällt die angekündigte Dividendenausschüttung allerdings niedriger aus als erwartet, kann es passieren, dass sich enttäuschte Anleger von der Aktie trennen.

Dann fällt der Kurs bereits vor dem Tag der Ausschüttung.

Welche Rolle spielt die Dividendenrendite?

Die Verzückung über Dividendenausschüttungen sollte allerdings nicht den Blick auf eine wesentliche Tatsache verstellen:

Die Aktienrendite, das heißt die Gesamtrendite eines Aktieninvestments, setzt sich zusammen aus der Kursrendite und der Dividendenrendite.

Anders ausgedrückt: Die Dividendenrendite ist Teil der Gesamtrendite, kein zusätzliches Plus.

Und so wird sie berechnet:

Dividendenrendite = Dividende / Aktienkurs

Blendet man Steuern und Transaktionskosten aus, ist es also egal, ob eine Aktie im Jahr …

um 6 Prozent im Kurs steigt und keine Dividende ausschüttet oder

um 4 Prozent im Kurs steigt und sich eine Dividendenrendite von 2 Prozent hinzuaddiert.

Bereits in ihrer 1961 erschienen Studie „Dividend Policy, Growth, and the Valuation of Shares“ kamen die Autoren Merton Miller und Franco Modigliani zu dem Schluss:

Die Dividendenpolitik eines Unternehmens sollte für die Aktienrendite keine Rolle spielen.

Eine hohe Dividendenrendite ist für sich betrachtet auch noch kein Indikator für ein gutes Investment. Im Gegenteil …

Gute Dividendenrenditen = profitable Unternehmen?

Denn eine hohe Ausschüttungsquote kann allein daraus resultieren, dass der Kurs einer Aktie zuvor stark gefallen ist.

In drei aufeinander folgenden Jahren schüttet das Unternehmen X eine Dividende in Höhe von 3€ pro Anteil aus.

Der Kurs der Aktie fällt über diesen Zeitraum hingegen kontinuierlich. Daraus ergibt sich eine jährlich steigende Dividendenrendite:

Jahr 1:

Dividende: 3€Kurs: 100€

Dividendenrendite: 3% (3€/100€)

Jahr 2:

Dividende: 3€Kurs: 75€

Dividendenrendite: 4% (3€/75€)

Kursrendite: -25% (-25€/100€)

Aktienrendite: -21% (-25% + 4%)

Jahr 3:

Dividende: 3€

Kurs: 50€

Dividendenrendite: 6% (3€/50€)

Kursrendite: -33% (-25€/75€)

Aktienrendite: -27% (-33% + 6%)

Ist das Beispiel-Unternehmen nun ein gutes Investment?

Oder ist die stetig steigende Ausschüttungsrendite eher als Warnsignal zu verstehen?

Vielleicht zahlt das Unternehmen ja nur deswegen eine üppige Dividende, um überhaupt noch Käufer für seine Aktie zu finden?

Halten wir fest:

Die isolierte Betrachtung der Dividendenrendite taugt nicht als Auswahlkriterium für Aktien.

Es braucht sinnvollerweise weitere…

Kriterien für Dividendenstrategien

Eine wichtiger Aspekt für Dividendensammler ist, ob in der Vergangenheit verlässlich Dividenden ausgezahlt und diese idealerweise stetig erhöht wurden.

Unternehmen, die beide Kriterien über einen Zeitraum von mindestens 25 Jahren erfüllen, werden in den USA als Dividenden Aristokraten bezeichnet.

Welche Auswahlkriterien werden noch herangezogen?

Die Betreiber der Plattform Dividendenadel definieren beispielsweise ein „Magisches Viereck nachhaltiger Ausschüttungsqualität“:

- 1.

Kontinuität: konstante oder steigende Dividende in den letzten 10 Jahren

- 2.

Ausschüttungsquote: zwischen 25 und 75 Prozent der Gewinne wurden in den letzten drei Jahren an die Aktionäre ausgeschüttet

- 3.

Dividendenrendite: in den letzten fünf Jahren mindestens 1 Prozent pro Jahr

- 4.

Dividendenwachstum: Firmen, die die ersten drei Kriterien erfüllen, werden nach dem Dividendenwachstum der vergangenen fünf Jahre gerankt (die 50 bestplatzierten Unternehmen erhalten das Prädikat „DividendenAdel“)

Klingt ja alles schön und plausibel.

Aber wie bereits gesagt: Am Ende kommt es auf die Gesamtrendite eines Aktien-Investments an. Und nicht allein auf die Dividendenrendite.

Ist es also nicht …

Gehoppst wie gesprungen?

Fakt ist: Eine Dividendenausschüttung in Höhe von 1 Euro führt zu einem Preisrückgang der Aktie am Ex Dividenden Tag um ebenfalls 1 Euro.

Statt einer bestimmten Menge an Aktien zu halten, um eine Dividende in Höhe von beispielsweise 1.000 Euro zu kassieren, könnte man auch einfach Aktienanteile im Wert von 1.000 Euro verkaufen.

Das Ergebnis wäre das Gleiche:

Der Dividendenstratege hält mehr Aktienanteile, aber zu einem geringeren Preis.

Der „Kursinvestor“ hält weniger Aktienanteile, aber zu einem höheren Preis.

Warum also „basteln“ auf Cash-Flow fixierte Anleger sich ihre Gewinnausschüttung durch regelmäßige Verkäufe von Aktienanteilen nicht einfach selbst?

Mit anderen Worten:

Warum sind viele Privatanleger so unglaublich fixiert auf Dividendentitel?

In Ihrer 1983 veröffentlichten Studie „Explaining investor preference for cash dividends“ führen die Autoren Hersh Shefrin and Meir Statman dafür drei Gründe an:

Grund #1 – Verlustaversion

Anleger beurteilen Gewinne und Verluste nicht gleichermaßen:

Während die Dividendenausschüttung wie ein (zusätzlicher) Gewinn daherkommt, fühlt sich der Verkauf von Aktien wie ein Verlust an.

Auch wenn der Konto- beziehungsweise Depotstand unterm Strich derselbe ist.

Grund #2 – Post-decision-regret

Der Verkauf von Aktien erfordert eine aktive Entscheidung. Und bei jeder Entscheidung schwingt die Angst vor der späteren Reue mit:

Habe ich mit dem Verkauf die richtige Entscheidung getroffen?

Dividendenausschüttungen machen es dem Anleger in dieser Hinsicht einfach: Man muss nichts tun, das Geld fließt auch so aufs Konto.

Grund #3 – Impulskontrolle

Anleger in der Entsparphase bekommen mit den Dividenden-Ausschüttungen ein Mittel der Impulskontrolle in die Hand.

Sie können ihre Ausgaben einfach auf das Level der Dividendenausschüttungen limitieren.

Wer von Dividenden leben kann, braucht sich damit weniger Gedanken über sein Monatsbudget zu machen.

Jeder Verkauf von Aktien ist hingegen eine Versuchung, mehr auszugeben als vielleicht angebracht wäre.

Eine Studie aus dem Jahr 2016 bietet noch eine andere Erklärung für die …

Irrationale Vorliebe für Dividenden

In „The Dividend Disconnect“ stellen Samuel Hartzmark und David Solomon fest:

Die Nachfrage nach Dividendenaktien steigt, wenn die Zinsen niedrig und die Aktienrenditen der jüngeren Vergangenheit mäßig waren.

Umgekehrt sinkt die Nachfrage nach Dividendentiteln, wenn die Aktienkurse zuvor gestiegen sind.

Anleger handeln also, als ob sie Dividenden und Kursgewinne auf zwei getrennte mentale Konten packen.

Ohne sich einzugestehen, dass die Dividendengewinne immer auf Kosten der Kursgewinne gehen.

Die Nachteile von Dividendenstrategien

Eine ganze Reihe von Argumenten stellt die Dividende als primäres Auswahlkriterium für Aktieninvestments in Frage:

#1 Unzureichende Diversifikation

Anleger, die eine Dividendenstrategie verfolgen, betreiben „Stock Picking“.

Die Folge:

Wer sich unter bestimmten Gesichtspunkten einzelne Aktien aus dem Gesamtmarkt herausgreift, muss bei der Risikostreuung (Diversifikation) deutliche Abstriche in Kaufe nehmen.

Damit geht zwangsläufig eine höheres Wertschwankungsrisiko (Volatilität) einher.

Und zwar ohne dass dieses Mehr an Risiko mit einer entsprechenden Risikoprämie kompensiert würde!

Wie viele Einzelwerte minimal notwendig sind, um über ein ausreichend diversifiziertes Depot zu verfügen, ist umstritten.

15-30 Aktien sind vermutlich viel zu wenig, selbst mit 200 Werten liegt man noch nicht im Idealbereich.

„Die einzige Möglichkeit, die Risiken von Aktieninvestments wirklich zu minimieren, besteht darin, den gesamten Markt zu besitzen.“

William J. Bernstein

#2 Fluch der Popularität

Dividendenstrategien sind en vogue. Insbesondere auch bei jüngeren, und damit zwangsläufig eher unerfahrenen Anlegern.

Das Problem ist:

Kaufen genügend Anleger vornehmlich jene Aktien, welche die besten Dividenden ausschütten, steigt der Preis dieser Titel (Angebot und Nachfrage).

Höhere Preise bedeuten zwangsläufig geringere Renditeerwartungen in der Zukunft.

Wenn dazu noch viele „Zittrige“, wie die Börsenlegende André Kostolany unerfahrene Anleger mit schwachen Nerven bezeichnete, Trendaktien halten, drohen bei der nächsten Krise überproportionale Verluste.

Denn die „Zittrigen“ drücken in solchen Situationen erfahrungsgemäß schneller auf den Panikknopf („Verkaufen!“) als erfahrene Anleger.

#3 Der Markt ist schlauer

So einleuchtend sich das Konzept auch anhören mag:

Einfach dividendenstarke Unternehmen kaufen und dann passives Einkommen durch regelmäßige Ausschüttungen generieren …

…auf die Idee kommen in der Tat eine ganze Menge Leute.

Glaubt man an die Markteffizienzhypothese, bedeutet das:

Die verlockenden Gewinnausschüttungen von Dividendenaristokraten müssen bereits im Kurs solcher Aktien eingepreist sein.

Darauf zu hoffen, mit Dividenden-ETFs langfristig die durchschnittliche Marktrendite übertreffen zu können, ist aus diesem Grund wenig vielversprechend.

Natürlich mag dies im Einzelfall gelingen. Aber eben nicht bei gleichem Risiko.

#4 Verzicht auf Rendite

Dividendenorientierte Investoren vernachlässigen einen Teil des Aktienmarktes, der historisch betrachtet den Gesamtmarkt um durchschnittlich 3,3 Prozent pro Jahr übertroffen hat:

Small Caps.

Gemeint sind kleine Unternehmen mit einem Börsenwert von weniger als zwei Milliarden US-Dollar.

Diese zahlen allerdings selten eine Dividende.

Die Umgehung von Small Caps als Anlageklasse bedeutet also zwangsläufig den Verzicht auf eine Renditeoptimierung des Gesamtportfolios.

#5 Steuerliche Benachteiligung

Dividenden werden im Moment der Ausschüttung an den Anleger mit der Abgeltungssteuer belegt.

Diese beträgt 25 Prozent plus 5,5 Prozent Solidaritätszuschlag (und gegebenenfalls noch Kirchensteuer).

Kursgewinne werden hingegen erst beim Verkauf von Anteilen besteuert.

Daraus ergibt sich ein Steuerstundungseffekt, den Dividendensammler somit aufgeben.

Etwas anders verhält sich das bei Investmentfonds, die seit 2018 einer reformierten Besteuerung unterliegen.

Können Dividendenstrategien trotzdem funktionieren?

Ja, aber aus anderen Gründen als die Anhänger von Dividendenstrategien dies vermutlich annehmen.

Viele Dividenden Sammler bringen einfach Eigenschaften mit, die den langfristigen Erfolg bei der Geldanlage begünstigen:

Typischerweise sind sie …

disziplinierte Sparer,

die Aktien kaufen, um sie lange zu halten („buy-and-hold“) und

deren Depots eine hohe Aktienquote aufweist.

All diese Eigenschaften erhöhen die Chance auf ein ansehnliches Vermögen. Was allerdings weniger auf die Dividendenausschüttungen zurückzuführen ist.

Nicht vergessen: Korrelation und Kausation sind zwei Paar Schuhe.

Wer keine Lust hat, eine Dividendenstrategie in Eigenregie mit einzelnen Aktien umzusetzen, kann auf Dividendenfonds zurückgreifen:

Umsetzung mit Dividenden-ETFs

Von aktiv gemanagten Produkten wie beispielsweise dem DWS Top Dividende Fonds ist aus diversen Gründen abzuraten.

Erwiesenermaßen bleiben klassische Fonds insbesondere aufgrund ihrer hohen Kostenquote in der Performance hinter vergleichbaren Indexfonds (ETFs) zurück.

Allerdings sollte man auch bei Dividenden ETF beziehungsweise Dividenden-Indizes genau hinschauen.

Im DivDAX-Index finden sich beispielsweise die 15 besten Dividendenaktien aus dem DAX 30. In einem ETF auf den DivDAX stecken also gerade einmal 15 Einzeltitel aus Deutschland.

Risikostreuung: Fehlanzeige.

Um den sogenannten „home bias“ – die Bevorzugung von Unternehmen aus der Heimat – zu vermeiden, sollte man in alle ökonomisch bedeutsamen Weltregionen investieren, sprich: USA, Europa, Asien und Emerging Markets (Schwellenländer).

Ein weiteres Problem:

Aufgrund von beispielsweise Dividendenstreichungen können Anpassungen aber auch häufiger vorgenommen werden, was alleine 2015 drei Mal passiert ist. So wurde etwa im März 2015 die Linde-Aktie noch rechtzeitig bevor sie ihren Sturzflug begann hinzugefügt und im September 2015 flog sie wieder aus dem Index. In dieser Zeit legte die Aktie eine Performance von -23,4% hin.

Quelle: Morningstar

Wie bereits erwähnt, ist die isolierte Betrachtung der Dividendenrendite kein sinnvolles Auswahlkriterium für Aktien.

Insbesondere bei Indexkonstruktionen verkehrt sich der gewünschte Effekt so schnell ins Gegenteil.

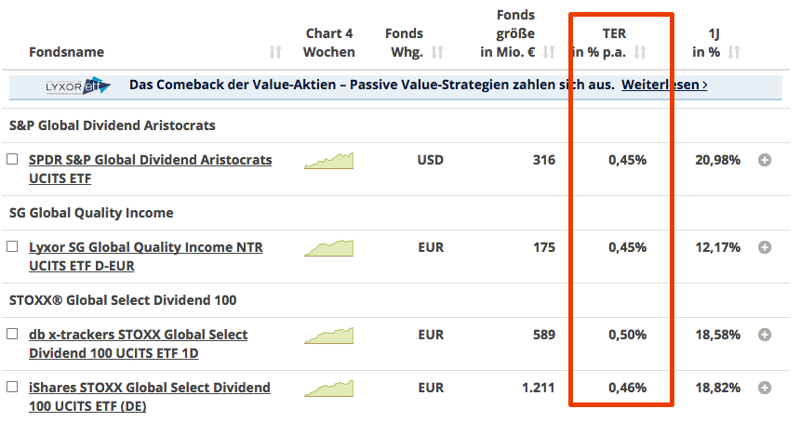

Wenig Auswahl bei Dividenden ETF

Das höchste Maß an Risikostreuung ist bei einem Investment in Dividendenaktien der ganzen Welt zu erwarten.

Der ETF Finder von justetf.com spuckt für das entsprechende Suchprofil insgesamt 13 ETFs für 11 Dividenden-Indizes aus (Stand: Dezember 2019).

Konzentrieren wir uns auf diejenigen ETFs, die ein minimales Fondsvolumen von mehr als 500 Millionen Euro aufweisen, bleiben noch ganze 3 ETF übrig (alle quartalsweise ausschüttend):

Vanguard FTSE All-World High Dividend Yield UCITS ETF Distributing

SPDR S&P Global Dividend Aristocrats UCITS ETF

iShares STOXX Global Select Dividend 100 UCITS ETF

Dabei fällt auf, dass die Gesamtkostenquote (TER) dieser ETFs mit 0,29 bis 0,46 Prozent etwas höher ausfällt als bei vergleichbaren Produkten, die einfach nach der Marktkapitalisierung gewichtet sind (wie zum Beispiel der MSCI World Index).

Mal besser, mal schlechter

In einer 2015 veröffentlichten Analyse des Finanzdienstleister Morningstar zeigte sich:

In den vergangenen drei Jahren sind Dividenden-ETFs über alle Kategorien im Schnitt hinter den nach Marktkapitalisierung gewichteten Indizes geblieben, die auf der identischen Spielwiese unterwegs sind.

Im Schnitt waren es zwischen 2012 und heute kumuliert 5,06 Prozentpunkte weniger. In den vergangenen fünf Jahren belief sich der Rückstand auf 6,73 Punkte.

Eine Untersuchung der Quirin Bank aus dem Jahr 2018 kam zu vergleichbaren Ergebnissen (der Betrachtungszeitraum betrug hier 10 Jahre):

Anleger, die auf Dividenden-ETFs setzen, müssen sich in den meisten Fällen mit einer Wertentwicklung begnügen, die niedriger ist als die Renditen der entsprechenden Vergleichsindizes.

Diese Ergebnisse sind kaum überraschend.

Es beweist allerdings nicht, dass Dividenden-ETFs grundsätzlich schlechter abschneiden als vergleichbare Indizes, die nach Marktkapitalisierung gewichtet sind.

Denn sicher gibt es auch Zeiträume von wenigen Jahren, in denen Dividenden-Portfolios die Nase vorn haben.

Das Ergebnis zeigt etwas anderes:

Letztlich führt jede Selektion von Aktien unter bestimmten Gesichtspunkten zu einem Portfolio, dass in manchen Jahren besser und in manchen schlechter abschneidet als der passende Vergleichsindex.

Überrendite unwahrscheinlich

Dass Dividenden-ETF vergleichbare „Standard“-Indizes auf lange Sicht outperformen, ist allerdings unwahrscheinlich.

Ein wesentlicher Grund dafür ist, dass sich die Dividenden-Politik von Unternehmen jederzeit ändern kann und in der Folge keine Dividende ausgeschüttet wird.

Das Problem:

ETFs reagieren auf solche Entwicklungen zwangsläufig träge, da kein Manager bei einer absehbaren Krise eines Unternehmens die Aktie vorsorglich aus dem Fonds entfernt.

Dividenden-ETFs investieren so lange in eine Dividendenaktie bis sie keine mehr ist. In der Regel werden solche Titel allerdings bereits im Vorfeld abgestraft, so dass der Investor in jedem Fall Verluste einlockt, von einer möglichen Erholung indes nicht profitiert.

Quelle: Morningstar

Mein Eindruck ist allerdings, dass manche Anleger Abstriche bei der Gesamtrendite sogar billigend in Kauf nehmen …

Solange nur die Ausschüttungsrendite stimmt!

Betrachtet man Dividendenstrategien unter diesem Gesichtspunkt, könnte einem angesichts historisch niedriger Zinsen ein verwegener Gedanke in den Sinn kommen …

Kann ein Dividendenportfolio Anleihen-Investments ersetzen?

Klare Antwort: Nein, kann es nicht.

Dividendenausschüttungen hin oder her, das Risiko für Wertschwankungen ist bei Aktien ungleich höher als bei Anleihen.

Auch wenn Dividendenzahlungen nicht so stark einbrechen wie Aktienkurse, sollte man eines nicht verdrängen:

Die Dividende ist immer nur eine optionale Leistung, die jederzeit vom Unternehmen gekürzt oder ganz gestrichen werden kann.

Anleihen hingegen berechtigen stets zu den vereinbarten Zinszahlungen und bleiben dadurch in jeder Marktphase das Investment, das für Stabilität im Depot sorgt.

Von Dividenden leben können, mag in der Theorie ein schöner Gedanke sein. Praktisch gesehen aber ist das nicht so trivial, wie es auf den ersten Blick scheint.

Dividenden ETF – Das Fazit

Insbesondere in der Ansparphase sollten sich Anleger auf die risikogewichtete Gesamtrendite konzentrieren, und nicht allein auf die Dividendenrendite.

Die Wahrscheinlichkeit, mit einer Dividendenstrategie den Markt zu schlagen, ist äußerst gering und kann nur mit der Bereitschaft zu einem höheren Anlagerisiko erkauft werden.

Der beste Weg, um eine attraktive Gesamtrendite bei möglichst niedrigem Risiko zu erreichen, ist und bleibt ein weltweit diversifiziertes, passiv gemanagtes ETF-Portfolio.

Es mag sein, dass diese Strategie weniger Spiel, Spaß und Spannung bedeutet als die Jagd nach aussichtsreichen Dividendentiteln.

Auch die Betrachtung des regelmäßigen Cash-Flows auf den Kontoauszügen verschafft sicherlich eine Art von Befriedigung, die ein schmuckloses ETF-Depot nicht bieten kann.

Dieser Cash-Flow signalisiert aber eine gefühlte Überlegenheit, die es in Wahrheit für Dividendenstrategien gar nicht gibt.

Dividendenfans mögen als Anleger zwar irrational handeln (was wir mehr oder weniger ja letztlich alle tun), doch klar ist auch:

Eine diszipliniert durchgeführte Dividendenstrategie ist in jedem Fall besser als ohne Strategie zu investieren oder gar völlig auf Aktieninvestments zu verzichten.

- Unsere ETF-Ratgeber direkt ins Postfach

- Finanzwissen einfach erklärt

- Übernimm die Kontrolle über deine Finanzen