Immobilien kaufen und vermieten: Lohnt sich das?

Wer heute in Mietimmobilien investieren will, hat es nicht einfach.

Schließlich boomt der Markt schon seit Jahren wie verrückt.

Mit entsprechenden Folgen für die Immobilienpreise.

Ein Ende ist bislang nicht in Sicht, denn noch immer übersteigt die Nachfrage das Angebot bei weitem. Wer in der dieser angespannten Marktsituation nicht auf die Nase fallen will, sollte sich einen Kauf gut überlegen.

Was nicht heißen soll, dass eine vermietete Immobilie grundsätzlich keine gute Kapitalanlage ist.

Ob der Kauf einer Mietimmobilie aber für dich Sinn ergibt, hängt von mehreren Faktoren ab. Die Rendite ist nur einer davon.

Es gibt sechs weitere Kriterien, die du bei deiner Entscheidungsfindung unbedingt berücksichtigen solltest.

Welche das sind, erfährst du in diesem Artikel …

Der erste Punkt ist das richtige …

#1 Mindset

Sein Geld in vermieteten Immobilien anzulegen, erfordert verständlicherweise mehr Know-how als der Abschluss eines simplen Sparvertrags.

Wer ein Haus oder eine Wohnung kaufen und vermieten will, sollte in jedem Fall diese zwei Voraussetzungen erfüllen:

1. Spaß an Immobilien

Wenn du weder Interesse noch Spaß an Themen wie …

Finanzierung,

Renditeberechnung und

Steuergesetzgebung

… hast, solltest du das Projekt Immobilienkauf besser noch einmal überdenken. Die grundsätzliche Bereitschaft, sich in diese Themengebiete einzulesen und sein Wissen zu erweitern, halte ich für absolut notwendig.

2. Unternehmerisches Denken

Für viele Menschen ist die eigene Immobilie eine Herzensangelegenheit.

Bei der Eigennutzung einer Immobilie lässt sich noch darüber streiten, ob sie mehr Investment oder Konsumgegenstand (Luxus) sind.

Bei Objekten, die als Kapitalanlage dienen, ist die Sache hingegen klar: Sentimentalität hat hier nichts zu suchen.

Eine Mietimmobilie sollte vielmehr als unternehmerisches Projekt betrachtet werden.

Ob sich ein Engagement lohnt, macht sich in erster Linie am Return On Investment (ROI) fest.

Mit anderen Worten:

Wie viel mehr bekomme ich morgen raus, gemessen an dem, was ich in die Immobilie heute rein stecke?

Aus diesem Grund ist es immens wichtig, richtig zu rechnen.

Das heißt in erster Linie: Selber rechnen.

Und sich nicht auf bunte Werbeprospekte zu verlassen oder auf das, was eloquente Makler vollmundig behaupten.

Wer nicht selber rechnen kann oder will, sollte sich dieses Know-how unbedingt extern – zum Beispiel bei einem versierten Steuerberater – einkaufen.

Das ist aber noch nicht alles …

Hürden für Einsteiger

Immobilienkenner wissen: Der Gewinn liegt im Einkauf.

Unerfahrene Immobilienkäufer tun sich verständlicherweise schwerer damit, attraktive Objekte zu finden beziehungsweise zu erkennen.

Hinzu kommt:

Fehler lassen sich bei Immobilienkäufen nicht ohne weiteres korrigieren. Allein die hohen Kaufnebenkosten führen schnell zu Verlusten.

Eine Mietwohnung kann eben nicht so einfach gehandelt werden wie eine Aktie.

Umso wichtiger ist es, Unerfahrenheit mit so viel Wissen wie möglich zu kompensieren.

Sich mit der Materie intensiv auseinanderzusetzen, lässt sich allerdings nicht im Halbschlaf erledigen.

Womit wir beim nächsten Punkt wären:

#2 Zeitaufwand

Ein Immobilien-Investment bringt Arbeit mit sich. Das sollte man nicht unterschätzen.

Das beginnt bereits bei der …

Objektsuche

Zuerst einmal müssen geeignete Wohnimmobilien durch Recherche gefunden werden.

Daran schließen sich Besichtigungen an, idealerweise in Begleitung eines Gutachters.

Dann müssen die Zahlen geprüft werden:

Wie hoch sind die Mietpreise in der Gegend?

Lohnt sich das Investment?

Falls ja, wie hoch ist der Kapitalbedarf?

Wie viel Fremdkapital wird benötigt?

Zu welchen Konditionen ist es zu bekommen?

Es müssen also Termine bei der Bank und gegebenenfalls beim Steuerberater gemacht werden.

Fällt die Entscheidung für das Investment, kommt abschließend noch der Notar ins Spiel.

Wer den ganzen Prozess bereits kennt, wird dabei natürlich wesentlich effizienter zu Werke schreiten als ein Erstkäufer.

Im Klartext:

Die erste Immobilie macht die meiste Arbeit.

Ist ein Objekt gekauft, ist die Arbeit damit allerdings noch nicht getan. Danach muss Zeit aufgewendet werden für …

Verwaltung und Erhaltungsaufwand

Dazu zählen:

die jährliche Nebenkostenabrechnung für die Mieter

die Veranlagung der Mietimmobilie in der Steuererklärung

die Teilnahme an Eigentümerversammlungen (bei Wohneigentümergemeinschaften)

Darüber hinaus ist man als Vermieter auch Ansprechpartner für seine Mieter und muss Fragen bezüglich der Instandhaltung mit diesen klären.

Für zusätzlichen Aufwand sorgen etwaige Mieterwechsel.

Angesichts dieses Aufgabenkatalogs drängt sich die folgende Frage geradezu auf:

Selber machen oder delegieren?

Denn natürlich muss man nicht alles rund um seine Mietimmobilie selbst erledigen. Vieles lässt sich problemlos delegieren.

Ein Hausverwaltungsservice kann dir unter anderem diese Aufgaben abnehmen:

Nebenkostenabrechnung

Betreuung der Mieter

Mieterwechsel

Instandhaltung

Und wenn du keine Lust hat, dich mit dem Finanzamt herumzuärgern, beauftragst du eben einen Steuerberater.

In einem Punkt solltest du dir allerdings nichts vormachen:

Das Auslagern der genannten Aufgaben ist nicht umsonst zu haben.

Du hast nur die Wahl, ob du lieber deine Zeit oder dein Geld einsetzt.

Apropos Geld … Wie viel Gewinn ist eigentlich drin mit so einer Mietimmobilie?

Schauen wir mal …

#3 Immobilienrendite

Wer eine Immobilie kaufen und vermieten will, interessiert sich vor allem für eine Frage:

Welche Rendite kann ich erwarten?

Auf diese einfach Frage findet sich allerdings keine ebenso einfache Antwort.

Denn es gibt diverse Methoden, um die Immobilien Rendite zu berechnen.

Die wichtigsten vier sind diese:

1. Die Mietrendite

Die einfachste Methode, und die Mietrendite zu berechnen, ist die Bruttomietrendite.

Sie errechnet sich aus dem sogenannten „Rohmietenvervielfältiger“:

Kaufpreis / Mieteinnahmen = Rohmietenvervielfältiger

Dazu ein Beispiel:

Kaufpreis der Eigentumswohnung: 100.000€

Jährliche Mieteinnahmen: 5.000€

100.000€ / 5.000€ = 20

Der Rohmietenvervielfältiger beträgt in diesem Beispiel 20.

Damit lässt sich die Bruttorendite errechnen:

100 / Rohmietenvervielfältiger = Bruttorendite

Noch einmal das Beispiel:

100 / 20 = 5%

Bei dem Beispielobjekt kann also mit einer jährlichen Bruttomietrendite von 5% gerechnet werden.

Bei der Berechnung der Bruttorendite bleiben mehrere Faktoren unberücksichtigt:

die Kaufnebenkosten

die nicht umlagefähigen Kosten (für Verwaltung und Instandhaltung)

die Zinsen

etwaige Steuereffekte

Das diese Faktoren keinen unerheblichen Einfluss haben, empfiehlt sich die Berechnung der Nettomietrendite.

Diese ermittelt man in zwei Schritten:

Schritt 1: Berechnung des Jahresreinertrags

Kaltmiete (netto) – Nicht umlegbare Kosten – Zinsen = Jahresreinertrag

Schritt 2: Ermittlung der Nettomietrendite

Jahresreinertrag / Anschaffungskosten (Kaufpreis + Kaufnebenkosten) = Nettomietrendite

Das Ganze noch einmal im Beispiel:

Kaufpreis: 100.000€

Kaufnebenkosten: 8.000€ (8%)

Fremdkapital: 90.000€

Zinskosten: 1.800€ (2% auf 90.000)

Jahresnettokaltmiete: 5.000€

Nicht umlegbare Kosten: 1.200€

Jahresreinertrag:5.000€ – 1.200€ – 1.800€ = 2.000€

Nettomietrendite:2.000€ / 108.000€ = 1,85%

Das Beispiel macht deutlich: Der Unterschied zwischen Brutto- und Nettomietrendite – 5 Prozent versus 1,85 Prozent – ist kein Pappenstiel.

Ob sich ein Investment lohnt oder nicht, sollte besser an der Nettomietrendite als an der ungenauen Bruttomietrendite festgemacht werden.

Kommen wir zur nächsten Berechnungsmethode:

2. Die Objektrendite

Sie berechnet sich wie folgt:

[(Mieteinnahmen ± Wertentwicklung – nicht umlegbare Kosten – Zinsen ± Steuervorteil bzw. -nachteil) / Anschaffungskosten] x 100

Wieder das Beispiel (Kauf und Vermietung einer Eigentumswohnung):

[(5.000€ + 1.000€ – 1.200€ – 1.800€) / 108.000€] * 100 = 2,8%

Für das Beispiel bin ich von einem Wertzuwachs von 1% ausgegangen.

Etwaige Steuervorteile bzw. -nachteile habe ich ausgeklammert, da diese zum einen von der Höhe der Abschreibung und zum anderen vom individuellen Grenzsteuersatz abhängen.

Für Anleger, die ihre Mietimmobilie überwiegend mit Fremdkapital finanzieren wollen, ist die folgende Berechnungsmethode interessant:

3. Die Eigenkapitalrendite

Die Eigenkapitalrendite lässt sich anhand folgender Formel berechnen:

[(Mieteinnahmen ± Wertentwicklung – nicht umlegbare Kosten – Zinsen ± Steuervorteil bzw. -nachteil) / Eigenkapital] x 100

Der Zähler der Gleichung ist identisch mit Formel für die Berechnung der Objektrendite.

Im Nenner steht nun allerdings das Eigenkapital und nicht mehr die Anschaffungskosten.

[(5.000€ + 1.000€ – 1.200€ – 1.800€) / 18.000€] * 100 = 16,7%

Was geht hier vor sich?

Die Eigenkapitalrendite beträgt fast das sechsfache(!) der Objektrendite. Wie ist das möglich?

Ganz einfach:

Die große Differenz zwischen Objekt- und Eigenkapitalrendite ergibt sich durch den Leverage- oder Hebel-Effekt.

Dieser kommt durch den hohen Fremdkapitalanteil (90.000€ / 108.000€ = 83,3%) zustande.

Es gibt allerdings einen Haken bei der Sache …

Da sich der Eigenkapitalanteil durch Tilgung über die Zeit erhöht, sinkt die Eigenkapitalrendite dadurch zwangsläufig von Jahr zu Jahr:

Restschuld: 50.000€

Zinskosten: 1.000€ (2% auf 50.000)

Eigenkapitalanteil: 58.000€

[(5.000€ + 1.000€- 1.200€ – 1.000€) / 58.000€] * 100 = 6,6%

Die Eigenkapitalrendite kann auf Dauer nur hoch gehalten werden, indem nicht getilgt und die Immobilie damit nicht entschuldet wird.

Es gibt Immobilien-Experten, die genau das empfehlen. Stellt sich nur die Frage, ob die kreditgebende Bank das Spiel auf Dauer mitmacht …

Der Vollständigkeit halber stelle ich noch eine vierte Methode zur Berechnung der Immobilienrendite vor:

4. Die Wertsteigerungsrendite

Die jährliche Wertsteigerung berechnet sich wie folgt:

(Verkaufspreis – Kaufpreis / Haltedauer) / Kaufpreis

Ein Beispiel:

Kaufpreis: 100.000€

Verkaufspreis: 120.000€

Haltedauer: 10 Jahre

(120.000€ – 100.000€ / 10 Jahre) / 100.000€ = 2% p.a.

Tipp: Mit diesem Online-Rechner kannst du die Wirtschaftlichkeit von Immobilien-Investments grob überschlagen.

Nach den Chancen wenden wir uns nun der Kehrseite von Immobilien-Investments zu …

#4 Risiken

Der Kauf einer Immobilie zur Vermietung ist mit gewissen Unwägbarkeiten verbunden.

Nicht vergessen

Bei jeder Kapitalanlage hängen Chancen und Risiken immer zusammen. Das gilt selbstverständlich auch für Immobilien.

Diese fünf Risiken solltest du kennen:

1. Das Liquiditätsrisiko

Gemeint ist das Risiko, dass dir zwischenzeitlich das Geld ausgeht und du nicht mehr „flüssig“ bist.

Dieses Szenario kann aus mehreren Gründen eintreten:

Unter anderem kann ein geringeres Einkommen durch Jobverlust oder Berufsunfähigkeit zum Verlust von Steuerspareffekten durch die Mietimmobilie führen.

Im Fall einer Scheidung fällt der Steuervorteil durch das Ehegattensplitting weg.

Was du darüber hinaus unbedingt beachten solltest:

Bei einer Immobilienfinanzierung mittels Annuitätendarlehen steigt der Kapitalbedarf von Jahr zu Jahr.

Denn die Steuervorteile nehmen über die Zeit ab, da nur der Zinsanteil steuerlich geltend gemacht werden kann.

Und dieser wird bei einem Annuitätendarlehen zugunsten des Tilgungsanteils jährlich geringer (bei konstanter Monatsrate).

Was viele Immobilien-Anleger zudem gerne übersehen:

Eine positive Rendite ist nicht gleichbedeutend mit einem Liquiditätsüberschuss!

Selbst wenn Mieteinnahmen und Kreditrate gleich hoch sind, bedeutet das nicht:

„Die Immobilie trägt sich von selbst“

Denn wie wir im Abschnitt Rendite bereits gesehen haben, kann man Zinsen, nicht umlegbare Kosten sowie Steuereffekte nicht einfach unter den Tisch fallen lassen.

In den allermeisten Fällen gilt:

Ein echter Liquiditätsgewinn tritt erst nach vollständiger Entschuldung der Immobilie ein.

Noch ein letzter Punkt zum Thema Liquiditätsrisiko:

Bei einer zu kurz gewählten Zinsbindung drohen höhere Zinsen im Rahmen der Anschlussfinanzierung. Und damit steigende Finanzierungskosten.

Denn ob die jetzige Niedrigzinsphase auch noch die nächsten 10 Jahre überdauert, kann niemand wissen.

Dieser Gefahr lässt sich mit einer entsprechend langen Zinsbindung – am Besten bis zur Volltilgung – aus dem Weg gehen.

2. Das Leerstandsrisiko

Abhängig von der Lage auf dem Wohnungsmarkt sowie der Immobilie selbst existiert das Risiko, keinen (geeigneten) Mieter zu finden.

Leerstände führen zu Mietausfällen und damit zu empfindlichen Einbußen bei der Rendite.

Noch ärgerlicher dürften allerdings Mieter sein, die nicht bezahlen (können). Von Mietnomaden, die nicht bezahlen wollen, mal ganz abgesehen …

3. Das Wertschwankungsrisiko

Auch wenn die Euphorie auf dem Immobilienmarkt in Deutschland noch immer groß ist:

Die Entwicklung der Kaufpreise ist keine Einbahnstraße. Statt Wertsteigerungen sind genauso gut Wertverluste möglich.

Viele Leute können beziehungsweise wollen sich das angesichts der Preisentwicklung in den letzten Jahren aber nicht mehr vorstellen.

Sehen wir der Wahrheit lieber ins Auge:

Kommt es zu einer Verschlechterung der Objektlage im Speziellen oder einer negativen Entwicklung des Immobilienmarktes im Allgemeinen, verlieren Anleger Geld.

Und das – je nach Fremdfinanzierungsquote – nicht zu knapp!

Denn der bereits erwähnte Kredithebeleffekt wirkt gnadenlos in beide Richtungen.

So führt ein Wertverlust von nur 10 Prozent bei einer Beleihungsquote von 90 Prozent (entspricht einem Hebel von 10:1) zu einer Eigenkapitalrendite von minus 100 Prozent.

Im Klartext: Es kommt zum Totalverlust.

Schreck lass nach …Eine weitaus geringere Gefahr ist da …

4. Das Steuerrisiko

Die Erfahrung zeigt, dass die Politik gerne alle paar Jahre an den zahlreichen Stellschrauben der Steuergesetzgebung dreht.

Es liegt definitiv im Bereich des Vorstellbaren, dass heute noch gewährte Steuervorteile in der Zukunft verloren gehen.

Zum Beispiel, indem Regelungen zur Abschreibung (Afa) geändert werden oder die Spekulationsfrist deutlich über die bisher geltende 10-Jahresfrist hinaus verlängert wird.

Noch ein Punkt, den viele Immobilienanleger gerne ausblenden:

5. Das Klumpenrisiko

Idealerweise steckt man sein Erspartes in mehrere Geldanlagen, um die Risiken zu streuen.

Wird ein Großteil des Vermögens hingegen in nur eine Sache investiert, handelt man sich ein sogenanntes Klumpenrisiko ein.

Auf Objektebene lässt sich das Risiko streuen, indem in mehrere Mietimmobilien statt nur in eine investiert wird.

Dieses Vorgehen schützt aber nicht vor den Marktrisiken, welche die ganze Anlageklasse Immobilien betreffen (siehe Wertschwankungsrisiko).

Es empfiehlt sich daher, sein Gesamtvermögen auf mehrere Anlageklassen aufzuteilen.

Praktisch bedeutet das, dass du beim Vermögensaufbau neben Immobilien auch auf Aktien und Anleihen setzen solltest.

#5 Kosten

Anschaffung und Unterhalt von Immobilien sind mit nicht unerheblichen Kosten verbunden.

Diese fallen in eine der folgenden vier Kategorien:

1. Kaufnebenkosten

Die Nebenkosten beim Kauf einer Immobilie können – je nach Bundesland – bis zu 16 Prozent des Kaufpreises ausmachen.

Zu den Kaufnebenkosten gehören diese Positionen:

Grunderwerbssteuer: je nach Bundesland zwischen 3,5 und 6,5 Prozent

Notar- und Grundbuchkosten: ca. 2 Prozent

Maklerprovision: ca. 3 bis 6 Prozent

Kosten für Renovierungen und Modernisierungen: variabel

Selbst wenn ein Kauf ohne Makler und nennenswerte Renovierungskosten realisiert werden kann, betragen die Kaufnebenkosten demnach mindestens 5,5 Prozent.

Wird beim Kauf Fremdkapital eingesetzt, addieren sich dazu die …

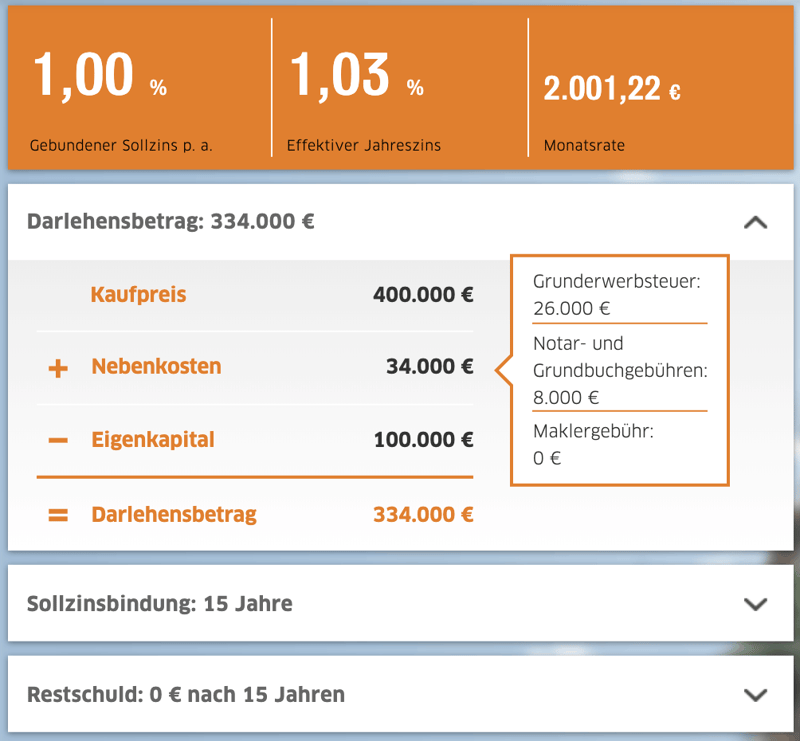

2. Kosten für die Baufinanzierung

Derzeit fallen diese relativ gering aus. Denn noch immer befinden sich die Kreditzinsen auf einem historischen Tief.

Geliehenes Geld ist also weiterhin „billig“ und steht damit als „Treibstoff“ für den Immobilienboom zur Verfügung.

Bei einer – beispielhaft gewählten – 15-jährigen Zinsbindungsfrist mit Volltilgung und 75-prozentiger Beleihung (ohne Kaufnebenkosten), liegt der effektive Jahreszins derzeit bei etwa 1 Prozent:

Quelle: Interhyp

Der nächste Punkt sind die …

3. Verwaltungskosten

Wird eine Hausverwaltung mit der Betreuung der Mietimmobilie beauftragt, fallen Kosten in Höhe von etwa 200 bis 400 Euro pro Jahr an.

Hinzu kommen etwaige Steuerberatungskosten für die korrekte Veranlagung der Immobilie in der Steuererklärung.

Ein wichtiger Faktor, der von Betongold-Fans gerne klein geredet wird:

4. Instandhaltungskosten

Nur durch Instandhaltungsarbeiten lässt sich der Wert einer Mietimmobilie auf Dauer erhalten.

Dafür sollten ab dem Kauf Rücklagen gebildet werden.

Über die Höhe lässt sich – je nach Baujahr – streiten, aber mit ca. 1 Prozent für neue Objekte und 1,5 Prozent für ältere Wohneinheiten liegt man wohl auf der sicheren Seite.

Das macht für ein Objekt im Wert von 100.000 Euro also zwischen 1.000 und 1.500 Euro pro Jahr.

Was du unbedingt beachten solltest:

Sämtliche Kosten der vier genannten Kategorien sind nicht auf den Mieter umlegbar!

Beim nächsten Punkt handelt es sich um einen weiteren Kostenfaktor, der allerdings auch gewisse Vorteile mit sich bringt:

#6 Steuern

Wo Einkünfte und Gewinne erzielt werden, ist das Finanzamt selbstverständlich nicht weit. Zuerst einmal musst du die …

Mieteinnahmen (Jahresmiete) versteuern

Von den Mieteinnahmen werden die Kosten natürlich abgezogen. Darunter fallen …

die Kreditkosten (Zinsen),

die Abschreibung auf den Gebäudeanteil sowie

die Instandhaltungskosten (nicht Rücklagen!)

Das Ergebnis ist Grundlage der Besteuerung und führt entweder zu …

einer Steuerersparnis (wenn die Kosten die Mieteinnahmen übersteigen) oder

einer steuerlichen Belastung (im umgekehrten Fall).

Eine für Immobilienbesitzer eher erfreuliche Regelung findet sich bei der…

Spekulationssteuer (Steuer bei Immobilienverkauf)

Der Gewinn durch Wertsteigerung einer Immobilie bleibt steuerfrei, wenn zwischen Kauf und Verkauf mindestens 10 Jahre liegen.

Bei einer kürzeren Haltedauer unterstellt das Finanzamt hingegen spekulative Absichten.

In diesem Fall fällt Spekulationssteuer an, deren Höhe zum einen vom Wertzuwachs und zum anderen vom individuellen Einkommenssteuersatz abhängt.

Ein weiterer Kostenfaktor ist die …

Grundsteuer

Sie wird auf das Eigentum an Grundstücken und Gebäuden erhoben. Ihre Höhe wird von der jeweiligen Gemeinde festgelegt und fällt dadurch nicht einheitlich aus.

Der entscheidende Punkt für Vermieter ist, dass die Grundsteuer ein durchlaufender Posten ist.

Sprich: die Grundsteuer ist umlagefähig und kann damit dem Mieter über die Nebenkosten in Rechnung gestellt werden.

#7 Weitere Aspekte

Bis hierhin sollte klar geworden sein, dass es sich bei einer Mietimmobilie um kein triviales Investment handelt.

Geld in Immobilien anzulegen, erfordert Zeit und Arbeit.

Die Frage ist: Wird dieser Aufwand adäquat belohnt?

Mythos Wertsteigerung

In den letzten Jahren haben die Preise in gefragten Lagen deutlich angezogen.

Wer hier vor Jahren gekauft hat, kann sich beim Verkauf sicher über eine ordentliche Wertsteigerung freuen.

Betrachtet man den Immobilienmarkt in seiner Gesamtheit, sieht die Sache allerdings anders aus.

Der Finanzautor Gerd Kommer hat sich für die Neuauflage seines Bestsellers Kaufen oder Mieten (*) aktuelle Zahlen angesehen und kommt zu folgendem Ergebnis:

Ende 2015 lag der inflationsbereinigte Preis eines durchschnittlichen deutschen Eigenheims knapp unter dem Wert von 1970 – also mehr als vier Jahrzehnte ohne echte Wertsteigerung.

In den USA, wo länger zurückreichende Daten vorliegen, betrug die reale Wertsteigerung von Wohnimmobilien von 1891 bis 2015 auch nur 0,3 Prozent pro Jahr, also fast gar nichts, und in diesen 125 Jahren hat sich die Bevölkerung des Landes – auch einwanderungsbedingt – verfünffacht.

Quelle: Interview mit Dr. Gerd Kommer

Wenn sich schon keine nennenswerten Wertsteigerungen von Wohnimmobilien erwarten lassen…

… wie sieht es dann mit dem Werterhalt aus?

Anders gefragt:

Schützen Immobilien vor Inflation?

Der Gedanke ist zugegeben verlockend:

Bei einem Anstieg der Inflationsrate verliert des Geld an Wert. Dadurch werden auch Kreditschulden weniger wert beziehungsweise es muss weniger Kaufkraft aufgewendet werden, um sich zu entschulden.

Zudem handelt es sich bei Immobilien um Sachwerte:

Anders als Papier- und Giralgeld beruht der Wert einer Immobilie nicht bloß auf einem Versprechen der Zentralbank.

Bei hoher Inflation gewinnt man allerdings nur dann etwas, wenn entweder die Immobilienpreise parallel zur Inflation steigen und/oder die Miete angehoben werden kann.

Was im Falle einer Hyperinflation passiert, fasst der Finanzjournalist Christian Kirchner so zusammen:

Ufert die Inflation aus, geht dies in der Regel mit einem Abschwung einher, entsprechend vielen Notverkäufen und einem temporären Preisverfall, weshalb Immobilienpreise und die Inflationsrate schwach negativ korrelieren.

Schauen wir uns zum Abschluss an, mit welcher Rendite du durchschnittlich bei einem Investment in Mietimmobilien rechnen kannst:

Die Ergebnisse privater Immobilien-Anleger

In einer Umfrage des Deutschen Instituts für Wirtschaftsforschung (DIW) haben private “Kleinvermieter-Haushalte” für den Zeitraum von 2002 bis 2012 erstaunlich niedrige Eigenkapitalrenditen angegeben – durchschnittlich um null Prozent pro Jahr nach Inflationsbereinigung.

Quelle: Interview mit Dr. Gerd Kommer

Das klingt nicht gerade berauschend, oder?

Wie gesagt, es handelt sich bei den genannten Zahlen um Durchschnittswerte.

Es gibt also Anleger, die deutlich bessere Ergebnisse erzielen.

Was im Umkehrschluss leider bedeutet, dass einige auch (deutlich) schlechter abschneiden.

Sprich: mit dem Kaufen und Vermieten von Immobilien Geld verlieren.

Einen Grund dafür sieht Gerd Kommer in der grundsätzlichen Benachteiligung von privaten gegenüber gewerblichen Vermietern:

Überall liegen gewerbliche Vermieter günstiger, weil sie nicht nur eine einzelne Eigentumswohnung erwerben und vermieten, sondern Dutzende oder Hunderte auf einmal. Diesen Hase-Igel-Wettlauf kann der private Vermieter kaum gewinnen, und in den seltenen Ausnahmen ist es typischerweise unplanbares Glück.

Kommer arbeitet noch einen weiteren Minuspunkt für Mietimmobilien heraus:

Einkünfte aus Vermietung und Verpachtung unterliegen bei Privatpersonen dem persönlichen Einkommensteuersatz. Wenn man rechnerisch hier den Grenzsteuersatz anwendet – was methodisch richtig ist -, kann dieser annähernd doppelt so hoch sein, wie der Abgeltungssteuersatz. Das ist ein beträchtlicher Nachteil.

Ein zusätzlicher Unsicherheitsfaktor für die Rentabilität von Mietimmobilien sind politische Invertentionen wie Mietpreisbremse und Mietendeckel (wie in Berlin seit Oktober 2019).

Immobilien kaufen und vermieten – das Fazit

Die Ausgangsfrage lautete:

Lohnt es sich, Eigentumswohnungen oder ein Haus zu kaufen und zu vermieten?

Ich wage das angesichts der oben aufgeführten Argumente zu bezweifeln.

Die gute Nachricht ist: Mietimmobilien sind als Geldanlage nicht alternativlos.

Das Ziel, über die Zeit ein ansehnliches Vermögen aufzubauen, lässt sich auch mit einem ETF-Depot erreichen …

- Unsere ETF-Ratgeber direkt ins Postfach

- Finanzwissen einfach erklärt

- Übernimm die Kontrolle über deine Finanzen