Wie du mit weniger Arbeit zu mehr Vermögen kommst

Die meisten Leute konzentrieren sich beim Vermögensaufbau vor allem auf eines: Geld verdienen.

Leider bleiben sie genau deswegen unter ihren finanziellen Möglichkeiten.

Denn viele Leute sind durch ihren Job so ausgelastet, dass ihnen Zeit und Nerven fehlen, sich um ihr hart verdientes Geld zu kümmern.

Sie geben alles, um mehr zu verdienen, aber ihr Geld macht einen lausigen Job.

Investiere 4 Minuten und du erfährst, wie intelligente Vermögensbildung wirklich funktioniert.

“Wer den ganzen Tag arbeitet, hat keine Zeit, Geld zu verdienen.”

– John D. Rockefeller

Keine Nerven

Vielarbeiter und -verdiener kokettieren häufig mit dem Spruch „Wer viel arbeitet, hat keine Zeit, das Geld auszugeben„. Doch stimmt das wirklich?

Mein Bedürfnis, das Geld unter die Leute zu bringen war in der Vergangenheit jedenfalls erstaunlich eng an mein wöchentliches Arbeitspensum gekoppelt.

Denn wer beruflich „stark eingespannt“ und/oder unzufrieden mit seiner Arbeitssituation ist, hat ständig das Gefühl, sich in seiner knappen Freizeit für die Zumutungen des Arbeitslebens entschädigen zu müssen.

Ob luxuriöse Urlaube, hochpreisige Klamotten oder ein neues Auto – ich gönn mir doch sonst nichts!

Sozialpsychologen beschreiben dieses Verhalten mit dem Modell der Ego-Depletion, das ich bereits im Zusammenhang mit der Anlageberatung erwähnt habe.

Demnach ist die Fähigkeit zur Selbstkontrolle abhängig von der Willenskraft und diese ist eine endliche Ressource. Sie erschöpft sich, wenn sie – wie es im Berufsleben nicht selten der Fall ist – über die Maßen in Anspruch genommen wird.

Je höher der Stresslevel, desto schwerer wird es, Belohnungen aufzuschieben und auf Konsum zu verzichten. Gestresste Menschen haben es schwerer, zu sparen.

Hinzu kommt, dass sie auch kaum Zeit haben, über ihr Konsumverhalten nachzudenken. Denn 99 Prozent der Gedanken kreisen schließlich um ihren Job.

Keine Zeit

Kaum freie Zeit und dann soll man sich noch mit so langweiligen Dingen wie Geldanlage beschäftigen? Im Zweifel bleibt das Geld eben auf dem Girokonto (ohne Verzinsung) oder auf einem Tagesgeldkonto (Verzinsung unterhalb der Inflationsrate) liegen.

Wen es juckt, der kann ein bisschen an der Börse spekulieren. Sind online ja nur ein paar Klicks – das kriegt man auch abends noch schnell hin. Wer weiß, vielleicht ist der Tipp von Kollege X, jetzt Aktie Y zu kaufen, wirklich der Bringer?

Oder man delegiert den ganzen Kram einfach an einen „unabhängigen“ Finanz- oder Vermögensberater, das sind schließlich „Experten“. Die werden schon wissen, wo das Geld am Besten aufgehoben ist.

Das typische Anlageverhalten von Vielarbeitern ist dementsprechend häufig entweder

zu konservativ (kaum/keine Rendite),

zu spekulativ (erhöhtes Verlustrisiko), oder

zu kostenintensiv (Beraterprovisionen schmälern Rendite).

Besonders smart ist das nicht. Wäre es nicht deutlich sinnvoller, das Geld einen Teil der Arbeit machen zu lassen anstatt sich selbst bis zur Erschöpfung abzuplacken?

Der Vorteil: Wenn du dein Geld clever investierst, generiert dieses ein passives Einkommen. So kannst du es beim Verdienen ruhiger angehen lassen.

Darüber hinaus reduzierst du das Risiko, am Ende mit leeren Taschen dazustehen. Denn noch etwas anderes spricht dafür, sich nicht nur auf das Verdienen von Geld zu konzentrieren: Risikostreuung.

Risiken minimieren

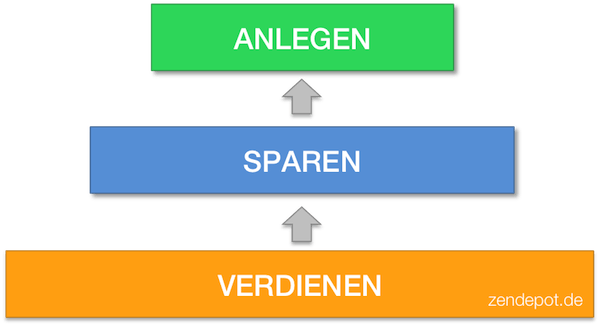

Vermögensbildung basiert auf drei Ebenen:

Nur wenn diese drei Ebenen, die aufeinander aufbauen, zusammen funktionieren, kann Vermögen gebildet werden. Wer nichts verdient, kann nicht sparen und wer nicht spart, hat nichts zum Anlegen. Klingt logisch, oder?

Auf allen Ebenen lauern unterschiedliche Risiken:

1. Verdienen

Finanzielle Risiken: Angestellte tragen das Risiko, ihren Job zu verlieren, Unternehmer das Risiko, Pleite zu gehen.

Gesundheitsrisiken: Wer zuviel arbeitet, setzt seine Gesundheit aufs Spiel. Darüber hinaus geht er auch das Risiko ein, das Leben zu verpassen.

2. Sparen

Fehlbetragsrisiko I (engl. shortfall risk): Wer heute viel konsumiert, kann entsprechend wenig sparen. Das Risiko besteht darin, dass später nicht genug Geld zur Verfügung steht, um den gewohnten Lebensstandard halten zu können.

3. Anlegen

Verlustrisiken: Je nach Anlagestrategie sind Wertschwankungs-, Inflations-, Wechselkurs-, Ausfall-, Zinsänderungs- und weitere Risiken zu berücksichtigen.

Fehlbetragsrisiko II: selbst wenn viel gespart wird, bleibt das Risiko, dass durch ein zu konservatives Anlageverhalten das Vermögen zum Erhalt des Lebensstandards später nicht ausreicht.

Das Gesamtrisiko lässt sich dadurch reduzieren, dass man einzelne Risiken nicht zu groß werden lässt.

Wer weniger arbeitet, verspürt idealerweise weniger Kaufimpulse, was zu einer höheren Sparquote führt. Und er hat Zeit, sich mit dem Thema Geldanlage zu beschäftigen.

Balance halten

Wenn du deine Muskeln kräftigen willst, kannst du dies auf unterschiedliche Art und Weise tun. Eine davon ist, sich ganz auf das Stemmen schwerer Hanteln in Rückenlage – auch Bankdrücken genannt – zu konzentrieren.

Falls du dich jemals in ein Fitness-Studio verirrt hast, wirst du die traurigen „Erfolge“ dieser Trainingsmethode bestimmt schon einmal bewundert haben: ein überdimensionierter Oberkörper auf viel zu dürren Beinchen.

Nichts anderes ist es, sich bei der Vermögensbildung allein auf den Gelderwerb zu konzentrieren und die anderen Ebenen zu vernachlässigen. Genau wie beim Sport sind nicht nur Kraft (Geld), sondern auch Ausdauer (Sparen) und Koordination (Anlagestrategie) gefragt.

Sein maximales Potenzial erreicht man nur dann, wenn alle drei Ebenen der Vermögensbildung im Gleichgewicht sind.

Ich habe Leute kennengelernt, die in ihrem Berufsleben Millionen verdient haben und am Ende doch mit Nichts da standen, weil sie sich „verspekuliert“ oder auf zu großem Fuß gelebt hatten.

Wer sein Konsumverhalten im Griff hat und die Ersparnisse clever investiert, muss nicht Unmengen verdienen und pausenlos arbeiten, um seinen Lebensstandard langfristig zu sichern.

Wenn du die Risiken gleichmäßig streust und deine zeitlichen, körperlichen und finanziellen Ressourcen möglichst effizient einsetzt, kommst du mit weniger Arbeit zu mehr Vermögen.

- Unsere ETF-Ratgeber direkt ins Postfach

- Finanzwissen einfach erklärt

- Übernimm die Kontrolle über deine Finanzen