Keine Frage: ETFs sind beliebter denn je. Vor nicht allzu langer Zeit waren die börsengehandelten Indexfonds noch Nischenprodukte, die nur Profi-Investor:innen bekannt waren. Mittlerweile sind die Anlageprodukte längst im Mainstream angekommen. Warum dieser Boom – und was macht ETFs in den Augen vieler Privatanleger:innen so toll?

Um diese Frage zu beantworten, haben wir die neun wichtigsten Vorzüge von ETFs für euch zusammengestellt. Doch wer Vorteile nennt, darf Nachteile nicht verschweigen. Auf potenzielle Kritik an der beliebten Anlagemethode verweisen wir weiter unten ebenfalls.

ETF-Vorteile

Beginnen wir mit den ETF-Vorteilen. Diese neun Argumente machen ETFs in unseren Augen zu Gewinnern – vor allem im Vergleich zu aktiv gemanagten Fondsprodukten oder Einzelinvestitionen:

ETFs sind günstig

Hohe Kosten sind der beste Weg, um die Investierfreude zu bremsen. Es ist also nicht verwunderlich, dass viele Menschen an ETFs vor allem eines schätzen: den niedrigen Preis. Die logische Alternative zum ETF sind nämlich aktiv gemanagte Fonds. Die waren lange Zeit eine der wenigen Methoden, als Privatanleger:in wirklich breit gestreut in den Markt zu investieren. Allerdings kosten sie deutlich mehr als ETFs.

Bei den von Zendepot erfassten ETFs liegt die jährliche Gesamtkostenquote (TER = Total Expense Ratio) bei zwischen 0,04 % und 1 %, der Durchschnitt liegt bei etwa 0,3 %. Heißt: Wenn ihr 1.000 € in einen ETF mit einer TER von 0,3 % investiert habt, liegen die Kosten (die euer ETF-Anbieter automatisch einzieht) bei verschmerzbaren 3 €.

Zum Vergleich: Bei aktiv gemanagten Fonds beträgt die TER meist 1,5 bis 2,0 %. Zusätzlich dazu fallen häufig sogenannte Aufgabeaufschläge von bis zu 5 % an, und zwar bei jedem Kauf.

Und warum sind ETFs so günstig? Das verdanken sie ihrer Struktur: Im Gegensatz zu klassischen Investmentfonds erfordern sie keine (aufwändige und kostspielige) Verwaltung durch Fondsmanager:innen. Stattdessen bilden sie passiv einen Index nach, die Verwaltungskosten fallen also weg. Dieser Unterschied zwischen ETFs und Investmentfonds bringt uns auch gleich zum ETF-Vorteil Nr. 2.

ETFs sind im Durchschnitt erfolgreicher als aktiv gemanagte Fonds

Klassische Investmentfonds werben mit einem aussichtsreichen Versprechen: Sie möchten den Markt schlagen, indem sie gezielt vorübergehend unterbewertete Aktien kaufen und überbewertete Aktien verkaufen.

ETFs hingegen geben sich etwas bescheidener: Sie sind nicht darauf aus, besser als der Markt abzuschneiden – sondern genügen sich damit, den Markt (in Form des Index) einfach nur abzubilden. Anders gesagt: Ein ETF ist immer nur so gut, wie der Markt, den er abbildet.

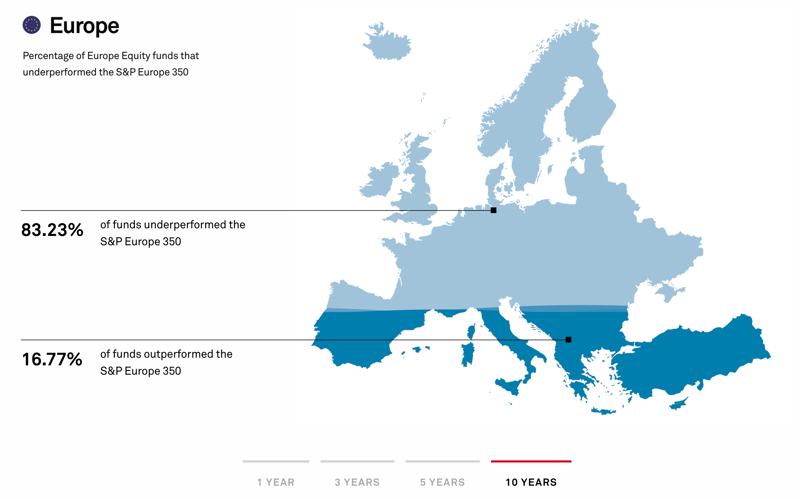

Anbieter von Investmentfonds können das natürlich als Nachteil von ETFs auslegen: Für manche Investor:innen ist die Chance auf Überperformance und schnelle, hohe Gewinne ein wichtiger Grund, überhaupt Geld zu investieren. Die bittere Wahrheit ist jedoch, dass es Fonds kaum schaffen, vom Markt voraus zu sein. Laut SPIVA-Baromenter schaffte es in Europa und den USA in den letzten Jahren nicht einmal jeder fünfte aktive Aktienfonds, Indizes wie den S&P Europe 350c oder den S&P 500® zu schlagen.

Aktiv gemanagte Fonds möchten den Markt schlagen – schaffen dies jedoch nur selten (Bildquelle: S&P Dow Jones Indices).

Vor allem langfristig betrachtet sind ETFs also erfolgreicher als aktiv gemanagte Fonds, und das bei deutlich geringeren Kosten.

ETFs sind als Sondervermögen ein „sicherer“ Aufbewahrungsort für euer Geld

Diesen Vorteil haben ETFs und aktive Fonds wieder gemeinsam: Wenn der Fondsanbieter pleite geht, müsst ihr euch um euer Geld keine Sorgen machen. Auch ETFs zählen nämlich zum sogenannten Sondervermögen: Das heißt, dass Fondsanbieter die ETF-Anteile getrennt von ihrem restlichen Vermögen aufbewahren müssen.

Falls euer Fondsanbieter insolvent gehen würde, hätte dies also keinen Einfluss auf eure ETF-Anlage. Das Risiko, aus Insolvenz-Gründen alles zu verlieren, greift also nicht.

Aber: Anders sieht es aus, wenn die Insolvenz nicht beim Fondsanbieter auftritt, sondern bei Ihnen. ETFs sind nämlich nicht pfändungssicher, im Gegensatz zu Rentenversicherungen beispielsweise.

ETFs streuen das Risiko

Apropos Risiko: ETFs sind richtig gut darin, euer Anlagerisiko gering zu halten, weil ihr damit ganz einfach in ganze Märkte und Marktsegmente investieren könnt. Diversifikation ist also bei ETFs bereits eingebaut – solange ihr in ETFS mit ausreichend Titeln investiert.

Beispiel: Mit einem ETF auf den DAX investiert ihr „nur“ in die 40 Unternehmen, die im DAX enthalten sind, und ausschließlich in deutsche Aktiengesellschaften. Mit einem STOXX Europe 600-ETF hingegen investiert ihr in 600 Unternehmen aus ganz Europe, und schafft es somit, mit nur einem Anlageprodukt ein breit gestreutes Portfolio aufzubauen.

| Land | Anteil |

|---|---|

| 22,2 % | |

| 15,0 % | |

| 14,4 % | |

| 13,9 % | |

| 8,9 % | |

| 5,5 % | |

| 4,9 % | |

| 4,6 % | |

| 3,0 % | |

| 1,9 % |

ETFs sind auch für Sparpläne gut geeignet

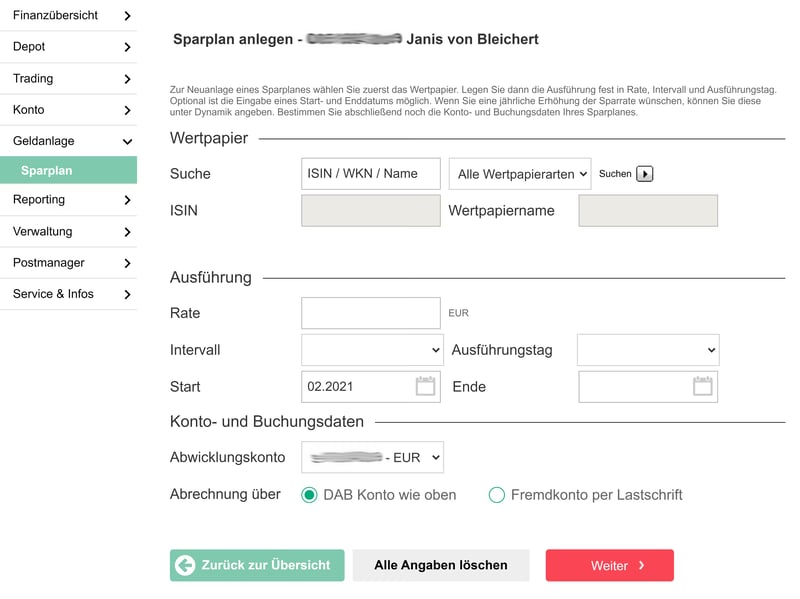

Sparpläne sind eine gute Möglichkeit, mit regelmäßigen Einzahlungen eines bestimmten Geldbetrags langfristig ein Vermögen aufzubauen. ETF-Sparpläne sind deutlich günstiger als Fondssparpläne, und machen den Vermögensaufbau mit ETFs auch für Privatanleger:innen mit kleinen Beträgen möglich. Bei den meisten Brokern liegt die Mindestsparrate bei 25 oder 50 €, bei manchen sogar noch niedriger (ING Deutschland: 1 €, Trade Republic 10 €).

Mit fast jedem Online-Broker solltet ihr mit ein paar wenigen Klicks einen ETF-Sparplan einrichten können (Quelle: Smartbroker).

Wenn ihr schon ein Konto bei einem Online-Broker habt, sollte die Einrichtung eines Sparplans nur noch wenige Minuten dauern: Ihr müsst nur die Höhe des Betrags und das Spar-Intervall festlegen. Bei manchen Brokern gibt es zusätzliche Features, beispielsweise die automatische Dynamisierung: Damit könnt ihr einstellen, dass sich die Sparrate regelmäßig um einen bestimmten Prozentsatz erhöht.

ETFs sind unkompliziert

Ob Sparpläne oder einzelne Investitionen: Die Anlage in ETFs ist absolut unkompliziert. Das liegt unter anderem daran, dass Online-Broker den Markt in den letzten Jahren aufgemischt haben, weshalb benutzerfreundliche Online-Portale heute (auch bei den Brokern traditioneller Banken, die nachziehen mussten) zur Norm gehören.

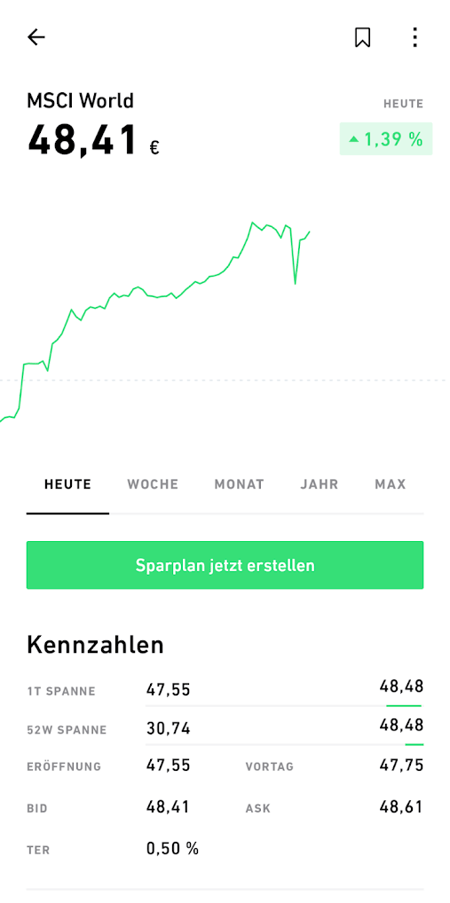

Bei Neobrokern wie Trade Republic könnt ihr sogar alles am Smartphone erledigen:

Klobige Benutzeroberflächen sind im Online-Broker-Zeitalter ein Ding der Vergangenheit (Quelle: Trade Republic).

Unkompliziert ist die Anlage in ETFs aber noch aus anderen Gründen: Weil es bei ihnen darum geht, langfristig ein Vermögen aufzubauen, müsst ihr nicht täglich die Kurse checken, Titel verkaufen oder euer Portfolio umschichten.

Außerdem könnt ihr, wie bereits erwähnt, euer Portfolio ganz einfach diversifizieren, ohne dass ihr manuell zahlreiche Titel auswählen müsst. Ebenfalls fällt der Suchaufwand zur Wahl einer richtigen Investition weg, da die ETFs gänzlich einen Markt abbilden.

ETFs sind (meist) transparent

Wie ihr mittlerweile wisst, bilden ETFs einen Index nach: Das bedeutet, dass sie dieselben Titel nachkaufen, die auch im Index enthalten sind, und zwar in derselben Gewichtung. Und natürlich könnt ihr jederzeit herausfinden, wie es um die Zusammensetzung des Index bestellt ist; auch die ETF-Anbieter selbst informieren auf ihrer Website in der Regel stets über die aktuell enthaltenen Titel.

Wenn ihr hingegen in aktive Investmentfonds investiert, habt ihr meist weniger – und zeitverzögerte – Informationen über den exakten Aufbau des Portfolios.

Aber: Hohe Transparenz ist nicht bei allen ETFs gegeben, sondern in erster Linie bei physisch replizierenden ETFs. Jene kaufen die Wertpapiere aus dem Referenzindex direkt nach. Es gibt aber auch synthetisch replizierende ETFs, die Anleger:innen die Indexrendite über ein Tauschgeschäft garantieren. Ihre Zusammensetzung ist also weniger transparent.

Übrigens: Mit der ETF-Zusammensetzung von Zendepot könnt ihr die zehn größten Positionen jedes ETFs in Erfahrung bringen:

| TOP 10 | Andere |

| nvidia ord | 5,4 % |

| apple ord | 4,8 % |

| microsoft-t ord | 4,1 % |

| amazon.com inc ord | 2,7 % |

| alphabet inc-cl a ord | 2,2 % |

| broadcom limited ord | 1,9 % |

| alphabet inc-cl c ord | 1,8 % |

| meta platforms ord a | 1,7 % |

| tesla ord | 1,5 % |

| jpmorgan chase ord | 1,1 % |

| andere | 73 % |

ETFs sind flexibel und liquide

ETFs sind unserer Meinung nach am besten für die langfristige Geldanlage geeignet, doch feste Laufzeiten gibt es nicht: Weil ETFs börsengehandelt sind, könnt ihr eure ETF-Anteile jederzeit (bzw. während der Börsenzeiten) wieder verkaufen. Wenn ihr also dringend euer Geld benötigt, müsst ihr nicht lange darauf warten.

Diese einfache Handelbarkeit ist in gewisser Weise auch ein Nachteil: Kurse schwanken nämlich, und leider kommt es auch hin und wieder zum Crash. Es könnte also sein, dass euch die Flexibilität dazu verleitet, eure ETF-Anteile aus Panik zu verkaufen, obwohl die Märkte sich langfristig wieder erholen.

Geht mit der Flexibilität von ETFs also vorsichtig um, und betrachtet sie trotz der Tatsache, dass ihr sie jederzeit (sogar mehrmals täglich) wieder verkaufen könnt, als langfristige Geldanlage.

ETFs sind vielseitig

Es gibt nicht nur MSCI World oder S&P 500: ETFs sind vielseitiger, als man denkt. Zum einen gibt es verschiedene Arten von ETFs, die sich beispielsweise in Bezug auf Länder, Branchen oder sogar Anlageklassen (Anleihen, Edelmetalle oder Immobilien) voneinander unterscheiden.

Immer beliebter werden zudem sogenannte Themen-ETFs. Dabei handelt es sich um spezielle ETFs, die keine klassischen Benchmark-Indizes abbilden, sondern Trends und thematische Investmentbereiche (beispielsweise Nachhaltigkeit, Künstliche Intelligenz oder Gesundheit) verfolgen.

Und auch fortgeschrittene Trader, die Normalo-ETFs vielleicht etwas langweilig finden, kommen auf ihre Kosten: Wer ein höheres Risiko in Kauf nimmt, kann beispielsweise in gehebelte ETFs investieren, die Gewinne – aber auch Verluste – über Derivate vervielfachen. Außerdem gibt es inverse ETFs, die auf fallende Märkte spekulieren.

Die Welt der ETFs ist also bunt und vielfältig. Doch wie immer gilt: Investiert nur in Dinge, die ihr auch vesteht.

ETF-Nachteile

Natürlich sind ETFs nicht ohne Makel, und auch nicht für jede Art Anleger:in geeignet. Ihr möchtet den Markt schlagen und kurzfristig hohe Gewinne erzielen? Dann seid ihr bei ETFs an der falschen Adresse. Ihr wünscht euch ein Mitspracherecht und erwartet euch eine Einladung zu den Hauptversammlungen der Unternehmen, in die ihr investiert? Auch das können ETFs nicht bieten.

Wir haben 10 mögliche Nachteile von ETFs – und die Gründe, warum wir ihnen trotzdem erstmal treu bleiben – in einem eigenen Artikel für euch zusammengestellt:

Fazit: Vorteile von ETFs überwiegen

Der ETF-Boom kommt nicht von irgendwoher: Das trendige Anlageprodukt macht einfach vieles richtig. Mit ETFs könnt ihr nämlich günstig und unkompliziert ein breit gestreutes Anlageportfolio aufbauen – egal ob mit Einzelinvestitionen oder praktischen Sparplänen.

Wir finden: Aufgrund dieser Vorteile sind ETFs heute für Privatanleger:innen die beste Möglichkeit, langfristig ein Vermögen am Aktienmarkt aufzubauen. Das bedeutet natürlich nicht, dass ETFs für alle Anleger:innen die richtige Wahl sind. Alles, was ihr rund ums Thema ETFs wissen müsst, lest ihr in unserem ETF-Ratgeber.