ETF Renditedreieck

ETF-Renditedreieck: Durchschnittliche jährliche Rendite visualisieren

Eine Glaskugel müsste man haben – dann wären große Gewinne am Aktienmarkt nur noch eine Frage der Zeit. Doch weil die Zukunft ungewiss ist, richten wir unseren Blick gerne auf das Nächstbeste: die Vergangenheit. Sie kann uns dabei helfen, die zumindest theoretisch möglichen Renditen bestimmter Anlagen einzuschätzen. Dabei hilft das Renditedreieck.

Das Renditedreieck ist ein Diagramm, das die historische Performance von Anlagen veranschaulicht. Das ETF-Renditedreieck von Zendepot könnt ihr nutzen, um die vergangenen Renditen von ETF-Anlagen besser einzuschätzen. Wie genau das funktioniert, wie ihr die Angaben im Renditedreieck richtig interpretiert und was ihr dabei beachten müsst, erfahrt ihr in diesem Artikel.

Das Renditedreieck ist eine visuelle Aufbereitung, mit dem ihr die historische Performance einer Anlage über bestimmte Zeiträume einsehen könnt.

Es besteht aus zwei Achsen: Eine gibt das Kaufjahr an, die andere das Verkaufsjahr. Indem ihr beide miteinander verbindet, könnt ihr ganz einfach die Rendite für bestimmte Anlagezeiträume ermitteln.

Mit unserem ETF-Renditedreieck könnt ihr für ausgewählte Indizes oder bestimmte ETFs ein Renditedreieck generieren, um einen Überblick über die historischen Renditen von ETFs zu erhalten.

Ein Vergleich mehrerer Renditedreiecke zeigt: Die Wahrscheinlichkeit, mit einer ETF-Anlage solide Renditen zu erzielen, ist größer, wenn ihr euer Geld langfristig in einen möglichst breit diversifizierten ETF anlegt.

Renditedreieck – was ist das überhaupt?

Das Renditedreieck ist ein grafisches Instrument, das die durchschnittlichen Jahresrenditen einer Anlage in bestimmten Zeiträumen darstellt. Ihr könnt es verwenden, um die Performance von Aktien, Fonds oder anderen Finanzinstrumenten zu analysieren. Der große Vorteil: Ihr könnt ihm nicht nur entnehmen, wie sich die Performance bestimmter Anlagen über die Jahre entwickelt hat, sondern auch genau ablesen, wie die Rendite (oder der Verlust) je nach Kaufzeitpunkt und Anlagedauer ausgefallen wäre.

Hierzulande ist das Renditedreieck vor allem durch die Veröffentlichungen des Deutschen Aktieninstituts (DAI) bekannt (mehr dazu im Kapitel Renditedreieck in Deutschland).

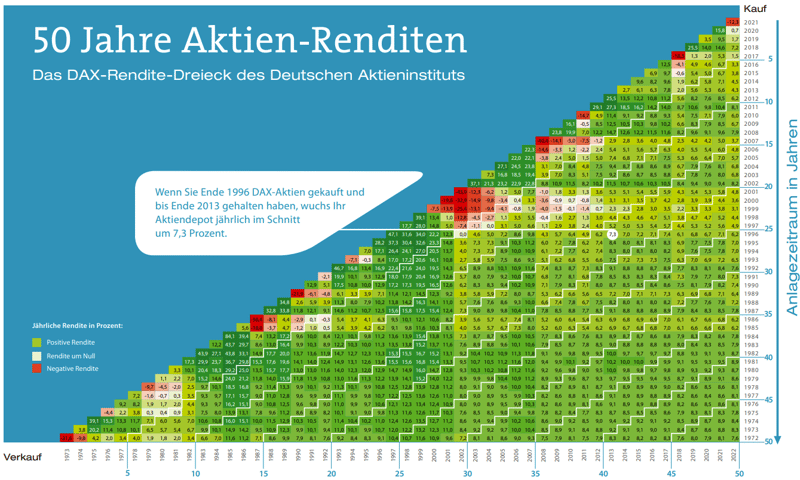

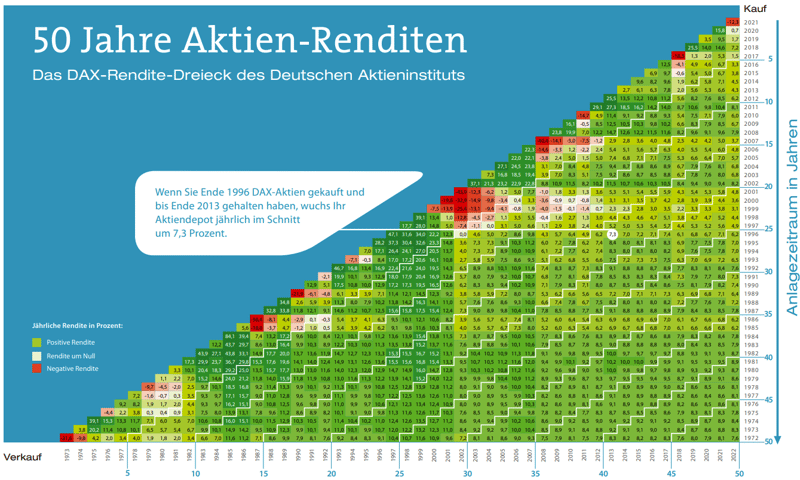

Das DAX-Renditedreieck vom Deutschen Aktieninstitut (Quelle).

Das DAI beschränkt sich bei seinen Veröffentlichungen auf den DAX und den EURO STOXX 50. Dabei gibt es für ETF-Anleger:innen viel wichtigere – weil breiter gestreute – ETFs, die für die langfristige ETF-Anlage besser infrage kommen. Hier kommt das ETF-Renditedreieck von Zendepot ins Spiel.

Das Renditedreieck von Zendepot

Mit unserem Renditedreieck könnt ihr einen Aktienindex oder einen bestimmten ETF anhand seiner ISIN auswählen – und wir erstellen auf Basis der verfügbaren Daten ein Renditedreieck für euch. Wie ihr es interpretiert, erklären wir am Beispiel des folgenden Renditedreiecks für den MSCI World auf Basis des Lyxor MSCI World (ISIN: FR0010315770):

Das Renditedreieck besteht aus zwei Achsen: Die horizontale Achse zeigt das Jahr des Kaufs einer Aktie, die vertikale Achse zeigt das Verkaufsjahr. Wenn ihr also die durchschnittliche Rendite in einem bestimmten Zeitraum herausfinden möchtet, müsst ihr einfach nur das Kaufjahr in der horizontalen Achse unten auswählen und nach oben bis zum Verkaufsjahr fahren. Im Kästchen findet ihr dann die durchschnittliche Jahresrendite als Prozentzahl.

Zur Vereinfachung seht ihr Kauf- und Verkaufsjahr nochmal angezeigt, wenn ihr mit der Maus über das entsprechende Kästchen fährt. So seht ihr auf einen Blick, wie die durchschnittliche Rendite je nach Kaufzeitpunkt und Anlagedauer ausgefallen wäre.

Die Kästchen sind zudem farblich markiert: Grün gibt an, dass die Renditen in diesem Zeitraum positiv waren, rot steht für Verluste. Je stärker die Farbe, desto höher der Gewinn bzw. Verlust.

Wie ihr das Renditedreieck nutzen könnt

Das Renditedreieck bietet eine praktische historische Perspektive, die euch bei der Auswahl des richtigen ETFs unterstützen kann. Es hilft euch dabei, verschiedene Aspekte der Performance eines ETFs zu analysieren:

Langfristige Renditen

Unserem Renditedreieck könnt ihr entnehmen, wie sich die Rendite eines ETFs im Laufe der Jahre entwickelt hat. ETFs eignen sich vor allem für die langfristige Geldanlage – deshalb lohnt sich ein Blick aufs Renditedreieck, um herauszufinden, welche Renditen bei langer Anlagedauer in der Vergangenheit durchschnittlich möglich waren.Risiko und Volatilität eines ETFs

Das Renditedreieck kann euch auch dabei helfen, die Volatilität eines ETFs einzuschätzen. Wenn die Renditen stark variieren und die roten Kästchen ungleichmäßig verteilt und nicht überwiegend am Rand des Dreiecks zu finden sind, wie erwartet, könnte dies auf eine höhere Volatilität hindeuten.Vergleich verschiedener ETFs

Wenn ihr die Performance zweier unterschiedlicher ETFs miteinander vergleichen möchtet, ist unser ETF-Vergleich besonders nützlich. Ihr könnt aber auch unsere Renditedreiecke nutzen, um die Performance bestimmter ETFs in ausgewählten Zeiträumen zu vergleichen.

Aber: Vergangene Entwicklungen sind keine Garantie für zukünftige Renditen. Das Renditedreieck kann euch zwar dabei helfen, den Aktienmarkt und die historische Performance bestimmter Anlagen besser zu verstehen, doch es liefert keine Garantie, was zukünftige Renditen angeht.

Zusätzlich sind Sondereffekte in den einzelnen Jahren zu berücksichtigen, die zu hohen Kursanstiegen bzw. -rückgängen geführt haben, wie z. B. die COVID-Pandemie.

Beipiele für ETF-Renditedreiecke

Am besten sehen wir uns einfach mal ein paar Renditedreiecke an, um herauszufinden, wie man sie interpretieren kann:

Beispiel 1: MSCI World

Der MSCI World ist ein breit diversifizierter Index, der die Aktien von mehr als 1.600 Unternehmen aus 23 Ländern enthält. Das MSCI World-Renditedreieck haben wir bereits oben vorgestellt. Schauen wir es uns noch einmal genauer an:

Bei einem Blick auf das Renditedreieck springt natürlich sofort die Weltfinanzkrise mit tiefroten Verlusten 2008 ins Auge. Es zeigt aber auch, dass selbst Anleger:innen, die kurz vor und inmitten der Krise ihr Geld in den MSCI World-ETF gesteckt haben, bereits ein paar Jahre später wieder im grünen Bereich waren.

Jeder, der sein Geld mindestens sechs Jahre lang angelegt hat, konnte (im Betrachtungszeitraum) Gewinne erzielen. Und die durchschnittlichen Jahresrenditen waren, wie man am saftigen Grün erkennen kann, oft recht hoch.

Beispiel 2: EURO STOXX 50

Betrachten wir nun zum Vergleich ein Renditedreieck des EURO STOXX 50. Der Index enthält 50 der größten börsennotierten Unternehmen der Eurozone:

Auch in diesem Renditedreieck seht ihr sofort die Auswirkungen der Weltfinanzkrise 2007–2008. Den roten Einscheidungen könnt ihr aber auch ablesen, dass die Erholung deutlich länger dauerte – und auch die grünen Felder sind nicht ganz so grün wie die des MSCI World. Selbst zehn Jahre nach der Finanzkrise (2008 - 2018) hätte sich die Investition noch nicht richtig erholt.

Das könnte unter anderem an der vergleichsweise geringen Diversifizierung des ETFs liegen: Es sind deutlich weniger Unternehmen enthalten, die zudem alle aus der Eurozone stammen. Darüber hinaus ist die Finanzbranche sehr stark vertreten, die von der Krise natürlich besonders gebeutelt war.

| Sektor | Anteil |

|---|---|

| 25,6 % | |

| 21,1 % | |

| 15,7 % | |

| 14,5 % | |

| 4,3 % | |

| 4,2 % | |

| 3,7 % | |

| 3,7 % | |

| 3,6 % | |

| 2,3 % | |

| 1,3 % |

Beispiel 3: iShares EURO STOXX Banks 30-15

Sehen wir uns ein noch extremeres Beispiel an – und zwar den Index EURO STOXX Banks 30-15. Er ist komplett auf den europäischen Bankensektor spezialisiert:

Wie ihr seht, hat die Farbe Rot in diesem Renditedreieck die Überhand. Es gibt war ein paar extrem gute Jahr mit Renditen von 40 bis 50 %, doch die meisten langfristigen Anleger:innen seit 2006 hätten Verluste eingefahren.

Hättet ihr beispielsweise im Jahr 2006 investiert, hättet ihr ganze 17 (!) Jahre später einen jährlichen Verlust von -4,5 % eingefahren.

Das Renditedreieck in Deutschland

Wie bereits erwähnt, ist das Renditedreieck hierzulande vor allem durch die DAI-Veröffentlichungen bekannt. Hier sind die Achsen umgekehrt: Die vertikale Achse zeigt das Jahr des Kaufs einer Aktie, die horizontale Achse zeigt das Verkaufsjahr. Hier nochmal das DAX-Renditedreieck:

Aus dem Renditedreieck des DAI lassen sich ein paar wichtige Lektionen für die Entwicklung deutscher Aktien ableiten:

Langfristiges Investieren zahlt sich aus

Schon auf den ersten Blick seht ihr, dass die roten Kästchen alle am äußeren Rand des Renditedreiecks liegen. Das zeigt, dass die Chance auf Verlusten bei kürzeren Anlagezeiträumen höher ist als bei längerenJe länger, desto ähnlicher

Während am äußeren Ende des Dreiecks von Dunkelrot bis Dunkelgrün alle Farben dabei sind, wird es weiter innen immer gleichmäßiger grün. Bei längeren Anlagezeiträumen nähern sich die Renditen einander an.Geduld schützt vor Verlusten

Dem Renditedreieck könnt ihr entnehmen, dass es immer wieder zu volatilen Zeiten kommt. Es zeigt aber auch, dass der Aktienmarkt langfristig dazu neigt, sich von den „roten“ Perioden zu erholen. Historisch betrachtet habt ihr gute Chancen auf eine solide Rendite, wenn ihr euch von Verlustphasen nicht aus dem Konzept bringen lasst und euer Geld langfristig investiert.

Wie beim Zendepot-Renditedreieck gilt: Bisherige Entwicklungen sind keine Gewähr für zukünftige Erträge. Das Renditedreieck kann euch zwar dabei helfen, den Aktienmarkt und die historische Performance ausgewählter Anlagen besser nachzuvollziehen, jedoch gibt es keinerlei Sicherheit in Bezug auf zukünftige Renditen.

Fazit: Langfristig und mit hoher Diversifikation investieren

Das Renditedreieck kann euch dabei helfen, die historische Performance von ETFs über einen längeren Zeitraum zu verstehen, um bessere Anlageentscheidungen zu treffen. Ihr könnt damit längerfristige Trends erkennen und eure Anlagestrategie entsprechend anpassen.

Ein Vergleich verschiedener Renditedreiecke zeigt: Die Wahrscheinlichkeit, mit einer ETF-Anlage solide Renditen zu erzielen, ist größer, je länger ihr euer Geld anlegt. Ebenso wichtig ist, dass der ETF eurer Wahl breit diversifiziert ist. Auch wenn die Renditen von einzelnen Wertpapieren oder Anlageklassen im Einzelfall mit noch höheren Renditen locken – im Fall von Bitcoin beispielsweise mit mehreren hundert Prozent pro Jahr – legt ihr mit einem diversifizierten Portfolio nicht "alle Eier in einen Korb" und nehmt so auf Dauer deutlich weniger Risiko in Kauf.

Wenn ihr auf eine langfristige Investition aus seid, solltet ihr beim Renditedreieck also darauf achten, dass der ETF historisch betrachtet eine solide Performance bei längeren Anlagezeiträumen erzielen konnte, sprich: dass das Renditedreieck nur außen rot ist und nach innen immer gleichmäßiger grün wird.

Vergesst dabei jedoch nicht, dass es sich um eine Betrachtung der Vergangenheit handelt: Sie bietet keine Garantie, was zukünftige Renditen angeht.

Häufig gestellte Fragen

Das Renditedreieck ist eine visuelle Darstellung der historischen Performance einer Anlage. Ihr könnt es verwenden, um die Performance von Aktien, Fonds, ETFs und anderen Finanzinstrumenten zu analysieren.

Das Renditedreieck besteht aus zwei Achsen – eine davon gibt das Kaufjahr an, die andere das Verkaufsjahr. Indem ihr beide Achsen verbindet, könnt ihr die durchschnittliche Jahresrendite in einem bestimmten Anlagezeitraum (von Kaufjahr X bis Verkaufsjahr Y) ablesen. Die Kästchen, in denen die Rendite angegeben wird, sind in der Regel farblich gekennzeichnet: Grün steht für Gewinn (je stärker das Grün, desto höher die Rendite), Rot für Verlust.

Mit dem Renditedreieck eines ETFs könnt ihr herausfinden, wie sich die durchschnittlichen Jahresrenditen bestimmter ETFs über bestimmte Zeiträume entwickelt haben. So könnt ihr Trends und die Auswirkungen von Krisen erkennen und herausfinden, ob der ETF historisch betrachtet eine gute Wahl für langfristige Investitionen war.