ETF-Nachteile: Die 13 größten Risiken und Kritikpunkte im Check

ETFs liegen im Trend: Das weltweit in ETFs investierte Vermögen hat sich seit 2010 mehr als verzehnfacht. Immer mehr Menschen möchten ihr Geld daher passiv investieren, um kostengünstig und einfach ein Vermögen anzuhäufen. Doch welche Nachteile gibt es? Und sind ETFs wirklich so sicher, wie alle behaupten?

Kritiker:innen warnen jedenfalls immer wieder vor Risiken: von mangelnden Mitspracherechten über technische Gefahren bis hin zur großen „ETF-Blase“, die angeblich den nächsten Crash verursacht. Um euch zu zeigen, was wirklich dran ist, haben wir die 14 gängigsten Kritikpunkte von ETFs auf den Prüfstand gestellt.

ETFs haben – wie jede andere Anlageform auch – gewisse Nachteile und Risiken. Das größte Risiko ist das Marktrisiko – also die Gefahr, durch Börsenschwankungen und Panikverkäufe Geld zu verlieren.

Risiken wie ETF-Schließungen, Wertpapierleihe oder das Kontrahentenrisiko bei Swap-ETFs bestehen zwar, sind aber durch EU-Regularien stark begrenzt und reguliert.

Die Sorge, dass ETFs einen Crash verursachen, ist weitgehend unbegründet. Ein reales Risiko ist jedoch die starke Konzentration auf den US-Markt, etwa im MSCI World (Klumpenrisiko).

Einzelaktien oder komplexe ETFs (z. B. Themen-ETFs) können die breite Streuung von Welt-ETFs nicht ersetzen und sind für den Basis-Vermögensaufbau meist zu riskant.

Trotz berechtigter Kritik bleiben ETFs für Privatanleger:innen das vielleicht beste Werkzeug für den langfristigen Vermögensaufbau – wenn man die Nachteile kennt, die Marktrisiken aushält und Anfängerfehler vermeidet.

13 Risiken und Nachteile von ETFs

ETFs gelten zu Recht als einfache und kostengünstige Möglichkeit, langfristig Vermögen aufzubauen. Sie sind aber kein risikofreies Produkt und auch keine „Wunderlösung“. Wie jede Geldanlage an den Kapitalmärkten bringen sie Nachteile und Risiken mit sich, die man kennen sollte, bevor man investiert.

In den folgenden Abschnitten schauen wir uns einige der häufigsten Kritikpunkte an ETFs nüchtern an: Welche Risiken sind real, welche werden überschätzt – und welche gehören schlicht zum Investieren dazu?

Mögliche Verluste durch Schwankungen (Volatilität)

ETF-Kurse entwickeln sich selbstverständlich nicht nur in eine Richtung: Weil an der Börse mal gute Stimmung und mal schlechte Stimmung herrscht, müsst ihr euch bei euren ETF-Investitionen an ein Auf und Ab gewöhnen. Das nennt man Volatilität und gehört zum Wertpapierhandel einfach dazu.

Beim beliebten Welt-Index MSCI World lässt sich das beispielsweise gut erkennen: In einzelnen Jahren kam es zu deutlichen Verlusten, etwa während der Finanzkrise, während langfristig dennoch eine klare positive Gesamtentwicklung zu sehen ist.

| Jahr | Rendite |

|---|---|

| 2007 | -4,8 % |

| 2008 | -39,1 % |

| 2009 | 28,1 % |

| 2010 | 19,9 % |

| 2011 | -3,3 % |

| 2012 | 12,7 % |

| 2013 | 21,7 % |

| 2014 | 20,1 % |

| 2015 | 10,8 % |

| 2016 | 10,7 % |

| 2017 | 7,7 % |

| 2018 | -5,1 % |

| 2019 | 31,1 % |

| 2020 | 5,5 % |

| 2021 | 32,8 % |

| 2022 | -13,7 % |

| 2023 | 20,2 % |

| 2024 | 26,0 % |

| 2025 | 7,9 % |

Die Stimmung an den Börsen kann euch psychologisch stark beeinflussen: Wenn es einmal schlechter läuft, und die Kurse fallen, verkaufen Anleger:innen – aus Angst vor weiteren Verlusten – genau dann, wenn die Kurse am Boden liegen. Damit realisieren sie Verluste, die bis dahin reine Buchverluste waren.

Langfristig orientierte Anleger:innen bleiben hingegen investiert – das Prinzip nennt sich Buy-and-Hold. Ein Blick in die Historie zeigt: Bisher hat sich die Weltwirtschaft von jeder Krise erholt – auch nach 2008 oder Corona – und langfristig stets neue Höchststände erreicht. Wer Krisen aussitzt, wurde in der Vergangenheit belohnt.

Zu einfache Handelbarkeit fördert Verkaufspanik

Auch bei diesem Punkt gilt: Die Kritik ist berechtigt, hat aber weniger mit dem ETF selbst zu tun als mit eurer Psychologie. Das Problem betrifft nämlich alle börsengehandelten Produkte.

Tatsächlich kann die einfache Handelbarkeit, wie sie vor allem moderne Neobroker ermöglichen, in Krisenzeiten fatal sein. Wenn die Märkte crashen, habt ihr den Finger quasi direkt am Abzug. Mit nur wenigen Klicks könntet ihr euer gesamtes Depot auflösen – eine Entscheidung, die ihr später vielleicht bereut.

Die hohe Liquidität ist also nur dann ein Nachteil, wenn ihr sie im falschen Moment nutzt. Erfahrene Anleger:innen wissen: Krisen sitzt man besser aus – oder man nutzt die niedrigen Kurse sogar, um günstig Anteile nachzukaufen.

Nutzt am besten einen Broker exklusiv für euren langfristigen ETF-Sparplan und schaut dort so selten wie möglich rein. Die Geschichte zeigt nämlich: Die Märkte haben sich noch von jeder Krise erholt. Deshalb gilt bei diesem vermeintlichen Nachteil ganz klar: Wer nicht verkauft, verliert auch nichts.

Nicht darauf aus, den Markt zu schlagen

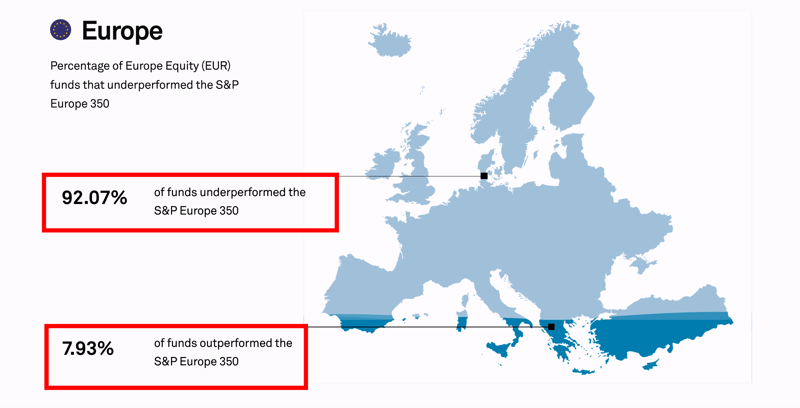

Einer der größten Unterschiede zwischen passiven ETFs und aktiv gemanagten Fonds ist die Tatsache, dass letztere darauf aus sind, den Markt zu schlagen, also stärker zu wachsen als die Wirtschaft. Nicht so ETFs: Sie entwickeln sich parallel zu den Referenzindizes, die sie abbilden – also beispielsweise zum DAX oder dem S&P 500 – und liefern (in etwa) die gleiche Rendite.

Über einen Zeitraum von 10 Jahren schafften es lediglich 7,93 % der aktiv gemanagten Fonds, den Vergleichsindex S&P Europe 350 zu schlagen. Über 92 % blieben hinter der Marktrendite zurück (Quelle: S&P Global)

ETF-Befürworter:innen sehen darin einen Vorteil, weil Märkte – und die Indizes, die sie abbilden – auf lange Sicht wachsen, und die ETF-Renditen mit. Wenn ihr jedoch auf der Suche nach einem Anlageprodukt seid, mit dem ihr den Märkten voraus seid und schnell hohe Gewinne erzielen könnt, seid ihr bei ETFs generell eher falsch.

Langzeitstudien, wie das renommierte Global Investment Returns Yearbook, zeigen zudem: Weltweite Aktien lieferten historisch eine Rendite von etwa 7 % bis 8 % pro Jahr (vor Inflation).

Das reicht völlig aus, um dank des Zinseszinseffekts ein stattliches Vermögen aufzubauen – ganz ohne das Risiko, auf den falschen aktiven Fondsmanager zu setzen. Wer selbst nachrechnen möchte, wie sich diese Rendite über 20 oder 30 Jahre auswirkt, kann unseren Zinseszinsrechner nutzen.

Nicht als kurzfristige Anlage geeignet

Aktien-ETFs sind kein Ersatz für das Tagesgeldkonto. Sie schwanken und durchlaufen verschiedene Wirtschaftszyklen. Wenn ihr Pech habt und kurz vor einer Rezession investiert, kann euer Depot auch nach 5 oder 8 Jahren noch im Minus sein.

Ein berühmtes Beispiel ist das „verlorene Jahrzehnt“ von 2000 bis 2010: Wer hier investierte, hatte nach 10 Jahren noch keinen Gewinn gemacht. Erst mit ein paar Jahren mehr Geduld (ca. 15 Jahre) waren die Verluste aufgeholt und das Depot drehte ins Plus.

Die Faustregel lautet daher: Bringt mindestens 10, besser 15 Jahre Zeit mit.

Wer sein Geld in wenigen Jahren sicher für den Hauskauf braucht, ist bei Aktien-ETFs an der falschen Adresse. Für den langfristigen Vermögensaufbau spielt der Einstiegszeitpunkt dagegen kaum eine Rolle, da sich gute und schlechte Phasen über Jahrzehnte ausgleichen und ohnehin niemand den idealen Zeitpunkt vorhersagen kann.

Wechselkursrisiko bei Investitionen in anderen Währungsräumen

Da ein Welt-ETF Aktien aus der ganzen Welt enthält, hängt euer Depotwert auch vom Wechselkurs zwischen Euro und anderen Währungen ab. Das betrifft besonders den US-Dollar, da der MSCI World zu rund 70 % aus US-Aktien besteht.

Fällt der Dollar im Vergleich zum Euro, ist euer ETF auf dem Papier etwas weniger wert – steigt der Dollar, profitiert ihr zusätzlich.

In der Praxis ist dieses Risiko für langfristige Anleger:innen jedoch vernachlässigbar. Währungen schwanken langfristig meist um einen Mittelwert. Mal profitiert ihr vom starken Dollar, mal vom starken Euro. Über 15 Jahre gleichen sich diese Effekte in der Regel fast vollständig aus. Teure Absicherungen wie z. B. durch Hedged ETFs sind daher meist unnötig.

Mit einer globalen Diversifizierung und einem langen Anlagehorizont sollte euch das Währungsrisiko also kein allzu großes Kopfzerbrechen bereiten – denn auf lange Sicht halten sich Euro und Dollar doch meist die Waage.

Mangelnde Transparenz bei der Zusammensetzung

Ein großes Versprechen von ETFs lautet: Ihr wisst immer genau, was drin ist. Wenn ihr einen DAX-ETF kauft, kauft ihr die 40 DAX-Unternehmen. Simpel, oder?

In der Praxis ist es oft nicht ganz so einfach. Während man die 40 DAX-Aktien leicht kaufen kann, sieht das bei einem Welt-ETF mit über 3.000 Unternehmen schon anders aus. Um Kosten zu sparen, nutzen viele Anbieter daher das sogenannte Sampling – als synthetische Replikationsmethode.

Dabei kaufen sie nicht alle Aktien, sondern nur eine repräsentative Auswahl der wichtigsten Titel. Das Ergebnis ist fast identisch mit dem Index, aber ihr besitzt physisch eben nicht jede einzelne Aktie. Das ist für Puristen ein Manko, für die Rendite aber meist egal.

Undurchsichtiger wird es bei synthetischen ETFs (Swap-ETFs). Diese kaufen die Aktien gar nicht selbst, sondern schließen ein Tauschgeschäft mit einer Bank ab, um die Index-Rendite zu garantieren. Welche Papiere genau im „Korb“ des ETFs liegen, hat oft nichts mit dem eigentlichen Index zu tun.

Wer maximale Transparenz will, sollte auf die physische Replikationsmethode achten. Für den normalen Vermögensaufbau ist Sampling aber ein gängiger und harmloser Kompromiss.

Das Kontrahentenrisiko bei Swap-ETFs

Wo wir gerade von Swap-ETFs sprechen: Hier gibt es einen Kritikpunkt, der besonders nach der letzten Finanzkrise laut wurde. Denn was passiert, wenn der Tauschpartner – meist eine große Bank – pleitegeht?

Da der ETF-Anbieter die Rendite nur über das Versprechen dieser Bank erhält, besteht hier ein sogenanntes Kontrahentenrisiko. Im schlimmsten Fall könnte der Swap-Partner ausfallen und die versprochene Rendite nicht liefern.

Das klingt gefährlich, ist in der Praxis aber extrem streng reguliert:

Sicherheiten-Korb: Der ETF hält als Sicherheit ein eigenes Aktienportfolio (das Trägerportfolio), auf das er im Pleitefall zugreifen kann.

10-Prozent-Regel: Laut EU-Gesetz (UCITS) darf das Risiko gegenüber einem Swap-Partner nicht größer als 10 % des Fondsvermögens sein. In der Realität besichern viele Anbieter ihre Swaps sogar zu über 100 %, wodurch das Risiko faktisch fast null ist.

Zudem setzen die meisten großen Welt-ETFs (z. B. von Vanguard oder iShares) heute ohnehin auf die physische Replikation, kaufen die Aktien also wirklich. Wenn ihr solche Standard-ETFs wählt, betrifft euch dieses Risiko überhaupt nicht – und ihr könnt die komplizierten Begriffe getrost vergessen.

Gefahr der ETF-Schließung

Was passiert eigentlich, wenn euer ETF plötzlich vom Markt verschwindet? Das ist ein reales Risiko, vor allem bei kleineren oder sehr speziellen Themen-ETFs. Man spricht hier von einer Fonds-Schließung oder einem Delisting. Der Grund ist simpel: Der ETF ist für den Anbieter oft nicht mehr profitabel, wenn zu wenig Geld darin investiert ist.

Aber: Euer Geld ist nicht weg. Da ETFs als Sondervermögen geschützt sind, bleibt euer Kapital auch bei einer Schließung unangetastet. Der Anbieter wird die Schließung rechtzeitig ankündigen. Dann habt ihr in der Regel zwei Möglichkeiten:

- 1.

Entweder ihr verkauft eure Anteile selbst vorher – zum aktuellen Preis.

- 2.

Oder der Fonds wird liquidiert und der Gegenwert aller Anteile wird euch auf euer Verrechnungskonto ausgezahlt.

Der wirkliche Nachteil ist also nicht ein Totalverlust, der bei ETF ohnehin so gut wie ausgeschlossen ist, sondern der Aufwand und mögliche steuerliche Nachteile.

Denn bei einer ETF-Schließung werdet ihr gezwungen, zu einem bestimmten Zeitpunkt zu verkaufen – ob der Kurs gerade gut ist oder nicht. Die realisierten Gewinne müsst ihr versteuern und euch anschließend um ein neues Investment kümmern. Das ist ärgerlich und nicht ganz im Sinne von „Buy-and-Hold".

Unsichtbares Risiko: Wertpapierleihe

Um Kosten zu senken – was für euch eher gut ist –, verleihen viele physisch replizierende ETFs die enthaltenen Aktien an andere Marktteilnehmer, z. B. Hedgefonds. Dafür erhalten sie eine Leihgebühr, die die laufenden Kosten des ETFs senkt und so eure Rendite minimal verbessert.

Dennoch besteht hier ein gewisses Ausfallrisiko: Denn was passiert, wenn derjenige, der die Aktien geliehen hat, pleitegeht und sie nicht zurückgeben kann? Theoretisch entstehen dem Fonds dann Verluste– und damit auch euch.

In der Praxis ist dieses Risiko jedoch fast nur theoretischer Natur, denn es greift ein doppeltes Sicherheitsnetz.

- 1.

Der Entleiher muss ein hochwertiges Pfand (Collateral) hinterlegen – meist Staatsanleihen –, dessen Wert oft sogar über 100 % der geliehenen Aktien liegt (z. B. 105 % Überbesicherung).

- 2.

Große Anbieter wie iShares oder Vanguard bieten oft eine zusätzliche Kapitalgarantie an: Sollte der Entleiher tatsächlich ausfallen und das Pfand wider Erwarten nicht reichen, springt der Anbieter selbst ein und ersetzt den Schaden aus eigener Tasche.

Eine ETF-Pleite oder ein Totalverlust sind also eher unrealistische Szenarien und keine wirklichen Nachteile, die durch euer Investment entstehen.

„ETF-Blase“: Sind ETFs ein Crash-Verstärker?

Einer der größten Vorwürfe, z. B. von Star-Investoren wie Michael Burry („The Big Short“) oder großen Investmenthäusern geäußert, lautet: Weil Milliarden an „dummem Geld“ passiv und blind in ETFs fließen, wird die Preisfindung am Markt gestört. ETFs würden die Kurse großer Firmen künstlich aufblähen und in einer Krise den Crash beschleunigen, weil alle gleichzeitig panisch verkaufen.

Aber: Dieser Vorwurf verwechselt Ursache und Wirkung. Ein ETF ist nur ein Spiegel des Marktes, nicht sein Motor. Die Preise der Aktien im ETF werden weiterhin von Millionen aktiver Käufer:innen und Verkäufer:innen auf der ganzen Welt gemacht. Solange diese aktiven Händler:innen nach Fehlbewertungen suchen, funktioniert der Markt. ETFs bilden dieses Ergebnis nur ab.

Studien zu vergangenen Krisen, wie dem Corona-Crash 2020, haben sogar gezeigt, dass große Welt-ETFs jederzeit handelbar blieben und eher als stabilisierendes „Druckventil“ wirkten, anstatt die Krise zu verschärfen. Auch wenn ETFs inzwischen riesig wirken: Gemessen am gesamten globalen Finanzmarkt ist ihr Anteil immer noch überschaubar.

ETFs machen nur rund 13 % des weltweiten Aktienmarkts aus – und dieser wiederum nur etwa 10,5 % des gesamten Finanzmarkts. Insgesamt liegt der ETF-Anteil damit bei unter 1,5 % des globalen Finanzvermögens.

Kein Mitspracherecht & Machtkonzentration

Im Gegensatz zu Aktionär:innen, die einzelne Aktien kaufen, habt ihr bei einem ETF kein direktes Stimmrecht auf der Hauptversammlung. Ihr könnt also weder über die Dividendenhöhe mitbestimmen noch dem Vorstand kritische Fragen stellen.

Das heißt aber nicht, dass die Stimmen verfallen. Sie wandern stattdessen zum ETF-Anbieter. Wenn ihr also einen iShares-ETF kauft, übt dessen Mutterkonzern BlackRock das Stimmrecht für euch aus.

In der Praxis sollte das für euch kein allzu großer Nachteil sein. Erstens besteht dasselbe „Problem“ auch bei klassischen, aktiven Investmentfonds. Zweitens könnt ihr als kleine:r 0815-Aktionär:innen mit eurem Stimmrecht sowieso nicht allzu viel bewegen.

Dennoch ergibt sich daraus ein systemisches Risiko: Da fast alle Gelder zu den wenigen großen ETF-Anbietern – z. B. BlackRock oder Vanguard – fließen, ballt sich dort eine enorme Macht.

Kritiker:innen fürchten, dass diese Machtkonzentration in den Händen weniger US-Vermögensverwalter den globalen Wettbewerb beeinflussen könnte. Diese Kritik ist kein Nischenthema, sondern wird breit diskutiert, von renommierten Medien wie dem Wall Street Journal bis zu akademischen Studien.

Für euch als Privatanleger:innen ist das Risiko eher indirekt: Es betrifft die Unternehmenspolitik, aber nicht die Funktion eures ETFs.

Klumpenrisiko: Die „versteckte“ Wette auf die USA

Wenn ihr in einen ETF auf den MSCI World investiert, kauft ihr einen „Welt-Index“. Doch ein Blick ins Detail zeigt: Der Name führt in die Irre. Statt einer ausgewogenen Welt-Abbildung ist der MSCI World vor allem eine Wette auf die US-Wirtschaft und den Tech-Sektor.

Das Problem nennt sich Klumpenrisiko. Über 70 % eures Geldes steckt in US-amerikanischen Unternehmen, und die Top-10-Positionen werden von Tech-Giganten wie Apple, Microsoft und Nvidia dominiert.

| Land | Anteil |

|---|---|

| 69,6 % | |

| 5,4 % | |

| 3,5 % | |

| 3,4 % | |

| 2,5 % | |

| 2,4 % | |

| 2,3 % | |

| 2,1 % | |

| 1,6 % | |

| 1,5 % |

Diese Konzentration ist kein Fehler des ETFs, sondern eine Folge der Gewichtung nach Marktkapitalisierung: Die größten und teuersten Firmen bekommen automatisch das meiste Gewicht. Genau das hat dem Index in den letzten Jahren zu einer starken Rendite verholfen.

Es ist aber auch sein größtes Risiko: Schwächelt der US-Markt oder gerät der Tech-Sektor unter Druck, zieht das euer gesamtes „Welt-Portfolio“ mit nach unten. Im folgenden Artikel zeigen wir euch, wie ihr dieses Risiko reduziert und euer ETF-Portfolio breiter aufstellt:

Es gibt auch sehr gefährliche ETFs

ETFs gelten als anfängerfreundliche Art, zu investieren – doch ETF ist nicht gleich ETF. Es gibt nämlich nicht nur breit diversifizierte Welt-ETFs, sondern auch deutlich riskantere Produkte, die mit langfristigem Vermögensaufbau wenig zu tun haben.

Besonders problematisch sind zwei ETF-Kategorien:

ETFs mit sehr geringer Streuung

Manche ETFs bilden keinen breiten Markt, sondern nur einen sehr kleinen Ausschnitt davon ab, etwa einzelne Branchen (z. B. Wasserstoff, Biotech, Cannabis), einzelne Themen oder Trends oder einzelne Länder oder Regionen.

Solche ETFs enthalten häufig nur 20 bis 40 Unternehmen. Fällt der zugrunde liegende Sektor oder das Land in eine Krise, wirkt sich das unmittelbar und stark auf den ETF aus. Diese ETFs sind daher keine breit gestreute Geldanlage, sondern gezielte Sektor- oder Themenwetten mit entsprechend hohem Risiko.Riskante Trading-ETFs

Es gibt auch ETFs, die ausdrücklich für kurzfristigen Handel konzipiert sind. Gehebelte ETFs oder Short-ETFs bilden tägliche Kursbewegungen eines Index verstärkt oder in umgekehrter Richtung ab.

Damit eignen sie sich nicht für langfristiges Halten und können selbst bei seitwärts laufenden Märkten hohe Verluste verursachen – bis hin zum Totalverlust. Überlasst solche Produkte also den Profis.

Fazit: Nachteile? Warum wir trotzdem in ETFs investieren

ETFs sind weder perfekt noch hundertprozentig sicher, absolut krisenfest oder die richtige Wahl für jede:n. Es handelt sich um ein Finanzprodukt mit Nachteilen und Risiken, über die ihr Bescheid wissen müsst. Betrachtet man die genannten Punkte jedoch im Zusammenhang, wird schnell deutlich, dass viele vermeintliche Nachteile keine ETF-spezifischen Schwächen sind.

Kursschwankungen etwa betreffen jede Form der Geldanlage an der Börse. Technische Risiken wie Wertpapierleihe oder synthetische Replikation sind zudem gesetzlich streng reguliert. Auch systemische Risiken – etwa die häufig zitierte ETF-Blase – werden vor allem von Verkäufern aktiver Fonds immer wieder angeführt, lassen sich aber bislang nicht belastbar belegen.

Das größte Risiko bleibt am Ende häufig nicht das Produkt selbst, sondern der Mensch vor dem Bildschirm: Anleger:innen, die in Krisen panisch verkaufen oder unreflektiert kurzfristigen Trend-Themen hinterherlaufen.

Wer die echten Risiken kennt – etwa das Klumpenrisiko einzelner Märkte –, sein ETF-Portfolio breit diversifiziert aufstellt und langfristig investiert, für den bleiben ETFs dennoch eine der einfachsten und kostengünstigsten Möglichkeiten, Vermögen aufzubauen.

Häufig gestellte Fragen

Theoretisch ja, praktisch ist das bei breit gestreuten Welt-ETFs aber so gut wie ausgeschlossen. Damit ein ETF auf den MSCI World auf 0 fällt, müssten alle darin enthaltenen 1.500 Unternehmen gleichzeitig pleitegehen. Das hieße, die gesamte Weltwirtschaft wäre am Ende. Bei Themen-ETFs oder gehebelten Produkten ist ein Totalverlust jedoch ein reales Risiko.

Der größte Nachteil ist für viele das Klumpenrisiko. Da Standard-ETFs nach Marktkapitalisierung gewichtet sind, landet der Großteil eures Geldes automatisch bei den teuersten US-Tech-Konzernen (wie Apple oder Microsoft). Ihr kauft also keine gleichmäßig verteilte "Welt", sondern eine starke Wette auf die USA.

Die goldene Regel lautet: mindestens 15 Jahre. Historische Daten zeigen, dass bei einem so langen Anlagezeitraum das Risiko, Verluste mit einem Welt-ETF zu machen, in der Vergangenheit fast bei null lag. Wer nur für 3 oder 5 Jahre investiert, läuft Gefahr, in einer Krisenphase mit Minus verkaufen zu müssen.

Ja, das ist möglich. Wenn ihr Anteile verkauft, während die Kurse niedriger stehen als beim Kauf, realisiert ihr einen Verlust. Solange ihr die Anteile aber haltet, handelt es sich nur um Buchverluste. Die Geschichte zeigt, dass sich breite Märkte nach jedem Crash bisher wieder erholt haben.

Selbst wenn der Anbieter (z. B. iShares) oder eure Depotbank pleitegeht, ist euer Geld sicher. ETFs gelten rechtlich als Sondervermögen. Das bedeutet, sie sind vom Firmenvermögen des Anbieters getrennt und gehören immer euch. Im Insolvenzfall wird der ETF nicht angerührt, sondern einfach an euch herausgegeben oder zu einem anderen Verwalter übertragen.