ETF Rendite [ETF-Guide #3]

Im dritten Kapitel dieses Guides erfährst du, welche Renditen sich mit ETFs erzielen lassen.

Zwei Faktoren spielen für die Renditeerwartung eine Rolle:

- 1.

Die Anlageklasse des Index

- 2.

Der Anlagehorizont

Für den zweiten Punkt gilt:

Je länger der Anlagehorizont, desto näher kommt die tatsächlich zu erwartende Rendite einer Anlageklasse (wie zum Beispiel Aktien) ihrer langfristigen Durchschnittsrendite.

Schauen wir daher zuerst auf die …

Aktienmarkt-Renditen der letzten 20 Jahre

Die folgenden Diagramme geben den jeweiligen Indexverlauf im Zeitraum Januar 1997 bis Anfang 2017 wider.

Gerechnet wurde auf Basis der Performance-Variante (total return), also unter Berücksichtigung der Dividendenausschüttungen.

Alle Indizes starten jeweils beim Basiswert von 100, um die Performance visuell vergleichbar zu machen.

Anders gesagt: Jedes Diagramm gibt darüber Auskunft, was über die Laufzeit aus einem einmaligen Investment von 100 US-Dollar wurde.

MSCI World

Datenquelle: MSCI

Aus dem Anfangsinvestment von 100 USD wurden in 20 Jahren 331 USD. Das entspricht einer annualisierten (aufs Jahr gerechneten) Durchschnittsrendite von 6,2 Prozent.

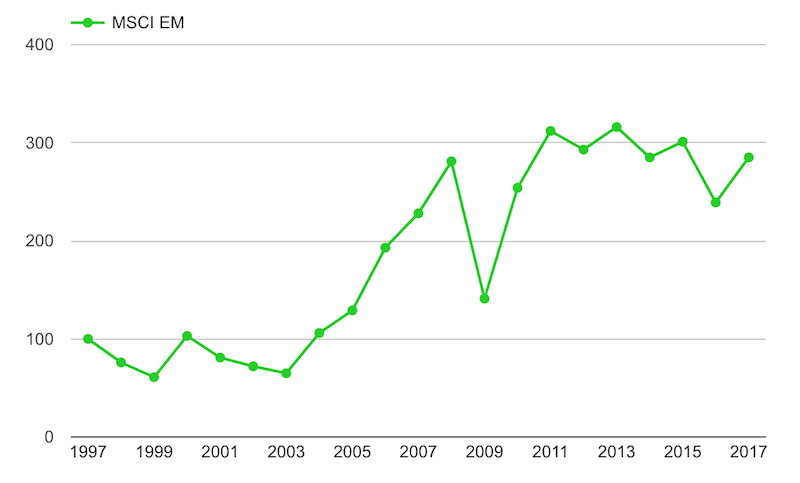

MSCI EM

Datenquelle: MSCI

Aus dem Anfangsinvestment von 100 USD wurden in 20 Jahren 285 USD. Das entspricht einer jährlichen Durchschnittsrendite von 5,4 Prozent.

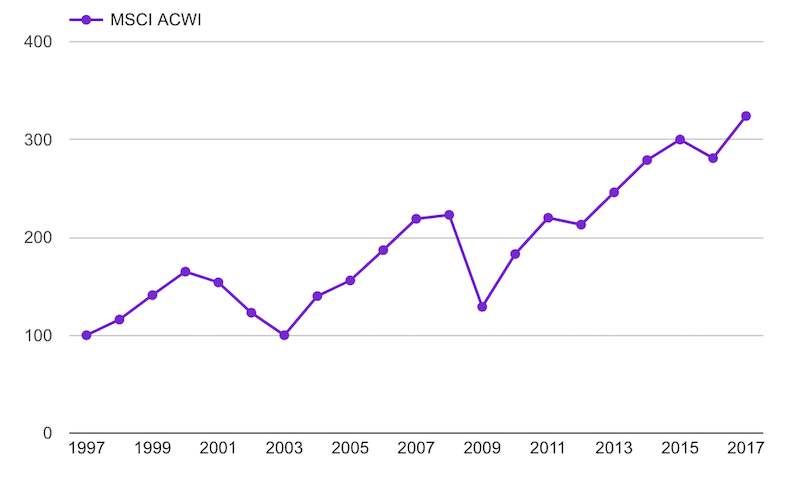

MSCI ACWI

Datenquelle: MSCI

Aus dem Anfangsinvestment von 100 USD wurden in 20 Jahren 324 USD. Das entspricht einer jährlichen Durchschnittsrendite von 6,1 Prozent.

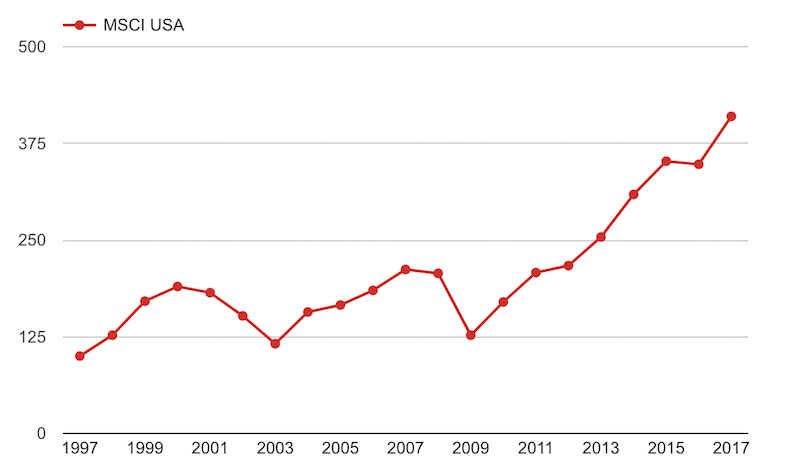

MSCI USA

Datenquelle: MSCI

Aus dem Anfangsinvestment von 100 USD wurden in 20 Jahren 410 USD. Das entspricht einer jährlichen Durchschnittsrendite von 7,3 Prozent.

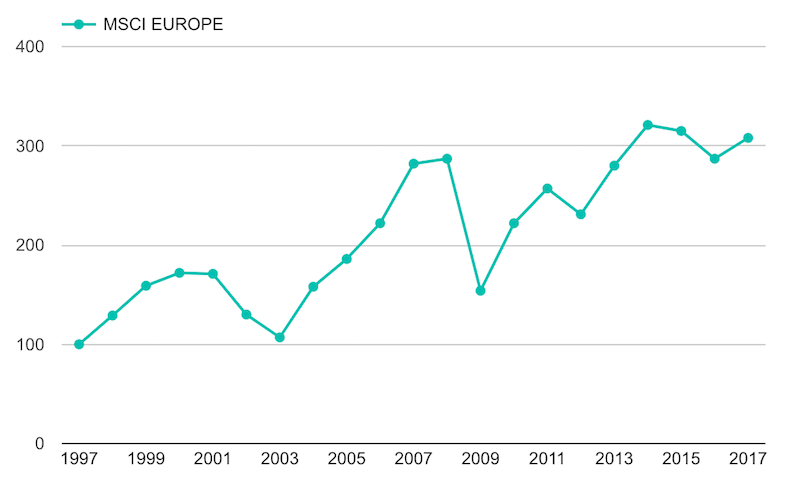

MSCI EUROPE

Datenquelle: MSCI

Aus dem Anfangsinvestment von 100 USD wurden in 20 Jahren 308 USD. Das entspricht einer jährlichen Durchschnittsrendite von5,8 Prozent.

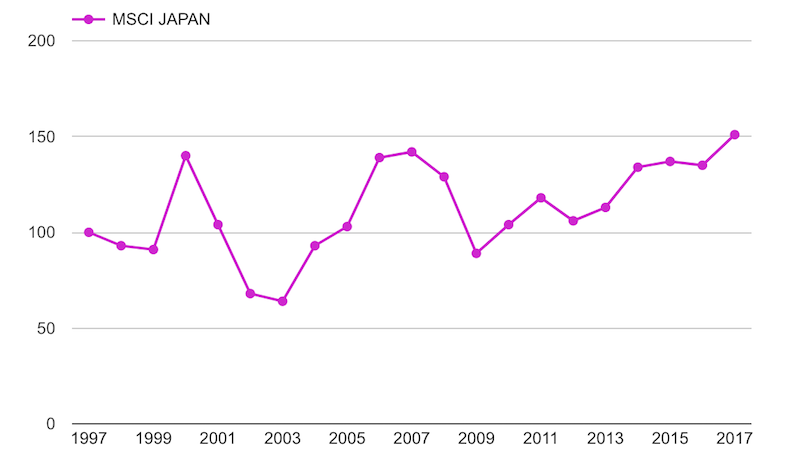

MSCI JAPAN

Datenquelle:MSCI

Aus dem Anfangsinvestment von 100 USD wurden in 20 Jahren 151 USD. Das entspricht einer jährlichen Durchschnittsrendite von 2,1 Prozent.

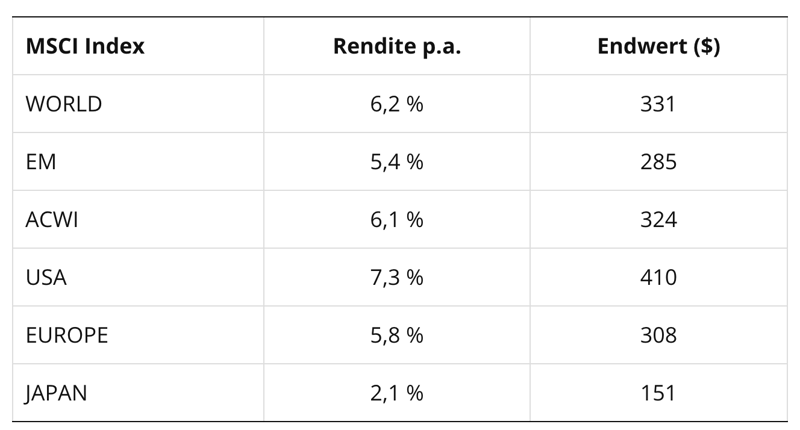

Alle Aktien-Indizes im Vergleich

Noch einmal die annualisierten 20-Jahres-Renditen in der Übersicht:

Datenquelle: MSCI

Weil es neben Aktien noch andere relevante Indizes gibt, beschäftigen wir uns jetzt mit den …

10-Jahres-Renditen ausgewählter Anlageklassen

Dafür habe ich exemplarisch je einen Anleihen-, einen REIT- sowie einen Rohstoff-Index ausgewählt.

Gerechnet wurde auch hier auf Basis der Performance-Variante (Total Return, TR), also unter Berücksichtigung der Dividenden- bzw. Zinsausschüttungen.

Die Zahlen beziehen sich auf den Zeitraum zwischen Januar 2007 und Januar 2017.

Alle Indizes starten jeweils beim Basiswert von 100, um die Performance visuell vergleichbar zu machen.

Dadurch lässt sich den Diagrammen schnell entnehmen, was über die Laufzeit aus einem einmaligen Investment von 100 Euro bzw. US-Dollar wurde.

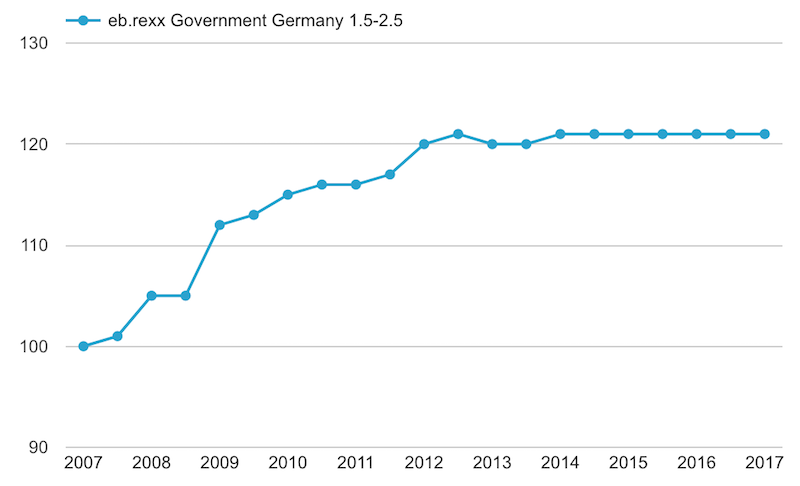

EB.REXX Government Germany 1.5-2.5

Der Anleihen-Index eb.rexx Government Germany 1.5-2.5 beinhaltet die liquidesten deutschen Staatsanleihen mit Restlaufzeiten zwischen 1,5 und 2,5 Jahren.

Datenquelle: DAX Indices

Aus dem Anfangsinvestment von 100 EUR wurden in 10 Jahren 121 EUR. Das entspricht einer jährlichen Durchschnittsrendite von 1,9 Prozent.

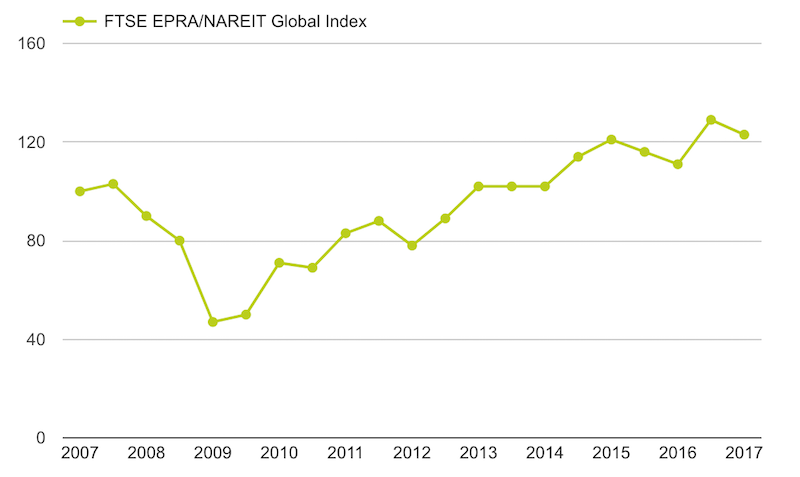

FTSE EPRA/NAREIT Global

Hinter dem kryptischen Namen FTSE EPRA/NAREIT steht ein Index, der die Entwicklung von mehr als 450 Immobilienaktien und REITs auf der ganzen Welt zusammenfasst.

Datenquelle: FTSE

Aus dem Anfangsinvestment von 100 USD wurden in 10 Jahren 123 USD. Das entspricht einer jährlichen Durchschnittsrendite von 2,1 Prozent.

S&P GSCI

Der Goldman Sachs Commodity Index (GSCI) umfasst 24 verschiedene Futures und gibt Auskunft über die globale Entwicklung der Rohstoffpreise.

Die jährliche Durchschnittsrendite der letzten 10 Jahre war negativ und betrug -7,6 Prozent (Stand: Januar 2017).

Aus einem fiktiven Anfangsinvestment von 100 EUR wären so 45,40 EUR geworden.

So berechnest du deine individuelle ETF Rendite

Was man bei all diesen Zahlen und Diagrammen nicht übersehen darf:

Die durch die Indizes repräsentierte Marktrendite ist nicht gleichbedeutend mit der Rendite des Investors.

Also dem, was am Ende wirklich auf dem Konto des Anlegers landet.

Für diese Diskrepanz gibt es mehrere Gründe:

Die Aktienquote

In der Vergangenheit ließ sich mit Aktien eine Bruttorendite von gut 9 Prozent pro Jahr erzielen.

Das klingt äußerst attraktiv.

Den meisten Anlegern ist eine Aktienquote von 100 Prozent allerdings zu riskant.

Doch wer nur 20-30 Prozent Anleihen beimischt, dürfte die Gesamtrendite seines Portfolios in Richtung 7 Prozent senken.

Nun kommt ein weiterer Punkt ins Spiel:

Die Kosten

Die Verwaltungsgebühren von ETFs sind erfreulich gering und liegen durchschnittlich bei ca. 0,4 Prozent pro Jahr.

Hinzu kommen die Transaktionskosten des Anlegers.

Diese lassen sich etwas schwerer beziffern, da sie in Bezug zur Haltedauer der gekauften Anteile gesetzt werden müssen.

Gehen wir der Einfachheit halber von einem kostenbedingten Renditeverlust von 1 Prozent pro Jahr aus, landet man bei 6 Prozent Rendite pro Jahr.

Nun kommt noch das Finanzamt und möchte seinen Anteil. Der nächste Kostenfaktor …

Die Steuern

Rechnen wir mit einer Abgeltungssteuer in Höhe von 25 Prozent auf Kapitalgewinne:

7 Prozent x 0,25 = 1,75 Prozent Renditeverlust durch Steuern.

Da sich das Finanzamt nicht für unsere 1 Prozent Kosten interessiert, bezieht sich die Abgeltungssteuer auf die Rendite vor Kosten, also 7 Prozent.

Wenn wir nun davon ausgehen, dass sich die Aktienrendite zur einen Hälfte aus Dividendenzahlungen und zur anderen Hälfte aus Kursgewinnen zusammensetzt, können wir die Steuerlast gedanklich halbieren.

Denn die Besteuerung von Kursgewinnen erfolgt erst beim Verkauf der Anteile in der (fernen) Zukunft.

Ab dem Jahr 2018 wird sich die Besteuerung von Kursgewinnen während der Haltedauer ändern.Mehr über die Steuer-Reform für Investmentfonds erfährst du in diesem Artikel.

Da uns hier die jährliche Durchschnittsrendite beim Aufbau unseres Vermögens interessiert, rechnen wir einen gewissen „Steuerstundungseffekt“ mit ein und setzen rund 1 Prozent Abgeltungssteuer pro Jahr an.

Abzüglich der Abgeltungssteuer bleiben nun noch 5 Prozent Rendite (6 – 1 = 5).

Das ist immer noch ganz ordentlich, keine Frage.

Wer sich an dieser Stelle zufrieden zurücklehnt, übersieht allerdings einen wichtigen Punkt:

Die Inflation

Bereinigt man die 5 Prozent um eine Inflationsrate von durchschnittlich 2 Prozent, bleiben unterm Strich noch gut 3 Prozent Nettorendite.

Wichtig: Diese geschätzte Nettorendite erreichen nur Anleger, die über Jahre und Jahrzehnte tapfer investiert bleiben und auch sonst wenig Bockmist bauen!

Du findest diese Zahlen mickrig?

Dann rechne mal andere Kapitalanlagen nach diesem Muster durch und du wirst feststellen, wie gut du mit einem ETF-Portfolio aus 80 Prozent Aktien und 20 Prozent Anleihen da stehst …

Nachdem wir uns mit den Chancen von ETFs beschäftigt haben, schauen wir im nächsten Kapitel auf die Risiken, die mit ETF-Investments verbunden sind.

- Unsere ETF-Ratgeber direkt ins Postfach

- Finanzwissen einfach erklärt

- Übernimm die Kontrolle über deine Finanzen