Für Kinder sparen macht aus vielen Gründen Sinn:

Eltern legen etwas für die Ausbildung zurück, Großeltern sparen für Enkelkinder, Paten wollen ihre Geldgeschenke gut angelegt wissen etc.

Der häufigste Grund, nach einer Geldanlage für Kinder zu suchen, dürfte die spätere Finanzierung eines Studiums oder einer anderen kostenintensiven Berufsausbildung sein.

Welche Sparprodukte sich für das Ansparen eines finanziellen Polsters für Kinder eignen, erfährst du in diesem Artikel.

So teuer ist ein Studium

Frühzeitig Geld für Kinder anlegen ist definitiv sinnvoll, denn fünf Jahre Studium an einer öffentlichen deutschen Hochschule inklusive …

Unterkunft (Miete)

Versicherungen

Verpflegung

Studiengebühren

Lernmittel etc.

…erfordern locker einen Kapitalbedarf von insgesamt rund 60.000 Euro.

Nachtrag der Redaktion: Günstiger geht es oftmals per Fernstudium. Hier zahlst du für das Studium deiner Kinder im Durchschnitt zwischen 13.400 und 19.0000 Euro.

(1.000 Euro pro Monat x 12 Monate x 5 Jahre)

Für das Studium an einer privaten Universität kann schnell der doppelte Betrag fällig werden. Weil allein die Studiengebühren schon 1.000 Euro im Monat verschlingen.

Und wer vom Abschluss an einer amerikanischen Ivy-League Elite-Uni (Harvard, Yale, Princeton etc.) träumt, muss dafür ebenfalls einen Betrag von rund 60.000 Euro aufbringen.

Allerdings pro Jahr!

Nur am Rande: Wenn die Eltern gut verdienen, haben die Kinder keinen Anspruch auf Bafög.

Sie haben allerdings laut BGB einen Unterhaltsanspruch gegenüber ihren Eltern. Dieser gilt solange, bis die erste berufliche Ausbildung abgeschlossen wurde.

Gehen wir also einmal davon aus, dass wir die Sache alleine stemmen müssen und kalkulieren für das Studium pro Kind die besagten 60.000 Euro ein.

Wie viel muss man dafür sparen?

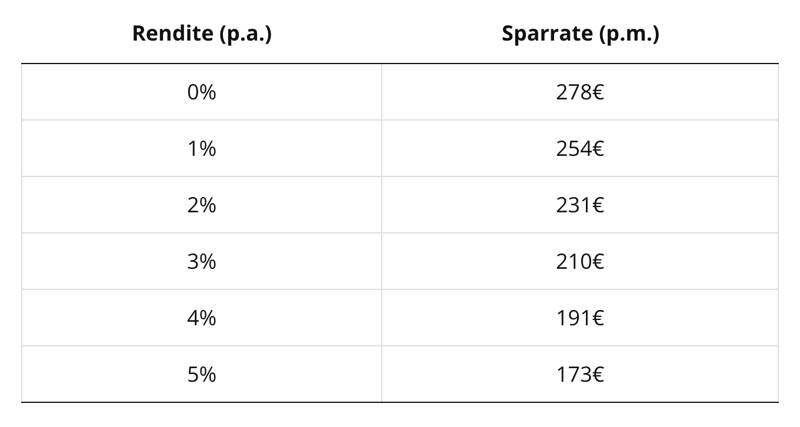

Das hängt zum einen von der erzielten Rendite und zum anderen vom Anlagehorizont ab.

Der Idealfall: Wer unmittelbar nach der Geburt ein Konto für sein Baby anlegt und regelmäßig (per Dauerauftrag) darauf einzahlt, hat rund 18 Jahre Zeit für den Vermögensaufbau.

Abhängig von der Rendite ergibt sich die monatliche Sparrate:

Das Fazit: Je höher die Rendite auf das eingezahlte Kapital, desto niedriger die monatlich notwendige Sparrate.

Bei einer durchschnittlichen Real-Rendite (nach Abzug von Kosten, Steuern, und Inflation) von 3 Prozent pro Jahr, liegt die monatliche Sparrate in etwa auf Höhe des Kindergelds.

Dieses beträgt derzeit 204€ pro Kind (für das erste und zweite Kind).

Mit anderen Worten:

Packt man von Geburt an jeden Monat „einfach“ nur das Kindergeld auf die Seite und erzielt eine Rendite von 3 Prozent pro Jahr, lässt sich das Sparziel (60.000 Euro in 18 Jahren) mühelos erreichen.

Was tun, wenn die Sparrate zu hoch ist?

Natürlich muss man es sich erst einmal leisten können, im Haushaltsbudget auf das Kindergeld zu verzichten.

Sollte dir die Sparrate zu hoch sein, ist das kein Grund zum verzweifeln.

Auch ein Vermögen von 30.000 Euro dürfte die Haushaltskasse später ordentlich entlasten.

Dafür musst du das Sparziel und damit die Monatsraten einfach nur halbieren.

Und wenn es nur für 20.000 Euro reicht – bei weitem besser als nix!

Machen wir uns nichts vor: der größte Knackpunkt sind die notwendigen 3 Prozent Rendite.

Sparen für Kinder – Was sich kaum rentiert

Bevor uns ansehen, wie 3 Prozent Rendite pro Jahr zu realisieren sind …

…werfen wir zuerst noch einen Blick auf Anlageprodukte, die uns mangels Renditechancen beim Geld anlegen für Kinder kaum voranbringen:

Sparbuch, Sparplan, Sparvertrag

Tagesgeldkonto

Festgeld

Bausparvertrag

Sparbücher, Tagesgeldkonten und vergleichbare Geldanlagen haben gemeinsam, dass das Angesparte dank Einlagensicherung weitestgehend sicher ist.

Doch keines dieser Sparkonten verspricht in der weiterhin anhaltenden Niedrigzinsphase nach Abzug der Inflation eine positive Rendite.

Die Rechnung ist simpel:

Steht der Verzinsung einer 1,5 Prozent (so viel ist heute höchstens noch bei Festgeld zu holen) eine Inflationsrate von 1,5 Prozent gegenüber …

…ist die Rendite Plusminus Null.

Im Klartext: Mit „sicheren“ Anlageprodukten wird das Geld nicht mehr, sondern es bleibt bestenfalls die Kaufkraft erhalten.

Bei Sparverträgen mit mehrjähriger Laufzeit kommt erschwerend hinzu, dass das aktuell niedrige Zinsniveau auch noch langfristig festgeschrieben wird.

Keine gute Idee.

Aber noch unrentabler als ein niedrig verzinstes „Kinderkonto“ ist ein anderes Finanzprodukt …

Warum eine Ausbildungsversicherung Unsinn ist

Die Versicherungsindustrie ködert Eltern und Großeltern gerne mit sogenannten „Ausbildungsversicherungen“ .

Eine völlig sinnbefreite und überflüssige Produktgattung.

Denn Versicherungen dienen der Absicherung von großen Lebensrisiken und die Finanzierung eines Studiums ist sicher kein Lebensrisiko.

Man könnte natürlich argumentieren, dass der Tod der Eltern ein Risiko darstellt. Weil diese dann nicht mehr in der Lage sind, fürs Studium der Kinder aufzukommen.

Dieses Risiko lässt sich jedoch einfach durch den Abschluss einer simplen, kostengünstigen Risiko-Lebensversicherung abmildern.

Dazu braucht es keine Ausbildungsversicherung!

Was nichts anderes ist, als eine wohlklingende Umschreibung für einen kostenintensiven, niedrig verzinsten Sparvertrag mit langer Laufzeit (aka kapitalbildende Lebensversicherung).

Die beste Geldanlage für Kinder: Aktien-ETFs

Mit Aktienfonds (ETF-Sparpläne) für die Ausbildung der Kinder zu sparen, hat drei wesentliche Vorteile:

- 1.

Man erzielt eine Wertsteigerung für das eingezahlte Kapital (damit sind 3% Realrendite p.a. durchaus machbar)

- 2.

Die Kosten sind niedrig

- 3.

Der Zeitaufwand ist gering

Statt klassische Investmentfonds mit hohen Verwaltungsgebühren und Ausgabeaufschlägen zu kaufen, solltest du auf börsengehandelte Indexfonds (ETFs) setzen.

ETFs bilden die Wertentwicklung eines Aktienindex – wie beispielsweise des DAX – ab und zeichnen sich durch sehr geringe Produktkosten aus.

Fondssparpläne lassen sich für eine Vielzahl von ETFs bei Direktbanken wie Comdirect, Consorsbank usw. einrichten.

Portfolio für Kinder – Ein Beispiel

Unsere beiden Kinder besitzen seit ihrer Geburt eigene Wertpapierdepots.

Die Kontoführung geschieht bis zur Volljährigkeit durch uns Erwachsene im jeweiligen Namen des Kindes.

Per Dauerauftrag überweisen wir jeden Monat einen festen Betrag (das Kindergeld) von unserem Girokonto auf das Verrechnungskonto der „Junior-Depots“.

Von dort wird das Geld in regelmäßigen Abständen (quartalsweise) in ETF-Anteile investiert.

Wer sein Risiko breit streuen und von den Gewinnen großer Unternehmen aus der ganzen Welt profitieren will, findet in einem ETF auf den MSCI World Index ein geeignetes Anlageprodukt.

Den risikoarmen Teil des Portfolios haben wir mit einem Tagesgeldkonto abgebildet.

Das Risiko minimieren

Ein Aktien-Investment verhält sich selbstverständlich anders als ein zinsbasierter Sparvertrag. In einzelnen Jahren kann die Rendite ordentlich negativ ausfallen.

Nicht vergessen: Die attraktive Rendite des Aktienmarkts ist nichts anderes als eine Entschädigung für das Wertschwankungsrisiko, das man als Anleger aushalten muss.

Die Asset-Allocation (Aufteilung des Portfolios in risikoreiche und risikoarme Investments) gestalten wir daher dynamisch.

Sprich: die Depots starten mit einer Aktienquote von 90 Prozent, welche über den geplanten Anlagezeitraum von 18 Jahren schrittweise auf etwa 50 Prozent abgesenkt wird.

Damit ist sichergestellt, dass zu Beginn des Studiums genügend Geld angespart wurde, dass nicht (mehr) den Wertschwankungen des Aktienmarkts unterliegt.

Ein Online Depot für sein Kind zu eröffnen, ist bei den einschlägigen Online-Brokern im Übrigen kein großes Problem.

Die Eltern unterschreiben als gesetzliche Vertreter für das Kind den Depotantrag und fügen diesem eine Kopie der Geburtsurkunde hinzu. Abgeschlossen wird die Kontoeröffnung per Postident Verfahren.

Müssen die Depots eigentlich im Namen der Kinder geführt werden? Müssen sie nicht, aber es gibt gute Gründe für dieses Vorgehen …

Steuerliche Behandlung von Minderjährigen-Konten und Depots

Als frisch gebackener Vater konnte ich es damals kaum glauben:

Noch bevor die erste Windelpackung aufgebraucht war, flatterte uns Post vom Bundeszentralamt für Steuern ins Haus.

Adressiert ans Baby.

Denn jedes Neugeborene wird vom Staat zeitig als zukünftige(r) Steuerzahler(in) willkommen geheißen. Und bekommt damit eine lebenslang gültige Identifikationsnummer nach §139b der Abgabenordnung.

Wichtig ist, dass auch Kinder Anspruch auf zwei relevante Steuerfreibeträge haben:

- 1.

Den Sparer-Pauschbetrag (801 Euro), und

- 2.

Den Grundfreibetrag (aktuell 9.168 Euro)

Hinzu kommt noch der Sonderausgaben-Pauschbetrag in Höhe von 36 Euro, so dass sich die Freibeträge auf einen Gesamtbetrag von rund 10.000 Euro addieren.

Den Grundfreibetrag bitte nicht mit dem Kinderfreibetrag verwechseln! Diese Steuervergünstigung ist für die Eltern gedacht und beträgt derzeit 7.620 Euro pro Jahr.

Freistellungsauftrag und Nichtveranlagungsbescheinigung

Damit vom Depotkonto keine Abgeltungssteuer abgeführt wird, solltest du einen Freistellungsauftrag für das Minderjährigenkonto bei der Bank einreichen.

Damit auch Kapitaleinkünfte von mehr als 801 Euro im Jahr nicht besteuert werden, wird eine sogenannte Nichtveranlagungsbescheinigung notwendig.

Diese kann beim zuständigen Finanzamt beantragt werden und gilt jeweils für drei Jahre.

Die Bescheinigung muss an die Bank weitergeleitet werden, damit keine Abzüge von Zinserträgen, Dividendenauszahlungen etc. vorgenommen werden.

Sollten die Kapitaleinkünfte des Kindes allerdings den Gesamtfreibetrag von 10.000 Euro überschreiten, führt kein Weg mehr an einer eigenständigen Steuererklärung für das Kind vorbei.

Diese Grenze dürfte wohl nur in wenigen Fällen gerissen werden …

Ausgehend von einer Rendite von 3 Prozent und der Annahme, dass diese vollständig der Abgeltungssteuerpflicht unterliegen, wäre dafür ein Kapitalvermögen (des Kindes) von über 300.000 Euro notwendig.

Fallstrick Krankenversicherung

Kinder, die in der gesetzlichen Krankenversicherung kostenlos über ein Elternteil mitversichert sind, dürfen derzeit maximal 445 pro Monat „verdienen“.

Dazu zählen auch Kapitaleinkünfte.

Aufs Jahr gesehen liegt die Grenze bei 6.141 Euro (12 x 445 Euro + 801 Euro Sparerpauschbetrag), die nicht überschritten werden dürfen.

Andernfalls drohen zusätzliche monatliche Kosten für die Krankenversicherung.

Kommen wir zu einem ganz anderen „Problem“: Im Alter von 18 Jahren endet das Sorgerecht und damit die elterliche Verfügungsgewalt über das Vermögen der Kinder.

Was uns zur nächsten Herausforderung führt …

Vertrauen in die finanzielle Kompetenz

Um die steuerlichen Freibeträge der Kinder effektiv nutzen zu können, macht es Sinn, dass diese die Kapitalerträge erwirtschaften und nicht die Eltern.

Dem steuerlichen Vorteil steht allerdings eine Gefahr gegenüber:

Nämlich dass der Nachwuchs, kaum volljährig geworden, mit dem sorgsam angehäuften Vermögen groben Unfug anstellt. Anstatt seine Ausbildung zu finanzieren.

Sicher, das Risiko besteht.

Hoffen wir mal, dass wir unseren „Kleinen“ sowohl den verantwortungsbewussten Umgang mit Geld als auch die Bedeutung von Bildung für das weitere Leben klar machen können.

Weil Vertrauen gut, aber Kontrolle bekanntlich noch besser ist, haben wir uns für den folgenden Weg entschieden …

Kompromiss: Geldanlage splitten

Eine Hälfte des für die Ausbildung vorgesehenen Vermögens wird mit ETF-Depots im Namen der Kinder gebildet.

Die andere Hälfte wird im eigenen Namen ebenfalls in ETFs angelegt.

Auf diese Weise profitieren wir zwar nicht im vollen Umfang von den Steuerfreibeträgen der Kinder.

Dafür gehen wir aber auch nicht das (volle) Risiko ein, dass mit den “Ausbildungsdepots” später einmal Schindluder getrieben wird.

Eine Rückübertragung des im Namen der Kinder ersparten Vermögens ist vor dem Ablauf des Sorgerechts theoretisch zwar möglich.

Die über die Jahre erwirtschafteten Kapitalerträge müssten in diesem Fall allerdings von den Eltern nachversteuert werden.

Und das ist nun auch keine angenehme Vorstellung …

Zum Schluss noch ein paar Worte zu einem Problem, das sicher alle Eltern haben: Wie gewöhnt man Kinder an den Umgang mit Bankkonten?

Und wohin mit dem Taschengeld und Geldgeschenken, die sich zuhause im Sparschwein anhäufen?

Taschengeld sparen – welches Konto für Kinder?

Vorab: Ab wann sollten Kinder eigentlich Taschengeld bekommen, wie häufig und in welcher Höhe?

Das deutsche Jugendinstitut spricht dazu folgende Empfehlungen aus:

<6 Jahre: 0,50 bis 1 Euro pro Woche

6 Jahre: 1 bis 1,50 Euro pro Woche

8 Jahre: 1 bis 2,50 Euro pro Woche

10 Jahre: 15,50 bis 18 Euro pro Monat

13 Jahre: 23 bis 25,50 Euro pro Monat

16 Jahre: 38 bis 45,50 Euro pro Monat

Soweit zu den Empfehlungen.

Tatsächlich verfügen die Kleinen allerdings über ein deutlich höheres Budget, zumindest wenn Geldgeschenke zum Taschengeld hinzu gerechnet werden.

Früher oder später stellt sich daher die Frage nach einem Sparkonto fürs Kind.

Nennenswerte Zinsen darf man heutzutage nicht von solch einem Kinderkonto erwarten, aber zumindest kostenlos sollte es sein.

Und „mündelsicher“, sprich: es muss ausgeschlossen sein, dass mit dem Konto ein Verlust erwirtschaftet werden kann.

Das ist bei einem Kindersparkonto gegeben, denn …

Banken führen Konten für Minderjährige ausschließlich auf Guthabenbasis. Ein Dispositionskredit wird also nicht eingeräumt.

Unterschiede gibt es hinsichtlich der Ausstattung mit Karten zum Geld abheben am Automaten, mit (Prepaid) Kreditkarten sowie dem Zugang zum Onlinebanking.

Eine gute Übersicht zum Thema Kinder Sparkonto bietet diesbezüglich ein Artikel der Stiftung Warentest.

Ein praktischer Aspekt, der bei der Auswahl eine Rolle spielen kann (aber nicht muss): Sind Bareinzahlungen auf das Kinderkonto möglich?

Alternativ können Eltern ihren Kindern das Taschengeld natürlich auch direkt aufs Konto überweisen.