Wenn Ihr mit ETFs Gewinne erwirtschaftet, müsst ihr den Staat – in Form von Steuern – daran beteiligen. Das deutsche Steuergesetz ist nicht gerade für seine Einfachheit bekannt, und auch die Besteuerung von ETFs ist ziemlich kompliziert. Von A wie Abgeltungssteuer bis Z wie Zinseszins: Wir haben die wichtigsten Steueraspekte für euch zusammengefasst.

Die Investmentsteuerreform 2018 hat die Steuerregeln für ETFs etwas vereinfacht: inländische und ausländische, thesaurierende und ausschüttende ETFs werden heute überwiegend gleichbehandelt.

Auf alle Kapitalerträge bezahlt ihr die Abgeltungssteuer + Solidaritätszuschlag, was einen Steuersatz von 26,375 % ergibt (dazu kommt evtl. noch die Kirchensteuer). Diese Steuer wird bei Ausschüttungen und beim Verkauf eurer ETF-Anteile fällig.

Neu ist seit der Reform die Vorabpauschale, eine Art Mindestbesteuerung, die jährlich fällig wird und vor allem bei Thesaurierern greift. Ihr berechnet sie mithilfe des Basiszinses, der jedes Jahr vom Bundesfinanzministerium veröffentlicht wird.

Alle Steuern werden von eurem Depot automatisch abgezogen – ihr müsst euch also nicht selbst um die Bezahlung kümmern und in der Regel auch in der Steuererklärung nichts mehr angeben.

Hintergrund: Die ETF-Steuerlage 2022

Die aktuellen ETF-Steuergesetze sind noch recht jung: 2018 hat die sogenannte Investmentsteuerreform das Regelwerk für die Besteuerung von ETFs (und anderen Fonds) neu geschrieben.

Ziel war es, das komplexe Investmentsteuerrecht für Anleger etwas zu vereinfachen und unterschiedliche ETF-Typen (thesaurierend und ausschüttend, und zwar sowohl bei inländischen und bei ausländischen ETFs) aus steuerlicher Perspektive gleichzubehandeln. Besonders Investments in ausländisch thesaurierende Fonds waren in der Vergangenheit steuerrechtlich etwas kompliziert.

Kompliziert für Anleger:innen, kompliziert fürs Finanzamt

Die automatische Besteuerung war bei diesen Fonds nämlich schwierig: Schließlich landet bei thesaurierenden ETFs zunächst kein Geld in euren Taschen, das gibt es erst beim Verkauf, also der Realisierung euerer Gewinne. Deutsche Fonds, die den deutschen Besteuerungsgrundlagen unterliegen, gingen einen Umweg über sogenannte ausschüttungsgleiche Erträge, für die sie Steuern berechneten.

Über Fonds mit Domizil im Ausland hat das deutsche Finanzamt aber keine Macht. Somit war es darauf angewiesen, dass Anleger:innen diesen Ertrag in der Steuererklärung angeben. Ansonsten hätten sie ausschließlich beim Verkauf ihrer Anteile Steuern gezahlt, was dem Finanzamt missfällt.

Die Investmentsteuerreform hat die ETF-Besteuerung etwas vereinfacht (Bildquelle: Bundesfinanzministerium).

In gewisser Hinsicht könnt ihr euch also glücklich schätzen: Die Besteuerung von ETFs ist heute einfacher als noch vor ein paar Jahren, besonders bei der Steuererklärung. Kopfschmerzen kann sie aber immer noch bereiten – und hier können wir helfen.

Wir verraten, welche Steuerregeln seit der Investmentsteuerreform gelten, wie sich die Steuern berechnen und worauf ihr achten solltet.

Wir bei Zendepot sind keine Steuerberater und unser Steuer-Guide ersetzt keinen Rat vom Profi. Unsere Artikel sind nach bestem Wissen und Gewissen recherchiert, können jedoch Fehler und veraltete Informationen enthalten. Wir übernehmen keine Haftung für Anlageentscheidungen, die auf Basis der in diesem Artikel aufgeführten Informationen getroffen wurden.

Wichtige Steuerbegriffe

Bevor wir konkret darauf eingehen, welche Steuern wann fällig werden, müssen wir ein paar grundlegende Begriffe klären.

Abgeltungssteuer

Wenn ihr mit eurer Geldanlage Kapitalerträge erzielt, beispielsweise Dividenden, Kursgewinne oder Zinsen, müsst ihr darauf Steuern bezahlen. Hier kommt die sogenannte Abgeltungssteuer ins Spiel – quasi das bei Kapitalerträgen geltende Äquivalent zur Einkommensteuer.

Es handelt sich um eine sogenannte Quellensteuer, weil sie direkt an der Quelle der Einkünfte (bei eurer Depotbank/ eurem Online-Broker) erhoben und ans Finanzamt abgeführt wird. Ihr müsst also nichts tun: Die Abgeltungssteuer wird automatisch von eurem Broker abgezogen. Die Steuererklärung wird damit wesentlich einfacher.

Zudem ist die Abgeltungssteuer fix: Sie liegt bei 25 %, dazu kommt noch der Solidaritätszuschlag – ergibt insgesamt einen Steuersatz von 26,375 % (evtl. müsst ihr noch die Kirchensteuer dazurechnen).

Übrigens: Wenn eure jährlichen Gesamteinkünfte (inklusive Kapitalerträge) unter einem bestimmten Grundfreibetrag liegen, könnt ihr beim zuständigen Finanzamt eine sogenannte Nichtveranlagungsbescheinigung beantragen. Jene bestätigt nicht nur, dass ihr keine Einkommenssteuer abführen müsst, sondern lässt auch die Abgeltungssteuer auf Zins- und Dividendenzahlungen wegfallen. Dies gilt selbst für Beträge, die über dem Sparerpauschbetrag (siehe unten) liegen. 2022 lag der Grundfreibetrag bei 9.984 Euro für Einzelpersonen, bei 19.968 Euro für Verheiratete und Menschen mit eingetragener Lebenspartnerschaft.

Falls euer versteuerndes Einkommen unter dieser Summe bleibt, könnt ihr euch also von der Abgeltungssteuer befreien. Besonders interessant ist diese Möglichkeit für Kapitalanleger:innen, die ansonsten nur wenige Einkünfte beziehen (beispielsweise Student:innen oder Rentner:innen mit ETF-Depot). Beantragen könnt ihr die Nichtveranlagungsbescheinigung bei eurem Finanzamt, und zwar mit dem „Antrag auf Ausstellung einer Nichtveranlagungsbescheinigung“ (NV 1 A).

Sparerpauschbetrag

Der Sparerpauschbetrag ist ein jährlicher Freibetrag, der bei Kapitaleinkünften greift. Für Einzelpersonen liegt er (seit 2023) bei 1.000 €, für Ehepaare bei 2.000 €. Alle Einkünfte bis zu dieser Höhe werden also nicht von der Abgeltungssteuer belastet. Um den Sparerpauschbetrag auszunutzen, müsst ihr bei eurem Broker aber erst einen Freistellungsauftrag stellen – dann wird der Freibetrag automatisch berücksichtigt. Das ist meist ganz einfach online möglich.

Der Sparerpauschbetrag gilt für alle Kapitaleinkünfte, nicht nur eure ETF-Gewinne. Dazu zählen beispielsweise auch die Zinsen eures Tagesgeldkontos. Wenn ihr also mehrere Konten oder Depots besitzt, müsst ihr euren Sparerpauschbetrag womöglich aufteilen.

Teilfreistellung

Die Teilfreistellung ist eine Art finanzielle Entschädigung für die Steuern, die bereits auf Fondsebene anfallen und die Höhe eurer Rendite mindern. Sie wirkt also der Doppelbesteuerung entgegen, indem sie einen bestimmten Anteil eurer Erträge steuerfrei macht. Die Höhe dieses Anteils ist von der Fondskategorie abhängig:

Fondskategorie | Teilfreistellung |

|---|---|

Aktienfonds mit einer Aktienquote von mehr als 51 % | 30 % |

Mischfonds mit einer Aktienquote von mehr als 25 % | 15 % |

Sonstige Fonds mit einer Aktienquote von weniger als 25 % | 0 % |

Vorabpauschale

Die Vorabpauschale ist ein neuer Mechanismus, der im Zuge der Investmentsteuerreform eingeführt wurde. Sie soll der Steuerstundung entgegenwirken, die bisher bei ausländisch thesaurierenden Fonds dafür sorgte, dass sich die Fälligkeit der Steuer bis zum Zeitpunkt des Verkaufes verschob.

Die Vorabpauschale ist also eine Art Gleichmacher, der die steuerlichen Unterschiede zwischen verschiedenen ETF-Typen reduzieren soll. Es handelt sich um eine Mindestbesteuerung, mit der dafür gesorgt wird, dass auch bei nicht-ausschüttenden (sprich: thesaurierenden) Fonds jedes Jahr Steuern anfallen. Allerdings wird die Vorabpauschale nur fällig, wenn die Wertentwicklung des Fonds positiv ist.

Die Vorabpauschale ist nicht streng auf thesaurierende ETFs beschränkt, fällt aber vor allem bei ihnen an. Wie ihr sie ausrechnet, erklären wir im nächsten Kapitel.

So funktioniert die ETF-Besteuerung

Nun kennt ihr die wichtigsten Grundlagen der ETF-Besteuerung. Sehen wir uns als Nächstes an, wann ihr in der Praxis wie viele Steuern auf eure ETF-Gewinne bezahlen müsst. Generell können wir hier drei Szenarien bzw. Zeitpunkte unterscheiden: Klassische Steuern bei Ausschüttungen (bei ausschüttenden ETFs), Steuern auf die Vorabpauschale (vor allem bei thesaurierenden ETFs) und Steuern beim Verkauf.

Sehen wir uns jedes Szenario einmal genauer an.

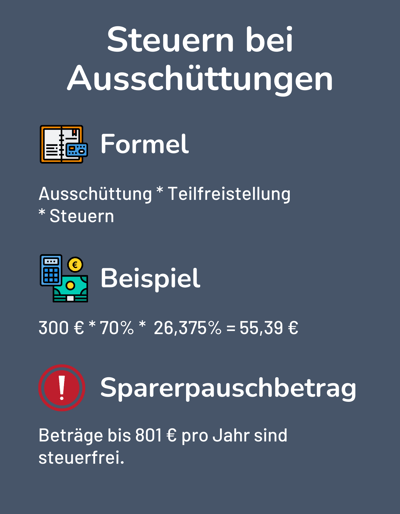

Steuern bei Ausschüttungen

Jedes Mal, wenn ein ETF Erträge an euch ausschüttet, werden darauf Steuern fällig. Darum müsst ihr euch nicht selbst kümmern: Euer Broker bzw. eure Depotbank berechnet diese Steuer automatisch und führt sie ans Finanzamt ab, sodass die Ausschüttung, die bei euch ankommt, bereits steuerbereinigt ist.

Die Berechnung der Steuerlast ist natürlich trotzdem interessant. Gehen wir einmal davon aus, dass ihr in einen ausschüttenden Aktien-ETF investiert habt, der euch Erträge in Höhe von 300 € ausschüttet. Dann geht ihr folgendermaßen vor:

- 1.

Teilfreistellung berücksichtigen: Weil es sich um einen Aktien-ETF handelt, bezahlt ihr nur auf 70 % der Ausschüttungen Steuern.

- 2.

Steuern berechnen: Auf 70 % von 300 € wendet ihr nun die Abgeltungssteuer + Solidaritätszuschlag (+ evtl. die Kirchensteuer) an. 300 € * 70 % * 26,375 % ergibt eine Steuerlast von ca. 55 €.

Zur Vereinfachung gehen wenden wir bei ausschüttenden Fonds die Standard-Steuerberechnung an. Wie bereits erwähnt kann die Vorabpauschale aber auch bei ausschüttenden Fonds greifen – allerdings nur, falls die Ausschüttung des Fonds besonders gering ist. Die Formel, wann genau die Vorabpauschale fällig wird, und einige rechnerische Beispiele dafür findet ihr in unserem Artikel Die Besteuerung von ETF Fonds ab 2018 (mit 6 Fallbeispielen).

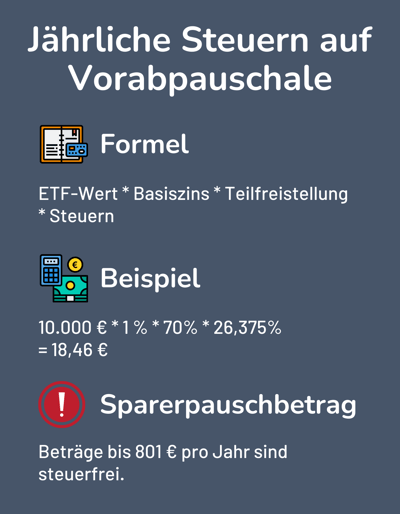

Jährliche Steuern auf die Vorabpauschale

Im Gegensatz zur Steuer bei Ausschüttungen, mit der ihr es nur bei ausschüttenden ETFs zu tun bekommt, ist die Vorabpauschale vor allem für thesaurierende ETFs relevant. Sie sorgt dafür, dass ihr auch ohne Ausschüttungen als Bemessungsgrundlage jährlich eure Steuern bezahlt. Auch diese Steuern werden von eurem Broker automatisch abgezogen, auch bei ausländischen ETFs.

Wie hoch die Steuern auf die Vorabpauschale ausfallen, könnt ihr recht einfach berechnen. Logischerweise benötigt ihr dafür zunächst die Vorabpauschale. Jene errechnet ihr mithilfe des Basisertrags. So geht’s:

- 1.

Ihr errechnet den Basisertrag, indem ihr den Wert eures ETFs am Jahresanfang mit dem Basiszins (dieser Referenzzinssatz wird jedes Jahr vom Bundesfinanzministerium veröffentlicht) und dem Faktor 0,7 (dieser Faktor ist im Investmentsteuergesetz fix festgelegt) multipliziert.

- 2.

Die Vorabpauschale erhaltet ihr, indem ihr etwaige Ausschüttungen vom Basisertrag abzieht.

Wenn bei dieser Rechnung eine negative Zahl herauskommt, wird keine Steuer auf die Vorabpauschale fällig. Dann müssen lediglich Ausschüttungen, falls es denn welche gibt, versteuert werden. Ist die Vorabpauschale positiv, müsst ihr einfach nur den bereits erwähnten Steuersatz von 26,375 % anwenden. Zuvor könnt ihr aber wie gehabt die Teilfreistellung anwenden.

Ihr seht schon: Obwohl die Investmentsteuerreform alles einfacher machen sollte, ist die Besteuerung von ETFs immer noch ziemlich kompliziert – und die Vorabpauschale ist keine Ausnahme. Die gute Nachricht: Allzu viele Sorgen müsst ihr euch um diese Vorabpauschale nicht machen.

Erstens wird sie wie gesagt automatisch abgeführt, was euch den vor der Reform erforderlichen Aufwand bei der Steuererklärung spart. Sie wird vom Depot berechnet und von eurem Verrechnungskonto abgezogen, das also ausreichend gedeckt sein sollte.

Zweitens fällt diese Steuer in der Regel nicht besonders hoch aus, besonders wenn der Basiszins niedrig ist. 2022 entfällt sie sogar komplett, weil der Basiszins mit -0,88 % negativ ist. Sollte der Zins wieder steigen, ist die Vorabpauschale (je nachdem, wie viel ihr angelegt habt) oft so gering, dass sie oft vom Sparerpauschbetrag komplett gedeckt wird.

Steuern beim Verkauf

Diese Rechnung ist wieder ganz einfach: Wenn ihr eure Gewinne realisiert und eure ETF-Anteile verkauft, wird ganz normal die Abgeltungssteuer fällig. Von eurem Gewinn zieht ihr zunächst die schon versteuerte Vorabpauschale ab. Dann wendet ihr (wie immer unter Berücksichtigung der Teilfreistellung) den Steuersatz 26,375 % an.

Hier nochmal die Rechnung:

Steuern beim Verkauf = (Gewinn – Vorabpauschale) * Teilfreistellung * Steuersatz

Und wieder gilt: Ihr müsst selbst nichts tun, denn eure Depotbank erledigt all dies automatisch für euch.

Der Steuerrechner von Zendepot

Wenn ihr jetzt wissen möchtet, wie diese Rechnungen in der Praxis und mit euren eigenen ETF-Zahlen aussehen, könnt ihr den Zendepot ETF Steuerrechner nutzen. Er kann euch dabei helfen, eure Steuerzahlungen bei ETF-Investitionen und -Sparplänen vorab besser einzuschätzen. Zudem könnt ihr verschiedene Szenarien durchspielen, herauszufinden, wie sie sich auf eure Steuerlast auswirken:

Fazit: Ohne Steuern geht's nicht

Steuern gehören einfach dazu – deshalb unsere Empfehlung: Macht euch nicht allzu viele Gedanken darüber. Natürlich ist es gut zu wissen, welche ETF-Steuern wie hoch ausfallen und zu welchem Zeitpunkt sie fällig werden. So bleiben eure Erwartungen realistisch und ihr vermeidet eine böse Überraschung, wenn sich das Finanzamt seinen Teil eurer Gewinne holt.

Die Investmentsteuerreform hat die ETF-Besteuerung nicht zum Kinderspiel gemacht, aber für euch als Anleger:innen hat sie sicherlich einige Vorteile. Beispielsweise müsst ihr euch steuerrechtlich kaum noch Sorgen machen, ob ihr alles richtig macht. Egal ob thesaurierend oder ausschüttend, egal ob aus Deutschland oder dem Ausland: Ganz gleich, in welche ETFs ihr investiert, die Steuern werden automatisch von eurem Depot berechnet und abgeführt. Bei Ausschüttungen und beim Verkauf erhaltet ihr die Netto-Gewinne, in der Steuererklärung müsst ihr (im Regelfall) gar nichts mehr angeben.

Natürlich solltet ihr, wo möglich, euren Sparerpauschbetrag ausnutzen, um eure Steuerlast zu senken. Es gibt noch viele andere Strategien, um Steuern zu sparen (in unserem Artikel zur Ertragsverwendung haben wir ein paar davon vorgestellt), doch Aufwand und Einsparungen stehen bei den wenigsten in einem vernünftigen Verhältnis.

Generell gilt: Nehmt es locker mit der Steuer, denn die bezahlt ihr immer und überall, und investiert in die ETFs, die ihr möchtet.

Häufig gestellte Fragen

Eure ETF-Gewinne (Dividenden, Kursgewinne oder Zinsen) werden mit dem pauschalen Abgeltungssteuersatz von 25 % versteuert – zuzüglich Solidaritätszuschlag und, falls vorhanden, Kirchensteuer. Einschließlich Soli ergibt sich ein Steuersatz von 26,375 %.

Steuern werden fällig, wenn ihr Ausschüttungen erhaltet oder ETF-Gewinne realisiert (sprich: eure Anteile verkauft). Bei thesaurierenden ETFs, die keine Erträge ausschütten, greift eine jährliche Mindestbesteuerung durch die Vorabpauschale, die von der Höhe Ihrer Kursgewinne und dem aktuellen Basiszins abhängt. Alle diese Steuern werden jedoch automatisch von eurer Depotbank bzw. eurem Broker berechnet und ans Finanzamt abgeführt.

In der Regel müsst ihr seit der Investmentsteuerreform keine Angaben mehr in eurer Steuererklärung machen. Es gibt aber auch Ausnahmen, beispielsweise bei Kapitalerträgen, die ihr in Deutschland bisher nicht versteuert habt, falls euer Grenzsteuersatz unter 25 % liegt oder wenn ihr euren Sparerpauschbetrag nicht per Freistellungsauftrag genutzt habt, sondern ihn aktiv zurückholen möchtet. Dann müsst ihr bei der Steuererklärung die sogenannte KAP-Anlage über ELSTER abgeben.

Das hängt von einigen Faktoren ab, beispielsweise der Höhe der angelegten Summe. Bei kleineren Summe können ausschüttende ETFs etwas besser sein (solange Sie die Ausschüttungen wieder anlegen), bei größeren Summen überwiegt oft der Steuerstundungseffekt von thesaurierenden ETFs. Wir haben einige solcher Steuerszenarien auf Zendepot für euch durchgerechnet.