ETF-Rebalancing: Wann sollte ich mein Portfolio umschichten?

Aus einem 60/40-Portfolio könnte nach einiger Zeit ein 70/30-Portfolio werden. Der Grund sind die unterschiedlichen Renditen der Anlageklassen oder Einzelwerte. Deren Anteil im Portfolio verschiebt sich mit der Zeit von ganz allein.

Durch Rebalancing stellt ihr euer Portfolio regelmäßig auf die ursprüngliche Aufteilung zurück. Doch wie wichtig ist Rebalancing und was müsst ihr dabei beachten? Das und mehr lest ihr in diesem Artikel.

Rebalancing beschreibt die Umschichtung des Portfolios, um dessen ursprüngliche Gewichtung wiederherzustellen. Diese Gewichtung – und das damit verbundene Risiko – verändert sich nämlich im Laufe der Zeit.

Am einfachsten ist das Cashflow-Rebalancing, bei dem ihr die Gewichtung durch die Verteilung neuer Ersparnisse anpasst. Alternativ könnt ihr auch mit Käufen und Verkäufen rebalancen.

Ihr könnt in einem festen Zeitintervall umschichten, zum Beispiel jedes halbe Jahr (Kalendermethode). Oder ihr orientiert euch an festen Prozentwerten, die die Anlageklassen und ETFs nicht reißen dürfen (Bandmethode).

Wenn ihr langfristig und passiv anlegt, sollte es ausreichen, einmal im Jahr zu schauen, ob die Gewichtung noch passt. Wichtig ist, dass ihr streng regelgebunden vorgeht, ohne auf Kursänderungen zu spekulieren.

Was ist Rebalancing?

Rebalancing beschreibt das Umschichten der Anlagen eines Portfolios, um eine im Voraus festgelegte Vermögensaufteilung wiederherzustellen.

Ein Beispiel: Wenn ihr eine 70/30-ETF-Strategie mit jeweils einem ETF für Industrie- und einem ETF für Schwellenländer verfolgt, könnte einer dieser ETFs nach einiger Zeit ein Übergewicht haben. Dadurch verändert sich die ursprüngliche Strategie – und das damit verbundene Risikoprofil – ganz automatisch.

Beim Rebalancing stellt ihr wieder auf die zu Beginn festgelegte Aufteilung von 70 % Industrieländer und 30 % Schwellenländer zurück. Damit stellt ihr die gewünschte Balance und das geplante Rendite-Risiko-Verhältnis wieder her.

Ein Portfolio lässt sich dabei auf zwei Ebenen rebalancen:

Auf Ebene der Anlageklassen (etwa bei einem 60/40-Portfolio aus 60 % Aktien-ETFs und 40 % Zinsanlagen)

Auf Ebene der einzelnen ETFs (etwa bei einem 70/30-Weltportfolio aus 70 % MSCI World und 30 % MSCI Emerging Markets)

Warum ist Rebalancing wichtig?

Durch Rebalancing könnt ihr das Risiko eurer Anlagen kontrollieren. Ihr reagiert damit auf die natürliche Wertentwicklung, die zu Verschiebungen in der ursprünglichen Anlageaufteilung führt.

Manche Anlageformen, wie Aktien, haben nämlich tendenziell höhere Renditen als andere, wie Anleihen. Das führt dazu, dass der Wertanteil von Aktien in eurem Portfolio mit der Zeit wachsen kann, wenn diese besser performen.

Wenn ihr nicht eingreift, verschiebt sich die Risikostruktur eures Portfolios, weil die höheren Renditen von Aktien oft mit größeren Preisschwankungen einhergehen. Einfach ausgedrückt: Ohne Rebalancing könnte euer Portfolio riskanter werden, als ihr es ursprünglich geplant hattet.

Beispiel: Aktien vs. Anleihen

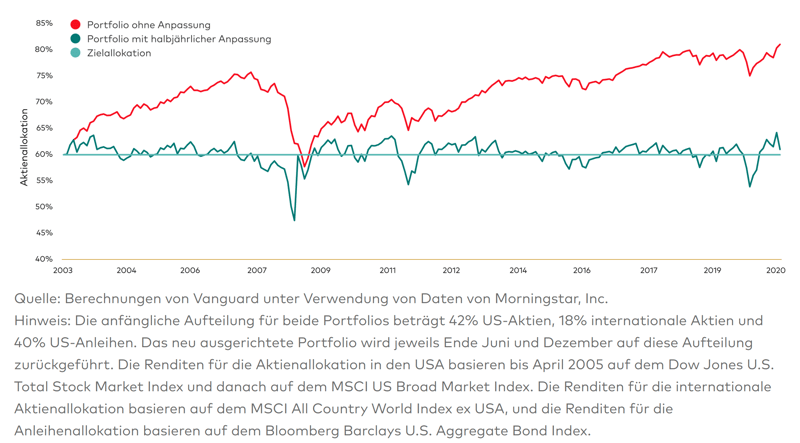

Etwa zeigt eine Berechnung von Vanguard, dass Aktien bereits nach wenigen Jahren ein Übergewicht im Portfolio bekommen können. Mitarbeitende des Vermögensverwalters untersuchten ein 60/40-Portfolio aus globalen Aktien und US-Anleihen von 2003 bis 2019. Bereits nach zwei Jahren ohne Rebalancing lag die Aktienquote bei 75 %:

Die Folge: In Krisen drohen höhere Werteinbrüche als bei einem Portfolio mit Rebalancing. Laut den Vanguard-Zahlen verlor ein 60/40-Weltportfolio in den vergangenen 120 Jahren nie mehr als 31,1 % innerhalb eines Jahres. Beim 80/20-Portfolio lag der maximale Verlust bei 36,1 % und bei einem reinen Aktienportfolio bei 41 % (siehe Schaubild).

Rebalancing ist also wichtig, um die Risiken und Erträge, mit denen ihr bei eurem Portfolio rechnen könnt, gleich zu halten. Würdet ihr nicht rebalancen, müsstet ihr möglicherweise hohe Werteinbrüche verkraften, die ihr psychisch nicht aushalten könnt oder wollt.

Bevor ihr jetzt in Panik geratet, weil Rebalancing ein weiteres Element ist, das ihr bei euren Investitionen auf dem Aktienmarkt berücksichtigen müsst, könnt ihr euch entspannen: Auch wenn gelegentliches Rebalancing für die Risikostreuung sinnvoll ist, könnt ihr die Sache ganz pragmatisch angehen.

„Einmal pro Jahr sollten Anleger schon in ihrem Depot nachschauen, ob die Gewichtung noch stimmt“, erklärt beispielsweise Edda Vogt, die Börsen- und Anlageexpertin der Deutschen Börse. Vor allem, wenn ihr langfristig und passiv anlegt, sollte es also ausreichen, wenn ihr hin und wieder überprüft, ob die Aufteilung noch ungefähr passt.

Rebalancing in der Praxis

Ihr habt beim Rebalancing-Check bemerkt, dass sich eure Portfolio-Aufteilung verschoben hat, und möchtet nun die ursprüngliche Gewichtung wiederherstellen? Wir verraten, wie es geht und was ihr dabei beachten müsst:

Welche Rebalancing-Methoden gibt es?

Es gibt zwei Methoden, wie ihr auf die Ursprungsgewichtung zurückstellen könnt:

- 1.

Rebalancing durch Kauf und Verkauf: Hier verkauft ihr Anteile an einem ETF oder andere Vermögenswerte, die sich überdurchschnittlich entwickelt und daher ein Übergewicht haben. Die Erlöse investiert ihr in die ETFs oder Anlageklassen mit Untergewichtung.

- 2.

Cashflow-Rebalancing: Hier investiert ihr neue Ersparnisse in den ETF oder in die Anlageklasse, die weniger gut lief und zu wenig Gewicht im Portfolio hat.

Grundsätzlich ist Cashflow-Rebalancing besser als ein Kauf und Verkauf. Bei der Cashflow-Methode könnt ihr einfach die Sparpläne anpassen. Bei diesen fallen häufig keine Gebühren an – im Gegensatz zu Einmalanlagen. Außerdem müsst ihr bloß einmal kaufen, während ihr beim Kauf und Verkauf zwei Transaktionen tätigt. Dadurch habt ihr weniger Handelskosten an der Börse (Spread) und je nach Broker weniger Ordergebühren.

Zudem realisiert ihr keine Kursgewinne und vermeidet somit Kapitalertragssteuern. „Aus steuerlicher Sicht ist das Rebalancing über neue Gelder beziehungsweise Sparplananpassungen ganz klar zu bevorzugen“, erklärt der Vermögensverwalter Leandro Barulli von Top Vermögen gegenüber Zendepot. Er fügt hinzu: „Wird allerdings nicht mehr in das Portfolio eingezahlt, so sollte dies über den Verkauf beziehungsweise Kauf von Anteilen erfolgen.“

Ihr könnt eure Steuerlast mit einem cleveren Trick reduzieren. Wenn ihr mindestens zwei ETFs im Depot habt, von denen einer im Minus und der andere im Plus steht, könnt ihr den ETF im Minus komplett verkaufen und sofort wieder kaufen. Danach verkauft ihr Anteile am ETF im Plus, um das Portfolio zu rebalancen.

„Dadurch wird mir ein Verlust von Wertpapier B in den sogenannten steuerlichen Verlustverrechnungstopf eingestellt, der mit dem später dann realisierten Gewinn von Wertpapier A verrechnet werden kann“, erklärt Leandro Barulli.

Allerdings solltet ihr den Verlust-ETF sofort verkaufen und wieder kaufen. Ansonsten läuft ihr in Gefahr, dass der Kurs des ETF in der Zwischenzeit steigt und ihr ETF-Anteile zu einem höheren Preis wieder kaufen müsst, also Verluste macht. Des Weiteren solltet ihr auch die Geld-Brief-Spanne an der Börse (Spread) und die Handelsgebühren eures Brokers im Blick behalten. Sind diese höher als die Steuerersparnis, lohnt sich ein Verkauf des Verlust-ETFs nicht.

Außerdem könnt ihr nicht alle Verluste miteinander verrechnen lassen. Verluste aus Einzelaktien werden bloß mit Gewinnen aus anderen Einzelaktien verrechnet, während Verluste bei ETFs mit Gewinnen aus allen Wertpapieren (mit Ausnahme von Einzelaktien) verrechnet werden.

Details über die Besteuerung von ETFs lest ihr hier.

Wann und wie oft sollte ich Rebalancing betreiben?

Was den Zeitpunkt und die Frequenz von Rebalancing angeht, gibt es drei Herangehensweisen:

Kalendermethode

Hier betreibt ihr das Rebalancing in einem festen Rhythmus, etwa einmal pro Halbjahr, pro Jahr oder alle zwei Jahre.

Bandmethode

Hier schichtet ihr um, sobald das Gewicht einer Position einen Schwellenwert durchbricht. Etwa kann ein solches Band bei +/- 5 Prozentpunkten liegen. Bei einem 60/40-Portfolio dürften die Aktien also nie mehr als 65 oder 55 % Gewicht haben und die Anleihen 45 oder 35 %.

Manchmal wird auch ein Prozentsatz angegeben, zum Beispiel 10 % Abweichung von der Ursprungsgewichtung. Dann dürften die Aktien nie mehr als 66 oder 54 % ausmachen und die Anleihen 44 oder 36 % (60/40-Portfolio).

Manche setzen auf eine Mischung aus beiden Ansätzen, zum Beispiel mit der 5/25-Regel. Hier nimmt man den geringeren Schwellenwert aus beiden Parametern. Bei einer Goldquote von 10 % dürfte die Gewichtung zwischen 15 und 5 Prozentpunkten gemäß dem Bandparameter liegen und zwischen 12,5 und 7,5 % gemäß dem Prozentsatz von 25 Prozent. In diesem Fall würdet ihr euch an dem geringeren Wert orientieren und bei einer Goldquote von 12,5 und 7,5 % rebalancen.

Kombination von Kalender- und Bandmethode

Hier wird innerhalb eines bestimmten Zeitraums bloß umgeschichtet, wenn ein bestimmtes Band gerissen wird. Etwa könntet ihr einmal im Jahr zu einem festen Zeitpunkt X überprüfen, ob das Gewicht innerhalb eines Bandes von fünf Prozentpunkten liegt (etwa am 1. Januar). Falls ja, führt ihr ein Rebalancing durch. Ansonsten lässt ihr das Portfolio unverändert und wartet bis zum nächsten Stichtag.

Was ist die optimale Rebalancing-Strategie?

Studien gelangen zu durchmischten Ergebnissen, was die optimale Methode ist. Werfen wir im Folgenden einen Blick auf ein paar Untersuchungen:

Der Vermögensverwalter Vanguard hält in der Studie „Rational Rebalancing“ aus dem Jahr 2022 jährliches Umschichten für optimal. Jenes erlaube es, die höheren Aktienrenditen zu vereinnahmen und verursache geringere Transaktionskosten als häufigeres Umschichten.

Die Forscher untersuchten die Bandmethode mit Bändern von 1 bis 15 %, die Kalendermethode mit Umschichtungsrhythmen von einem Tag bis zu 2,5 Jahren und Kombinationen beider Methoden. Dabei simulierten sie eine große Zahl an Zukunftsszenarien aus einem Datensatz von historischen Kursen, um zu schätzen, welche Strategie künftig am besten laufen könnte.

Aber: Auch laut Vanguard kommen Studien insgesamt zu widersprüchlichen Ergebnissen, was die optimale Methode ist.

Der Vermögensverwalter Dimensional Fund Advisors findet in der Studie „Portfolio Rebalancing: Tradeoffs and Decisions“ aus dem Jahr 2021 Unterstützung für die Band- und gegen die Kalendermethode.

Beim Kalender-Rebalancing seien die Tradeoffs schlechter. Es müsse häufiger umgeschichtet werden, um möglichst nahe an der ursprünglichen Vermögensaufteilung zu bleiben. Das lege nahe, dass die Transaktionskosten bei der Kalendermethode höher seien. Der Vermögensverwalter untersuchte die Entwicklung eines 60/40-Portfolio aus US-Aktien und -Anleihen zwischen 1973 und 2021.

Morningstar hält zu häufiges Umschichten für weniger optimal. Quartalsweises oder jährliches Rebalancing habe in vergangenen Tests vorn gelegen, schreibt eine Analystin des Unternehmens.

Auch die Bandmethode mit Schwellenwerten von +/- 5 Prozentpunkten habe gute Resultate geliefert. Letztendlich spiele das genaue Timing weniger eine Rolle. „Jede vernünftige Rebalancing-Strategie führt wahrscheinlich zu besseren risikobereinigten Renditen als ein Buy-and-Hold-Ansatz.“

Laut dem Finanzexperten Gerd Kommer gibt es keinen Konsens, ob die Kalender- oder Bandmethode besser ist.

„Auf alle Fälle sagt die Wissenschaft, dass die Wirksamkeitsunterschiede zwischen den zwei Umschichtungsmethoden insgesamt zu gering und zu unprognostizierbar sind, als dass man zwischen den beiden Methoden einen klaren Favoriten ausmachen könnte“, schreibt er in einem Blogbeitrag.

Welche Methode ihr auswählt, ist also zweitrangig. Wichtiger als die Methode an sich ist, dass ihr überhaupt Rebalancing betreibt.

6 Tipps zum Rebalancing

Ihr möchtet mit Rebalancing das Risiko eurer Investments im Griff behalten? Dann solltet ihr die folgenden sechs Punkte beachten:

Vermeidet Market-Timing

Beim Market-Timing tätigt ihr Investitionen aufgrund von Prognosen oder Kurserwartungen. Typisches Market-Timing wäre es beispielsweise, wenn ihr einen MSCI World-ETF trotz Übergewichtung nicht verkauft, weil der ETF in den vergangenen Jahren gut lief und ihr mit weiter steigenden Kursen rechnet.In der Realität geht solches Market-Timing meistens schief. Selbst professionelle Fondsmanager liegen auf lange Sicht meist hinter einem Vergleichsindex, wie wir in diesem Artikel zeigen. Spekuliert beim Rebalancing also nicht auf steigende oder fallende Kurse, sondern haltet euch strikt an die Rebalancing-Regel, die ihr euch im Voraus gesetzt habt.

Cashflow-Rebalancing statt Käufe und Verkäufe

Wenn ihr neue Ersparnisse zum Rebalancing nutzt, entstehen euch weniger Transaktionskosten und ihr vermeidet Kapitalertragssteuern. Schichtet also zuerst mit Cashflows und dann über Verkäufe um.Steuerverluste ernten

Dieser Trick ist etwas für Anleger mit mehr Anlageerfahrung. Falls ein ETF im Minus steht, könnt ihr ihn komplett verkaufen und sofort wieder kaufen. Danach verkauft ihr den ETF im Plus, den ihr rebalancen wollt. Die Verluste aus dem ersten Verkauf werden nun mit den Gewinnen aus dem zweiten Verkauf steuerlich verrechnet (Details weiter oben).Strategie geht vor Steuern und Kosten

Ihr solltet Rebalancing nicht unterlassen, um Steuern oder Handelskosten zu sparen. Das könnte sich gerade in Krisen rächen, falls euer Portfolio stark einbrechen sollte. Die Handelskosten an der Börse (Spreads) und die Depotgebühren sind ohnehin meistens gering. Bei marktbreiten ETFs liegen die Spreads üblicherweise unter 0,1 % der angelegten Summe.Auch Steuerverluste könnt ihr verkraften: Die ersten 1.000 € Kursgewinne sind pro Jahr steuerfrei und 30 % der Kursgewinne werden bei Aktien-ETFs nicht besteuert.

Rebalancing am Mittag durchführen

Mittags zwischen 11.30 und 13 Uhr sind die Handelskosten bei ETFs an der Börse tendenziell am geringsten. Details zum idealen Kaufzeitpunkt und der Höhe des Spreads erfährt ihr in unserem Artikel zum Thema “Wann ETF kaufen?”.Keep it simple

Legt euch auf eine Methode fest, die ihr leicht umsetzen könnt. Wenn ihr beispielsweise einmal im Jahr in einem bestimmten Monat umschichtet (Kalendermethode), seid ihr bereits auf dem richtigen Weg.

Kann Rebalancing die Rendite steigern?

Grundsätzlich ist Rebalancing nicht dazu da, die Rendite zu erhöhen – wie oben erklärt dient in erster Linie der Risikosteuerung. Das gilt besonders für Rebalancing zwischen Anlageklassen, weil ihr dabei schließlich zur Reduzierung des Risikos von der besser rentierenden Anlageklasse in die geringer rentierende umschichtet.

Wenn ihr allerdings zwischen Wertpapieren der gleichen Anlageklasse umschichtet, etwa zwischen zwei Branchen-ETFs, kann das die Rendite erhöhen.

Der Grund: Beim Rebalancing nutzt ihr die sogenannte Regression zum Mittelwert von Aktienrenditen aus. Aktienmärkte, die sich in der Vergangenheit überdurchschnittlich entwickelt haben, laufen irgendwann wieder unterdurchschnittlich und umgekehrt. Nach guten Börsenjahren kommen also tendenziell wieder schlechte.

„Anleger können durch regelmäßiges Rebalancen eine gewisse Antizyklik für sich nutzen, da Wertpapiere, die besonders gut gelaufen sind, zum Teil im Gewinn verkauft werden und für diesen frei werdenden Betrag Wertpapiere, die im Vergleich eher weniger gut gelaufen sind, günstig nachgekauft werden“, erklärt Leandro Barulli.

Außerdem kann Rebalancing die risikobereinigte Performance verbessern. Das heißt, ihr müsst weniger Kursschwankung pro Prozentpunkt Rendite in Kauf nehmen. Etwa untersuchte die Ratingagentur Morningstar die Performance eines 60/40-Portfolios zwischen 2005 und 2020 und verglich dabei fünf Rebalancing-Strategien mit einem Buy-and-Hold-Portfolio ohne Rebalancing.

Das Ergebnis: Die Performance war bei allen Portfolios mit Rebalancing besser als bei reinem Buy and Hold (höhere Sharpe-Ratio). Auch der maximale Wertverlust (Maximum Drawdown) und die Kursschwankung (Volatilität/(Standardabweichung) waren geringer. „Der wichtigste Punkt ist, dass jede Art von Rebalancing-Strategie weitaus besser funktioniert als keine“, folgerte daher Morningstar.

Setzt realistische Erwartungen: Rebalancing ist in erster Linie ein Instrument zur Risikosteuerung, nicht zur Renditesteigerung. Durch die Anpassung eurer Investments an die ursprüngliche Aufteilung reagiert ihr auf Marktveränderungen und haltet euer Risiko im Griff.

Das kann indirekt zu einer besseren Performance führen, da ihr von der natürlichen Marktzyklik und Preisregression profitiert. Eine moderate Renditesteigerung könnte also ein willkommener Zusatzeffekt sein, ist aber nicht das primäre Ziel von Rebalancing.

Fazit

Rebalancing meint das Umschichten innerhalb eines Portfolios, um die ursprüngliche Vermögensaufteilung wiederherzustellen. Das Vorgehen soll verhindern, dass ein ETF oder eine Anlageklasse ein Übergewicht im Portfolio bekommt und das Risiko von starken Kurseinbrüchen zunimmt.

Am einfachsten ist Rebalancing mit neuen Ersparnissen (Cashflow-Rebalancing), bei dem ihr einfach neue Einzahlungen nutzt, um in die untergewichteten Anlageklassen zu investieren. Wenn ihr über ein größeres Portfolio verfügt, müsst ihr hingegen die besser gelaufene Position verkaufen (Rebalancing durch Käufe und Verkäufe).

Ihr könnt in einem festen Zeitrhythmus umschichten, etwa jedes halbe Jahr oder immer am 1. Januar (Kalendermethode). Oder ihr orientiert euch an festen Prozentwerten, die die Anlageklassen und ETFs nicht reißen dürfen (Bandmethode). Experten sind sich aber uneins, ob die Kalender- oder Bandmethode am besten ist.

Letztlich dürfte es reichen, wenn ihr einmal im Jahr auf die Ursprungsgewichtung zurückstellt. Wichtig ist primär, dass ihr dabei streng regelgebunden vorgeht, also nicht auf sinkende oder steigende Kurse spekuliert (Market-Timing).

Häufig gestellte Fragen

Rebalancing meint das Umschichten innerhalb eines Portfolios, um eine ursprüngliche Vermögensaufteilung wiederherzustellen. In einem ETF-Portfolio könnt ihr zwischen Anlageklassen (etwa Aktien und Anleihen) sowie einzelnen ETFs umschichten (z. B. Industrie- und Schwellenländer-ETFs).

Ja, ETF-Rebalancing ist sinnvoll, um euer Investmentziel und Risikoprofil konstant zu halten. Mit der Zeit können sich die Anteile verschiedener ETFs in eurem Portfolio verschieben, was eure ursprüngliche Anlagestrategie verändern kann. Rebalancing bringt diese Anteile wieder in Einklang mit euren Zielvorgaben.

In der akademischen Forschung gibt es keinen Konsens darüber, was die optimale Rebalancing-Methode ist. Wichtig ist vor allem, streng regelgebunden vorzugehen. Ihr solltet also nicht auf steigende oder fallende Kurse spekulieren, sondern immer bloß gemäß einer festen Strategie umschichten.