„Und wie sicher ist das?“ Wer Geld auf dem Aktienmarkt investiert, sollte auf diese Frage eine gute Antwort haben – auch dann, wenn es sich um eine Anlage in ETF-Form handelt. Generell gelten die börsengehandelten Indexfonds als vergleichsweise sicher. Doch stimmt das überhaupt und wenn ja, woran liegt das?

Wir verraten, was ETFs so sicher macht, welche Risiken es trotzdem gibt und wie ihr versuchen könnt, das Risiko von Verlusten möglichst gering zu halten.

ETFs sind durch ihre Diversifizierung, ihre hohe Liquidität und Transparenz, sowie ihren Status als Sondervermögen eine vergleichsweise sichere Möglichkeit, in Aktien zu investieren.

Wie alle Geldanlagen sind auch ETFs einigen Risiken ausgesetzt. Neben allgemeinen Marktrisiken gibt es auch ETF-spezifische Risiken wie das Klumpenrisiko oder Risiken durch Anleger:innenverhalten.

Auch wenn das Risiko eines Totalverlustes bei einem breit gestreuten Portfolio beinahe ausgeschlossen ist, müsst ihr aushalten können, dass der Wert eurer Anlage auch mal ein paar Jahre 50 % in den Keller geht.

Ihr könnt das Risiko minimieren, indem ihr eine langfristige Investmentstrategie wählt, Panikverkäufe vermeidet, eure ETF-Anlage breit diversifiziert und zu etablierten ETFs greift.

Was macht ETFs so sicher?

Sehen wir uns zunächst an, warum ETFs im Vergleich zu anderen Anlagemethoden überhaupt als sicher bzw. risikoarm gelten. Dafür gibt es mehrere Gründe:

Von Natur aus breit diversifiziert

Jeder ETF repliziert direkt oder synthetisch einen bestimmten Index, beispielsweise den MSCI World. Das bedeutet, dass ihr mit dem Kauf eines einzigen ETFs Anteile an vielen verschiedenen Unternehmen erwerbt, die im Index enthalten sind. Dadurch macht ihr euch weniger von einzelnen Unternehmen, Regionen oder Branchen abhängig und könnt das Risiko schon mit einer einzigen Anlage breit streuen.Status als Sondervermögen

ETFs sind Sondervermögen. Das Geld, das darin investiert ist, wird somit getrennt vom restlichen Vermögen der Fondsgesellschaft verwaltet. Selbst im Falle einer Insolvenz des ETF-Anbieters ist euer Geld somit nicht in Gefahr und kann nicht zur Begleichung der Schulden der Fondsgesellschaft herangezogen werden.Hohe Liquidität

Weil ETFs börsengehandelt sind, können sie während der Börsenöffnungszeiten jederzeit gekauft und verkauft werden – genau wie Aktien, sofern Angebot und Nachfrage vorhanden sind. Sie sind in der Regel äußerst liquide und flexibel. Das erleichtert nicht nur den Einstieg, sondern sorgt auch für Sicherheit, weil ihr eure Anteile bei Bedarf unkompliziert wieder verkaufen könnt und das Geld nach 1–2 Werktagen auf dem Konto habt.Hohe Transparenz

ETF-Anbieter veröffentlichen stets aktuelle Informationen über die Zusammensetzung ihrer ETFs, jene sind somit transparenter als einige andere Fondsarten. Als Anleger:innen wisst ihr genau, in welche Vermögenswerte ihr mit einem ETF investiert. Zudem sind die Kostenstrukturen von ETFs in der Regel simpel und einfach zu verstehen.

Welche Risiken gibt es bei ETFs?

ETFs sind aus den bereits genannten Gründen eine vergleichsweise sichere Möglichkeit, am Aktienmarkt Renditen zu erzielen. Trotzdem haben sie einige Nachteile und Risiken. Folgende zum Beispiel:

Generelle Marktrisiken/ systematische Risiken

Mit jedem Investment setzt ihr euch gewissen Marktrisiken aus. ETFs sind zwar durch die bereits genannten Vorteile weniger anfällig, doch keinesfalls immun. Folgende Risiken betreffen beispielsweise auch ETFs:

Wirtschaftliche Risiken: Konjunkturzyklen, Arbeitsmarkttrends, Rohstoffpreise: Unzählige Faktoren beeinflussen das wirtschaftliche Klima und die Unternehmen, die in diesem Klima tätig sind. Dies schlägt sich natürlich auch in den Renditen von ETFs nieder.

Politische Risiken: Auch politische Ereignisse oder Veränderungen der Regierungspolitik können den Wert von Anlagen beeinflussen. Denkbar sind beispielsweise Änderungen der Steuerpolitik oder neue Regulierungen.

Inflationsrisiko: Wenn Geld im Laufe der Zeit weniger wert wird, sinken auch die realen Renditen einer Anlage. Mit steigender Inflation sinkt also die Kaufkraft des Geldes, das als Rendite bei euch ankommt.

Diese und weitere Marktrisiken sorgen dafür, dass die Kurse auch bei ETFs schwanken. Wenn ihr zum falschen Zeitpunkt verkauft (oder verkaufen müsst), könnt ihr somit große Verluste einfahren.

Risiko durch Anleger:innenverhalten

„Kursschwankungen“ klingen in der Theorie erstmal harmlos – vor allem für Anleger:innen, die langfristig denken. Doch sobald das eigene Geld auf dem Spiel steht, nimmt man das Auf und Ab des Aktienmarkts ganz anders wahr. Stellt euch beispielsweise das folgende Szenario vor:

Ihr habt einen ETF-Sparplan eingerichtet und mehrere Jahre lang konsequent investiert. Mittlerweile stecken ganze 20.000 € im Depot – bis es eines Tages zum Abschwung kommt. Mit jedem Login bei eurem Online-Broker seht ihr die Geldsumme schrumpfen: 19.500 €, 18.000 €, 16.500 €.

Also beschließt ihr schweren Herzens, eure Anteile lieber jetzt zu verkaufen, als noch mehr zu verlieren. Weil ETFs wie bereits erwähnt jederzeit handelbar sind, ist das kein Problem. Der Ärger kommt später, denn sobald sich die Märkte wieder erholt haben, stellt ihr fest: Hättet ihr euch nicht aus der Ruhe bringen lassen, wärt ihr schon lange wieder im Grünen.

Letztlich habt ihr es natürlich immer selbst in der Hand, ob ihr verkauft oder nicht. Die Liquidität und Flexibilität von ETFs sorgen jedoch dafür, dass das Risiko von Impulsverkäufen deutlich größer ist als bei anderen Anlagemethoden.

Außerdem müsst ihr mitunter viel Geduld mitbringen, denn es kann auch mal mehrere Jahre dauern, bis sich die Märkte von einer Krise erholt haben. Jahrelang ein Minus im Depot zu akzeptieren, ist leichter gesagt als getan – und dazu kommt die ständige Angst, noch mehr Geld zu verlieren.

Kontrahentenrisiko

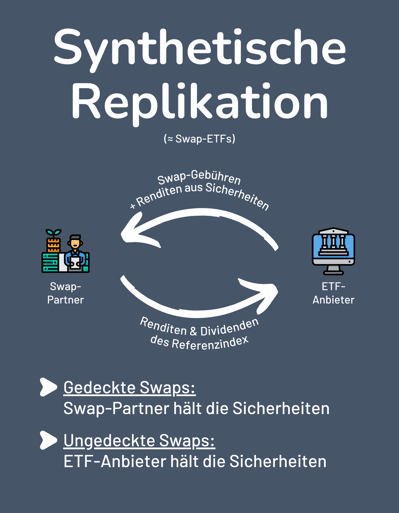

Vom Kontrahentenrisiko spricht man bei Finanzverträgen, bei denen die Gefahr besteht, dass einer der Vertragspartner seinen vertraglichen Pflichten nicht nachkommt. Hier kommt die Replikationsmethode ins Spiel, denn in der ETF-Welt ist dieses Risiko vor allem bei synthetischen bzw. Swap-basierten ETFs relevant.

Synthetische ETFs replizieren die Performance eines Indizes nicht, indem sie die im Index enthaltenen Wertpapiere direkt nachkaufen (wie physisch replizierende ETFs), sondern durch den Einsatz sogenannter Swaps.

Ein Swap ist ein Tauschgeschäft zwischen dem ETF-Anbieter und einem Vertragspartner, meist einer Bank: Die Bank garantiert dem ETF-Anbieter, dass sie ihm die Rendite des Referenzindex mitsamt Dividenden ausbezahlt, und erhält im Gegenzug eine Gebühr und die Rendite eines Pools von Sicherheiten, die der ETF bereitstellt.

Wenn ihr in einen Swap-ETF investiert, macht ihr euch durch das Tauschgeschäft eures ETF-Anbieters somit von einem weiteren Anbieter abhängig, der möglicherweise insolvent gehen oder seinen Verpflichtungen aus anderen Gründen nicht nachkommen könnte.

Das Kontrahentenrisiko klingt erstmal gefährlich, doch glücklicherweise gibt es einige Schutzmechanismen, die es abschwächen:

Anbieter von Swap-ETFs müssen einen Korb an Sicherheiten mit besonders liquiden Wertpapieren (häufig auch Staatsanleihen) besitzen. Laut EU-Richtlinien darf der Unterschied zwischen dem Wert des Sicherheitskorbs des ETF-Anbieters und dem Wert des Referenzindex niemals größer als 10 % sein – spätestens dann muss ein Swap erfolgen.

Das Kontrahentenrisiko hält uns also nicht davon ab, in Swap-ETFs zu investieren. Komplett auszuschließen ist es jedoch nie.

Wechselkursrisiko

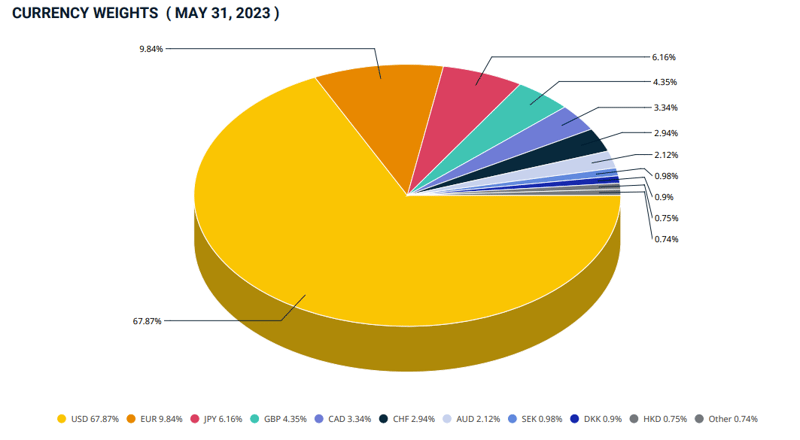

Das Wechselkursrisiko kommt ins Spiel, wenn ihr in ETFs mit ausländischen Aktien investiert. Falls die Währung, in der die Vermögenswerte des ETFs bewertet werden, gegenüber eurer Heimatwährung an Wert verliert, könntet ihr dadurch nämlich Verluste machen.

Ein Beispiel: Ihr investiert als deutsche Anleger, also mit der Heimatwährung Euro, in einen ETF, der besonders viele US-Aktien enthält. Falls der US-Dollar nun gegenüber dem Euro verliert, würde der Wert des ETFs in Euro sinken, selbst wenn die Aktienpreise in den USA stabil bleiben oder steigen.

Überwiegend Dollar: die im MSCI World vertretenen Währungen (Quelle: MSCI).

Doch obwohl ihr das Wechselkursrisiko zumindest kennen solltet, um eure Rendite zu verstehen, müsst ihr euch darum in der Praxis nicht allzu große Sorgen machen. Schließlich können die Schwankungen auch positiv sein, wenn eine Aufwertung der Fremdwährung den Wert eures ETFs erhöht. Zudem tendieren Wechselkurse dazu, sich langfristig zu stabilisieren.

Klumpenrisiko

Mit ETFs ist es zwar einfacher, ein Anlageportfolio mit breiter Risikostreuung aufzubauen, doch nicht alle ETFs sind automatisch breit diversifiziert. Mit einem DAX-ETF investiert ihr beispielsweise ausschließlich in Unternehmen in Deutschland und macht euch damit von einigen wenigen Unternehmen und Branchen abhängig. Diese enge Gewichtung wird als Klumpenrisiko bezeichnet.

Ein solches Risiko gibt es selbst bei ETFs, die eigentlich als ziemlich diversifiziert gelten – beispielsweise beim beliebten MSCI World. Die Mehrheit der Aktien in diesem vermeintlichen Welt-ETF kommt nämlich aus den USA:

| Land | Anteil |

|---|---|

| 68,3 % | |

| 5,4 % | |

| 3,5 % | |

| 3,4 % | |

| 2,6 % | |

| 2,4 % | |

| 2,3 % | |

| 2,0 % | |

| 1,6 % | |

| 1,5 % |

Trotzdem ist das Klumpenrisiko bei ETFs im Vergleich zu anderen Anlagen vergleichsweise gering, weil ihr mit nur einem Produkt in viele Branchen und Regionen gleichzeitig investieren könnt. Große notierte Gesellschaften sind meist sowieso Global Player, die Umsätze auf der ganzen Welt machen und nicht allein vom Heimatmarkt abhängig sind.

Risiken von Nischen-ETFs

Sogenannte Nischen- oder Themen-ETFs investieren in spezifische Marktsegmente oder Trends, die meist relativ eng definiert sind. Beispielsweise gibt es ETFs, die in bestimmte Technologielösungen (z. B. Blockchain, KI, …) investieren oder sich auf spezielle Themengebiete (z. B. Gaming, Automobil, …) beschränken.

Ziel dieser ETFs ist es, von spezifischen Markttrends zu profitieren und euch dadurch eine potenziell größere Rendite zu bescheren. Die vergleichsweise geringe Diversifizierung und die Abhängigkeit von Branchentrends und dem Erfolg einzelner Unternehmen macht sie jedoch in der Regel auch volatiler und riskanter als breiter gestreute ETFs.

Es gibt ETF-Emittenten, die sich komplett auf Themen-ETFs spezialisieren – hanetf zum Beispiel.

Pfändbarkeit

Wenn ein ETF-Anbieter pleitegeht, müsst ihr euch um euer Geld keine Sorgen machen, schließlich handelt es sich bei den ETF-Anteilen um Sondervermögen.

Anders sieht es aus, wenn ihr selbst Privatinsolvenz anmeldet: Geld, das ihr in ETFs investiert habt, zählt dann nämlich zur Insolvenzmasse, genau wie andere Wertpapiere, Immobilien oder Bankguthaben. Bei ETFs handelt es sich also um pfändbares Vermögen und ein Insolvenzverwalter könnte die ETFs verkaufen, um die Erlöse zur Tilgung eurer Schulden zu verwenden.

In dieser Hinsicht haben Rentenversicherungen also einen Vorteil: Auch Rentenzahlungen zählen zwar grundsätzlich zum pfändbaren Einkommen, es gibt jedoch eine Freigrenze, unterhalb derer die Rente nicht pfändbar ist.

Monopolbildung

ETFs spielen auf den globalen Finanzmärkten eine immer größere Rolle. Darum haben manche Kritiker:innen Bedenken, dass eine zu starke Konzentration in den Händen einiger weniger großer ETF-Anbieter, darunter die US-Riesen Blackrock und Vanguard, zu einer Monopolbildung führen könnte. Dies könnte langfristig die Wettbewerbsfähigkeit des Marktes beeinträchtigen und dazu führen, dass Anleger höhere Gebühren zahlen.

Wie kann ich Risiken minimieren?

ETFs sind also nicht frei von Risiken – doch welches Finanzinstrument ist das schon? Risiko und Rendite gehen im Regelfall immer Hand in Hand. Während die Vorzüge von ETFs relativ einzigartig sind, bestehen die meisten Gefahren, denen ihr euch mit einer ETF-Anlage aussetzt, auch bei anderen Anlagemethoden.

Wichtig ist, dass ihr versteht, dass das vielleicht größte Risiko ihr selbst seid: Falsche Erwartungen zu Beginn des Investments und falsche Entscheidungen in brenzligen Situationen können auch bei ETFs zu großen Verlusten führen. Im Gegenzug könnt ihr die Risiken minimieren, indem ihr ein paar simple Regeln befolgt.

Baut ein diversifiziertes Portfolio

Klar, ETFs sind von Natur aus diversifiziert, doch nicht bei allen ETFs ist das Risiko gleich breit gestreut. ETFs sind zudem nur eine Assetklasse unter vielen. Deshalb solltet ihr euch auf jeden Fall über die Diversifizierung eures Portfolios Gedanken machen. Jene hat zwei Facetten:

Diversifizierung zwischen Assetklassen

Zu diversifizieren heißt, nicht alle Eier in einen Korb zu legen. Dieses Prinzip gilt auch auf der Ebene der Assetklassen, denn hier stellen ETFs nur ein einziges Ei dar, das sich von anderen Eiern (z. B. Anleihen, Rohstoffen oder Immobilien) abgrenzt.

Die Auswahl der richtigen Mischung von Assetklassen (man spricht dabei auch von Asset-Allokation) hängt von eurer Risikotoleranz, eurem Anlagehorizont und euren finanziellen Zielen ab. Generell unterscheidet man risikoreiche Anlagen, zu denen Aktien und damit auch ETFs zählen, und risikoarme Anlagen wie Tagesgeldkonten oder Staatsanleihen.

Eine beliebte Faustregel besagt: Nehmt die Zahl 100, zieht euer Alter davon ab – und ihr bekommt den Prozentsatz der Aktien- bzw. ETF-Investitionen. Den Rest investiert ihr in sichere, festverzinslichen Anlagen wie Festgeld, Tagesgeld oder Anleihen. Wenn ihr also 30 Jahre alt seid, solltet ihr etwa 70 % eures Portfolios in Aktien-ETFs haben und den Rest in sichereren Anlagen; seid ihr 70, ist es genau andersherum.

Der Gedanke hinter dieser Faustregel ist, dass ihr das Risiko verringert, je näher ihr der Entsparphase kommt, also der Zeit, in der ihr vom aufgebauten Vermögen leben müsst. Natürlich handelt es sich dabei aber nur um eine Faustregel, die nicht für jede Situation ideal ist.

Diversifizierung innerhalb von Assetklassen

Es ist wichtig, das Risiko auf verschiedene Länder, Regionen, Branchen und Unternehmen zu streuen. Durch ihre von Natur aus hohe Diversifizierung ist dies mit ETFs besonders einfach.

Während ihr mit einem DAX-ETF nur in 40 Unternehmen aus Deutschland investiert, stecken im MSCI World mehr als 1.500 Firmen aus der ganzen Welt. Noch breiter aufgestellt sind Indizes wie MSCI All-World oder FTSE All-World, die auch Emerging Markets berücksichtigen.

Mit einem ETF auf den FTSE All-World Index, der Aktien von fast 4.000 Unternehmen enthält, könnt ihr beispielsweise mit einem einzigen ETF den größten Teil der Weltwirtschaft abdecken, mit einer Verteilung von 90 % Developed Markets und 10 % Emerging Markets.

| Land | Anteil |

|---|---|

| 61,0 % | |

| 5,0 % | |

| 3,5 % | |

| 2,5 % | |

| 2,2 % | |

| 2,2 % | |

| 2,0 % | |

| 1,7 % | |

| 1,7 % | |

| 1,4 % |

Denkt langfristig

Dem Auf und Ab der Aktienmärkte seid ihr auch als ETF-Anleger:innen ausgesetzt. Eure Absicherung gegen kurzfristige Einbrüche und längere Krisen ist ein langer Anlagehorizont: Mindestens fünf Jahre sollten es bei einer ETF-Anlage schon sein – idealerweise sind es mindestens 15–20.

Wenn ihr langfristig denkt und davon ausgeht, dass sich Märkte bisher nach jeder Krise wieder erholt haben, seid ihr von kurzfristigen Einbrüchen weniger betroffen. Wenn ihr auf der Suche nach einer kurzfristigen Anlagemöglichkeit seid und am liebsten täglich aufs Depot schaut, seid ihr bei ETFs vermutlich sowieso an der falschen Adresse.

Vermeidet Panikverkäufe

Dass ihr ETFs bei Bedarf schnell verkaufen könnt, hat Vorteile, wenn ihr im Notfall schnell auf eure Ersparnisse zugreifen müsst. In Krisenzeiten könntet ihr diese einfache Exit-Option aber verfluchen, weil sie euch zum Panikverkauf verführen könnte. Möglicherweise fasst ihr kurzfristig den Entschluss, lieber jetzt auszusteigen, als noch größere Verluste einzufahren – und bereut dies später, wenn die Kurve wieder nach oben zeigt.

Wie solche Panikverkäufe aussehen können, lässt sich beispielsweise gut am ETF-Renditedreieck ablesen. Jenes zeigt die durchschnittlichen Jahresrenditen einer ETF-Anlage in bestimmten Zeiträumen. Der Grafik könnt ihr genau entnehmen, wie groß die Rendite (oder der Verlust) je nach Kaufzeitpunkt und Anlagedauer ausgefallen wäre.

Stellt euch vor, ihr hättet am 01.01.2006 in den STOXX Europe 600 investiert. Hättet ihr in den Jahren 2008, 2009 oder 2011 wieder verkauft, hättet ihr ein sattes Minus eingefahren. Etwas Geduld hätte sich jedoch ausgezahlt: Seit 2012 hätten Anleger:innen, die 2006 eingestiegen sind, ihre Anteile jedes Jahr gewinnbringend verkaufen können.

Ihr benötigt also nicht nur einen langfristigen Anlagehorizont, sondern auch genug Durchhaltevermögen, um bei vorübergehenden Verlusten nicht sofort eure Strategie zu vergessen und aus Panik alles zu verkaufen.

Wählt etablierte ETFs

Sicher ist sicher: Wenn ihr die Wahl zwischen verschiedenen ETFs auf denselben Index habt, ist es sinnvoll, einen ETF zu wählen, der bereits etabliert ist. Damit reduziert ihr das Risiko, ausgerechnet bei einem ETF zu landen, der vom Anbieter wieder vom Markt genommen wird.

Wenn ein ETF, in dem ihr euer Geld investiert habt, wieder vom Markt genommen wird, ist das zwar ärgerlich, aber nicht fatal. Ihr verliert euer Geld natürlich nicht – stattdessen werden alle Vermögenswerte des ETFs verkauft und an die Anleger:innen, also auch euch, zurückgegeben.

Die wichtigsten Faktoren bei der Auswahl eines etablierten ETFs sind dessen Alter und dessen Fondsvolumen. Worauf genau ihr bei der Auswahl von ETFs noch achten solltet und wie euch unser Rating dabei hilft, lest ihr hier:

Fazit

Wenn ihr euer Geld am Aktienmarkt anlegen möchtet, sind ETFs eine vergleichsweise sichere Möglichkeit dafür: Sie sind von Natur aus diversifiziert, liquide, transparent und genießen den Sondervermögen-Status, der euer Geld selbst im Falle einer Insolvenz eures ETF-Anbieters schützt.

Ihr seid aber immer noch an der Börse, deshalb setzt ihr euch mit einer ETF-Anlage gewissen Risiken aus. Dazu zählen neben generellen Marktrisiken auch ETF-spezifische Gefahren. Doch solange ihr auf eine langfristige Anlagestrategie setzt, Panikverkäufe vermeidet und eure Anlage über verschiedene Assetklassen, Regionen und Industrien diversifiziert, könnt ihr die Risiken im Zaum halten.

Häufig gestellte Fragen

Wie alle Börseninstrumente sind ETFs den allgemeinen Marktrisiken ausgesetzt, die von Faktoren wie wirtschaftlichen Entwicklungen, politischen Ereignissen oder Zinsschwankungen abhängig sind. Dazu kommen ETF-spezifische Risiken wie das Kontrahentenrisiko bei synthetischen ETFs, das Klumpenrisiko bei Nischen-ETFs oder das Wechselkursrisiko bei internationalen ETFs. Außerdem ist durch die hohe Liquidität die Gefahr größer, dass Anleger:innen in Krisenzeiten zu Panikverkäufen verleitet werden.

Es ist möglich, mit ETFs alles zu verlieren, doch die Wahrscheinlichkeit ist gering. Weil das Risiko bei den meisten ETFs von Natur aus breit gestreut ist und oft die Wertpapiere von hunderten oder sogar tausenden Unternehmen enthalten sind, sind Totalverluste selten. Sie sind vor allem bei weniger diversifizierten und/ oder risikoreicheren ETFs denkbar, z. B. bei gehebelten ETFs.

Wenn ein ETF bzw. dessen Anbieter pleitegeht, ist euer Geld trotzdem sicher. Das ETF-Anlagekapital des Anbieters ist Sondervermögen, es wird also separat von dessen restlichen Vermögen bei einer Depotbank aufbewahrt. Im Falle einer Insolvenz erhält diese Bank das Verfügungsrecht über das Vermögen. Sie kann es entweder direkt zurück an die Anleger:innen auszahlen oder eine neue Fondsgesellschaft mit der Verwaltung beauftragen.