ETFs sind günstig – das ist eines ihrer größten Verkaufsargumente. Weil sie die Performance eines Index automatisch nachbilden, fallen Gebühren für aktives Fondsmanagement beispielsweise komplett weg. Einige Kosten werden aber natürlich trotzdem fällig.

Welche Gebühren ihr beim ETF-Kauf berücksichtigen solltet, wie sie sich zusammensetzen und worauf ihr aus preislicher Sicht noch achten müsst, haben wir in diesem Artikel für euch zusammengestellt. Und so viel schon vorab: Lasst euch von den vielen Zahlen, Begriffen und Abkürzungen nicht einschüchtern, denn wie ihr bald sehen werdet, ist allzu viel Hin- und Herrechnen vor dem ETF-Kauf gar nicht nötig.

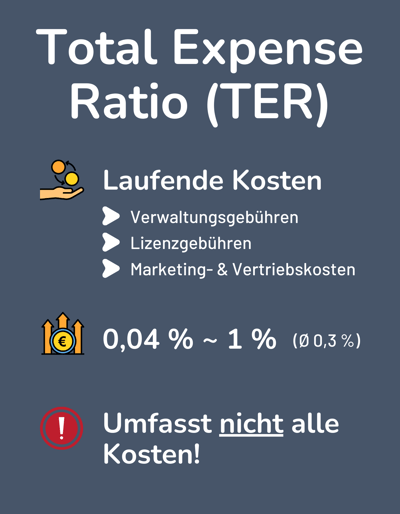

Die Gesamtkostenquote (TER = Total Expense Ratio) beschreibt die laufenden Kosten eines ETFs auf Jahresbasis. Sie ist ein guter Vergleichswert, weil jeder ETF gesetzlich zur Angabe verpflichtet ist.

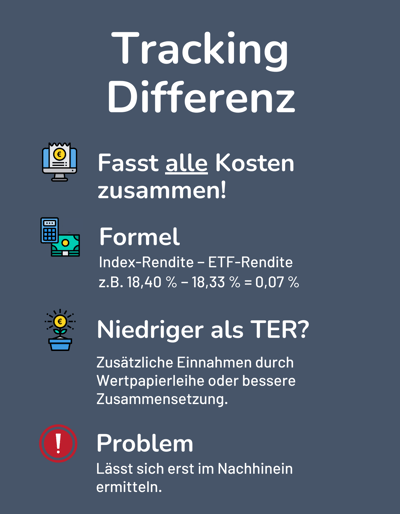

Weil in der TER viele Kosten nicht enthalten sind, ist die Tracking-Differenz ein besserer Wert, um die tatsächlichen Kosten eines ETFs zu messen. Sie beschreibt den Unterschied zwischen der Rendite eines ETFs und der des Index.

Eine TER unter 0,3 % gilt als günstig. Die Tracking-Differenz sollte mit der TER gleichauf sein oder darunter liegen.

Übertreibt es bei der ETF-Auswahl nicht mit Kostenrechnungen: Wichtiger sind Faktoren wie die Anlagestrategie und die Auswahl des richtigen Indizes. Wenn mehrere ETFs in der näheren Auswahl sind, könnt ihr TER und Tracking-Differenz berücksichtigen.

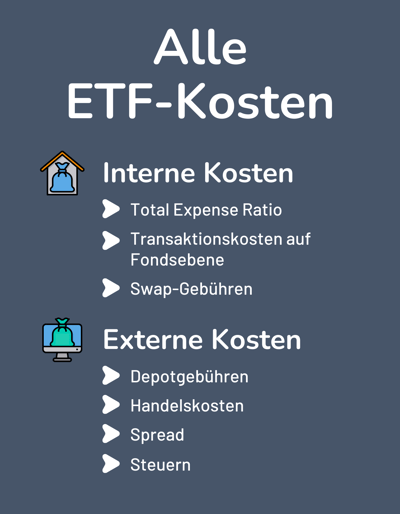

Diese Kosten fallen bei ETFs an

Am besten gehen wir die Kosten, die ihr beim Kauf und der Verwaltung eines ETFs berücksichtigen müsst, einfach nacheinander durch.

Ein guter Anfang ist ein Blick auf die Total Expense Ratio (TER oder auf Deutsch: Gesamtkostenquote).

Total Expense Ratio

Der Begriff Gesamtkostenquote ist etwas irreführend: Er umfasst nämlich nicht die gesamten Kosten, die ein ETF so mit sich bringt, sondern nur die laufenden Kosten, die jedes Jahr anfallen. Welche Faktoren man hier berücksichtigen muss, ist leider nicht klar definiert und von Land zu Land unterschiedlich.

Meist sind folgende Positionen Teil der TER:

Verwaltungsgebühren: Auch wenn die automatische Nachbildung eines Index wesentlich einfacher ist als die aktive Verwaltung, fallen dabei gewisse Kosten an – beispielsweise für das allgemeine Management des Portfolios oder die Wirtschaftsprüfung.

Lizenzgebühren: ETF-Anbieter müssen an den Index, den sie nachbilden, eine gewisse Summe an Lizenzgebühren bezahlen.

Marketing- und Vertriebskosten: Auch ETFs müssen vermarktet werden. Das Budget für Marketing-Material, beispielsweise Broschüren, ist Teil der TER.

Die TER ist bereits im Kurs eines ETFs enthalten, die Anbieter ziehen die laufenden Kosten also direkt vom Fondsvolumen ab. Weil die Angabe dieser Kosten gesetzlich vorgeschrieben ist, könnt ihr die TER eines ETFs einfach ausfindig machen – beispielsweise im ETF-Factsheet. Das macht die TER zu einem praktischen Richtwert, anhand dessen ihr die Kosten verschiedener ETFs vergleichen könnt.

Beim Vanguard FTSE All-World UCITS ETF liegt die TER bei 0,22 %. Wenn ihr 1.000 € in den ETF investiert habt, liegt die jährliche Gesamtkostenquote also bei 2,20 €. Vanguard zieht dieses Geld automatisch von eurer Rendite ab.

Wie hoch die TER ausfällt, ist von ETF zu ETF verschieden. Bei den von uns erfassten ETFs liegen die TER-Kosten zwischen 0,04 und 1 %, der Durchschnitt liegt bei etwa 0,3 %. Zum Vergleich: Bei aktiv gemanagten Fonds liegt die TER meist bei 1,5 bis 2,0 %.

Die Kosten von ETFs hängen dabei von vielen Faktoren ab. Von der Anlageklasse zum Beispiel: Aktien-ETFs sind in der Regel etwas günstiger als Rohstoff-ETFs, und auch das Herkunftsland.

Weitere Kosten

Die TER allein reicht aber nicht aus, um die Kosten eines ETFs zu berechnen – denn wie bereits erwähnt gibt es einige Kosten und Gebühren, die darin nicht enthalten sind. Dazu zählen:

Depotgebühren: Bei den meisten Online-Brokern und sogar Direktbanken fällt sie zwar mittlerweile weg, aber bei manchen Anbietern (z. B. flatex) sind nach wie vor Depotgebühren fällig, die jedes Jahr anfallen.

Handels- und Transaktionskosten: Bei fast allen Brokern bezahlt ihr pro Kauf bzw. Verkauf eine kleine Gebühr, die in der Regel bei wenigen Euros liegt. Bei manchen Brokern handelt es sich um eine feste Kostenpauschale pro Kauf, bei anderen ist diese Gebühr hingegen ans Kaufvolumen gekoppelt.

Transaktionskosten auf Fondsebene: ETFs müssen gelegentlich Aktien kaufen und verkaufen, um ihr Portfolio an den Index anzupassen. Auch diese Transaktionen sind mit Kosten verbunden.

Spread: Beim Spread, der auf Deutsch auch als Geld-Brief-Spanne bezeichnet wird, handelt es sich um die Differenz zwischen dem Ver- und Ankaufskurs an der Börse. Hier gibt es nämlich geringfügige Unterschiede, die von der Liquidität des Wertpapiers und von der Handelszeit abhängig sind.

Swap-Gebühren: Synthetisch replizierende ETFs verwenden Tauschgeschäfte, sogenannte Swaps, um sich die Indexrendite zu sichern. Auch dafür fallen Gebühren an, die sich auf die Rendite auswirken.

Wenn man alle Kosten zusammenzählt, die für einen ETF anfallen, landet man bei der Total Cost of Ownership – TCO. Das Problem ist, dass ihr sie (im Gegensatz zur TER) nirgends gelistet findet, sondern sie euch selbst ausrechnen müsst. Alternativ zur TCO gibt es jedoch eine andere Kennzahl, mit der ihr die tatsächlichen Kosten verschiedener ETFs vergleichen könnt: die Tracking-Differenz.

Tracking-Differenz

Die Tracking-Differenz beschreibt den Unterschied zwischen der Rendite eines ETFs und der Rendite des Index, den dieser ETF nachbildet.

Falls die Werteentwicklung eines Index 7 % beträgt und die eines ETFs nur 6,9 %, liegt die Tracking-Differenz bei 0,1 %.

Wenn euer ETF eine TER von 0,22 % hat, aber die Tracking-Differenz nur bei 0,1 % liegt, habt ihr am Ende auch nur diese 0,1 % bezahlt – den Rest hat sich der ETF-Anbieter anderweitig dazuverdient.

Wenn die Tracking-Differenz hingegen deutlich über der TER liegt, bedeutet das, dass die tatsächlichen Kosten eines ETFs höher ausfallen, als von der TER beschrieben. Dann ist dem ETF nämlich vergleichsweise viel Rendite entgangen.

In manchen Fällen kann die Tracking-Differenz sogar negativ ausfallen – dann hat der ETF die Indexrendite geschlagen. ETFs können nämlich auch zusätzliche Einnahmen haben, beispielsweise durch Wertpapierleihe oder eine im Vergleich zum Referenzindex bessere Zusammensetzung (bei Sampling-ETFs, die nicht alle im Index enthaltenen Aktien 1:1 einkaufen). Gewinne durch Steueroptimierungen sind ebenfalls denkbar.

Weil die TER in der Tracking-Differenz praktisch integriert ist, ist jene ein besserer Messwert für die tatsächlichen Kosten eines ETFs. Das Problem an der Sache ist nur, dass die Tracking-Differenz nicht vorab feststeht, sondern immer nur im Nachhinein ausgewertet werden kann. Genau wie bei der ETF-Performance kann man daraus natürlich bestimmte Schlüsse über die künftige Entwicklung ziehen, doch Prognosen bleiben Prognosen.

Auf der Website www.trackingdifferences.com könnt ihr die Tracking-Differenzen verschiedener ETFs der letzten Jahre vergleichen und mit der TER abgleichen.

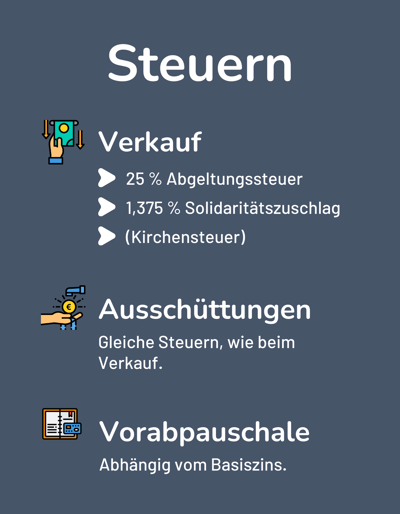

Steuern bei ETFs

Natürlich fallen beim Verkauf und bei Gewinnausschüttungen eurer ETFs auch Steuern an. Wenn ihr eure ETF-Anteile verkauft, müsst ihr darauf Steuern in Höhe von 26,375 % (Abgeltungssteuer 25 % + Solidaritätszuschlag 5,5 %) zzgl. Kirchensteuer bezahlen. Dies erledigt eure Depotbank automatisch für euch.

Wie hoch eure Steuerlast am Ende ist, hängt unter anderem davon ab, ob ihr einen Ausschütter oder einen Thesaurierer wählt. Mehr zu den beiden Typen und der Unterscheidung lest ihr im Zendepot-Beitrag zum Thema thesaurierende und ausschüttende ETFs.

ETF-Kosten: Übersicht

Welche ETF-Kosten es gibt, haben wir im Folgenden noch einmal übersichtlich für euch zusammengefasst:

Interne Kosten

Total Expense Ratio (Verwaltungsgebühren, Lizenzgebühren, Marketing- und Vertriebskosten)

Transaktionskosten auf Fondsebene

Swap-Gebühren

Externe Kosten

Depotgebühren

Transaktionskosten im Broker

Spread

Steuern

ETF-Auswahl und Kosten: Was ihr beachten solltet

Jetzt habt ihr mehrere Kostenfaktoren und Messwerte kennengelernt. Welche dieser Zahlen sollte man denn nun bei der Auswahl des richtigen ETFs berücksichtigen?

Unser Ansatz: Am besten nicht in den Details verlieren. Mit der Kostenrechnerei kann man es schließlich auch übertreiben. Erstens sind ETFs generell günstig und Kostenunterschiede innerhalb des ETF-Preisspektrums fallen häufig nicht allzu sehr ins Gewicht. Zweitens ist der Preis nur einer von vielen Faktoren, die es bei der Auswahl von ETFs zu berücksichtigen gilt – und nicht gerade der wichtigste.

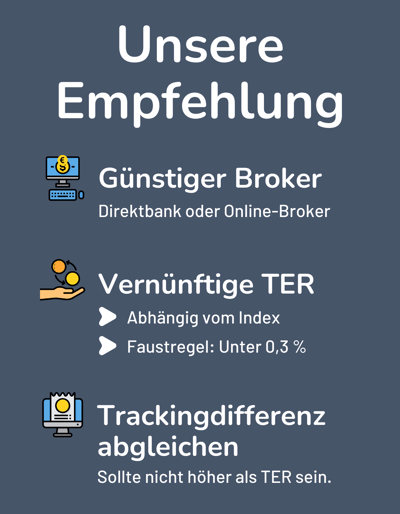

Aus Kostensicht ist es sinnvoll, vor dem ETF-Kauf folgende Überlegungen anzustellen:

- 1.

Günstigen Broker auswählen

Zunächst benötigt ihr ein Konto bei einem Online-Broker. Besonders günstig sind die Angebote von Direktbanken, wie comdirekt, oder Online-Brokern wie dem Smartbroker. - 2.

Sinnvolle ETFs mit vernünftiger TER auswählen

Welche Kriterien ihr bei der Auswahl eines ETFs beachten solltet, lest ihr in unserem Artikel zur ETF-Auswahl. Wer gerade erst damit anfängt, in ETFs zu investieren, macht mit marktbreiten ETFs auf Indizes wie MSCI ACWI oder FTSE All World wenig verkehrt. Bei ETFs, die in die nähere Auswahl kommen, solltet ihr natürlich auch auf die TER achten. Alles unter 0,3 % würden wir als „gut“ empfinden. - 3.

Mit Tracking-Differenz abgleichen

Schaut bei www.trackingdifferences.com vorbei, um euch die Tracking-Differenz der Anbieter in den vergangenen Jahren anzuschauen. Wenn sie tendenziell mit der TER gleichauf oder sogar niedriger war, ist alles gut. Wenn sie hingegen oft höher als die TER ausfiel, ist dem ETF regelmäßig Rendite entgangen.

Fazit: ETF-Kosten sind nicht das wichtigste Auswahlkriterium

Günstige Kosten sind einer der großen Pluspunkte von ETFs – doch nicht jeder ETF ist gleich günstig. Wie teuer ein ETF ist, könnt ihr anhand einiger Kennzahlen einschätzen.

Die Total Expense Ratio (TER), die bei ETFs zwischen 0,04 und 1 % beträgt, ist ein guter Richtwert. Noch besser könnt ihr die Kosten eines ETFs anhand der Tracking-Differenz einschätzen, die jedoch erst im Nachhinein eingesehen werden kann. Sie sollte idealerweise mit der TER gleichauf sein oder darunter liegen. Außerdem ist wichtig, wie hoch die Transaktionskosten und Depotgebühren bei eurem Broker ausfallen.

Um die ETF-Kosten gering zu halten, solltet ihr also einen günstigen Broker auswählen, beim ETF auf eine möglichst geringe TER (< 0,3 %) achten und die vergangenen Tracking-Differenzen des ETFs vergleichen. Allerdings braucht ihr es mit den Kostenrechnungen auch nicht zu übertreiben: Weil ETFs generell recht günstig sind, könnt ihr euch bei der Auswahl des richtigen ETFs zunächst auf wichtigere Kriterien konzentrieren – beispielsweise die Wahl des zugrunde liegenden Index oder die Entscheidung zwischen Ausschütter und Thesaurierer.