Kann ein ETF pleitegehen? Was beim ETF-Aus mit eurem Geld passiert

Schock – euer ETF-Anbieter hat Insolvenz angemeldet. Wie geht es nun weiter, und am wichtigsten: Was passiert mit eurem Geld?

Keine Angst: Die Insolvenz des ETF-Herausgebers, sprich des Fonds-Emittenten oder Anbieters, wäre zwar eine etwas nervige Angelegenheit, ist aber weder gefährlich noch wahrscheinlich. Wir verraten, was ihr zur ETF-Insolvenz wissen müsst und welche Folgen es hat, wenn ein ETF pleitegeht.

Wenn ETF-Anbieter Insolvenz anmelden – was ohnehin sehr unwahrscheinlich ist und selten passiert – müsst ihr euch als Anleger:innen keine Sorgen um euer Geld machen.

Die ETF-Anteile dieser Unternehmen zählen zum sogenannten Sondervermögen: Sie werden getrennt bei einer Depotbank verwahrt und sind von Ansprüchen der Gläubiger geschützt. Eure Depotwerte sind folglich nahezu unabhängig vom einzelnen Anbieter.

Diese Depotbank wird euch euer Geld, entsprechend der Anteile, die ihr besitzt, im Falle der Insolvenz auszahlen.

ETFs können auch aus anderen Gründen geschlossen werden. Das Risiko, von einer solchen Liquidation betroffen zu sein, könnt ihr verringern, indem ihr einen etablierten ETF mit großem Fondsvolumen wählt.

Pleite eines ETF-Anbieters: Extrem unwahrscheinlich

Bevor wir uns ansehen, was im Falle einer ETF-Insolvenz passiert, können wir euch beruhigen: Die Wahrscheinlichkeit, dass es überhaupt dazu kommt, ist gering.

Das liegt vor allem daran, dass Fondsanbieter streng reguliert sind. In Deutschland operierende ETF-Anbieter müssen sich nicht nur vor der BaFin, also der Bundesanstalt für Finanzdienstleistungsaufsicht, verantworten, sondern auch einige internationale Richtlinien befolgen. Das europäische Regelwerk dafür heißt OGAW („Organismen für gemeinsame Anlagen in Wertpapieren“).

Diese OGAW (auf Englisch: UCITS, „Undertakings for Collective Investments in Transferable Securities“) stellen sicher, dass Fonds alle rechtlichen Voraussetzungen und Sicherheitsanforderungen der Europäischen Union erfüllen. Zu den Vorgaben zählen beispielsweise eine bestimmte Mindest-Diversifikation und die Verfügbarkeit transparenter Berichte.

Jeder ETF, der UCITS-konform ist, ist mit einem entsprechenden Kürzel im ETF-Namen gekennzeichnet. Das sollte sowieso auf fast alle ETFs zutreffen, die ihr in Deutschland kaufen könnt. Sicherheitshalber solltet ihr aber vor dem Kauf noch einmal darauf achten, dass es sich auch wirklich um einen UCITS-ETF handelt.

Falls es doch passiert: So geht es weiter

Unmöglich und unwahrscheinlich sind jedoch zwei verschiedene Paar Schuhe. Glücklicherweise müsst ihr euch um euer Geld aber selbst im Ernstfall keine Sorgen machen. Schließlich handelt es sich bei ETF-Geldern um Sondervermögen.

ETFs sind Sondervermögen

Sondervermögen ist Anlagekapital, das rechtlich vom restlichen Vermögen eines Unternehmens – in diesem Fall der Fondsgesellschaft – getrennt ist. Das schafft Sicherheit, weil dieses Geld, das den Anleger:innen gehört, im Falle einer Insolvenz nicht dafür genutzt werden kann, Forderungen von Gläubigern zu begleichen.

Doch wo genau liegt das Geld des ETF-Anbieters überhaupt? Ganz einfach: Es wird von dessen Depotbank (nicht zu verwechseln mit eurer eigenen Depotbank) separat aufbewahrt – und natürlich unterliegt auch diese Depotbank strengen Auflagen. Im Insolvenzfall des ETF-Anbieters bleibt dieses Geld also unberührt.

Das passiert mit eurem Geld

Wenn euer ETF-Anbieter nun tatsächlich in die Insolvenz abrutscht, erhält die bereits erwähnte Depotbank das Verfügungsrecht über die ETF-Anteile. Laut § 100 des Kapitalanlagegesetzbuchs gibt es dann zwei Optionen:

- 1.

Die Depotbank gibt das Sondervermögen direkt an die Anleger:innen zurück, bezahlt ihnen also das angelegte Geld entsprechend der ETF-Anteile.

- 2.

Die Depotbank kann auch eine neue Fondsgesellschaft finden und mit der Verwaltung des Sondervermögens beauftragen.

Egal, was eintritt: Euer Geld geht im Falle einer ETF-Insolvenz nicht verloren.

Komplett unproblematisch wäre so eine Fondsanbieter-Pleite für euch aber nicht: Nervig wäre vor allem, dass ihr vorübergehend keinen Zugriff auf euer Kapital habt, denn von der Insolvenzanmeldung bis zur Auszahlung können ein paar Wochen vergehen. In dieser Zeit könnt ihr nicht aktiv weitere ETF-Anteile erwerben.

Für viele Anleger:innen sollten diese Nachteile aber zu verschmerzen sein, schließlich dienen ETFs meist der langfristigen Anlage und werden selten von heute auf morgen benötigt.

Wenn der Swap-Partner pleitegeht: Kontrahentenrisiko bei synthetisch replizierenden ETFs

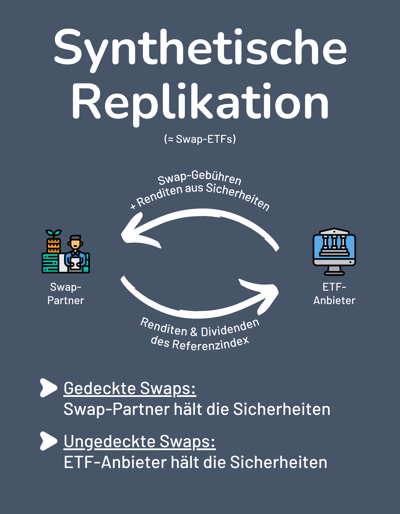

Nicht alle ETFs bilden einen Index nach, indem sie alle oder die wichtigsten darin enthaltenen Werte selbst einkaufen. Sogenannte Swap-ETFs nutzen eine synthetische ETF-Replikation: Sie gehen ein Tauschgeschäft mit einer Bank ein, die dem ETF-Anbieter garantiert, dass sie ihm die Rendite des Referenzindex plus Dividenden auszahlt.

Dadurch entsteht ein Kontrahentenrisiko, schließlich könnte auch dieser Swap-Partner Insolvenz anmelden oder seine Verpflichtungen aus anderen Gründen ignorieren.

Doch auch für diese ETF-Kategorie gelten strenge Regeln, die das Risiko deutlich mindern. Zwar wird das Geld der Anleger:innen bei Swap-ETFs nicht direkt in die im Index enthaltenen Werte investiert, dafür legt es der ETF-Anbieter in einen Korb an Sicherheiten, in dem sich meist besonders liquide Wertpapiere (z. B. Staatsanleihen) befinden.

Gemäß der bereits erwähnten OGAW-Richtlinie darf der Unterschied zwischen dem Wert des Sicherheitskorbs und dem Wert des Referenzindex niemals größer als 10 % sein – spätestens dann muss es zum Swap kommen.

Das bedeutet, dass der Verlust auf maximal 10 % des ETF-Vermögens begrenzt ist. Eine Pleite des Swap-Partners übersteht ihr also möglicherweise nicht ganz unbeschadet, wobei auch diese Pleite eher unwahrscheinlich ist. Dennoch könnt ihr, wenn möglich, zu physischen ETFs greifen, wenn euch das Risiko von Swap-ETFs zu groß erscheint.

ETF-Liquidation: Wenn ETFs aus anderen Gründen geschlossen werden

Eine Insolvenz ist nicht der einzige Grund, der dafür sorgen kann, dass ETFs geschlossen werden. Wahrscheinlicher ist, dass ein ETF vom Anbieter bewusst wieder vom Markt genommen und liquidiert wird.

Bei einer solchen Liquidation werden alle Vermögenswerte des ETFs verkauft und an die Anleger:innen zurückgegeben. Das passiert auch tatsächlich hin und wieder. Wir erklären, warum, und wie es in einem solchen Fall weitergeht:

Warum werden ETFs liquidiert?

Der Grund für eine Liquidation ist fast immer der gleiche: Wirtschaftlichkeit. Je mehr Leute in einen ETF investieren, desto besser verdient der Fondsanbieter daran. Umgekehrt heißt das: Wenn die Nachfrage nach einem ETF gering ist, rechnet er sich für den Fondsanbieter auf lange Sicht vermutlich nicht.

Es kann aber auch sein, dass sich regulatorische Änderungen oder geopolitische Entwicklungen auf die ETF-Portfolios der Anbieter auswirken. 2022 löste das Investmentunternehmen Blackrock beispielsweise im Zuge des russischen Angriffskriegs gegen die Ukraine und die damit zusammenhängenden Sanktionen zwei Russland-ETFs auf.

Was passiert bei einer Liquidation?

Wenn ein ETF liquidiert wird, passiert Folgendes:

- 1.

Zunächst werdet ihr vom ETF-Anbieter kontaktiert und über die bevorstehende Schließung informiert.

- 2.

Es wird ein Stichtag bestimmt, an dem die ETF-Anteile – spätestens – zum aktuellen Kurs verkauft werden. Natürlich könnt ihr eure Anteile vor diesem Stichtag auch noch selbst verkaufen.

- 3.

Am Stichtag erfolgt die eigentliche Liquidation: Der ETF-Anbieter verkauft alle seine Vermögenswerte und schüttet das Geld an die Anleger:innen aus. Auf Gewinne fallen dabei Steuern an, so als hättet ihr die Anteile regulär verkauft.

Wie vermeidet man eine Liquidation?

Auch wenn ihr euer Geld im Zuge einer Liquidation nicht verliert, ist sie doch ärgerlich: Schließlich erhaltet ihr Vermögen, das ihr eigentlich anlegen wolltet, unverhofft zurückbezahlt und müsst euch überlegen, was ihr als Nächstes damit anstellt.

Glücklicherweise ist es gar nicht so schwierig, ETFs zu finden, bei denen die Chance auf eine Liquidation besonders gering ist. Bei der ETF-Auswahl solltet ihr dafür insbesondere auf folgende Faktoren achten:

Fondsvolumen des ETFs

Größer ist besser: Je mehr Geld in einen ETF investiert ist, desto etablierter ist er, und desto geringer ist die Wahrscheinlichkeit einer Liquidation.Unser Tipp: Investiert am besten nur in ETFs ab einer Fondsgröße von 100 Millionen Euro.

Alter des ETFs

Auch das Alter eines ETFs gibt Auskunft darüber, ob er sich am Markt bewährt hat. ETFs, die aufgrund einer zu geringen Nachfrage geschlossen werden, werden oft bereits in den ersten Jahren Opfer der Liquidation.Unser Tipp: Investiert am besten in ETFs, die bereits seit vier oder mehr Jahren auf dem Markt sind.

Fazit: Keine Angst vor der ETF-Pleite

In der Liste an ETF-Nachteilen und Risiken, denen ihr euch mit einer Anlage in börsengehandelte Indexfonds aussetzt, ist die Gefahr durch Insolvenz weit hinten angestellt. Erstens ist die Wahrscheinlichkeit, dass es überhaupt zur Insolvenz kommt, verschwindend gering – und zweitens würdet ihr selbst im Ernstfall euer Geld nicht verlieren, weil es sich bei dem Anlagekapital um Sondervermögen handelt.

Wahrscheinlicher (aber immer noch unwahrscheinlich) ist, dass der ETF liquidiert wird, beispielsweise weil er sich für den ETF-Anbieter wirtschaftlich nicht rechnet. Auch dann müsst ihr keine Angst um euer Geld haben. Das Risiko, dass ihr überhaupt „Opfer“ einer ETF-Liquidation werdet, könnt ihr zudem minimieren, indem ihr einen etablierten ETF mit ausreichend Fondsvolumen wählt, der schon mehrere Jahre am Markt ist.

Häufig gestellte Fragen

Wenn ein ETF-Anbieter pleitegeht, ist euer Geld nicht verloren. Beim ETF-Anlagekapital des Anbieters handelt es sich nämlich um Sondervermögen, das separat bei einer Depotbank aufbewahrt wird. Jene erhält im Falle einer Insolvenz das Verfügungsrecht über das Vermögen, und bezahlt es entweder direkt zurück an die Anleger:innen oder beauftragt eine neue Fondsgesellschaft mit der Verwaltung des Vermögens.

Ja, bei ETFs handelt es sich um Sondervermögen: Das bedeutet, dass das ETF-Anlagekapital vom restlichen Vermögen der Fondsgesellschaft getrennt aufbewahrt werden muss. Falls der ETF-Anbieter insolvent geht, kann dieses Sondervermögen nicht dafür genutzt werden, Forderungen von Gläubigern zu begleichen.

Es ist theoretisch möglich, mit ETFs alles zu verlieren – aber extrem unwahrscheinlich. Die meisten ETFs sind schließlich von Natur aus diversifiziert und investieren oft in hunderte oder sogar tausende Wertpapiere. Es gibt aber auch weniger diversifizierte und/ oder risikoreichere ETFs, beispielsweise gehebelte ETFs. Die Wahrscheinlichkeit, einen Totalverlust zu erleben, ist hier größer.