Kontrahentenrisiko bei ETFs: Was ist das – und wie gefährlich ist es?

Wer risikofreie Rendite verspricht, lügt in aller Regel. Das trifft auch auf ETFs zu, die seit einigen Jahren immer beliebter werden und für viele der erste Kontakt zum Kapitalmarkt sind. Auch hier gibt es Fallstricke und Stolperfallen. Ein Risiko, das ihr kennen solltet, bevor ihr bei eurem Broker eine Kauforder platziert, ist das Kontrahentenrisiko.

Solltet ihr deshalb besser die Finger von ETFs lassen? Natürlich nicht. Aber wie immer, wenn es um Geld geht, ist ein gewisses Maß an Sorgfalt geboten. Wir erklären euch, worum es beim Kontrahentenrisiko geht, wie es entsteht und welche Maßnahmen Emittenten und Gesetzgeber ergreifen, um das Risiko zu minimieren.

Das Kontrahentenrisiko beschreibt die Gefahr, dass ein Handelspartner bei einem Finanzgeschäft seinen Pflichten nicht nachkommt.

Bei physisch replizierenden ETFs besteht das Risiko hauptsächlich in der Wertpapierleihe, bei der die Gefahr eines Verlustes durch den Ausfall des Entleihers entsteht.

Swap-ETFs tragen ein Kontrahentenrisiko, falls der Swap-Partner zahlungsunfähig wird und die vereinbarte Rendite nicht liefern kann.

Gesetzliche Regelungen und Sicherheitsmaßnahmen wie die 10%-Hürde der EU und Übersicherungen bei der Wertpapierleihe helfen, das Kontrahentenrisiko zu mindern.

Kontrahentenrisiko: Was ist das?

Beim Kontrahenten- oder Gegenparteirisiko geht es darum, dass ein Handelspartner seiner vertraglich zugesicherten Leistung nicht oder nur teilweise nachkommt.

Stellt euch vor, ihr kauft online ein gebrauchtes Kleidungsstück und vereinbart mit dem Verkäufer, dass ihr das Geld vor dem Versand mit der PayPal-Funktion „Freunde und Familie“ überweist. In diesem Fall besteht das Kontrahentenrisiko darin, dass die Ware nach Erhalt des vereinbarten Kaufpreises nicht verschickt wird, der falsche Artikel in eurem Briefkasten landet oder das Kleidungsstück beschädigt ist.

Auch bei Finanztransaktionen besteht grundsätzlich immer ein Kontrahentenrisiko. Wie hoch das Risiko ist, hängt von der Art des Finanzgeschäfts ab.

Kontrahentenrisiko bei ETFs

Das Beispiel von oben zeigt, dass selbst kleine Finanztransaktionen immer mit einem gewissen Risiko einhergehen. Zwar sind ETFs aufgrund ihrer Beschaffenheit sicherer als andere Anlageinstrumente, aber auch sie unterliegen gewissen spezifischen Risiken.

Zu diesen Risiken gehört das Kontrahentenrisiko, denn auch an einem ETF sind verschiedene Handelspartner beteiligt. Wie es zu diesem Risiko kommt und wie genau es aussieht, hängt davon ab, ob man es mit physisch oder synthetisch replizierenden ETFs zu tun hat.

Kontrahentenrisiko bei physisch replizierenden ETFs

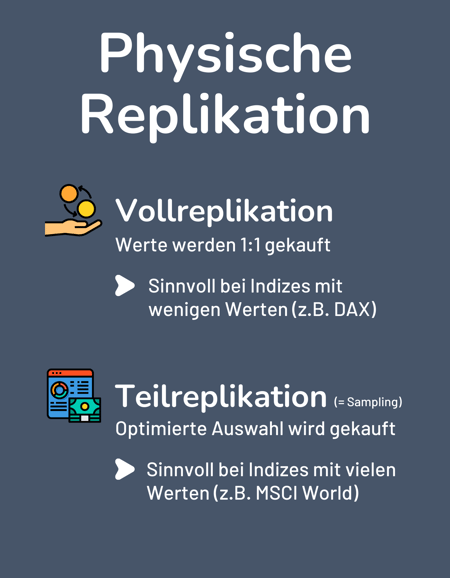

Physisch replizierende ETFs zeichnen sich dadurch aus, dass sie direkt in die Wertpapiere investieren, die im zugrundeliegenden Index enthalten sind. Ein physisch replizierender DAX-ETF erwirbt beispielsweise genau die Aktien der Unternehmen, die im DAX gelistet sind, und zwar in der gleichen Gewichtung, wie sie im Index vorkommen. Fällt ein Unternehmen, werden Papiere verkauft, steigt es, wird aufgestockt.

Auch wenn diese Replikationsmethode wenig störanfällig ist, kann hier ein Kontrahentenrisiko entstehen. Verantwortlich hierfür ist die viel kritisierte, aber dennoch gängige Praxis der Wertpapierleihe: Manche ETF-Anbieter verleihen Aktien aus dem Fondsbestand an eine Drittpartei – das kann ein Hedgefonds, eine Investmentbank oder eine Einzelperson sein – und bekommen dafür Gebühren.

Bei größeren ETFs setzen Anbieter oft auf eine Teilreplikation, bei nur eine optimierte Auswahl an Werten direkt gekauft wird.

Der Anbieter generiert so zusätzliche Einnahmen und kann die Fondskosten senken. Der Entleiher nutzt die geliehenen Papiere beispielsweise, um an der Börse Leerverkäufe zu tätigen. Manche nutzen die Wertpapierleihe auch, um mehr Stimmrecht auf der Hauptversammlung zu haben.

Während Letzteres kaum Risiken für den Verleiher birgt, kann es bei Leerverkäufen auch zum Totalverlust kommen. Der Entleiher – der in diesem Fall der Kontrahent ist – kann die geliehenen Papiere dann nicht zurückgeben, dem Fondsanbieter entsteht ein finanzieller Schaden.

Um sich gegen derartige Fälle abzusichern, wird bei der Leihe eine Sicherheit hinterlegt, die der Fondsanbieter notfalls verkaufen kann. Wie hoch der Wert der hinterlegten Sicherheit ist, hängt davon ab, wie hoch das Risiko ist, die entliehenen Papiere zu verlieren. In manchen Fällen wird die Leihe sogar übersichert, der Wert des Pfandes übersteigt also den Wert der verliehenen Aktien.

Kontrahentenrisiko bei synthetisch replizierenden ETFs

Zwar ist die physische Replikation relativ sicher und leicht nachzuvollziehen, sie ist aber nicht unbedingt die beste und kundenfreundlichste Replikationsmethode. Enthält ein Index viele Wertpapiere, gibt es dementsprechend häufig Verschiebungen. Um die Wertentwicklung nachzubilden, müsste der Emittent konstant Anteile kaufen und verkaufen. Das treibt die Verwaltungskosten nach oben.

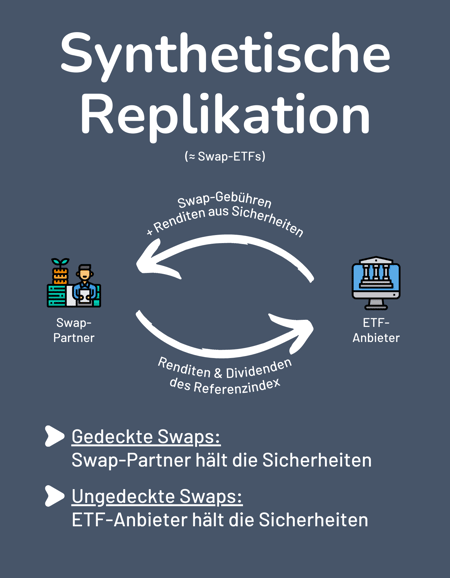

Um dieses Problem zu umgehen, setzen Anbieter in manchen Fällen auf synthetische Replikation. Sogenannte Swap-ETFs bestehen aus einem Trägerportfolio, in das das Fondsvermögen investiert wird. Dieses Portfolio kann Werte aus dem Vergleichsindex enthalten, muss es aber nicht. Neben Wertpapieren können auch Derivate oder andere Anlageklassen genutzt werden.

Zusätzlich schließt der Anbieter einen Swap-Vertrag mit einer Partnerbank ab, die ihm die Rendite des Referenzindex auszahlt. Der Partner bekommt dafür Swap-Gebühren und die Rendite aus dem Trägerportfolio, sollte es sich besser entwickeln als der Index.

Bei der synthetischen Replikation spielen Tauschgeschäfte eine wichtige Rolle.

Bei einem Swap-ETF besteht das Kontrahentenrisiko darin, dass eine der beiden am Renditetausch beteiligten Parteien in die Zahlungsunfähigkeit rutscht. Je größer der Unterschied zwischen Trägerportfolio- und Index-Performance ausfällt, umso größer ist auch das Kontrahentenrisiko.

Um das Risiko gering zu halten, hat die EU gesetzlich eine 10%-Hürde festgelegt. Spätestens wenn ein Renditeunterschied von 10 % erreicht ist, müssen die Swap-Kontrahenten ihre Renditen tauschen. Die meisten Anbieter swappen aber bereits bei deutlich früher.

Um das Risiko weiter zu minimieren, kann der Swap-Partner zusätzliche Sicherheitsleistungen hinterlegen. Das können zum Beispiel Staatsanleihen sein. In manchen Fällen übersteigt der Wert der hinterlegten Sicherheitsleistung sogar das Fondsvermögen. In diesem Fall spricht man von einer Übersicherung.

Wie gefährlich ist das Kontrahentenrisiko wirklich?

Wie eingangs bereits erwähnt, sind ETFs eine vergleichsweise sichere Möglichkeit, in Aktien zu investieren. Auch dieser Artikel soll euch nicht vom Gegenteil überzeugen – denn obwohl man nicht ausschließen kann, dass ein Kontrahent pleitegeht oder aus anderen Gründen seine Vertragspflichten vernachlässigt, ist die Gefahr in der Praxis eher gering.

Das gilt vor allem für physisch replizierende ETFs. Der ETF-Experte Gerd Kommer schreibt zur Wertpapierleihe beispielsweise: „Bei an Privatanlegern vertriebenen Investmentfonds (so genannte ,UCITS-Fonds‘ in der EU und ‚Mutual Funds‘ in Nordamerika) hat es unseres Wissens in diesen fünf Jahrzehnten weltweit keinen einzigen (!) Fall gegeben, in dem ein Privatanleger aus Wertpapierleihe einen wirtschaftlichen Schaden erlitt.“

Glücklicherweise handelt es sich bei den meisten, auf dem Börsenplatz Xetra handelbaren ETFs ohnehin um physisch replizierende ETFs, wie unsere Statistik zeigt:

| Jahr | ETF | ||

|---|---|---|---|

| 2010 | 65% | 33 % | |

| 2011 | 64% | 30 % | |

| 2012 | 62% | 29 % | |

| 2013 | 57% | 31 % | |

| 2014 | 53% | 34 % | |

| 2015 | 49% | 36 % | |

| 2016 | 42% | 20% | 39 % |

| 2017 | 35% | 23% | 42 % |

| 2018 | 31% | 25% | 44 % |

| 2019 | 29% | 26% | 45 % |

| 2020 | 26% | 27% | 47 % |

| 2021 | 20% | 31% | 50 % |

| 2022 | 17% | 29% | 54 % |

| 2023 | 17% | 29% | 54 % |

Quelle: Deutsche Börse, eigene Berechnung (Stand März 2023)

Etwas riskanter sind synthetisch replizierende ETFs, die stets von Tauschgeschäften abhängen und im Falle einer Bankenpleite Verluste machen könnten. Damit Banken nicht so leicht in die Zahlungsunfähigkeit rutschen, hat der Gesetzgeber jedoch verschiedene Maßnahmen getroffen.

Vor dem Hintergrund der Finanzkrise 2008 wurden mit Basel III die Eigenkapital- und Liquiditätsvorschriften für Banken verschärft. Seitdem müssen sie unter anderem mehr Eigenkapital halten, um Verluste besser abfedern zu können. Die Gefahr, dass der Swap-Partner eures Fondsanbieters zahlungsunfähig wird, wurde damit reduziert.

Alle ETFs, die in Europa und Deutschland gehandelt werden, unterliegen zudem den europäischen Fondsregeln, den OGAW-Richtlinien. Das steht für „Organismen für gemeinsame Anlagen in Wertpapieren“. Oft findet sich das englische Kürzel „UCITS“ sogar im Fondsnamen. Diese Richtlinie legt unter anderem fest, wie stark ein Fonds seine Anlagen streuen muss. Das betrifft auch Swap-ETFs, deren Trägerportfolios durch eine angemessene Streuung ebenfalls krisenresistenter werden.

Deutlich großzügiger ist die UCITS, wenn es um die Wertpapierleihe geht. Fondsanbietern ist es tatsächlich gestattet, alle Aktien, die in einem ETF gebündelt sind, zu verleihen. Die meisten Anbieter haben aber eigene Obergrenzen. So verleiht iShares 100 % der Anteile, Lyxor nur 25 % und die BNP Paribas verzichtet komplett darauf. Auch bei der Besicherung hat jeder Anbieter eigene Regeln, meist sind die verliehenen Aktien jedoch übersichert.

Alles in allem ist das Risiko für euch, aufgrund der Wertpapierleihe Geld zu verlieren, gering.

Fazit: Kontrahentenrisiko macht ETFs nicht unsicher

ETFs ermöglichen jedem, ohne großes Hintergrundwissen an der Börse mitzuverdienen. Risiken und Nachteile haben ETFs natürlich trotzdem. Das Kontrahentenrisiko, das durch die Beteiligung mehrerer Vertragspartner an einem ETF entsteht – im Falle von Swap-ETFs ist das die Partnerbank, bei physisch replizierenden ein Marktteilnehmer, der sich Wertpapiere aus dem ETF-Bestand leiht – muss euch aber nicht vom ETF-Kauf abhalten.

Bei physisch replizierenden ETFs ist das Kontrahentenrisiko weitestgehend zu vernachlässigen. Die Wertpapierleihe ist eine gut erprobte und gängige Praxis. Etwas größer ist das Risiko bei Swap-ETFs. Allerdings gelten für Banken und Fondsemittenten verschiedene Spielregeln, die euch vor Verlusten schützen sollen. Selbst im Falle einer Bankenpleite würden euch maximal 10 % Rendite verloren gehen.

Wenn ihr auf Nummer sicher gehen wollt, könnt ihr physisch replizierenden ETFs den Vorrang geben, die gibt es mittlerweile zu fast allen Investmentthemen. Ob und in welchem Umfang der Emittent Wertpapiere verleiht, ist in der Dokumentation ersichtlich. Wenn ihr in einen Swap-ETF investiert, lohnt es sich ebenfalls, hierauf einen Blick zu werfen. So wisst ihr, wie diversifiziert das Trägerportfolio ist.

Häufig gestellte Fragen

Das Kontrahentenrisiko besteht darin, dass ein Vertragspartner seiner vertraglich zugesicherten Leistung nicht oder nur teilweise nachkommt.

Das Risiko bei physisch replizierenden ETFs hat mit der Wertpapierleihe zu tun. Manche Anbieter verleihen die im Fonds gebündelten Aktien. Verliert der Entleiher die Papiere bei einem Börsengeschäft, kann er sie nicht zurückgeben.

Bei der synthetischen Replikation tauscht der Fondsanbieter die Rendite aus einem Trägerportfolio mit einem Swap-Partner, der die Rendite des Vergleichsindex auszahlt. Geht der Swap-Partner pleite, kann Rendite verloren gehen.

Der Gesetzgeber hat verschiedene Spielregeln festgelegt, die euch für Verlusten schützen sollen. Jeder Anbieter ergreift zudem eigene Maßnahmen, um das Risiko zu reduzieren. Insgesamt ist das Risiko als gering einzuschätzen.