ETF-Totalverlust: Kann ich bei ETFs alles verlieren?

Im Zuge des Ukraine-Kriegs wurden russische ETFs praktisch über Nacht wertlos. Anleger:innen, die auf den MSCI Russia gesetzt hatten, drohte ein Totalverlust ihres investierten Kapitals – ein Schock, gerade bei einem Finanzprodukt, das doch als besonders sicher und anfängerfreundlich gilt: ETFs!

Die logische Frage, die ihr euch jetzt vielleicht stellt: Könnte das auch mit meinem ETF passieren? Die gute Nachricht vorweg lautet: Nein. Wer auf breit gestreute Welt-ETFs setzt, investiert so sicher, wie es der Kapitalmarkt nur zulässt. In diesem Artikel erklären wir euch, warum das so ist und wo die echten Gefahren lauern.

Ein Totalverlust bei einem breit gestreuten, physischen Welt-ETF ist so gut wie ausgeschlossen. Euer Risiko ist hier so gering, wie es an der Börse nur sein kann.

Euer Geld ist doppelt geschützt: Als Sondervermögen ist es bei einer Pleite des ETF-Anbieters sicher, und die strengen UCITS-Regeln sorgen für eingebaute Risikokontrolle.

Die eigentliche Gefahr lauert bei gehebelten Produkten und bei Nischen-ETFs: Produkte, die nur auf ein Thema, eine Branche oder ein Land setzen, sind anfällig für hohe Verluste, wie das Russland-Beispiel zeigt.

Auch synthetische ETFs (Swap-ETFs) bergen ein theoretisches Risiko durch den Ausfall eines Bankpartners. Ein Totalverlust deswegen ist in der Praxis aber noch nie vorgekommen.

Ihr könnt euch mit zwei einfachen Grundregeln zuverlässig schützen: einer breiten Streuung über Tausende Aktien – mittels Welt-ETF – und einem langen Anlagehorizont von mindestens 15 Jahren.

Warum ein Totalverlust bei breiten Welt-ETFs so gut wie ausgeschlossen ist

Bevor wir auf die tatsächlichen Risiken eingehen, ist es wichtig zu verstehen, warum ETFs grundsätzlich zu den sichersten Anlageinstrumenten überhaupt gehören.

Das Fundament dieser Sicherheit stützt sich auf zwei mächtige Säulen: die breite Streuung über ganze Märkte hinweg und den strengen gesetzlichen Schutz durch EU-Richtlinien und nationale Aufsicht.

Säule 1: Maximale Streuung reduziert das Risiko

Die meisten ETFs investieren nicht nur in eine Handvoll Aktien, sondern bündeln euer Geld automatisch in Hunderte oder sogar Tausende Unternehmen gleichzeitig. Fällt eine einzelne Firma aus, ist das für euer Gesamtportfolio kaum spürbar, weil die Gewinne der anderen Unternehmen diesen Verlust abfedern.

Besonders breit aufgestellt sind Welt-ETFs, die nicht nur einzelne Regionen oder Branchen abbilden, sondern die gesamte globale Wirtschaft in einem einzigen Fonds vereinen. Ein Blick auf einen Welt-Index wie den MSCI World zeigt, wie diese breite Streuung in der Praxis aussieht. Er listet über 1.300 Aktien aus 23 Industrieländern:

| Positionen ▼ | Anteil Top 10 ▼ | Anteil größtes Land ▼ | Anteil größte Branche ▼ | |

|---|---|---|---|---|

MSCI World | 1.323 | 27,3 % | 68,8 %USA | 27,3 %Technologie |

Enthalten sind sämtliche Branchen: von IT, Banken und Versicherern, Industrie, Lebensmittelherstellern bis hin zu Rohstoffproduzenten und Immobilienfirmen.

| Sektor | Anteil |

|---|---|

| 27,7 % | |

| 14,5 % | |

| 10,0 % | |

| 9,9 % | |

| 8,9 % | |

| 8,5 % | |

| 4,8 % | |

| 3,7 % | |

| 3,3 % | |

| 2,7 % | |

| 2,5 % | |

| 1,8 % |

Zwar gibt es auch hier Klumpenrisiken – etwa den USA-Anteil von knapp 70 %. Doch selbst wenn US-Aktien plötzlich nicht mehr handelbar wären, was extrem unwahrscheinlich ist, würdet ihr nicht alles verlieren.

Zudem gibt es noch breiter aufgestellte Weltindizes, die noch mehr Länder und Unternehmen abdecken, z. B. den MSCI ACWI IMI. Er ergänzt zusätzlich Schwellenländer und tausende kleinere Unternehmen (Small Caps) und deckt rund 99 % des weltweit investierbaren Aktienmarktes ab – und damit fast die gesamte globale Wirtschaftskraft.

| Positionen ▼ | Anteil Top 10 ▼ | Anteil größtes Land ▼ | Anteil größte Branche ▼ | |

|---|---|---|---|---|

MSCI ACWI IMI | 4.499 | 22,1 % | 60,0 %USA | 25,7 %Technologie |

Grundsätzlich gilt: Je breiter die Streuung, desto geringer das Risiko.

Säule 2: Gesetzliche Schutzmechanismen

Die Sicherheit von ETFs beruht aber nicht allein auf der breiten Streuung. Es gibt auch zwei entscheidende rechtliche Schutzschilde, die euch im Ernstfall vor dem Verlust eures investierten Kapitals bewahren: Der Status als Sondervermögen schützt euch vor einer Anbieter-Pleite (Insolvenz) und die UCITS-Richtlinie sorgt für eingebaute Sicherheit im Fonds selbst.

Insolvenzschutz: Euer Geld ist Sondervermögen

Was passiert eigentlich, wenn euer ETF-Anbieter pleitegeht? Auch in diesem (seltenen) Fall ist euer Geld sicher. ETFs sind in Deutschland und der EU rechtlich als Sondervermögen geschützt. Das Kapitalanlagegesetzbuch regelt in Paragraf 92, dass das Fondsvermögen streng vom Vermögen der Verwaltungsgesellschaft „getrennt zu halten“ ist.

Eure Wertpapiere liegen also nicht direkt beim Anbieter, sondern bei einer unabhängigen Verwahrstelle. Das ist in der Regel eine große Bank, die die ETF-Anteile treuhänderisch verwaltet und permanent kontrolliert, ob sich der Anbieter an alle gesetzlichen Vorschriften hält. Diese Konstruktion wird wiederum von der Finanzaufsicht BaFin überwacht.

Für euch bedeutet das: Selbst bei einer Insolvenz des ETF-Anbieters ist euer investiertes Kapital vor dem Zugriff der Gläubiger geschützt.

UCITS-Richtlinie: Europäisches Sicherheitsnetz

Bestimmt ist euch das ETF-Kürzel „UCITS“ im Namen vieler Fonds schon aufgefallen. Es ist ein wichtiges Qualitätssiegel, denn es garantiert, dass der ETF den strengen, europaweiten Regeln der UCITS-Richtlinie folgt – einem Regelwerk, das speziell für den Schutz von Privatanleger:innen wie euch entwickelt wurde.

Diese Regeln schreiben unter anderem vor, dass ein ETF sein Vermögen breit streuen muss. Artikel 52 der Richtlinie legt etwa fest, dass der Anteil eines einzelnen Unternehmens im Portfolio in der Regel 10 % nicht überschreiten darf. Außerdem ist es UCITS-Fonds verboten, sich hoch zu verschulden oder in besonders riskante Anlagen wie ungedeckte Leerverkäufe zu investieren.

Expertenmeinung bestätigt hohe Sicherheit

Dass diese Schutzmechanismen in der Praxis greifen, bestätigt auch Daniel Bauer, Vorstandsvorsitzender der Schutzgemeinschaft der Kapitalanleger.

Er betont gegenüber Zendepot, dass er einen Totalverlust für „nahezu ausgeschlossen“ hält, wenn es sich um einen physischen und über Länder und Branchen breit gestreuten ETF handelt. Er erklärt:

„Also bei ETFs auf die großen Indizes wie den EuroStoxx oder den MSCI World würde ich das zu 99,99 Prozent ausschließen.”

Andersherum gibt es natürlich auch ETFs, die viel enger und dadurch viel gefährlicher sind.

Die realen Gefahrenzonen: Bei diesen ETFs ist Vorsicht geboten

Die hohe Sicherheit, die wir beschrieben haben, gilt vor allem für Welt-ETFs, die auf Tausenden Aktien basieren. Doch nicht jeder ETF ist gleich sicher. Viele Produkte haben einen Hebel, der schnell zur echten Gefahr werden kann, oder konzentrieren sich auf Nischen und widersprechen damit der wichtigsten Grundregel des Investierens: „Breit gestreut, nie bereut“.

Während Welt-ETFs echte Diversifikation bieten, enthalten Themen-, Länder- oder Branchen-ETFs oft nur 30 bis 50 Einzelwerte. Sie fokussieren sich stark auf einzelne Trends oder Märkte.

Wer sein ganzes Vermögen hier investiert, geht ein deutlich höheres Risiko ein – ein Totalverlust ist hier nicht mehr nur theoretisch. Im Folgenden zeigen wir, bei welchen ETF-Typen besondere Vorsicht geboten ist.

Gehebelte ETFs

Starten wir mit der vielleicht riskantesten Kategorie von allen: gehebelten ETFs. Diese Produkte zielen darauf ab, die tägliche Wertentwicklung eines Index um einen bestimmten Faktor zu vervielfachen, etwa um den Faktor 2 (2x) oder 3 (3x). Steigt der Index an einem Tag um 1 %, soll der ETF um 2 % steigen – fällt er um 1 %, verliert der ETF 2 %.

Dadurch könnt ihr potenziell hohe, schnelle Gewinne erzielen, was mit „normalen“ ETFs, die auf langfristigen Geldaufbau ausgelegt sind, in der Regel nicht möglich ist. Ihr könnt aber eben auch deutlich größere Verluste erleiden.

Das Problem dabei ist die sogenannte Pfadabhängigkeit. Da der Hebel jeden Tag neu berechnet wird – das wird als „täglicher Reset“ bezeichnet –, kann euer Investment selbst dann an Wert verlieren, wenn der zugrunde liegende Index über einen längeren Zeitraum seitwärtsläuft.

Stellt euch vor, ihr investiert 100 € in einen 2x gehebelten ETF:

Tag 1: Der Index fällt um 10 %. Euer Investment verliert 20 % und ist nur noch 80 € wert.

Tag 2: Der Index steigt um 11,1 % und steht wieder bei seinem Ausgangswert. Euer Investment steigt um 22,2 %, aber auf Basis der 80 €. Das Ergebnis: nur noch 97,76 €.

Obwohl der Index wieder da ist, wo er angefangen hat, habt ihr bereits Geld verloren. In schwankenden Märkten führt dieser Effekt zu einer stetigen Erosion des Kapitals. Ein Totalverlust ist hier nicht nur bei einem großen Crash möglich, sondern kann sich auch über die Zeit durch volatile Seitwärtsbewegungen ergeben.

Der Blitz-Crash (März 2020): Als die Corona-Panik die Märkte traf, fiel der NASDAQ 100 Index innerhalb kurzer Zeit um fast 30 %. Der WisdomTree NASDAQ 100 3x Daily Leveraged (QQQ3.L) verlor in dieser volatilen Phase über 70 % seines Wertes und kam einem Totalausfall sehr nahe.

Der Bärenmarkt (Gesamtjahr 2022): Die Gefahr lauert nicht nur bei Blitz-Crashs. Während des langen Tech-Abschwungs 2022 verlor dasselbe Produkt vom Höchststand Ende 2021 bis zum Tiefpunkt Ende 2022 sogar über 80% seines Wertes. Hier hat vor allem die schleichende Erosion durch die Pfadabhängigkeit das Kapital der Anleger:innen vernichtet.

Die doppelte Gefahr des Hebels: Der Kursverlust des 3x gehebelten NASDAQ 100 im Corona-Crash 2020 (~ 72,5 %) und dem längeren Bärenmarkt 2022, der zu einem Wertverlust von rund 80 % führte. Quelle: Yahoo Finance

Ein plötzlicher, starker Tagesverlust im Index kann einen gehebelten ETF sofort auslöschen. Fällt der Basiswert an einem Tag um 33 %, ist ein 3x gehebelter ETF auf null. Solche ETFs sind daher reine Spekulationsinstrumente für erfahrene und kurzfristig orientierte Trader und für den langfristigen Vermögensaufbau absolut ungeeignet.

Themen-ETFs

Themen-ETFs fokussieren sich oft auf einen engen Trend – etwa Wasserstoff, Blockchain oder Cannabis. Die Streuung ist gering, oft sind es nur 20–40 Aktien. Bricht der zugrunde liegende Trend weg, kann der ETF dauerhaft an Wert verlieren, was einen Totalverlust bedeuten kann.

Beispiel: Ein extremes Beispiel ist der Global X Cannabis ETF (POTX). Er verlor von seinem Hype-Gipfel Anfang 2021 über 95 % seines Wertes, bevor er im Februar 2024 sogar komplett liquidiert, also geschlossen wurde. Die Gründe waren u. a. regulatorische Rückschläge, ausbleibende Gewinne und der schnelle Verfall des Hypes. Hier verloren Anleger:innen also nicht nur fast ihr gesamtes Geld – das Anlageprodukt selbst hörte auf zu existieren.

Vom Hype zur Liquidation: Der Global X Cannabis ETF (POTX) verlor nach dem Platzen der Blase über 95 % seines Wertes und wurde im Februar 2024 komplett geschlossen. Quelle: Yahoo Finance

Länder-ETFs

Länder-ETFs konzentrieren sich auf einen einzigen nationalen Aktienmarkt – etwa Russland, Japan, Brasilien oder China. Die Streuung ist meist begrenzt, politische Risiken spielen eine übergeordnete Rolle. Wird ein Markt isoliert oder geschlossen, droht der Totalausfall.

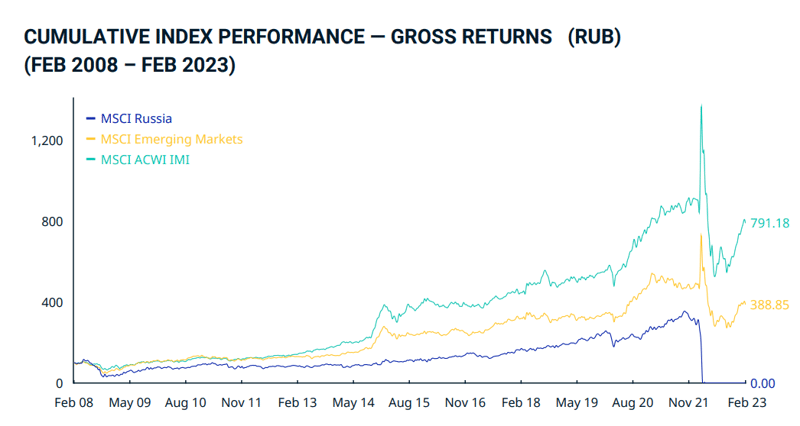

Beispiel: ETFs unterliegen wie alle Fonds politischen Risiken. Das haben die Sanktionen gegen Russland im Zuge des Ukraine-Kriegs gezeigt.

Bei physischen und synthetischen ETFs auf den MSCI Russia drohte Anlegern ein Totalverlust. MSCI hat die Indexberechnung für den MSCI Russia eingestellt, weil russische Wertpapiere vom Handel ausgeschlossen wurden.

ETFs, die auf diesem Index basieren, mussten also aufgelöst werden – darunter auch die „MSCI Russia“-ETFs von iShares und Amundi.

MSCI hat die Indexberechnung für seinen MSCI Russia Index eingestellt (Quelle: MSCI).

Daniel Bauer erklärte diese Situation gegenüber Zendepot so: Russische Wertpapiere seien sanktionsbedingt für westliche Investoren nicht mehr handelbar. Auch Zinsen- und Dividendenzahlungen könnten nicht mehr aus Russland kommen. Das betreffe russische Aktien, Anleihen und Zertifikate auf russische Wertpapiere. Konkret sagte er im Interview:

„Die Fondsgesellschaften und Depotbanken betrachten die Wertpapiere daher oft als wertlos, was aber nicht der Fall ist. Die Ansprüche sind weiterhin gegeben, nur man kann diese nicht einlösen."

Laut Bauer bestehen also solche politischen Risiken auch bei anderen Länder-ETFs:

„Käme es zu einem Angriff Chinas auf Taiwan, würden Anleger in taiwanesischen oder chinesischen Aktien sicherlich mit entsprechend vergleichbaren Problemen konfrontiert werden.”

Und tatsächlich: Emerging Markets-ETFs können einen hohen Anteil an chinesischen und taiwanischen Aktien aufweisen – beim MSCI Emerging Markets sind das zusammen rund 43 % (Hintergrund: Viele chinesische Firmen sind auf den Kaimaninseln vertreten). Das wäre zwar kein Totalverlust, würde Anleger:innen jedoch empfindlich treffen.

| Land | Anteil |

|---|---|

| 20,8 % | |

| 15,5 % | |

| 14,7 % | |

| 13,1 % | |

| 10,3 % | |

| 3,9 % | |

| 3,4 % | |

| 2,8 % | |

| 2,0 % | |

| 1,4 % |

Für euch als Anleger:innen bedeutet das: Setzt niemals alles auf ein einziges Land oder nur eine Region. Anstatt euer Vermögen der Politik einer einzelnen Region auszusetzen, verteilt ihr es mit einem breit gestreuten Welt-ETF sicher auf die Schultern der gesamten Weltwirtschaft.

Branchen-ETFs

Branchen-ETFs bündeln Unternehmen aus einem bestimmten Wirtschaftssektor – etwa Luftfahrt, Energie oder Medien. Die Entwicklung hängt stark vom strukturellen Wandel oder technologischen Trends ab. Ganze Branchen können an Bedeutung verlieren – mit gravierenden Folgen für Anleger.

Beispiel: Der US Global Jets ETF (JETS) stürzte in der Corona-Krise um über 60 % ab. Fluggesellschaften brachen ein, einige gingen insolvent. Wäre die Pandemie länger eskaliert, hätte das in einem echten Totalschaden enden können. Der ETF hat bis heute seinen Höchststand von 2019 nicht wieder erreicht.

Branchenrisiko im Crash: Der US Global Jets ETF (JETS) stürzte während der Corona-Pandemie um über 60 % ab und hat sich davon bis heute nicht vollständig erholt. Quelle: Yahoo Finance

Immobilien-ETFs (REITs)

Immobilien-ETFs investieren meist in börsennotierte Immobiliengesellschaften. Diese Papiere werden auch REITs genannt. Die Zahl der Titel ist überschaubar, die Abhängigkeit von Zinsen, Mietmärkten und Politik hoch. Ein Totalverlust ist unwahrscheinlich, aber massive Wertverluste sind möglich.

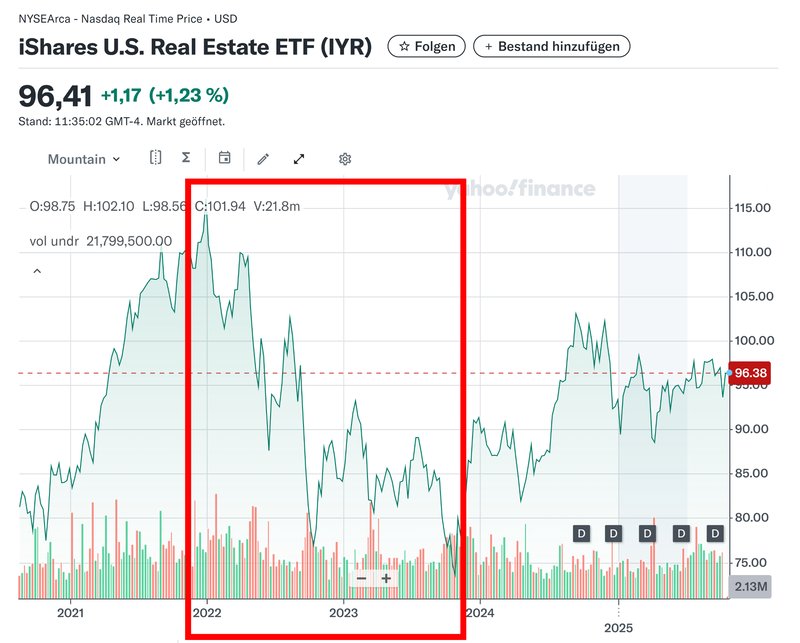

Beispiel: 2022 und 2023 geriet der Gewerbeimmobilien-Sektor unter Druck. Die Gründe waren unter anderem Zinsschocks, hohe Leerstände und der Trend zum Homeoffice – insbesondere in den USA. Ein gutes Beispiel ist der breite iShares U.S. Real Estate ETF (IYR), der in dieser Phase von seinem Höchststand Anfang 2022 bis zum Tiefpunkt im Herbst 2023 rund 40 % an Wert verlor, wie ihr auf diesem Screenshot sehen könnt:

Strukturelles Risiko: Der iShares U.S. Real Estate ETF (IYR) verlor im Zuge der Zinswende und des Homeoffice-Trends rund 40 % seines Wertes. Quelle. Yahoo Finance

Anleihen-ETFs

Anleihen-ETFs gelten als defensiv, sind aber nicht risikofrei. Bei Unternehmens- oder Länderanleihen mit schlechter Bonität (geringem Rating) besteht das Risiko von Zahlungsausfällen. Steigen die Zinsen stark an, können selbst gut bewertete Staatsanleihen empfindlich an Wert verlieren.

Beispiel: Die Silicon Valley Bank kollabierte 2023, nachdem sie massive Buchverluste auf ihr Anleihen-Portfolio erlitten hatte. Viele Anleihe-ETFs gerieten in dieser Phase unter Druck, da viele Anleger ihre (plötzlich an Wert verlorenen) Papiere abstoßen wollten.

Krypto-ETFs

Krypto-ETFs investieren in hochvolatile, oft unregulierte Märkte. Die Kurse können binnen Stunden abstürzen, und der Totalverlust ist eine reale Gefahr – vor allem, wenn einzelne Coins technisch oder regulatorisch scheitern.

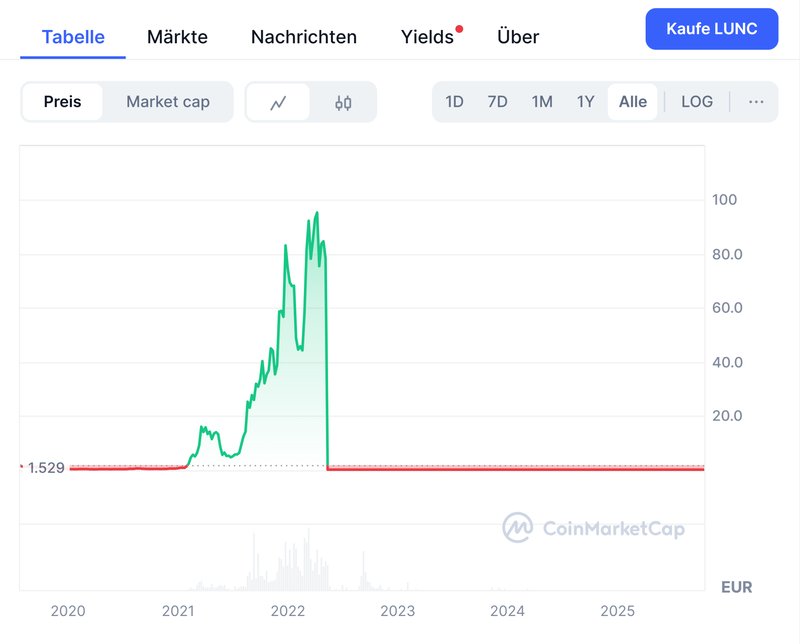

Beispiel: Der Absturz der Kryptowährung Terra (LUNA) 2022 vernichtete innerhalb weniger Tage nahezu den gesamten Wert. Viele Privatanleger:innen in den USA verloren ihr gesamtes Kapital. Krypto-ETFs mit Fokus auf Terra erlitten einen faktischen Totalausfall.

Die Kryptowährung Terra (LUNA) im Mai 2022: Der Kurs fiel in wenigen Tagen um über 99,9 %, was für Anleger:innen einem Totalverlust gleichkam. Quelle: CoinMarketCap

Synthetische ETFs (Swap-ETFs)

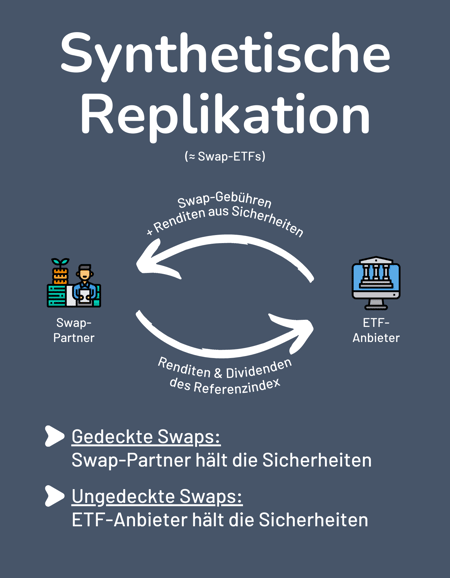

Neben den physischen gibt es auch synthetisch replizierende ETFs. Diese halten nicht die echten Aktien, sondern bilden die Indexrendite über Tauschgeschäfte, sogenannte Swaps, mit einem Partner, meist einer großen Bank, ab. Das Problem: Geht der Swap-Partner bankrott, entsteht ein Gegenparteirisiko.

Laut UCITS-Regeln ist dieses Risiko zwar auf maximal 10 % des Fondsvermögens begrenzt. Der ETF-Anbieter hält die Anlegergelder in einem Korb aus Sicherheiten (Trägerportfolio). Sollte der Wert des Tauschgeschäfts 10 % des Fondsvermögens übersteigen, muss der Korb wieder aufgefüllt werden.

Swap-ETFs bilden einen Index nach, ohne dass sie die darin enthaltenen Werte selbst einkaufen

Dennoch gibt es Kritik. Anlegerschützer Daniel Bauer sieht Swap-ETFs kritisch, weil die hinterlegten Sicherheiten nicht immer transparent sind:

„Das Ganze ist sehr intransparent. Die Begrenzung existiert auf dem Papier, ob diese im Worst Case dann auch hält, wird die Zukunft zeigen müssen. Auch die Bundesbank sieht Risiken, da die Regulierung in Europa weniger streng ist als in den USA.”

Bislang gab es eine solche Vertrauenskrise aber nicht. Die Wertpapiere, die als Sicherheiten für Swap-Geschäfte dienten, seien noch nie wertlos geworden, „auch nicht während der letzten Finanzkrise 2008”, schreibt die Verbraucherzentrale auf ihrer Internetseite.

Trotzdem gilt: Wer auf Nummer sicher gehen will, sollte physisch replizierende ETFs bevorzugen – sie machen heute ohnehin über 80 % des Marktes aus.

Euer Schutzschild – 3 einfache Regeln gegen den Totalverlust

Es gibt also auch in der ETF-Welt Produkte mit erhöhtem Risiko – und im Extremfall kann das zum Totalverlust führen. Wenn ihr euer Depot sinnvoll aufbaut, könnt ihr dieses Risiko jedoch nahezu ausschließen.

Entscheidend sind vier Grundregeln, die ihr als Anleger:innen kennen solltet:

Streut euer Geld möglichst breit

Ein ETF sollte nicht nur auf Länder, sondern auch auf Branchen und Unternehmensgrößen streuen. Die wichtigste Regel lautet: „Breit gestreut, nie bereut“.

Klassiker wie der MSCI ACWI IMI (inklusive Small Caps) oder der FTSE All-World enthalten Tausende Aktien aus Industrie- und Schwellenländern. So verteilt sich das Risiko auf die Schultern der gesamten Weltwirtschaft.

Auch der beliebte MSCI World ist eine gute Basis, aber hier solltet ihr das Klumpenrisiko kennen: Der Index investiert zu fast 70 % in US-Aktien. Um diese Abhängigkeit zu reduzieren, ergänzen viele Anleger:innen gezielt einen Schwellenländer-ETF.

| ETFs ▼ | Wert der ETFs ▼ | ⌀ Kosten ▲ | Positionen ▼ | |

|---|---|---|---|---|

MSCI World | 33 | 235,1 Mrd. € | 0,19 % | 1.323 |

FTSE All World | 4 | 53,0 Mrd. € | 0,17 % | 3.772 |

MSCI ACWI IMI | 2 | 4,6 Mrd. € | 0,17 % | 4.499 |

Haltet euer Investment langfristig

Krisen gehören an der Börse dazu. Die Weltwirtschaft wächst zwar nicht jedes Jahr, aber über lange Zeiträume historisch gesehen immer. Wer mindestens 12 bis 15 Jahre investiert bleibt, gibt dem Markt und eurem Depot genug Zeit, sich selbst von heftigen Rückschlägen zu erholen.

Mit einem langen Atem werden selbst große Krisen wie die Finanzkrise 2008 oder die Corona-Pandemie zur Randnotiz in eurem Portfolio-Chart – denn der Trend zeigt langfristig nach oben. Das könnt ihr anhand des Renditedreiecks gut erkennen: Es zeigt, welche Jahresrenditen Anleger:innen je nach Ein- und Ausstiegsjahr erzielt hätten – und wie Verluste mit zunehmender Haltedauer immer seltener werden.

Hier seht ihr das Renditedreieck für einen ETF auf den MSCI ACWI IMI, einen besonders breit gestreuten Weltindex. Wie ihr seht, waren im betrachteten Zeitraum (2012–2024) bereits ab zwei Jahren Haltedauer alle Zeitfenster im Plus.

Aber funktioniert das auch bei Märkten, die deutlich stärker schwanken? Ja – auch wenn es hier oft deutlich länger dauert, bis frühere Verluste aufgeholt sind und die Wahrscheinlichkeit für positive Renditen überwiegt.

Hier seht ihr das Renditedreieck für den MSCI Emerging Markets, einen Index, der Schwellenländer abdeckt und deutlich stärker schwankt. Wie ihr seht, häufen sich bei kurzen Haltedauern (1–5 Jahre) rote Felder, besonders um 2011–2015, 2018 und 2021/22. Mit längerer Haltedauer werden Verluste deutlich seltener.

Die zentrale Lehre daraus ist klar: Zeit und Geduld sind die wichtigsten Verbündeten, um Marktschwankungen auszusitzen und langfristig vom Wachstum der Märkte zu profitieren.

Bleibt diszipliniert – auch in Krisen

Die größte Gefahr für euer Depot seid oft ihr selbst. In panischen Marktphasen nervös zu verkaufen, ist der häufigste Fehler.

Die erfolgreichste Strategie ist gleichzeitig die einfachste: stur investiert bleiben (Buy-and-Hold). Kauft regelmäßig, haltet eure ETFs und versucht nicht, den perfekten Moment für den Ein- oder Ausstieg zu erwischen – auch Market-Timing genannt. Disziplin schlägt am Ende jede hektische Handelsstrategie.

Die Buy-and-Hold-Strategie ist die Grundlage des passiven Investierens mit ETFs. Sie ist denkbar einfach, denn sie besteht nur aus zwei simplen Schritten:

- 1.

Buy (Kaufen): Ihr kauft Anteile an einem breit gestreuten Produkt, etwa einem Welt-ETF.

- 2.

Hold (Halten): Ihr haltet diese Anteile über einen sehr langen Zeitraum (mindestens 15 Jahre), unabhängig von Marktschwankungen oder Krisen.

Das Ziel ist, kostspielige Fehler wie emotionale Panikverkäufe zu vermeiden und langfristig vom stetigen Wachstum der Weltwirtschaft zu profitieren.

Mehr dazu lest ihr hier:

Bringt die richtige Erwartungshaltung mit

Der legendäre Börsenspekulant André Kostolany brachte das größte Risiko für Anleger:innen einst perfekt auf den Punkt:

„Ich kann Ihnen nicht sagen, wie man schnell reich wird; ich kann Ihnen aber sagen, wie man schnell arm wird: indem man nämlich versucht, schnell reich zu werden.“

Genau hier liegt die psychologische Falle, in die viele tappen: die Jagd nach dem nächsten großen Trend, die Angst, die Krypto-Rallye zu verpassen, oder der Versuch, den Markt mit Market-Timing oder gehebelten Produkten zu überlisten.

Natürlich klingt ein ETF mit zehnfachem Hebel verlockend, denn er verspricht riesige Gewinne in kurzer Zeit. Aber er bedeutet auch, dass ein Kurssturz von nur 10 % ausreicht, um euer gesamtes investiertes Kapital zu vernichten.

Der Weg zu nachhaltigem Vermögen sieht anders aus und ist deutlich unspektakulärer. Er bedeutet, Ruhe zu bewahren, diszipliniert in die ganze Weltwirtschaft zu investieren und sich mit der „bescheidenen“ Rendite zufrieden zu geben, die der Markt über die Jahre im Schnitt erwirtschaftet.

Wer versucht, den Markt zu schlagen, verliert meist gegen ihn. Wer sich hingegen mit der Marktrendite begnügt, hat die besten Chancen, langfristig und sicher ein Vermögen aufzubauen.

Fazit: Wie gefährlich ist ein ETF-Investment wirklich?

Ein Totalverlust bei einem breit gestreuten Welt-ETF ist praktisch ausgeschlossen. Er wäre nur unter extremen Umständen, wie einem weltweiten Kollaps des Finanzsystems oder der Schließung aller Börsen, denkbar. In einem solchen Szenario wäre der Wert eures ETF-Depots aber vermutlich euer kleinstes Problem.

Für alle realistischen Szenarien gilt: Wer auf die drei goldenen Regeln der Geldanlage setzt – maximale Diversifikation, ein langer Anlagehorizont und diszipliniertes Buy-and-Hold –, ist so sicher aufgestellt, wie es der Kapitalmarkt zulässt.

Die wirkliche Gefahr lauert in spezialisierten Nischen-ETFs. Produkte, die sich nur auf einzelne Themen, Länder oder Branchen konzentrieren, bergen deutlich höhere Risiken. Sie können als kleine Beimischung in einem bereits stabilen Portfolio sinnvoll sein, sollten aber niemals die Basis eurer Geldanlage bilden.

Wer sein Geld konsequent auf die gesamte Weltwirtschaft verteilt, nutzt die Kraft der Märkte, senkt das Risiko auf ein Minimum – und investiert auf einem der stabilsten Fundamente, das der Kapitalmarkt zu bieten hat.