ETFs oder Immobilien? Nicht jeder kann sich beides leisten – und manche Experten raten sogar davon ab, eine Immobilie auf Kredit zu kaufen und gleichzeitig in Aktien-ETFs zu investieren. Doch welche Anlageform ist tatsächlich die bessere Wahl?

In diesem Ratgeber beleuchten wir die Vor- und Nachteile von ETFs und Immobilien, analysieren ihre Renditemöglichkeiten und verraten, in welchen Situationen sich eine Immobilie mehr lohnt als ETFs.

Ob eine Immobilie oder ein ETF besser zu euch passt, lässt sich nicht pauschal sagen. Beide Anlageformen haben Vor- und Nachteile.

Eine Immobilie ist interessant, wenn ihr einen hohen individuellen Nutzen daraus ziehen könnt, über ein hohes und sicheres Haushaltseinkommen verfügt und wisst, dass ihr langfristig im gleichen Ort wohnen möchtet.

ETFs erfordern weniger Aufwand, bieten breitere Diversifikation und höhere Renditen. Wer flexibel bleiben möchte und mit Bankschulden nur schlecht schlafen kann, fährt mit ETFs besser.

Langfristig könnt ihr bei einem ETF-Portfolio mit einer Rendite von 2,8 bis 3,8 % pro Jahr rechnen; im Vergleich dazu erzielten Wohnimmobilien in Deutschland etwa 1 % Rendite pro Jahr (jeweils inflationsbereinigt).

ETFs versus Immobilien als Investition

Bei ETFs und Immobilien handelt es sich um zwei grundlegend verschiedene Anlageformen:

- 1.

Immobilien sind eine eigenständige Anlageklasse, bei der ihr euer Geld in physische Gebäude oder Grundstücke investiert.

- 2.

ETFs hingegen sind Finanzprodukte, die verschiedene Anlageklassen wie Aktien, Anleihen oder Rohstoffe bündeln.

Immobilien- und ETF-Investments können viele Formen annehmen. Wir konzentrieren uns in diesem Artikel auf die beiden bei Privatanlegern beliebtesten Anlageformen:

Mit Immobilien meinen wir ausschließlich Direktinvestments, also den Kauf einer Immobilie mit Grundbucheintrag.

Mit ETFs meinen wir ETFs, die Aktien enthalten.

Wenn ihr mehr über die verschiedenen Anlagemöglichkeiten bei Immobilien erfahren wollt, könnt ihr das Zendepot-Interview mit dem Finanzexperten Gerd Kommer lesen. Weitere Informationen zu Immobilien-ETFs findet ihr hier.

Sehen wir uns beide Anlageformen einmal genauer an:

ETFs und ihre Vor- und Nachteile

ETFs (Exchange Traded Funds) sind börsengehandelte Fonds, die in der Regel einen Wertpapierindex nachbilden. Diese Indizes können beispielsweise aus Aktien, Anleihen oder Rohstoff-Termingeschäften bestehen.

Der bekannteste Index, auf den es in Deutschland über 20 ETFs gibt, ist der MSCI World. Er enthält rund 1.500 Aktien aus 23 Industrieländern.

Hier sind die wichtigsten Vor- und Nachteile solcher Welt-ETFs:

Breite Diversifikation

ETFs auf Weltaktienindizes wie den MSCI World oder den FTSE All-World enthalten Tausende Unternehmen aus bis zu 50 Ländern. Das reduziert das Anlagerisiko: Entwickelt sich ein Unternehmen, ein Land oder eine Branche schlecht, seid ihr weniger betroffen.Geringe Kosten

Welt-ETFs sind sehr günstig. Die Gesamtkostenquote (TER) liegt meist zwischen 0,1 und 0,2 % der angelegten Summe pro Jahr. Wenn ihr 10.000 € investiert, verliert ihr also bloß 10 bis 20 € durch Kosten.Liquide

ETF-Anteile könnt ihr jederzeit mit wenigen Klicks über das Internet verkaufen.Sicher

Unter Experten gelten Welt-ETFs, die die Aktien aus dem Index tatsächlich kaufen (physische ETFs), als sicher. Ein Totalverlust ist bei breit gestreuten ETFs sehr unwahrscheinlich.Besser als die meisten aktiv gemanagten Fonds

Auf Sicht von 10 bis 20 Jahren schneiden 80 bis 95 % der „passiven“ ETFs besser ab als Fonds, bei denen ein Fondsmanager „aktiv“ die Anlageentscheidungen trifft. Mehr dazu lest ihr in unserem Artikel ETFs versus Fonds.

Langer Anlagehorizont nötig (bei Aktien-ETFs)

Natürlich können auch Aktien-ETFs stark einbrechen – bei einem Crash sogar um 50 % oder mehr. Ihr solltet solche Phasen aussitzen können und nur Geld investieren, das ihr in den nächsten 10 oder besser 15 Jahren nicht benötigt.Kein einfach zu verstehendes Finanzprodukt

Investieren in ETFs ist unkompliziert – doch ihre Funktionsweise ist komplex. Market-Maker, Flashcrashs oder Swaps sind Konzepte oder ETF-Risiken, die für normale Anleger nicht so einfach zu durchschauen sind. Bankeinlagen oder Immobilien sind deutlich geradliniger.Nicht auf Outperformance ausgelegt

Wenn ihr den „Markt schlagen“ möchtet, seid ihr bei Welt-ETFs am falschen Ort. Sie sind darauf ausgelegt, die Marktrendite zu liefern.

Mehr über ETFs und ihre Vor- und Nachteile lest ihr hier:

Immobilien und ihre Vor- und Nachteile

Weil Immobilien eine eigenständige Anlageklasse sind, könnt ihr über viele Wege investieren – nicht bloß über den Kauf eines Hauses oder einer Eigentumswohnung (Direktinvestment). Alternativen sind zum Beispiel:

offene und geschlossene Immobilienfonds

Wertpapiere von Unternehmen, die Immobilien bewirtschaften, handeln und vermieten (etwa Aktien oder Anleihen)

Crowdinvesting in Immobilienprojekte

ETFs mit Immobilienaktien

Wie bereits erwähnt, konzentrieren wir uns in diesem Artikel aber ausschließlich auf Immobilien-Direktinvestments. Hier sind ihre grundlegenden Vor- und Nachteile:

Lebensgefühl

Als Immobilieneigentümer seid ihr unabhängig von einem Vermieter. Niemand kann euch die Miete erhöhen oder den Mietvertrag kündigen. Außerdem habt ihr mehr bauliche Freiheiten.Zwangssparvertrag

Eine Immobilie könnte etwas für euch sein, wenn ihr ansonsten wenig Disziplin zur Altersvorsorge aufbringen würdet. Euch sitzt eine Bank im Nacken, die Monat für Monat das geliehene Geld zurückfordert. Das zwingt euch zum Sparen und Konsumverzicht.Steuerfreiheit nach 10 Jahren

Verkauft ihr eine Immobilie nach zehn Jahren Eigentümerschaft, müsst ihr die Wertzuwächse nicht versteuern. Bei ETFs hingegen unterliegt ihr der Abgeltungssteuer und dem Solidaritätszuschlag von insgesamt 26,375 %, plus eventuell anfallender Kirchensteuer, abzüglich eines Freibetrags von 1.000 € pro Anleger.

Geringe Rendite

Die Rendite von privaten Immobilieninvestoren dürfte nach Abzug der Inflation, Instandhaltungskosten und Finanzierung bei rund 1 % liegen. Auch die Preise von Wohnimmobilien entwickelten sich in Deutschland relativ schwach und sind historisch nur in Höhe der Inflation gestiegen. Mehr dazu gleich.Illiquide

Je nach Marktlage kann sich der Verkauf über Monate hinziehen. Außerdem kostet euch die Käufersuche Zeit, wenn ihr keinen Makler beauftragt.Klumpenrisiko

Als Immobilienbesitzer steckt in der Regel euer gesamtes Vermögen in einer einzigen Immobilie. Dadurch unterliegt ihr einem hohen Klumpenrisiko: Wenn eure Region wirtschaftlich absteigt oder eine Umgehungsstraße in der Nähe gebaut wird, kann der Wert eurer Immobilie deutlich sinken.Hohe Nebenkosten

Ihr müsst bei Immobilien langfristig mit Instandhaltungskosten von 1 % pro Jahr und mehr rechnen. Dazu kommen Anschaffungskosten von 10 bis 15 % des Kaufpreises, etwa für Notar und Grunderwerbssteuer.Schuldenaufnahme nötig

In der Regel habt ihr nicht genügend Vermögen, um eine Immobilie auf einen Schlag zu bezahlen, sondern müsst einen Bankkredit aufnehmen. Dieser läuft im Schnitt rund 25 Jahre lang.Dazwischen müsst ihr das Darlehen verlängern und unterliegt einem Zinsänderungsrisiko: Steigen die Zinsen, steigt auch die monatliche Kreditrate. Könnt ihr den Kredit nicht mehr stemmen, etwa aufgrund einer Scheidung oder eines Jobverlusts, droht euch schlimmstenfalls der Verlust des Hauses.

Politisches Risiko

Auch politische Entscheidungen können einen starken Einfluss auf den Immobilienmarkt haben. In den vergangenen Jahren haben mehrere Bundesländer etwa eine Solardachpflicht eingeführt. Es ist möglich, dass in Zukunft weitere Sanierungsvorschriften hinzukommen.

ETFs und Immobilien im Vergleich

Rendite, Kosten und Preisschwankungen sind bei der Geldanlage entscheidend. Sehen wir uns einmal genauer an, wie Immobilien und ETFs in diesen Punkten abschneiden:

Rendite

Die Rendite von Wohnimmobilien dürfte geringer sein als die eines ETF-Portfolios mit Aktien und Anleihen. Nach unseren Recherchen gibt es kaum Untersuchungen zur Rendite, die private Vermieter in Deutschland erzielen. Eine der wenigen Studien stammt von Forschern des Deutschen Instituts für Wirtschaftsforschung und wurde bereits im Jahr 2014 veröffentlicht.

Die Forscher schätzen die Rendite nach Abzug von Finanzierung, Instandhaltung und Betrieb auf 3 % pro Jahr. Steuern und Inflation sind dabei nicht berücksichtigt. Grundlage waren Befragungen von privaten Vermietern.

„Gemessen an den Renditen, die man in der Vergangenheit für relativ sichere Finanzanlagen erzielen konnte, sind die hier ermittelten Renditen privater Immobilieninvestitionen relativ gering“, stellen die Autoren fest. Sie betonen auch, dass dieser Unterschied noch deutlicher wird, wenn man das höhere Risiko und den individuellen Bewirtschaftungsaufwand berücksichtigt, den Privatinvestoren mit Immobilien haben.

Etwa hätten die Anleihen- und Festgeldzinsen im gleichen Zeitraum bei 3 bis 4 % gelegen, erklären die Ökonomen.

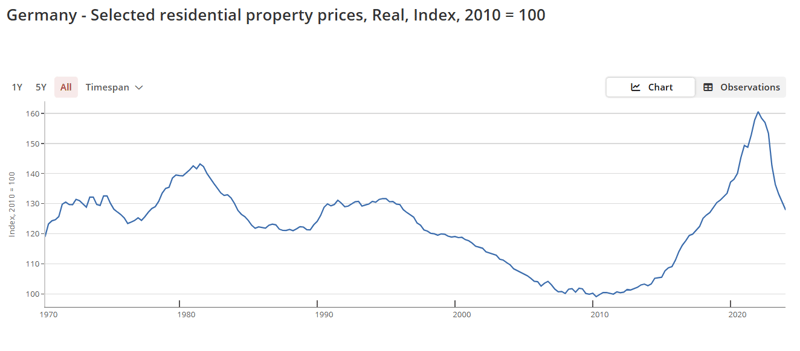

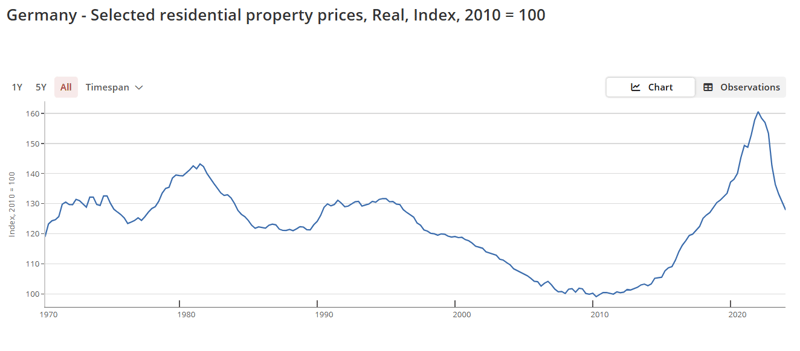

Die Bank für Internationalen Zahlungsausgleich (BIZ) aus Basel veröffentlicht Daten über die inflationsbereinigte Preisentwicklung von Wohnimmobilien in vielen Ländern weltweit, darunter auch Deutschland.

Laut der BIZ stiegen die Preise hierzulande um gerade einmal 0,13 % pro Jahr nach Abzug der Inflation, wenn man den Zeitraum von 1970 bis Ende 2023 betrachtet. Gleichzeitig stieg der Wohnungsmietenindex des Statistischen Bundesamtes um 2,6 % pro Jahr zwischen 1995 und 2023.

Geht man von Instandhaltungskosten von 1,5 % pro Jahr aus, liegt die Immobilienrendite bei 1,2 % pro Jahr (Rechnung: 0,13 % plus 2,6 % minus 1,5 %). Diese Zahl liegt nahe an dem Ergebnis der DIW-Studie von 2014.

Andere Anlageklassen erzielten langfristig eine deutlich höhere Rendite. Laut dem „Global Investment Returns Yearbook 2023“ stiegen Aktien zwischen 1900 und 2022 um 5 % pro Jahr nach Abzug der Inflation. Staats- und Unternehmensanleihen lieferten 1,7 % Rendite.

Nach unserer Schätzung könnt ihr bei ETFs daher nach Inflation, Steuern und Kosten mit einer Rendite von 2,8 bis 3,8 % pro Jahr rechnen (je nach Höhe der Aktienquote).

auf US-Dollarbasis von 1900 bis 2022

Aktien | Rohstoff-Futures | Anleihen | Schatzwechsel | Wohnimmobilien Deutschland* |

|---|---|---|---|---|

5 % | 3,3 % | 1,7 % | 0,4 % | 1 bis 1,2 % |

Quelle: Global Investment Returns Yearbook 2023

*Schätzungen auf Basis einer Studie des DIW (auf Eurobasis und nach Kosten für Finanzierung und Instandhaltung) sowie auf Basis von Zahlen der BIZ und des Statistischen Bundesamts.

Ihr seht also: Die Rendite von Immobilien dürfte langfristig geringer sein als bei einem diversifizierten Portfolio aus Aktien- und Anleihen-ETFs. Dazu kommt, dass die Immobilienrendite keineswegs risikolos ist, wie ihr gleich sehen werdet.

Volatilität

Aktien gelten bei vielen als riskant und volatil, während Immobilien als wertstabil angesehen werden. Etwa verlor ein ETF auf den MSCI World im Jahr 2008 fast 40 % an Wert; im Corona-Crash von Februar bis März 2020 waren es über 30 %:

Laut dem Finanzprofessor Hartmut Walz der Hochschule Ludwigshafen können Immobilienpreise aber ebenfalls stark schwanken. Die Hauseigentümer würden das bloß nicht merken, weil der Markt weniger transparent sei und sich die Preise nicht täglich im Internet beobachten ließen.

Wie volatil die Immobilienpreise sind, zeigen die Zahlen der Bank für Internationalen Zahlungsausgleich. Allein in den Jahren 2022 und 2023 sanken die Preise um insgesamt etwa 20 % nach Abzug der Inflation. Von 1995 bis 2010 sanken die Preise um knapp 30 % nach Abzug der Inflation.

Immobilienpreise können also ebenfalls stark einbrechen, brauchen jedoch länger für eine Korrektur, da ein Verkauf mehr Zeit in Anspruch nimmt.

Inflationsbereinigte Wohnimmobilienpreise in Deutschland von 1970 bis 2023, Quelle: Bank für Internationalen Zahlungsausgleich

Kosten

Die Kosten sind bei Immobilien wesentlich höher als bei ETFs. Die Verbraucherzentrale schätzt die laufenden Kosten auf jährlich 2 % des Wertes der Bausubstanz. Ihr solltet daher eine hohe Instandhaltungsrücklage aufbauen.

Außerdem müsst ihr Kauf- und Verkaufsnebenkosten tragen: Allein beim Kauf summieren sich die Ausgaben für Makler, Notar, Grundsteuer und Co. auf 10 bis 15 % des Kaufpreises – je nach Bundesland.

Bei ETFs benötigt ihr weder eine Instandhaltungsrücklage, noch gibt es hohe laufende Kosten: Die Depotgebühren sind bei Direktbanken und Neobrokern unerheblich und die ETF-Gebühren betragen bei Welt-ETFs weniger als 0,2 % pro Jahr.

Immobilien | ETFs | |

|---|---|---|

Erwerb | Relativ hoch

| Relativ niedrig

|

Instandhaltung | Relativ hoch

| Relativ niedrig

|

Verkauf | Relativ hoch

| Relativ niedrig

|

Insgesamt (geschätzt) | 10 bis 15 % des Kaufpreises plus laufende Kosten von mindestens 1 % pro Jahr | Bis zu 0,2 % der angelegten Summe plus Spreads von bis zu 0,1 % des Kaufpreises sowie Order- und Depotführungsgebühren (bei Welt-ETFs) |

Quelle: Recherchen von Zendepot

Inflationsschutz

Häufig liest man, dass Immobilien einen guten Inflationsschutz bieten. Die Zahlen der Bank für Internationalen Zahlungsausgleich zeigen jedoch, dass diese Aussage nur eingeschränkt zutrifft.

Die Preise sind zwar zwischen 1970 und 2023 rascher gestiegen als die Inflationsrate (+0,13 % pro Jahr). In dieser Zeit gab es aber lange Phasen, in denen Immobilienbesitzer Verluste erlitten hätten.

Beispielsweise dauerte es bis 2017, bis die Immobilienpreise nach Inflation wieder das Niveau von 1995 erreichten – ein Zeitraum von über 20 Jahren. Im Jahr 2010 lagen die Preise sogar etwa 15 % unter dem Niveau von 1970.

In den Inflationsjahren 2022 und 2023 verloren Immobilien zudem deutlich an Wert (insgesamt knapp 20 %). Ursache waren die Zinserhöhungen der EZB, die die Zinsen für Immobilienkredite nach oben trieben und somit die Nachfrage nach Wohnimmobilien senkten.

Bei Wohnimmobilien gilt daher wie bei Aktien-ETFs: Einen Inflationsschutz bieten sie bloß über sehr lange Zeiträume.

Inflationsbereinigte Wohnimmobilienpreise in Deutschland von 1970 bis 2023, Quelle: Bank für Internationalen Zahlungsausgleich

Was lohnt sich mehr: ETFs oder Immobilien?

Die Frage, ob eine Immobilie oder ETFs die bessere Wahl sind, lässt sich natürlich nicht pauschal beantworten. Das hängt von euren Vorlieben ab: Habt ihr den Traum von einem Eigenheim und wisst mit Sicherheit, dass ihr in einem Ort bleiben wollt, könnte eine Immobilie eine gute Wahl sein.

Ihr solltet aber ausreichend Puffer bei der Kreditfinanzierung haben, über ein relativ hohes Haushaltseinkommen verfügen und einen gefragten Beruf ausüben, in dem ihr bei Jobverlust leicht wieder eine Anstellung im gleichen Ort findet.

Als reine Geldanlage – zum Beispiel, indem ihr eine Eigentumswohnung kauft und vermietet – lohnt sich eine Immobilie weniger. Zum einen ist der Aufwand deutlich höher als bei ETFs, etwa weil ihr euch um Reparaturen und sonstige Anliegen eurer Mieter kümmern und regelmäßig Nachmieter suchen müsst.

Zum anderen gibt es für den Mehraufwand keine höhere Rendite als bei ETFs. „Erwarten Sie nicht, dass die Immobilie eine besonders attraktive und sichere Geldanlage ist“, warnt etwa die Verbraucherzentrale. „Im langfristigen Durchschnitt über viele Jahrzehnte hinweg lagen die Wertänderungen kaum über der allgemeinen Preissteigerungsrate.“

wann ein ETF und wann eine Immobilie die bessere Wahl sein könnte

ETF | Immobilie |

|---|---|

|

|

Müsst ihr euch zwischen ETFs und Immobilien entscheiden?

Einige Experten warnen davor, eine Immobilie auf Kredit zu kaufen und gleichzeitig Aktien-ETFs zu besparen. Etwa empfiehlt der Vermögensberater Gerd Kommer im Buch „Kaufen oder Mieten“, zuerst ein Immobiliendarlehen zu tilgen.

Die Aktienrendite sei unsicher, erklärt Kommer, während man bei der Tilgung eines Kredits immer eine sichere Rendite in Form des eingesparten Zinses erhalte. Daher sollten nur sehr vermögende Haushalte sowohl Aktien-ETFs als auch eine Immobilie mit Kredit besitzen.

Wenn euch am Monatsende Geld übrig bleibt, könnt ihr Sondertilgungen leisten oder die Bank um eine außervertragliche Sondertilgung bitten. Falls das nicht möglich ist, könnt ihr das Geld in die Instandhaltungsrücklage einbringen oder für die nächste Sondertilgung auf einem Festgeldkonto parken.

Für euch bedeutet das: Ihr solltet die Entscheidung zwischen einer Immobilie und ETFs gut bedenken. Wenn ihr nicht vermögend seid, geht ihr ein erhöhtes Risiko ein, wenn ihr beide Anlagemöglichkeiten nutzt.

Fazit: ETFs versus Immobilie

Ob ihr besser in ETFs oder eine Immobilie investieren solltet, hängt von euren Vorlieben und eurer finanziellen Situation ab:

Immobilien bieten bauliche Freiheiten und zwingen euch zum Sparen, weil die Bank eine regelmäßige Rückzahlung des Darlehens erwartet. Allerdings sind die Renditen im Vergleich zu ETFs vermutlich geringer, und oft ist eine Kreditaufnahme über etwa 25 Jahre notwendig. Daher solltet ihr ein stabiles Haushaltseinkommen haben und langfristig am selben Ort bleiben wollen.

ETFs hingegen erfordern Disziplin zum eigenständigen Vermögensaufbau, bieten aber langfristig eine höhere Rendite und mehr Flexibilität. Ihr tragt nicht die Risiken eines Kredits und streut euer Vermögen breiter, anstatt es in einem einzigen Vermögenswert zu konzentrieren.

Manche Experten raten davon ab, gleichzeitig in ETFs und Immobilien zu investieren. Stattdessen solltet ihr zuerst den Baukredit zurückzahlen, um eure Schulden zu reduzieren und Zinskosten zu sparen.

Letztlich hängt die Entscheidung davon ab, welche Anlageform besser zu euren Lebenszielen und finanziellen Möglichkeiten passt.

Häufige Fragen

Ob Immobilien oder ETFs besser sind, lässt sich nicht pauschal beantworten. Die Antwort hängt vor allem von euren Zielen ab: Geht es um Rendite, dürfte ein ETF-Portfolio langfristig besser abschneiden. Wenn ein eigenes Haus schon immer euer Traum war, ist eine Immobilie natürlich attraktiv. Ihr solltet jedoch finanziell gut aufgestellt sein und über ein hohes Eigenkapital verfügen.

Laut einer Studie erzielen Privatvermieter bloß geringe Renditen. Diese lagen historisch bei circa 1 % nach Abzug der Inflation. Ein diversifiziertes ETF-Portfolio mit Aktien und Anleihen liefert nach unserer Schätzung langfristig ca. 2,8 bis 3,8 % Rendite nach Steuern, Kosten und Inflation (abhängig von der Aktienquote). Immobilien dürften also deutlich weniger abwerfen als ETFs.

Welt-Aktien-ETFs sind liquide, renditestark, breit diversifiziert und bereiten wenig Aufwand. Immobilien sind weniger liquide, weil sich ein Verkauf je nach Marktlage über Monate hinziehen kann. Außerdem haben Privatleute häufig ihr gesamtes Vermögen in einem Haus, was ein Klumpenrisiko darstellt. Zuletzt müsst ihr euch um Reparaturen und Co. kümmern und die Immobilienpreise entwickelten sich langfristig bloß im Gleichschritt zur Inflation (+0,13 % pro Jahr).