Die Zusammensetzung eures Portfolios spielt eine entscheidende Rolle für dessen Erfolg – das belegen zahlreiche Studien. Doch wie sieht die optimale Vermögensaufteilung aus?

In diesem Artikel lest ihr, wie ein ETF-Portfolio aufgebaut sein kann und was es bei der Zusammenstellung zu beachten gibt. Ein paar Beispiel-Portfolios stellen wir ebenfalls vor.

Beim Zusammenstellen eures Portfolios ist die richtige Gewichtung der Anlageklassen entscheidend. Laut Studien kommt über 90 % der Performance aus der Asset Allocation.

Historisch gesehen haben Aktien die höchsten Renditen erzielt. Junge und risikofreudige Anleger können daher in Betracht ziehen, ihr Portfolio zu 100 % in Aktien zu investieren, während ältere Anleger ihre Aktienquote möglicherweise reduzieren sollten.

Eine gute Startstrategie ist es, sich auf breit diversifizierte, kostengünstige ETFs zu konzentrieren, mit nicht mehr als 2–3 verschiedenen Aktien-ETFs, um Überkomplexität und übermäßige Gebühren zu vermeiden.

Es gibt viele Muster-Portfolios, an denen ihr euch orientieren könnt, beispielsweise das Pantoffel-Portfolio, das 70/30-Portfolio, das Allwetter-Portfolio oder die Arero-Strategie.

Warum ist der Portfolio-Aufbau wichtig?

Manche Studien zeigen, dass über 90 % der Wertentwicklung und Kursschwankung eures Portfolios im Zeitablauf von der Asset Allocation abhängen – sprich, wie ihr euer Vermögen auf verschiedene Anlageklassen verteilt. Im Vergleich dazu machen Faktoren wie der perfekte Zeitpunkt für den Kauf eines Wertpapiers oder die Auswahl spezifischer Aktien weniger als 10 % aus.

Was bedeutet das für euch? Der Schlüssel liegt vor allem darin, zu entscheiden, welcher Anteil eures Vermögens in Aktien, Anleihen, Tagesgeld, Immobilien, Gold oder Rohstoffe fließen soll. Tendenziell gilt: je höher der Anteil an Aktien, desto größer die potenzielle Rendite. Historisch gesehen haben Aktien deutlich höhere Erträge geliefert als Anleihen oder Bankeinlagen.

Was sind die Bestandteile eines ETF-Portfolios?

Die meisten Portfolios basieren auf den drei großen Säulen der Anlageklassen:

- 1.

Aktien

- 2.

Anleihen

- 3.

Rohstoffe

Doch natürlich könnt ihr euer Portfolio noch vielfältiger gestalten, indem ihr auch in Gold, Bankeinlagen oder sogar in Immobilien investiert.

Kurzvergleich der Rendite

Betrachten wir zunächst die langfristige Rentabilität der Anlageklassen: Laut Daten des „Global Investment Returns Yearbook 2023“ waren Aktien langfristig am rentabelsten. Die Forscher der London Business School untersuchten im Auftrag der Credit Suisse die langfristigen Renditen von Anlageklassen aus 35 Industrie- und Schwellenländern von 1900 bis 2022.

Aktien führten dabei mit 5 % pro Jahr nach Inflationsbereinigung das Feld an. Danach kam mit 3,3 % ein breit gefächertes Portfolio aus 30 gleichgewichteten Rohstoff-Futures, während globale Staats- und Unternehmensanleihen 1,7 % erreichten. Gold schaffte es auf 0,7 %.

Etwas konservativer und vergleichbarer mit Tagesgeldkonten sind kurzfristige US-Staatsanleihen, die eine jährliche Rendite von 0,4 % verbuchten. Das schlechteste Ergebnis lieferten Wohnimmobilien in Deutschland mit gerade einmal 0,3 % realer Rendite seit 1970.

nach Abzug der Inflation, pro Jahr

Anlageklasse | Rendite | Zeitraum |

|---|---|---|

Aktien (weltweit) | 5,0 % | 1900–2022 |

Rohstoff-Futures | 3,3 % | 1877–2022 |

Anleihen (weltweit) | 1,7 % | 1900–2022 |

Gold | 0,7 % | 1900–2022 |

US-Schatzwechsel (≙Tagesgeld) | 0,4 % | 1900–2022 |

Wohnimmobilien Deutschland | 0,3 % | 1970–2022 |

Quellen: Credit Suisse Global Investment Returns Yearbook 2023, Bank für Internationalen Zahlungsausgleich

Sehen wir uns die einzelnen Anlageklassen noch einmal genauer an:

Aktien

Aktien waren langfristig am renditestärksten. Hättet ihr seit 1900 in den globalen Aktienmarkt investiert, hätte sich euer Kapital im Schnitt alle 15 Jahre verdoppelt.

Allerdings müsst ihr für die hohe Rendite auch höhere Risiken in Kauf nehmen. Etwa können die Kurse drastisch einbrechen: Der maximale Verlust von US-Aktien lag bei fast 80 % nach Abzug der Inflation. Britische Aktien verloren in der Spitze über 70 % ihres Wertes.

Außerdem kann es lange dauern, bis ihr einen Verlust wieder wettmacht. Im schlimmsten Fall hättet ihr bei einem Weltaktien-Portfolio 22 Jahre warten müssen, bis ihr inflationsbereinigt wieder in der Gewinnzone gelandet wärt.

Mit unseren ETF-Renditedreiecken könnt ihr die historischen Renditen und Risiken vieler Aktien-ETFs über verschiedene Zeiträume hinweg visualisieren:

Anleihen

Wollt ihr die Kursschwankung von Aktien minimieren, könnt ihr Anleihen beimischen. Ein 60/40-Portfolio aus US-Aktien und -Anleihen hätte zwischen 1900 und 2022 nie mehr als 50 % seines Wertes verloren, wie aus dem „Global Investment Returns Yearbook 2023“ hervorgeht.

Anleihen bringen allerdings in der Regel weniger Rendite ein. Für sicherheitsorientierte Anleger sind Geldmarkt-ETFs interessant, die in kurz laufende Staatsanleihen mit Top-Rating (AA oder AAA) investieren.

Rohstoff-Futures

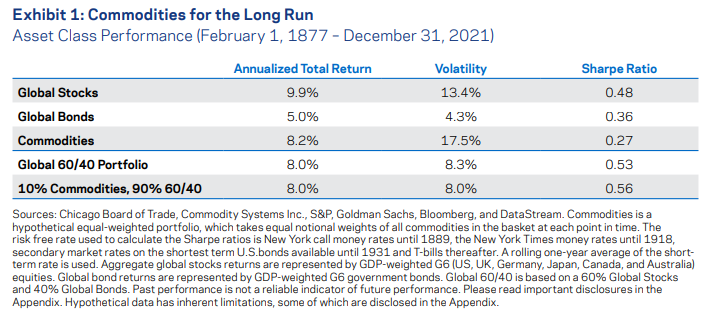

Rohstoff-Futures, also Terminkontrakte für Waren wie Gold, Öl oder Weizen, bieten einen guten Schutz gegen Inflation. Sie haben laut einer Studie von AQR zwischen 1887 und 2021 in Zeiten hoher Inflation rund 10 % pro Jahr erwirtschaftet – deutlich mehr als Aktien und Anleihen.

„Rohstoffe gehören zu den wenigen Anlagen, die in Zeiten hoher oder steigender Inflation, in denen sowohl Aktien als auch Anleihen tendenziell leiden, höhere Renditen erzielt haben“, schreiben Analysten des US-Vermögensverwalters.

Wer Rohstoffe einem 60/40-Portfolio beigemischt hätte, hätte die Performance leicht verbessert. Laut der Untersuchung hätte ein klassisches 60/40-Portfolio eine Rendite von 8 % pro Jahr erwirtschaftet. Das gleiche Portfolio mit 10 % Rohstoff-Futures hätte ebenfalls 8 % Rendite erzielt, aber die Kursschwankung (Volatilität) wäre etwas geringer gewesen.

Quelle: Untersuchung „Building a Better Commodities Portfolio“ aus dem Jahr 2022 des US-Vermögensverwalters AQR

Gold

Etwas Gold im Portfolio könnte nützlich sein, um die Schwankungen im Aktienmarkt abzufedern. Laut einer Analyse des Ökonomen Thomas Mayer vom Flossbach von Storch Research Institute liegt die Korrelation zwischen der fünfjährigen Rendite von Gold und dem S&P 500 bei -0,25 (zwischen 1871 und 2021). Das bedeutet, dass sich die Goldrendite häufig gegenläufig zur Aktienrendite entwickelt, was das Portfolio wertstabiler machen könnte.

Auch das Anlegermagazin Fairvalue untersuchte über 34 Portfoliomischungen aus Aktien, Anleihen und Gold über die vergangenen 53 Jahre zwischen 1970 und 2022. „In allen Fällen sank die Volatilität deutlich im Vergleich zu einem reinen Aktienportfolio“, berichtet Fairvalue über die Ergebnisse. Die Rendite war allerdings bei den Gold-Portfolios meist geringer, weil Gold historisch schlechter rentierte als Aktien.

1900 bis 2022 | 1971 bis Mai 2023 | |

|---|---|---|

Annualisierte Rendite pro Jahr | 0,7 Prozent | 7,8 Prozent |

Quellen: Global Investment Returns Yearbook 2023, „In Gold we Trust“-Report 2023

Der Goldpreis ist seit dem Jahr 1900 um 0,7 % pro Jahr nach Inflation gestiegen. Seit der faktischen Aufhebung der Goldbindung des US-Dollar im Jahr 1971 war die Goldrendite aber höher. Laut dem „In Gold We Trust“-Report 2023 lag sie bei 7,8 % pro Jahr zwischen 1971 und Mai 2023 (vor Inflation). Allerdings gab es lange Zeiträume, in denen Goldanleger inflationsbereinigte Verluste erlitten, etwa in den Achtziger- und Neunzigerjahren.

Für euch bedeutet das: Wenn ihr weniger Kursschwankung möchtet, kann eine Beimischung von Gold sinnvoll sein. Allerdings müsst ihr mit weniger Rendite als bei Aktien rechnen.

Tagesgeld, Festgeld und Co.

Aktuell sind die Zinsen bei Bankeinlagen und Geldmarkt-ETFs relativ hoch, aber langfristig waren sie eher gering. Etwa betrug die Rendite von sehr kurzlaufenden US-Staatsanleihen gerade einmal ein Zwölftel der Aktienrendite zwischen 1900 und 2022.

Daher kann es sinnvoll sein, Tagesgeld, Festgeld, Geldmarkt-ETFs und Co. als Sicherheitsanker zu nutzen, um die Schwankungen im Aktienanteil auszugleichen.

ETFs zusammenstellen: Was gilt es beim Bau eines Portfolios zu beachten?

Beim Aufbau eines soliden ETF-Portfolios gibt es fünf Schlüsselbereiche, die ihr im Auge behalten solltet:

Asset Allocation

Die Aufteilung eures Vermögens auf verschiedene Anlageklassen ist entscheidend. Je älter und risikoscheuer ihr seid, desto geringer sollte eure Aktienquote sein. Junge, nervenstarke Anleger können zu 100 Prozent in Aktien investieren, erklären etwa die Finanzprofessoren Raimond Maurer und Hartmut Walz.

Maurer, Professor für Investment, Portfolio-Management und Alterssicherung an der Frankfurter Goethe-Universität, schlägt etwa eine Aktienquote von 100 % bis zum 50. Lebensjahr vor. Danach könnten Anleger die Aktienquote um 2,5 Prozentpunkte pro Jahr senken. „Wem dies zu zeitaufwendig ist, kann auch nach der 60/40-Regel investieren, das heißt 60 Prozent in Aktien und 40 Prozent in Zinsanlagen unabhängig vom Alter“, erklärt er weiter.

Ihr könnt euch auch an der Daumenregel „110 minus Lebensalter“ orientieren. Wer etwa 30 Jahre alt ist, sollte demnach 80 % seines Vermögens in Aktien investieren. Weitere Orientierung bietet der Risikokapazitätsrechner der Website ExtraETF, der eure Anlageerfahrung, Einkommenssituation und Risikotoleranz berücksichtigt.

Klumpenrisiken

Klassische Weltindizes wie der MSCI World oder der FTSE All-World weisen Klumpenrisiken auf. Das zeigt ein Blick auf den „MSCI ACWI IMI“-Index, der 99 % der Aktienmärkte in knapp 50 Industrie- und Schwellenländern abbildet. Hier ist das Gewicht der US-Aktien sehr hoch (63 %) und allein die IT-Unternehmen Microsoft, Apple und Nvidia machen fast 10 % aus.

Wenn sich ein Land oder eine Branche schlecht entwickeln, kann euch das empfindlich treffen. Ihr könnt daher mehrere ETFs miteinander kombinieren, um die Klumpenrisiken zu minimieren (mehr dazu lest ihr in unserem Artikel zum 70/30-Portfolio).

| Sektor | Anteil |

|---|---|

| 26,5 % | |

| 15,2 % | |

| 11,0 % | |

| 10,3 % | |

| 8,6 % | |

| 8,2 % | |

| 4,5 % | |

| 3,8 % | |

| 3,8 % | |

| 3,5 % | |

| 2,4 % | |

| 2,2 % |

| Land | Anteil |

|---|---|

| 61,0 % | |

| 5,5 % | |

| 3,4 % | |

| 3,2 % | |

| 2,3 % | |

| 2,1 % | |

| 2,1 % | |

| 2,1 % | |

| 1,9 % | |

| 1,8 % |

| TOP 10 | Andere |

| nvidia ord | 4,3 % |

| apple ord | 3,9 % |

| microsoft-t ord | 3,3 % |

| amazon.com inc ord | 2,1 % |

| alphabet inc-cl a ord | 1,8 % |

| broadcom limited ord | 1,5 % |

| alphabet inc-cl c ord | 1,4 % |

| meta platforms ord a | 1,4 % |

| tesla ord | 1,2 % |

| twn semicont man ord | 1,2 % |

| andere | 78 % |

Bewertungen von Weltregionen

Wichtig ist auch, wie ihr die einzelnen Weltregionen in eurem Portfolio gewichtet. Bestimmte Segmente des globalen Aktienmarkts sind derzeit beispielsweise relativ hoch bewertet. Etwa liegt das Shiller-Kurs-Gewinn-Verhältnis von US-Aktien bei 34 (Stand: 29. Februar 2024).

Das Shiller-KGV bezeichnet das Verhältnis aus dem inflationsbereinigten Aktienkurs durch den durchschnittlichen inflationsbereinigten Unternehmensgewinn pro Aktie der vergangenen zehn Jahre.

Einfach erklärt: Es misst, wie hoch der Preis einer Aktie im Verhältnis zu den durchschnittlichen, um die Inflation angepassten Gewinnen eines Unternehmens über die letzten zehn Jahre ist. Ein hoher Wert beim Shiller-KGV kann darauf hinweisen, dass die Aktien im Vergleich zu ihren historischen Gewinnen teuer – sprich überbewertet – sind.

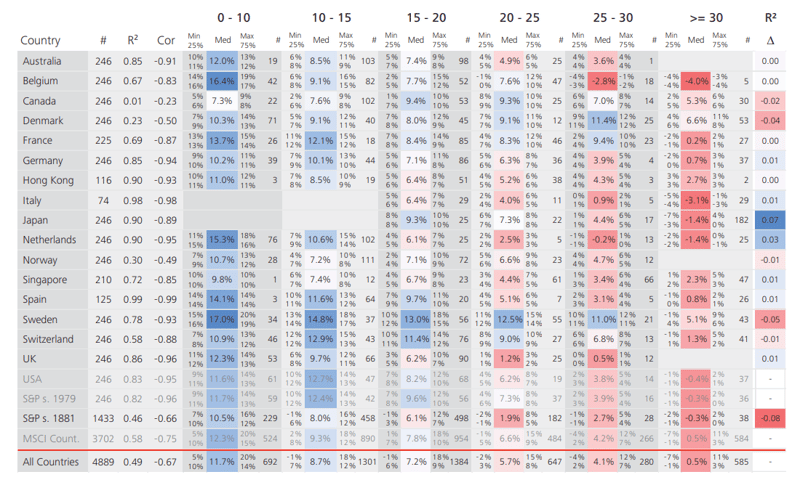

Daraus ergibt sich ein Risiko für ETF-Anleger. Laut einer Studie lieferten Aktien mit hohem Shiller-KGV und Kurs-Buchwert-Verhältnis (KBV) in den folgenden 10 bis 15 Jahren eher schwache Renditen.

Die inflationsbereinigte Rendite betrug im Schnitt gerade einmal 0,5 %, nachdem das Shiller-KGV über 30 gestiegen war. Der Portfoliomanager Norbert Keimling untersuchte Aktienmärkte in 17 Ländern zwischen 1979 und 2015.

von 1979 bis 2015, in Abhängigkeit vom Shiller-KGV in den folgenden 10 bis 15 Jahren

Quelle: Untersuchung „Predicting Stock Market Returns Using the Shiller CAPE — An Improvement Towards Traditional Value Indicators?“ aus dem Jahr 2016, Seite 12

Einige Finanzexperten schlagen daher vor, dass Neueinsteiger in den Aktienmarkt US-Aktien geringer gewichten. Dafür könnt ihr Aktien aus Europa oder den Schwellenländern höher gewichten.

Seid ihr allerdings bereits investiert, solltet ihr das Portfolio lassen, wie es ist. Es könnte nämlich sein, dass US-Aktien jahrelang weiter überdurchschnittlich laufen. Market-Timing, also das Ausrichten der Strategie nach Prognosen, geht meistens schief.

Kosten

Kosten sind bei der Geldanlage entscheidend, denn sie sind sichere Verluste. Schaut daher genau auf die laufenden Kosten (TER) und die Tracking-Differenz eures ETFs.

Achtet außerdem darauf, dass Sparpläne günstig sind und ihr keine Depotführungsgebühren bezahlen müsst. Auf lange Sicht können bereits Kostenunterschiede von wenigen Zehntel Prozentpunkten viel ausmachen, wie unsere Beispielrechnung zeigt:

Annahmen: Sparplan von 300 € pro Monat, Rendite nach Inflation von 5 % pro Jahr, Anlagezeitraum von 30 Jahren, 26,375 % Kapitalertragssteuern (kein Kirchenmitglied), Aktien-ETF (Teilfreistellung von 30 %, Sparerpauschbetrag von 1000 €, Basiszins von 1,5 Prozent)

Kosten | TER 0,2 %, Depotkosten 0,1 % | TER 0,3 %, Depotkosten 0,1 % | TER 0,5 %, Depotkosten 0,1 % | TER 0,5 %, Depotkosten 0,3 % |

|---|---|---|---|---|

Endvermögen nach Steuern und Kosten | 214.600 € | 211.100 € | 204.300 € | 197.900 € |

Kostennachteil zum ETF-Sparer mit TER von 0,2 % | - | 3.500 € | 10.300 € | 16.700 € |

Quelle: Zendepot

Kiss-Methode (Keep it simple and stupid)

Haltet euer Portfolio übersichtlich und investiert nicht in zu viele ETFs. Zwei bis drei Aktien-ETFs reichen vollkommen aus. Ansonsten wird der Aufwand rasch zu groß – etwa beim Rebalancing – und die Depotgebühren zu hoch. Wie viele ETFs in eurem Portfolio sein sollten, lest ihr hier:

Wie könnte ein ETF-Portfolio aussehen?

Die Möglichkeiten zur Gestaltung von ETF-Portfolios sind vielfältig und lassen sich an unterschiedliche Anlageziele und Risikoprofile anpassen. Im Folgenden präsentieren wir euch eine Auswahl beliebter Musterportfolios und Portfolio-Strategien, die verschiedene Anlagestile abdecken:

Pantoffel-Portfolio

Das Pantoffel-Portfolio, das aus einem Aktien-ETF und einem Geldmarkt-ETF oder einer Bankeinlage besteht, kombiniert Einfachheit und Effizienz. Dafür bieten sich ETFs auf die folgenden Indizes an:

MSCI ACWI

FTSE All-World

MSCI ACWI IMI

Eine mögliche Kombination ist die Folgende:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

iShares eb.rexx Government Germany 0-1yr Ausschüttend DE000A0Q4RZ9 | 1,8 Mrd. € | 17 Jahre | 0,13 % | |

Vanguard FTSE All-World Thesaurierend IE00BK5BQT80 | 30,8 Mrd. € | 6 Jahre | 0,19 % |

Für Anfänger könnte ein ausgeglicheneres Portfolio wie das 70/30- oder 50/30/20-Portfolio vorteilhafter sein, um Klumpenrisiken zu minimieren.

Vor- und Nachteile des Pantoffel-Portfolios

wenig Verwaltungsaufwand

wenig Anreiz zum Performance-Chasing

tendenziell wenig Depot- und Handelskosten

erhöhtes Klumpenrisiko

Steueroptimierung ist nur eingeschränkt möglich

Aktien-Anleihe-Portfolio mit weniger Klumpenrisiko

Dieses Portfolio besteht aus Aktien und Anleihen oder Bankeinlagen. Es reduziert Klumpenrisiken, indem es in eine Mischung aus verschiedenen ETFs investiert:

Beispiele für solche Portfolios sind:

das 70/30-Portfolio: Hier könnt ihr beispielsweise 70 % in den MSCI World und 30 % in den MSCI Emerging Markets investieren.

das 50/30/20-Portfolio: Dieses besteht aus 50% MSCI World, 30% MSCI Emerging Markets und 20% MSCI Europe oder MSCI Europe Smallcap.

Hier ist ein Beispiel für ein Aktien-Anleihe-Portfolio mit weniger Klumpenrisiken:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

iShares eb.rexx Government Germany 0-1yr Ausschüttend DE000A0Q4RZ9 | 1,8 Mrd. € | 17 Jahre | 0,13 % | |

Xtrackers MSCI Emerging Markets Thesaurierend IE00BTJRMP35 | 10,2 Mrd. € | 8 Jahre | 0,18 % | |

iShares Core MSCI World Thesaurierend IE00B4L5Y983 | 112,0 Mrd. € | 16 Jahre | 0,20 % | |

State Street SPDR MSCI Europe Thesaurierend IE00BKWQ0Q14 | 401 Mio. € | 11 Jahre | 0,08 % |

Historisch gesehen hat die 70/30-Strategie sehr gut funktioniert. In den vergangenen 36 Jahren hättet ihr euer Kapital um den Faktor 20 gesteigert, wie unser Backtest zeigt.

Von Dezember 1987 bis August 2023, TER von 0,2 Prozent, Rebalancing einmal pro Jahr, Mischung aus MSCI World und MSCI Emerging Markets

70/30-Portfolio | |

|---|---|

Rendite pro Jahr | 8,9 % |

Volatilität (Standardabweichung) | 15,6 % |

Sharpe Ratio | 0,56 |

Schlechtestes Kalenderjahr | -41,4 % (2008) |

Maximal benötigter Zeitraum, um Kursverluste nominal wieder wettzumachen (Drawdown) | 6 Jahre, 4 Monate (August 2000 bis Dezember 2006) |

Quelle: Backtest mit curvo.eu

Das Arero-Portfolio

Die Arero-Strategie stammt vom Finanzprofessor Martin Weber, der diese bei seinem Arero-Fonds einsetzt. Das Portfolio besteht aus 60 % globalen Aktien, 25 % Euro-Staatsanleihen und 15 % Rohstoff-Futures.

ETFs für ein Arero-Portfolio

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

iShares eb.rexx Government Germany 0-1yr Ausschüttend DE000A0Q4RZ9 | 1,8 Mrd. € | 17 Jahre | 0,13 % | |

State Street SPDR MSCI All Country World Investable Market Thesaurierend IE00B3YLTY66 | 4,5 Mrd. € | 14 Jahre | 0,17 % | |

iShares Diversified Commodity Thesaurierend Swap DE000A0H0728 | 255 Mio. € | 18 Jahre | 0,46 % |

In den vergangenen zehn Jahren erzielte es eine durchschnittliche Jahresrendite von 6 %, was im Vergleich zur Entwicklung des MSCI World relativ niedrig ist. Das liegt vor allem an der relativ schwachen Performance der Rohstoffe. Dafür war die Kursschwankung (Volatilität) geringer.

Zum 31. März 2024

In den vergangenen 5 Jahren | In den vergangenen 10 Jahren | Seit Auflage am 20. Oktober 2008 | |

|---|---|---|---|

Rendite pro Jahr | 6,0 % | 6,0 % | 6,6 % |

Volatilität | 9,8 % | - | - |

Maximaler Wertverlust | -16,5 % | - | - |

Quelle: Scope

Allwetter-Portfolio

Der US-Hedgefonds-Manager Ray Dalio hat das Allwetter-Portfolio entwickelt. Es besteht aus folgenden Positionen:

30 % globale Aktien

40 % langfristige Anleihen

15 % mittelfristige Anleihen

7,5 % Rohstoffe

7,5 % Gold

Die Idee dahinter: Das Portfolio soll sich in jeder Wirtschaftsphase gut entwickeln, etwa bei Wachstum, in einer schrumpfenden Wirtschaft (Rezession), bei Inflation und Deflation.

Laut der Portfolio-Vergleichsseite portfoliocharts.com konntet ihr zwischen 1970 und 2023 mit einer inflationsbereinigten Rendite von 5,2 % pro Jahr rechnen. Die Volatilität war mit 8,7 % relativ gering. Im schlimmsten Fall hättet ihr nach Inflation einen Verlust von 22 % erlitten.

Hier sind einige ETFs und ETCs, die für ein Allwetter-Portfolio infrage kommen:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Invesco Physical Gold Thesaurierend IE00B579F325 | 28,2 Mrd. € | 16 Jahre | 0,12 % | |

State Street SPDR MSCI All Country World Investable Market Thesaurierend IE00B3YLTY66 | 4,5 Mrd. € | 14 Jahre | 0,17 % | |

iShares eb.rexx Government Germany 2.5-5.5yr Ausschüttend DE0006289481 | 193 Mio. € | 22 Jahre | 0,16 % | |

iShares eb.rexx Government Germany 10.5+yr Ausschüttend DE000A0D8Q31 | 66 Mio. € | 20 Jahre | 0,16 % | |

iShares Diversified Commodity Thesaurierend Swap DE000A0H0728 | 255 Mio. € | 18 Jahre | 0,46 % |

Golden-Butterfly-Portfolio

Das Golden-Butterfly-Portfolio wurde von dem Betreiber der Internetseite portfoliocharts.com entwickelt. Es setzte sich aus fünf Positionen zusammen:

20 Prozent Total Stock Market

20 Prozent Small-Cap-Value-Aktien

20 Prozent langfristige Anleihen

20 Prozent kurzfristige Anleihen

20 Prozent Gold

Hier lag die inflationsbereinigte Rendite von 1970 bis 2023 bei 6 %; die Kursschwankung (Volatilität) war mit 8,4 % relativ niedrig. Der schlimmste Wertverlust betrug in dem Zeitraum nur 18 % nach Inflation.

Hier sind einige ETFs und ETCs, die für ein Golden-Butterfly-Portfolio infrage kommen:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Invesco Physical Gold Thesaurierend IE00B579F325 | 28,2 Mrd. € | 16 Jahre | 0,12 % | |

iShares eb.rexx Government Germany 0-1yr Ausschüttend DE000A0Q4RZ9 | 1,8 Mrd. € | 17 Jahre | 0,13 % | |

State Street SPDR MSCI All Country World Investable Market Thesaurierend IE00B3YLTY66 | 4,5 Mrd. € | 14 Jahre | 0,17 % | |

Xtrackers MSCI World Value Thesaurierend IE00BL25JM42 | 3,8 Mrd. € | 11 Jahre | 0,25 % | |

iShares MSCI World Small Cap Thesaurierend IE00BF4RFH31 | 6,9 Mrd. € | 7 Jahre | 0,35 % | |

iShares eb.rexx Government Germany 10.5+yr Ausschüttend DE000A0D8Q31 | 66 Mio. € | 20 Jahre | 0,16 % |

Der Zendepot-Portfolio-Backtest

Ihr möchtet unterschiedliche Portfolio-Szenarien durchspielen und die historischen Renditen unterschiedlicher Portfolio-Aufteilungen testen? Das könnt mit unserem Portfolio-Backtest.

Gebt einfach die ETFs oder Indizes an und ihre Gewichtung an, wählt einen Zeitraum aus und bestimmt die Einzahlungssumme. Ihr seht, wie viel Rendite ihr damit erzielt hättet, und wie sich das Portfolio in den besten und schlechtesten Jahren entwickelt hätte:

Fazit: Die richtige ETF-Mischung

Die perfekte ETF-Mischung für alle gibt es nicht: Ihr solltet euer Portfolio sorgfältig zusammenstellen und an eure persönlichen Lebensumstände und Risikobereitschaft anpassen.

Wenn ihr jung seid und Marktschwankungen gut verkraftet, könnte ein Portfolio, das vollständig aus Aktien besteht, langfristig die attraktivsten Renditen bieten. Für diejenigen unter euch, die näher am Ruhestand sind oder eine geringere Risikoneigung haben, ist es ratsam, die Aktienquote zu senken und mehr in stabilere Anlageklassen zu investieren.

Denkt daran, neben den Renditechancen auch die Kosten für ETFs und die Depotführung im Blick zu behalten, Klumpenrisiken zu vermeiden und ein Auge auf die Bewertungen zu haben. Für Einsteiger ist es besonders wichtig, eine einfache, aber effektive Anlagestrategie zu verfolgen. Die Aktienquote solltet ihr dabei nicht zu niedrig ansetzen, um langfristig von Wachstumschancen profitieren zu können.

Eine gute Startstrategie ist es, sich auf breit diversifizierte, kostengünstige ETFs zu konzentrieren, mit nicht mehr als 2–3 verschiedenen Aktien-ETFs, um Überkomplexität und übermäßige Gebühren zu vermeiden.

Häufige Fragen

Ein ETF-Portfolio kann viele verschiedene Formen annehmen, abhängig von individuellen Zielen, Risikotoleranz und Anlagehorizont. Ein einfaches und effektives Beispiel für ein ETF-Portfolio könnte aus zwei bis drei Aktien-ETFs und einem Geldmarkt-ETF bestehen. Ihr könntet beispielsweise 60 % eures Vermögens in Aktien anlegen, etwa im Verhältnis 70 zu 30 zwischen Industrie- und Schwellenländer-Aktien (z. B. MSCI World und MSCI Emerging Markets). Die restlichen 40 % könnten in einen Geldmarkt-ETF fließen, der in kurz laufende Bundesanleihen investiert (mit einer Restlaufzeit von maximal einem Jahr). Für jüngere, risikotolerante Anleger könnte auch eine 100-prozentige Investition in Aktien-ETFs eine überlegenswerte Option sein, um langfristiges Wachstum zu maximieren.

Ein Portfolio sollte aus maximal zwei bis drei Aktien-ETFs bestehen. Dazu können ein Rohstoff-ETF und ein Geldmarkt-ETF kommen. Insgesamt sollten es nicht mehr als eine mittlere einstellige Zahl an ETFs sein.

Ihr könnt einen ETF auf den MSCI Emerging Markets besparen, etwa im Verhältnis 70 % MSCI World und 30 % MSCI EM. Eine Alternative ist ein 50/30/20-Portfolio, also 50 % MSCI World, 30 % MSCI EM und 20 % MSCI Europe oder MSCI Europe Small Cap. So reduziert ihr die Klumpenrisiken im MSCI World und kauft günstige Aktien mit besseren Renditeaussichten anstatt der teuren US-Aktien.