Vermögensaufbau leicht gemacht: Der Schritt-für-Schritt-Plan

Vermögensaufbau klingt oft nach etwas Großem, beinahe Unnahbarem. Dabei fängt er mit ganz einfachen Entscheidungen an. Die meisten starten nicht mit viel Geld, sondern mit dem Wunsch nach mehr finanzieller Sicherheit, mehr Freiheit im Alltag und einem Plan, der auch in unsicheren Zeiten trägt.

In diesem Artikel zeigen wir euch, wie ihr euer Geld so organisiert, dass es langfristig für euch arbeitet. Wir führen euch Schritt für Schritt durch die zentralen Bausteine des Vermögensaufbaus – vom passenden Mindset bis hin zu euren ersten Investitionen.

Beim Vermögensaufbau geht es nicht darum, schnell reich zu werden, sondern entspannt vermögend zu werden.

Bevor ihr startet, benötigt ihr eine solide Basis: Verschafft euch einen Überblick über eure Finanzen, baut eure Schulden ab, einen Notgroschen auf – und definiert eure Ziele.

Wenn ihr Vermögen aufbauen wollt, das langfristig die Inflation schlägt, kommt ihr am Kapitalmarkt nicht vorbei. ETFs sind der einfachste Einstieg, weil ihr mit nur einem Produkt breit gestreut in viele Unternehmen investieren könnt.

Um ETFs zu kaufen, braucht ihr ein Depot. Das ist ein Bankkonto, in dem eure Anlagen sicher verwahrt werden. Unser Depot-Vergleich hilft euch, den passenden Anbieter zu finden.

Und das Wichtigste: Denkt langfristig. Wenn ihr konsequent investiert, habt ihr historisch gesehen die besten Chancen, euer Vermögen Schritt für Schritt aufzubauen.

Warum Vermögensaufbau heute so wichtig ist

Vermögensaufbau ist im Grunde nichts Neues. Menschen haben schon immer Rücklagen gebildet – für später, für schlechtere Zeiten oder für große Wünsche. Heute geht es vor allem darum, sich finanziell breiter aufzustellen und nicht nur auf ein einziges Einkommen angewiesen zu sein.

Wenn ihr Vermögen aufbaut, schafft ihr euch Spielräume. Ihr könnt berufliche Entscheidungen gelassener treffen, Auszeiten planen, euch weiterbilden oder einen neuen Weg einschlagen, ohne dass sofort alles ins Wanken gerät. Und falls ihr eine Familie habt (oder plant, einmal eine zu starten), sorgt ihr nicht nur für euch selbst vor, sondern auch für die Menschen, die auf euch zählen.

Vermögensaufbau bedeutet nicht, möglichst schnell reich zu werden. Er entsteht Schritt für Schritt und bringt mit der Zeit Stabilität. Er ist also kein Luxusprojekt, sondern euer finanzieller Sicherheitsgurt, der euch nachts ruhiger schlafen lässt.

Sparen und Vermögensaufbau klingen ähnlich, gemeint sind aber zwei sehr unterschiedliche Ansätze. Beide haben ihren Platz, erfüllen aber ganz verschiedene Aufgaben.

Sparen bedeutet, Geld zurückzulegen, das ihr kurzfristig braucht. Es bleibt sicher und jederzeit verfügbar, etwa auf dem Tagesgeldkonto. Das ist ideal für unerwartete Ausgaben, geplante Anschaffungen oder euren Notgroschen. Für langfristige Ziele eignet sich Sparen allerdings kaum, weil die Inflation die Kaufkraft nach und nach verringert.

Beim Vermögensaufbau investiert ihr euer Geld, damit es langfristig wachsen kann. Mit breit gestreuten Anlagen wie ETFs profitiert ihr von wirtschaftlichem Wachstum und vom Zinseszinseffekt. So bleibt der Wert eures Geldes nicht nur erhalten, sondern kann sich über die Jahre zu einem echten Vermögen entwickeln.

Durch die Inflation verliert das Geld an Wert

Inflation bedeutet, dass Preise im Durchschnitt steigen. Das passiert nicht von heute auf morgen, sondern Jahr für Jahr in kleinen Schritten. Die Europäische Zentralbank (EZB) strebt langfristig rund 2 % Inflation an. Das klingt wenig, führt aber dazu, dass euer Geld mit der Zeit an Wert verliert, wenn es einfach nur auf dem Konto liegt.

Warum gibt es Inflation? Weil sich Angebot und Nachfrage verändern, weil Unternehmen gestiegene Kosten weitergeben und weil Löhne und Preise sich häufig gemeinsam entwickeln. Eine moderate Inflation von 2 % gilt als Zeichen einer gesunden Wirtschaft, denn sie sorgt dafür, dass Menschen investieren und konsumieren.

Für euer Erspartes bedeutet das: Geld, das nicht für euch arbeitet, verliert nach und nach Kaufkraft.

Die Magie des Zinseszinseffekts

Der Zinseszinseffekt beschreibt, dass nicht nur euer eingezahltes Geld wächst, sondern auch die Erträge darauf wieder Erträge erzielen. Das klingt unspektakulär, entwickelt aber über viele Jahre eine erstaunliche Eigendynamik. Aus regelmäßigen Investitionen können so beachtliche Summen werden, ohne dass ihr ständig mehr einzahlen müsst.

Damit dieser Effekt seine Kraft entfalten kann, braucht ihr vor allem eines: Zeit. Je früher ihr startet, desto länger kann euer Geld für euch arbeiten. Ein paar Jahre Vorsprung machen am Ende oft einen riesigen Unterschied. Beim Zinseszinseffekt ist Zeit der stärkste Hebel, den ihr habt.

Deshalb lohnt es sich, möglichst früh loszulegen, auch wenn es nur kleine Beträge sind – denn jeder Monat zählt. Je länger euer Geld investiert ist, desto stärker trägt der Zinseszinseffekt euren Vermögensaufbau.

Zinseszinseffekt-Rechner zur Veranschaulichung

Mit unserem Zinseszinseffekt-Rechner könnt ihr ganz einfach ausprobieren, wie euer Geld arbeitet. Gebt einfach eure eigenen Werte ein – Startkapital, monatliche Sparrate, Anlagedauer und Zinssatz – und ihr seht sofort, wie sich euer Vermögen Jahr für Jahr entwickeln kann.

Für einen langfristigen, weltweit diversifizierten Vermögensaufbau könnt ihr im Rechner mit einer realistischen durchschnittlichen Rendite von etwa 6–7 % pro Jahr planen.

Der Rechner zeigt euch anschaulich, wie stark der Zinseszinseffekt mit der Zeit an Fahrt gewinnt: Erst wächst euer Geld langsam, später immer schneller, weil nicht nur eure Einzahlungen, sondern auch die Erträge selbst wieder Erträge erwirtschaften:

10 wichtige Schritte zum Vermögensaufbau

Vermögensaufbau wird schnell komplex, doch mit einer klaren Struktur fällt der Einstieg viel leichter. Hier sind zehn Schritte, die euch dabei helfen, verlässlich ins Handeln zu kommen:

Das Mindset, das euch weiterbringt

Ein gutes Mindset ist einer der wichtigsten Bausteine beim Vermögensaufbau. Es hilft euch, Entscheidungen bewusst zu treffen und nicht bei jedem Gegenwind die Richtung zu verlieren.

Finanzielle Verantwortung zu übernehmen, kann sich am Anfang ungewohnt anfühlen, doch genau hier beginnt der Unterschied: Wer aktiv entscheidet, statt alles laufen zu lassen, gewinnt langfristig Klarheit über die eigenen Möglichkeiten.

Selbst Verantwortung übernehmen zahlt sich aus

Vermögensaufbau beginnt mit der Entscheidung, die eigenen Finanzen selbst in die Hand zu nehmen. Niemand kennt eure Ziele, euer Leben und eure Pläne so gut wie ihr. Wenn ihr Verantwortung übernehmt, trefft ihr Entscheidungen bewusst, statt sie anderen zu überlassen. Das gibt euch Sicherheit und langfristig viel mehr Freiheit bei allem, was ihr vorhabt.Das Warum definieren

Ein persönliches Warum gibt eurem Vermögensaufbau eine klare Richtung. Wenn ihr wisst, wofür ihr das alles macht, fällt vieles leichter. Ihr trefft schneller Entscheidungen und bleibt eher dran, auch wenn es mal anstrengend wird. Mit einem klaren Ziel kommt das Wie oft fast von selbst.Langfristig denken

Finanzmärkte schwanken ständig, mal mehr, mal weniger. Wenn ihr in Jahren statt in Tagen denkt, wirken diese Bewegungen deutlich entspannter. Ihr trefft bessere Entscheidungen und bleibt ruhiger. Vermögensaufbau ist kein Sprint, sondern ein Marathon. Dafür braucht es Geduld, nicht Tempo.Schluss mit dem Perfektionismus

Perfektionismus hält viele davon ab, überhaupt zu starten. Ihr müsst nicht alles wissen, bevor ihr loslegt. Besser ist es, anzufangen und unterwegs dazuzulernen.Optimistisch bleiben

Ein optimistischer Blick hilft euch, schwierige Phasen auszuhalten und Chancen zu erkennen. Optimismus bedeutet nicht Schönreden, sondern Vertrauen in langfristige Entwicklungen und in die eigenen Fähigkeiten, gute Entscheidungen zu treffen.

Setzt euch Ziele mit zeitlichem Rahmen

Bevor ihr Geld investiert, formuliert eure Ziele. Wollt ihr Rücklagen für die nächsten Jahre aufbauen, später entspannter arbeiten oder langfristig fürs Alter vorsorgen? Eure Ziele bestimmen, wie ihr investieren solltet – und wie viel Risiko zu euch passt.

Grundsätzlich unterscheidet man beim Investieren zwischen kurzfristigen, mittelfristigen und langfristigen Zielen. Sie geben euch vor, wie lange ihr im Alltag auf das investierte Geld verzichten könnt. Je länger euer Zeithorizont, desto entspannter könnt ihr investieren. Und je kürzer er ist, desto sicherer und stabiler sollte die Anlage sein.

Kurzfristige Ziele (0–3 Jahre): Hier zählt Sicherheit. Das Geld sollte jederzeit verfügbar sein und nicht im Wert schwanken. Es sind eher Sparziele als Investitionsziele.

Beispiele: Notgroschen, Urlaub, neue Wohnungseinrichtung, kleine AnschaffungenMittelfristige Ziele (3–10 Jahre): Ihr könnt etwas mehr Risiko eingehen, aber große Schwankungen sollten vermieden werden. Eine Mischung aus stabilen und renditestärkeren Anlagen passt oft gut.

Beispiele: Weiterbildung, Sabbatical, Auto, große Reise, kleiner ImmobilienwunschLangfristige Ziele (10+ Jahre): Für diesen Zeitraum eignen sich renditestarke Anlagen, z. B. breit gestreute Aktien-ETFs, besonders gut. Schwankungen spielen hier eine geringere Rolle, weil ihr viele Jahre Zeit habt, sie auszusitzen.

Beispiele: Altersvorsorge, Vermögensaufbau, Absicherung der Familie

Verschafft euch einen Überblick über eure Finanzen

Bevor ihr Geld investieren könnt, braucht ihr einen klaren Blick auf eure aktuelle Situation. Startet damit, eure Einnahmen und Ausgaben gegenüberzustellen. So seht ihr schnell, was jeden Monat übrig bleibt oder wo ihr nachjustieren könnt.

Unser Kassensturz-Tool hilft euch dabei, eure Finanzen übersichtlich zu sortieren und typische Kostenfallen sichtbar zu machen.

Im nächsten Schritt ermittelt ihr euer Nettovermögen. Dafür listet ihr einfach all eure Vermögenswerte auf, etwa Kontostände, Rücklagen, Depotwerte, Guthaben aus Versicherungen oder euer Auto. Danach zieht ihr eure Schulden davon ab, z. B. Kredite. Was übrig bleibt, ist euer Nettovermögen.

Dieser Wert zeigt euch, wie ihr aktuell dasteht, und macht sichtbar, wie sich euer Vermögensaufbau im Laufe der Zeit entwickelt.

Tilgt eure Schulden

Bevor ihr mit dem Vermögensaufbau startet, solltet ihr eure Schulden loswerden. Kreditzinsen arbeiten nämlich gegen euch. Sie ziehen Monat für Monat Geld aus eurer Tasche und machen es schwer, überhaupt Vermögen aufzubauen.

Viele Konsumkredite sind so hoch verzinst, dass ihr diese Belastung mit einer sicheren Geldanlage kaum ausgleichen könnt. Deshalb ist es sinnvoll, genau hier anzusetzen: Jeder Euro, den ihr abbezahlt, stoppt weitere Zinskosten und verbessert eure finanzielle Lage sofort.

Konzentriert euch vor allem auf Kredite mit hohen Zinssätzen wie Dispo, Kreditkarten oder Ratenkäufe: Die kosten oft 10 bis 15 % Kreditzinsen – Geld, das ihr euch sparen könnt. Günstige Darlehen, etwa eine Immobilienfinanzierung oder bestimmte Studienkredite, könnt ihr dagegen oft entspannt weiterlaufen lassen.

Bildet Rücklagen (Notgroschen)

Nachdem ihr eure teuren Schulden abgebaut habt, solltet ihr als Nächstes einen finanziellen Puffer anlegen. Dieser Notgroschen ist wichtig, damit ihr in unerwarteten Situationen handlungsfähig bleibt. Ob eine Reparatur fällig wird, eine größere Arztrechnung ins Haus flattert oder ihr kurzfristig weniger Einkommen habt: Solche Ausgaben können nicht geplant werden, gehören aber zum Leben.

Damit ihr in solchen Momenten nicht eure Investments verkaufen müsst, lohnt es sich, drei bis sechs Monatsausgaben auf einem Tagesgeldkonto zurückzulegen. So habt ihr genug Reserven, um Unvorhergesehenes abzufangen.

Sobald diese teuren Schulden abgebaut sind und ihr einen Notgroschen zurückgelegt habt, habt ihr eine solide Basis, um mit klarerem Kopf und deutlich weniger Druck in euren Vermögensaufbau zu starten.

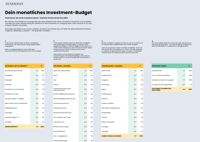

Macht mehr Geld fürs Investieren frei

Beim Vermögensaufbau denken viele zuerst ans Investieren. Aber es gibt noch einen zweiten, mindestens genauso wichtigen Hebel: euren Alltag. Wenn ihr bewusst weniger ausgebt, als ihr einnehmt, und gleichzeitig eure Einnahmen erhöht, schafft ihr euch den finanziellen Spielraum, den ihr später investieren könnt. Dieser Hebel wirkt sofort – jeden Monat auch ganz ohne Börsenwissen.

Hier ist eine kleine Checkliste, die euch beim Sparen helfen kann:

Eröffnet euer Depot

Jetzt kommt der spannende Teil: das Investieren. Damit ihr euer Geld investieren könnt, braucht ihr zunächst ein Depot. Stellt es euch wie ein Bankkonto für Wertpapiere vor: Dort liegen später eure ETFs, und über das Depot kauft oder verkauft ihr eure Anlagen. Die Eröffnung geht heute schnell, digital und meist komplett per App – Ausweis bereithalten, ein paar Angaben machen, fertig.

Worauf solltet ihr achten?

Keine Depotgebühren: Einsteiger:innenfreundliche Broker verlangen keine jährlichen Depotgebühren. Das ist wichtig, weil euer Geld dann komplett für euch arbeiten kann, ohne dass laufende Kosten eure Rendite anknabbern.

Günstige Sparpläne: Die meisten Broker bieten ETF-Sparpläne sehr günstig oder sogar ohne Gebühren an. Das ist perfekt, wenn ihr regelmäßig investieren möchtet.

Einfache Bedienung: Gerade am Anfang ist es wichtig, dass ihr euch schnell zurechtfindet. Eine übersichtliche Webseite oder App nimmt euch die Hürde, weil ihr Käufe, Sparpläne und eure Depotübersicht sofort versteht, ohne lange suchen zu müssen.

In unserem Depot-Vergleich haben wir die beliebtesten Anbieter in Deutschland ausgiebig getestet und Kosten, Handelbarkeit, Usability und Funktionen miteinander verglichen. Hier findet ihr unser aktuelles Ranking mit Links zu den ausführlichen Testberichten:

Und hier seht ihr den Depot-Vergleich als Video:

Richtet euren ersten ETF-Sparplan ein

Ein Sparplan ist der entspannteste Weg, langfristig Vermögen aufzubauen. Ihr müsst nicht den „perfekten Einstiegszeitpunkt“ treffen, keine Marktprognosen lesen und euch nicht regelmäßig daran erinnern, Geld zu investieren. Ihr zahlt einfach Monat für Monat einen festen Betrag ein, automatisch und ganz ohne Stress.

Ein ETF-Sparplan funktioniert dabei wie ein Dauerauftrag fürs Investieren: Ihr legt einmal fest, wie viel Geld jeden Monat in euren ETF fließen soll, den Rest übernimmt der Sparplan für euch. Und wichtig: Ihr verpflichtet euch zu nichts. Ihr könnt den Sparplan jederzeit kostenlos ändern, pausieren oder wieder löschen.

Wenn ihr eine größere Summe auf einmal investieren möchtet, könnt ihr das natürlich tun – ihr müsst nicht zwingend über einen Sparplan investieren. Achtet dabei aber unbedingt auf die Gebühren, denn die unterscheiden sich je nach Anbieter deutlich.

7 Gründe, warum ETFs die beste Basis für euren Vermögensaufbau sind

Statt einzelne Aktien auszusuchen, seid ihr mit nur einem ETF automatisch breit gestreut – über Länder, Branchen und Unternehmensgrößen. So reduziert ihr euer Risiko und macht euch das Investieren extrem einfach.

Hier sind sieben wichtige Vorteile von ETFs:

Ein ganzer Korb statt Einzelrisiko

Ein ETF enthält automatisch viele Unternehmen. Ihr müsst euch nicht für einzelne Aktien entscheiden, sondern verteilt euer Geld direkt über zahlreiche Firmen, Länder und Branchen.Breite Streuung reduziert Risiko

Da ETFs viele Unternehmen abdecken, fällt es weniger ins Gewicht, wenn einzelne Firmen oder sogar ganze Regionen schlecht laufen. Die breite Basis macht euer Depot stabiler und weniger anfällig für Ausrutscher.Einfach verständlich

Ihr müsst keine Expert:innen sein. ETFs folgen automatisch einem Index, ohne dass jemand aktiv entscheidet, was gekauft oder verkauft wird. Das macht sie besonders zugänglich für Einsteiger:innen.Transparent & nachvollziehbar

Ihr könnt jederzeit einsehen, welche Unternehmen, Regionen oder Branchen im ETF stecken und wie hoch ihr Anteil ist.Kostengünstig

Weil ETFs keinen Fondsmanager bezahlen müssen, sondern einen Index abbilden, sind die laufenden Gebühren sehr niedrig. Das bedeutet: Ein größerer Teil eures Geldes bleibt investiert und kann langfristig für euch arbeiten.Ideal für Sparpläne

ETFs lassen sich schon ab kleinen Beträgen regelmäßig besparen. Sparpläne machen es leicht, Monat für Monat dranzubleiben, und helfen euch, kontinuierlich Vermögen aufzubauen.Hohe Verfügbarkeit & Flexibilität

Ihr könnt ETFs jederzeit über die Börse kaufen oder verkaufen, ohne vertragliche Bindungen. Auch Sparpläne sind flexibel: Ihr könnt sie jederzeit anpassen, pausieren oder löschen, ganz ohne Zusatzkosten.

Wir haben für euch in kurzen Videos gezeigt, wie ihr bei verschiedenen Brokern Geld einzahlt und eure ersten Käufe tätigt. So könnt ihr Schritt für Schritt sehen, wie der Einstieg funktioniert:

Welche ETFs sind für den Einstieg geeignet?

Für den Start braucht ihr vor allem eins: eine möglichst breite Streuung. Damit euer Geld nicht an einer einzigen Branche oder Region hängt, eignen sich sogenannte Welt-ETFs besonders gut als Basis. Die heißen so, weil ihr damit „in die ganze Welt“ investiert und vom globalen Wirtschaftswachstum profitiert.

Der vermutlich bekannteste Welt-ETF ist der MSCI World. Er enthält über 1.300 große Unternehmen aus aller Welt – allerdings nur aus Industrieländern, nicht aus Schwellenländern. Wenn ihr also die wirkliche Welt abdecken möchtet, müsstet ihr zusätzlich einen separaten Schwellenländer-ETF ins Depot holen.

Alternativ könnt ihr auch direkt auf einen Welt-ETF setzen, der Industrie- und Schwellenländer kombiniert. Das geht beispielsweise mit dem MSCI ACWI oder dem FTSE All-World. Damit könnt ihr mit nur einem einzigen ETF ein global gestreutes Depot aufbauen, inklusive wachstumsstarker Märkte wie China, Indien oder Brasilien.

Hier ist eine Auswahl von Welt-ETFs, die ihr nach Faktoren wie ihren Kosten, ihrem Fondsvolumen oder ihrem Alter sortieren könnt:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Vanguard FTSE All-World Thesaurierend IE00BK5BQT80 | 30,5 Mrd. € | 6 Jahre | 0,19 % | |

iShares MSCI ACWI Thesaurierend IE00B6R52259 | 23,0 Mrd. € | 14 Jahre | 0,20 % | |

Vanguard FTSE All-World Ausschüttend IE00B3RBWM25 | 19,5 Mrd. € | 13 Jahre | 0,19 % | |

State Street SPDR MSCI All Country World Thesaurierend IE00B44Z5B48 | 8,4 Mrd. € | 14 Jahre | 0,12 % | |

Invesco FTSE All-World Thesaurierend IE000716YHJ7 | 2,4 Mrd. € | 2 Jahre | 0,15 % | |

Amundi MSCI All Country World Thesaurierend Swap LU1829220216 | 2,0 Mrd. € | 14 Jahre | 0,45 % | |

UBS MSCI ACWI SF Thesaurierend Swap IE00BYM11H29 | 2,0 Mrd. € | 7 Jahre | 0,21 % | |

Scalable MSCI AC World Xtrackers Thesaurierend LU2903252349 | 469 Mio. € | 1 Jahr | 0,17 % | |

Invesco FTSE All-World Ausschüttend IE0000QLH0G6 | 199 Mio. € | 2 Jahre | 0,15 % | |

Amundi MSCI All Country World Thesaurierend Swap LU1829220133 | 146 Mio. € | 12 Jahre | 0,45 % |

Baut ein breit diversifiziertes Portfolio auf

Welt-ETFs sind ein guter Start-Baustein, weil ihr euer Geld damit automatisch über viele Länder und Unternehmen streuen könnt. Doch je mehr Vermögen ihr aufbaut, desto wichtiger wird die Frage: Wie bleibt ihr langfristig stabil aufgestellt?

Spätestens wenn euer Depot größer wird oder eure finanzielle Situation sich verändert – etwa durch steigende Sparraten, ein höheres Einkommen oder eine größere Einmalanlage –, lohnt es sich, über weitere Bausteine in eurem Portfolio nachzudenken.

Hier ist ein genereller Überblick über mögliche Anlageklassen, in die ihr euer Geld investieren könnt, und wie sie euch nutzen können:

Aktien

Aktien stehen für langfristiges Wachstum. Wenn ihr eine Aktie kauft, beteiligt ihr euch direkt am Erfolg eines Unternehmens. Auf lange Sicht bieten Aktien die höchsten Renditechancen aller klassischen Anlageklassen – das belegt u. a. die Studie The Rate of Return on Everything, 1870–2015 – dafür schwanken sie stärker. Mit Aktien-ETFs seid ihr schon breit gestreut in diese Anlageklasse investiert.Anleihen

Anleihen sind verzinste Wertpapiere, mit denen Staaten oder Unternehmen sich Geld leihen. Sie bringen regelmäßige Zinsen und schwanken deutlich weniger als Aktien. Besonders Staatsanleihen hoher Bonität gelten als stabiler Depotbaustein. Sie federn Schwankungen ab und sorgen für planbare Erträge, ideal für alle, die etwas Ruhe im Portfolio brauchen. Auch diese Anlageklasse gibt es als ETF-Baustein für euer Depot.Tages- und Festgeld

Tages- und Festgeld gelten als sichere Basis für kurzfristige Ziele und Notgroschen. Auf dem Tagesgeldkonto bleibt ihr flexibel und bekommt täglich Zugriff auf euer Geld, während Festgeld meist höhere Zinsen bietet, dafür aber über mehrere Monate bis Jahre gebunden ist. Beide Varianten sind sehr stabil, schützen aber langfristig nicht vollständig vor Inflation, weil die Rendite im Vergleich zu Aktien oder Anleihen niedriger ausfällt.Gold und Silber

Gold und Silber gelten seit Jahrhunderten als Symbol für Werthaltigkeit. Die Edelmetalle werfen zwar keine Zinsen oder Dividenden ab, dienen aber vielen als Krisenabsicherung. In Zeiten hoher Inflation oder wirtschaftlicher Unsicherheit kann der Gold- und Silberpreis steigen, während andere Anlageklassen unter Druck geraten. Auch in Gold kann man mithilfe von ETFs und ETCs (Exchange Traded Commodity) investieren.Rohstoffe

Rohstoffe wie Öl, Kupfer oder Agrarprodukte können als Beimischung interessant sein. Sie reagieren oft anders als Aktien auf wirtschaftliche Entwicklungen und bieten so einen gewissen Diversifikationseffekt. Da sie stark schwanken und keine laufenden Erträge bringen, sind breit gestreute Rohstoff-ETFs meist die bessere Wahl als einzelne Rohstoff-Investments. Wie wir ein Investment in Rohstoffe einschätzen, lest ihr hier.Kryptowährungen

Bitcoin, Ethereum & Co. sind die wohl bekanntesten digitalen Assets. Sie bieten hohe Renditechancen, schwanken aber extrem stark im Wert. Da es keine laufenden Erträge gibt und der Markt noch jung ist, sind Kryptos eher etwas für risikofreudige Anleger:innen. Wie ihr mit ETNs (Exchange Traded Notes) in Krypto investieren könnt, ohne die Währung direkt zu kaufen, haben wir für euch zusammengefasst.Sachwerte

Dazu zählen etwa Kunst, Oldtimer, Uhren oder Wein. Sie können im Wert steigen, sind aber oft schwer handelbar und ihre Preise hängen stark von Trends ab. Zudem fehlt die Transparenz und es gibt keine laufenden Erträge. Solche Anlagen sind daher eher Liebhaberei als Teil einer soliden Vermögensstrategie.Immobilien

Immobilien gelten als klassischer Sachwert und werden häufig als sichere Anlage wahrgenommen. Sie bieten Schutz vor Inflation und können laufende Mieteinnahmen bringen. Allerdings ist der Einstieg teuer, der Markt träge, und Verkauf oder Vermietung binden viel Kapital und Zeit. Eine Alternative sind Immobilienfonds oder REITs, die euch mit kleineren Beträgen an Immobilien beteiligen.

Portfolio-Beispiele

Mit einem einzigen Welt-ETF ist alles noch sehr einfach. Doch sobald ihr mehrere Bausteine ins Depot holt, wird es automatisch etwas komplexer: Welches Verhältnis zwischen Aktien und Anleihen passt zu euch? Wie viel Sicherheit braucht ihr? Und wie bleibt das über die Jahre im Gleichgewicht?

Hier sind einige einfache Beispiele und Muster-Portfolios, die euch bei der Orientierung helfen können:

Bleibt langfristig investiert und bewahrt Ruhe

Wenn ihr Vermögen aufbaut, ist Geduld einer eurer wichtigsten Hebel. Märkte schwanken ständig. Mal geht es hoch, mal runter – das gehört dazu. Entscheidend ist nicht, jeden Ausschlag mitzunehmen oder den perfekten Moment zu erwischen, sondern schlicht, dranzubleiben.

Genau das beschreibt die sogenannte Buy-and-Hold-Strategie. Ihr kauft eure ETFs, lasst sie liegen und haltet sie über viele Jahre oder Jahrzehnte. Ohne hektische Umschichtungen. Ohne Panikverkäufe. Ohne Market-Timing. Der große Vorteil: Euer Geld hat Zeit zu wachsen und Schwächephasen gleichen sich langfristig fast immer wieder aus.

Das belegt beispielsweise auch das UBS Global Investment Returns Yearbook. Die langfristigen Daten über mehr als 125 Jahre zeigen: Aktien haben historisch weltweit die beste Rendite erzielt – trotz Krisen, Kriegen, Crashs und Inflationen. Anleger:innen, die investiert geblieben sind, haben davon zuverlässig profitiert.

An unserem Renditedreieck des MSCI World könnt ihr ablesen, wie sich euer Investment über verschiedene Zeiträume entwickelt hätte.

Bewahrt in turbulenten Zeiten die Ruhe

Schwankungen gehören zum Investieren dazu. Märkte steigen nicht in gerader Linie, sondern bewegen sich in Wellen, mit starken Phasen und mit Tiefs.

Genau deshalb ist es so wichtig, geduldig zu bleiben. Auch Bärenmärkte, also längere Schwächephasen, sind kein Grund zur Panik. Sie bieten oft sogar gute Einstiegschancen, weil ihr dann günstiger investieren könnt.

Die häufigsten Stolperfallen beim Vermögensaufbau

Beim Investieren sind es selten große Fehler, die den Vermögensaufbau ausbremsen. Viel häufiger sind es kleine Denkfehler oder typische Verhaltensmuster. Wenn ihr diese Stolperfallen kennt, könnt ihr sie bewusst vermeiden und langfristig entspannter investieren.

Den Markt schlagen wollen

Viele versuchen, den perfekten Zeitpunkt für Käufe oder Verkäufe zu erwischen. Das führt oft dazu, dass man zu spät einsteigt oder zu früh aussteigt. Langfristiger Vermögensaufbau funktioniert besser, wenn ihr konsequent investiert, statt ständig zu versuchen, schneller oder schlauer als der Markt zu sein.Angst und Gier

Starke Kursbewegungen lösen schnell Emotionen aus. Angst führt dazu, im Tief zu verkaufen. Gier dazu, zu hohe Risiken einzugehen. Beides schadet eurer Strategie. Besser ist es, einen klaren Plan zu haben, an den ihr euch auch dann haltet, wenn es am Markt unruhig wird.Mangelnde Planung

Ohne klare Ziele und ohne Übersicht über eure Finanzen wird Vermögensaufbau schnell unstrukturiert. Ein einfacher Plan reicht aus, wichtig ist, dass ihr wisst, wie viel ihr investieren wollt, welchen Zeithorizont ihr habt und wie euer Risiko verteilt ist.Alles auf ein Pferd setzen

Einzelne Aktien oder ein Trendthema können verlockend wirken. Doch wenn ihr nur auf eine Idee setzt, hängt euer Vermögen am Erfolg eines einzigen Bausteins. Breite Streuung schützt euch davor, dass ein einzelner Ausrutscher euer gesamtes Depot belastet.Fehleinschätzung der Risikobereitschaft

Ein Anlageportfolio, das nicht zu euch passt, führt über kurz oder lang zu Stress. Wenn ihr nachts schlecht schlaft oder bei Schwankungen nervös werdet, ist euer Risiko zu hoch. Eure Strategie sollte so aufgebaut sein, dass ihr sie auch in schwierigen Phasen durchhaltet.In Dinge investieren, die ihr nicht versteht

Komplexe Produkte sind spannend, weil sie hohe Gewinne versprechen, bergen aber hohe Risiken. Investiert nur in Dinge, die ihr verstehen könnt. Wenn ihr nicht erklären könntet, wie etwas funktioniert, ist es kein guter Baustein für euer Depot.

Fazit: Vermögensaufbau ist ein Marathon, kein Sprint

Vermögen entsteht nicht über Nacht, sondern Schritt für Schritt. Der Anfang beginnt im Alltag: Verschafft euch zuerst einen Überblick über eure Finanzen, baut teure Schulden ab, legt einen Notgroschen an und sorgt dafür, dass am Monatsende Geld zum Sparen übrig bleibt.

Wenn ihr bereit fürs Investieren seid, eröffnet ihr ein Depot, mit dem ihr Wertpapiere kaufen und verwahren könnt. Eine gute Basis-Anlage ist ein Welt-ETF, mit dem ihr euer Geld breit über viele Länder, Branchen und Unternehmen verteilt. Ihr könnt einen ETF-Sparplan einrichten, um eine ausgewählte Summe regelmäßig und automatisch zu investieren.

Vermögensaufbau ist also kein Projekt für „später“, sondern etwas, das ihr heute mit kleinen Schritten starten könnt. Je früher ihr beginnt und je konsequenter ihr dranbleibt, desto mehr verschafft ihr euch genau das, worum es am Ende geht: finanzielle Spielräume und Sicherheit für euch und für die Menschen, die sich auf euch verlassen.