Regelmäßige Mieteinnahmen – ohne den Stress und die Verpflichtungen eines Immobilienbesitzes? Genau das ermöglichen Immobilien-ETFs: Damit könnt ihr von den Erträgen des Immobilienmarktes profitieren, ohne tatsächlich ein Haus oder eine Wohnung zu besitzen. Doch lohnt sich dieses Investment wirklich?

Wir erklären, was Studien und Experten dazu sagen, beleuchten die Vor- und Nachteile von Immobilien-ETFs und stellen euch einige interessante Optionen vor.

Immobilien-ETFs investieren in Aktien von Unternehmen, die Immobilien vermieten, entwickeln und handeln. Das können Wohnhäuser sein, aber auch Gewerbe- bzw. Sonderimmobilien wie Krankenhäuser, Logistikzentren oder Hotels.

Historisch haben Immobilienaktien gut performt. Zudem zeigten sie oft eine gegenläufige Kursentwicklung zu anderen Aktien und Anlageklassen, was sie zu einem Diversifikationsinstrument machen könnte.

Unter Experten ist aber umstritten, ob eine Übergewichtung von Immobilien sinnvoll ist. In marktbreiten Indizes wie dem MSCI World haben Immobilienaktien zudem ohnehin bereits einen Anteil von 2 bis 3 %.

Einen dedizierten Immobilien-ETF solltet ihr allenfalls gering gewichten, um ein Klumpenrisiko zu vermeiden. Die meisten Experten sind der Meinung, dass die 2 bis 3 % im MSCI World ausreichen.

Was sind Immobilien-ETFs?

Immobilien-ETFs sind ETFs, die in Aktien von Immobiliengesellschaften wie der Vonovia oder Deutsche Wohnen investieren. Diese Unternehmen besitzen, handeln, entwickeln oder vermieten Wohnimmobilien sowie gewerbliche Immobilien wie Logistikzentren, Hotels, Krankenhäuser, Datenzentren oder Einkaufszentren.

Wenn ihr euch einen Immobilien-ETF ins Portfolio holt, könnt ihr die Immobilienbranche also etwas höher gewichten als in einem reinen Marktportfolio. In einem typischen Weltaktienindex fließt nämlich nur ein kleiner Teil eures Investments in Immobiliengesellschaften.

Ein Beispiel: Beim Indexanbieter MSCI gilt die Immobilienbranche zwar als eine der elf Hauptbranchen, ist aber bei Weitem nicht so stark repräsentiert wie andere Industrien. In Weltaktienindizes wie dem MSCI World oder dem MSCI ACWI IMI hat die Branche etwa ein Gewicht zwischen 2 und 3 %:

| Sektor | Anteil |

|---|---|

| 27,7 % | |

| 14,5 % | |

| 10,0 % | |

| 9,9 % | |

| 8,9 % | |

| 8,5 % | |

| 4,8 % | |

| 3,7 % | |

| 3,3 % | |

| 2,7 % | |

| 2,5 % | |

| 1,8 % |

REITs sind eine Sonderform von Immobilien-Aktiengesellschaften, die auch in Immobilien-ETFs enthalten sind. Das Kürzel steht für „Real Estate Investment Trust“ (zu Deutsch „Immobilien-Anlage-Treuhandvermögen“).

Dabei handelt es sich um börsengehandelte Immobilienunternehmen, die bestimmte staatliche Auflagen erfüllen müssen. Beispielsweise muss ein hoher Anteil der Gewinne an die Anleger ausgeschüttet werden. Im Gegenzug müssen REITs keine Steuern auf ihre Gewinne bezahlen.

Laut der Börse Frankfurt gibt es REITs in 19 Ländern. Wie viel Prozent der Gewinne ausgeschüttet werden, ist dabei von Land zu Land verschieden. In Deutschland und den USA müssen es mindestens 90 % sein.

Die Unternehmensform wurde 1960 in den USA erfunden, wo etwa 200 REITs an der New Yorker Börse gehandelt werden. In Deutschland gibt es jedoch nur fünf REITs (auch G-REITs genannt). Die Branchenschwergewichte Vonovia und Deutsche Wohnen sind keine REITs, sondern „normale“ Immobilienaktiengesellschaften.

Was sind die Vorteile und Nachteile von Immobilien-ETFs?

Experten sind bei Immobilien-ETFs gespalten: Manche raten dazu, die Branche in einem klassischen Aktien-Anleihe-Portfolio höher zu gewichten als in einem Marktportfolio (etwa höher als die circa 2 % im MSCI World) – andere raten davon ab.

Sehen wir uns die Vor- und Nachteile einer Übergewichtung einmal genauer an:

Vorteile von Immobilien-ETFs

Immobilien-ETFs versprechen hohe Dividenden, Diversifizierung und eine geringe Besteuerung. Was ist dran an diesen Vorteilen?

Hohe Dividenden

REITs sind gesetzlich verpflichtet, einen hohen Anteil der Gewinne auszuschütten. Die Dividenden fallen also relativ hoch aus – es gelten folgende Mindestausschüttungsquoten:

Deutschland: 90 % des nach dem Handelsgesetzbuch berechneten Gewinns

USA: 90 %

Japan: 90 %

Australien: 100 %

Belgien: 80 % aus Vermietung und 50 % aus Veräußerung

Frankreich: 85 % aus Vermietung und 50 % aus Veräußerung

Immobilien-ETFs haben daher hohe Ausschüttungsrenditen. Beim HSBC FTSE EPRA NAREIT, einem großen Immobilien-ETF (ISIN: IE00B5L01S80), lagen sie in den Jahren von 2020 bis 2023 zwischen 2,5 und 3,5 % pro Jahr. Wer 10.000 € investiert hätte, hätte also 250 bis 350 € pro Jahr ausgezahlt bekommen.

Zum Vergleich: Der größte ausschüttende ETF auf den MSCI World (ISIN: IE00B4X9L533) zahlte bloß zwischen 1,5 und 1,9 % pro Jahr aus.

Gute Diversifikation in der Vergangenheit

REITs haben seit den Siebzigerjahren relativ hohe Renditen erzielt (mehr dazu später). Außerdem war die Korrelation zu anderen Anlagen wie Aktien oder Anleihen relativ gering.

Eine geringe Korrelation bedeutet, dass sich die Kurse von REIT-Aktien eher gegenläufig zu den Kursen von anderen Vermögenswerten entwickeln. Das macht sie zu einem möglichen Diversifikationsbaustein fürs Portfolio.

Allerdings ist unter Experten umstritten, ob REITs tatsächlich Mehrwert als Diversifikator in einem klassischen Aktien-Anleihen-Portfolio schaffen (auch dazu gleich mehr).

Geringe Besteuerung

REITs müssen Gewinne kaum oder gar nicht auf Unternehmensebene versteuern. Dadurch fallen die Dividenden relativ hoch aus. Etwa sind deutsche REITs von der Gewerbe- und Körperschaftssteuer befreit. Steuern müsst bloß ihr als Anleger bezahlen.

Nachteile von Immobilien-ETFs

Natürlich haben Immobilien-ETFs auch einige Risiken und Nachteile:

Klumpenrisiko

Ihr könnt einem Klumpenrisiko unterliegen, wenn ihr Immobilienaktien höher gewichtet als in einem Markt-ETF wie dem MSCI World. Das heißt, dass ihr von negativen Entwicklungen in der Immobilienbranche, etwa von sinkenden Immobilienpreisen, besonders betroffen seid. Marktindizes wie der MSCI World gewichten die Immobilienbranche ohnehin bereits zu circa 2 %.

Laut dem Vermögensberater Gerd Kommer schwanken REIT-Aktien ein wenig kräftiger als der MSCI World. Außerdem konnten Anleger schlimmstenfalls deutlich mehr ihres eingesetzten Geldes verlieren: Der maximale Wertverlust lag bei -74 %.

Ihr holt euch also womöglich mehr Kursschwankung und Risiko in euer Depot, wenn ihr eine einzelne Branche wie Immobilien höher gewichtet.

zwischen 1988 und 2014 (auf Basis der inflationsbereinigten Renditen eines Kalenderjahres)

Volatilität | Maximaler Wertverlust | |

|---|---|---|

MSCI World | 20,6 % | -57 % |

REIT-Aktien | 21,5 % | -74 % |

Quelle: Gerd Kommer, „Souverän Investieren mit Indexfonds und ETFs“ (2014)

Diversifikationswirkung umstritten

Experten sind sich uneins darüber, ob eine Beimischung von Immobilienaktien die Performance eures Portfolios verbessert – also ihr weniger Kursschwankung pro Prozentpunkt Rendite habt.

Laut dem US-Finanzökonomen Larry Swedroe sind REITs riskanter als normale Unternehmen und könnten daher höhere Renditen erzielen. REITs weisen unter anderem folgende Eigenschaften auf:

Value-Faktor: Viele REITs sind relativ gering bewertete Unternehmen.

Small-Cap-Faktor: REITs sind oft kleine Unternehmen.

Default-Faktor: Das Insolvenzrisiko bei REITs ist relativ hoch.

Berücksichtigt man diese Eigenschaften und vergleicht REITs mit anderen Unternehmen, die die gleichen Merkmale aufweisen, dann schneiden Immobilienaktien nicht überdurchschnittlich gut ab.

Wer eine höhere Rendite anstrebt, sollte laut Swedroe lieber in Faktor-ETFs investieren. Diese ETFs investieren in alle Unternehmen, die beispielsweise als Value oder Small Caps gelten, und beschränken sich nicht bloß auf Immobilienunternehmen.

Höhere ETF-Kosten

Immobilien-ETFs sind im Vergleich zu Welt-ETFs relativ teuer. Der Grund: ETFs auf den MSCI World und Co. gibt es im Gegensatz zu Immobilien-ETFs zuhauf. Die ETF-Anbieter haben dadurch einen Anreiz, die Gebühren zu senken.

Unsere Recherchen zeigen, dass nur wenige Immobilien-ETFs eine Kostenquote von weniger als 0,3 % pro Jahr haben. Bei Welt-ETFs liegen die Kosten meist unter 0,2 % pro Jahr.

Die Kosten sind natürlich immer noch im Rahmen, schließlich handelt es sich um ETFs. Doch selbst kleine Unterschiede in den Gebühren können sich auf lange Sicht merklich auf eure Rendite auswirken, wie wir in unserem Portfolio-Ratgeber zeigen.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

HSBC FTSE EPRA/NAREIT DEVELOPED Ausschüttend IE00B5L01S80 | 1,5 Mrd. € | 14 Jahre | 0,24 % | |

iShares European Property Yield Ausschüttend IE00B0M63284 | 946 Mio. € | 20 Jahre | 0,40 % | |

iShares Developed Markets Property Yield Ausschüttend IE00B1FZS350 | 847 Mio. € | 19 Jahre | 0,59 % | |

Xtrackers FTSE Developed Europe Real Estate Thesaurierend LU0489337690 | 761 Mio. € | 15 Jahre | 0,33 % | |

HSBC FTSE EPRA/NAREIT DEVELOPED Thesaurierend IE000G6GSP88 | 613 Mio. € | 3 Jahre | 0,24 % | |

iShares UK Property Ausschüttend IE00B1TXLS18 | 595 Mio. € | 18 Jahre | 0,40 % | |

iShares US Property Yield Ausschüttend IE00B1FZSF77 | 496 Mio. € | 19 Jahre | 0,40 % | |

VanEck Global Real Estate Ausschüttend NL0009690239 | 324 Mio. € | 14 Jahre | 0,25 % | |

Amundi FTSE EPRA NAREIT Global Thesaurierend LU1437018838 | 305 Mio. € | 9 Jahre | 0,24 % | |

iShares Developed Markets Property Yield Thesaurierend IE00BFM6T921 | 302 Mio. € | 7 Jahre | 0,59 % |

Wie viel Rendite bringen Immobilien-ETFs?

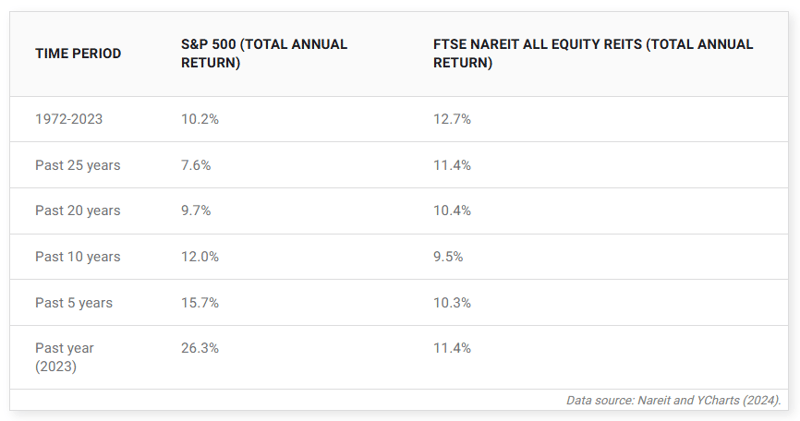

Immobilienaktien sind in den vergangenen 20 und 50 Jahren relativ gut gelaufen. Laut The Motley Fool lag die jährliche Rendite von 1972 bis 2023 bei 12,7 %. Der S&P 500 performte im gleichen Zeitraum über zwei Prozentpunkte pro Jahr schlechter (10,2 %). Gleichzeitig schwankten die Kurse laut The Motley Fool schwächer (geringere Volatilität).

Nominale Rendite von US-Immobilienaktien auf lange Frist, Quelle: The Motley Fool

Schaut man auf die vergangenen zehn Jahre, war die Performance schwächer als bei marktbreiten Indizes wie dem MSCI World. Besonders seit den Zinserhöhungen der Zentralbanken im Jahr 2022 brachen Immobilienaktien scharf ein.

Die steigenden Zinsen haben nämlich Baukredite teurer gemacht. Das hat die Nachfrage nach Immobilien und somit den Wert der Immobilien der Immobilienunternehmen gedrückt.

| Rendite/Jahr ▼ | Gesamtrendite ▼ | Maximaler Verlust ▼ | Längste Verlustphase ▼ | |

|---|---|---|---|---|

iShares US Property Yield Ausschüttend IE00B1FZSF77 | ▴ 3,0 % | ▴ 34,8 % | ▾ 45,2 % | 964 Tage |

iShares Developed Markets Property Yield Ausschüttend IE00B1FZS350 | ▴ 2,8 % | ▴ 31,3 % | ▾ 41,8 % | 1349 Tage |

iShares Asia Property Yield Ausschüttend IE00B1FZS244 | ▴ 2,7 % | ▴ 30,3 % | ▾ 38,4 % | 2141 Tage |

SPDR Dow Jones Global Real Estate Ausschüttend IE00B8GF1M35 | ▴ 2,2 % | ▴ 24,2 % | ▾ 42,9 % | 1349 Tage |

Xtrackers FTSE Developed Europe ex UK Real Estate Thesaurierend IE00BP8FKB21 | ▴ 2,2 % | ▴ 24,0 % | ▾ 47,5 % | 1597 Tage |

HSBC FTSE EPRA/NAREIT DEVELOPED Ausschüttend IE00B5L01S80 | ▴ 1,8 % | ▴ 19,9 % | ▾ 42,0 % | 1349 Tage |

Amundi FTSE EPRA NAREIT Global II Ausschüttend Swap LU1832418773 | ▴ 1,7 % | ▴ 18,7 % | ▾ 42,4 % | 1349 Tage |

SPDR FTSE EPRA Europe ex UK Real Estate Thesaurierend IE00BSJCQV56 | ▴ 1,6 % | ▴ 16,7 % | ▾ 48,7 % | 1597 Tage |

iShares European Property Yield Ausschüttend IE00B0M63284 | ▴ 1,0 % | ▴ 10,2 % | ▾ 50,2 % | 2141 Tage |

BNP Paribas Easy FTSE EPRA/NAREIT Eurozone Capped Ausschüttend LU0192223062 | ▴ 0,9 % | ▴ 9,1 % | ▾ 47,8 % | 2141 Tage |

Ist ein Investment in Immobilien-ETFs sinnvoll?

Wenn ihr marktbreite ETFs auf den MSCI World und Co. haltet, investiert ihr bereits zu 2 bis 3 % in die Immobilienbranche. Unter Experten ist umstritten, ob eine Übergewichtung durch einen Immobilien-ETF sinnvoll ist. Hier sind ein paar Einschätzungen:

Der Finanzökonom Dirk Söhnholz sieht gegenüber Zendepot eine Übergewichtung kritisch. „Übergewichtungen sollte man nur vornehmen, wenn man verlässliche und besonders positive Prognosen vorliegen hat“, schreibt er auf E-Mail-Anfrage. „Ich kenne aber keine verlässlichen Prognosen!“

Der Vermögensberater Gerd Kommer hat im Interview mit Zendepot aus dem Jahr 2014 zu Immobilienaktien geraten. In seinem Buch „Souverän Investieren mit Indexfonds und ETFs“ hält er die Aktien für „nützliche Diversifizierer“ aufgrund ihrer vergleichsweise hohen Renditen und der geringen Korrelation zu anderen Anlageklassen. Auch in der 2024er-Auflage empfiehlt er weiterhin eine Übergewichtung von Immobilienaktien.

Konkret rät Kommer, maximal 10 % des Aktienanteils zu investieren. Bei einem 60/40-Portfolio aus 60 % Aktien und 40 % Anleihen würden also 6 % eures Gesamtvermögens in Immobilienaktien stecken.

Morningstar rät zu einer Beimischung von bis zu 5 % in einem Aktien-Anleihe-Portfolio. Das Fondsanalyseunternehmen untersuchte 39 Studien aus Top-Journals, die zwischen 1978 und 2022 erschienen sind. Demnach sprechen sich drei Viertel für eine REIT-Beimischung aus.

Außerdem verbessern REITs laut einer Analyse von Morningstar die kursschwankungsbereinigte Performance. Ein 60/40-Portfolio mit 15 % Immobilienaktien wäre demnach in 56 % aller Drei-Jahreszeiträume zwischen 1976 und 2022 besser gelaufen als ein normales Portfolio aus 60 % Aktien und 40 % Anleihen.

Der US-Finanzökonom Larry Swedroe rät von einer Übergewichtung ab. Swedroe stellt in seinem Buch „Reducing the Risk of Black Swans“ aus dem Jahr 2018 fest, nachdem er neuere Studien zu REITs besprochen hat: „REITs sind Aktienwerte mit nur geringfügigen Diversifizierungsvorteilen“.

Daraus folgt: Gewichtet einen Immobilien-ETF allenfalls gering, um ein Klumpenrisiko zu vermeiden – etwa zu 5 % im Aktienportfolio. Berücksichtigt dabei, dass marktbreite Indizes wie der MSCI World bereits zu 2 bis 3 % Immobilienaktien enthalten.

Welche Immobilien-ETFs sind verfügbar?

Um das Risiko zu minimieren, kann es sinnvoll sein, in breit gestreute Immobilien-ETFs zu investieren. Besonders interessant sind aus unserer Sicht ETFs auf die folgenden zwei Indizes:

FTSE EPRA Nareit Developed: Dieser Index umfasst rund 360 Aktien aus 22 Industrieländern, wobei die Ländergewichtung der des MSCI World ähnelt. EPRA (European Public Real Estate Association) und Nareit (National Association of Real Estate Investment Trusts) sind europäische und nordamerikanische Verbände von Immobilienunternehmen, die gemeinsam mit dem Indexanbieter FTSE Russell diesen Index erstellt haben.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

HSBC FTSE EPRA/NAREIT DEVELOPED Ausschüttend IE00B5L01S80 | 1,5 Mrd. € | 14 Jahre | 0,24 % | |

HSBC FTSE EPRA/NAREIT DEVELOPED Thesaurierend IE000G6GSP88 | 613 Mio. € | 3 Jahre | 0,24 % | |

Amundi FTSE EPRA NAREIT Global Thesaurierend LU1437018838 | 305 Mio. € | 9 Jahre | 0,24 % | |

Amundi FTSE EPRA NAREIT Global Ausschüttend LU1737652823 | 56 Mio. € | 8 Jahre | 0,24 % | |

Amundi FTSE EPRA NAREIT Global II Ausschüttend Swap LU1832418773 | 68 Mio. € | 16 Jahre | 0,45 % |

Dow Jones Global Select Real Estate Securities: Dieser Index enthält rund 230 Aktien von Immobilienunternehmen. Neben Industrieländern sind auch Aktien aus Schwellenländern in geringem Umfang enthalten.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

SPDR Dow Jones Global Real Estate Ausschüttend IE00B8GF1M35 | 275 Mio. € | 13 Jahre | 0,40 % | |

SPDR Dow Jones Global Real Estate Thesaurierend IE00BH4GR342 | 41 Mio. € | 6 Jahre | 0,40 % |

Eine Alternative kann der FTSE EPRA Nareit Developed Europe sein. Dieser enthält allerdings nur rund 100 Unternehmen aus 13 europäischen Ländern. Ihr seid also weniger breit diversifiziert – wobei natürlich auch Unternehmen, die ihren Sitz in Europa haben, Immobilien weltweit bewirtschaften können.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Xtrackers FTSE Developed Europe Real Estate Thesaurierend LU0489337690 | 761 Mio. € | 15 Jahre | 0,33 % | |

Amundi FTSE EPRA EUROPE REAL ESTATE Thesaurierend Swap LU1681039480 | 76 Mio. € | 8 Jahre | 0,30 % | |

Amundi FTSE EPRA EUROPE REAL ESTATE Ausschüttend Swap LU1812091194 | 31 Mio. € | 16 Jahre | 0,30 % |

Hier seht ihr alle ETFs in der Kategorie Immobilien, die in Deutschland zugelassen sind:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

HSBC FTSE EPRA/NAREIT DEVELOPED Ausschüttend IE00B5L01S80 | 1,5 Mrd. € | 14 Jahre | 0,24 % | |

HSBC FTSE EPRA/NAREIT DEVELOPED Thesaurierend IE000G6GSP88 | 613 Mio. € | 3 Jahre | 0,24 % | |

Amundi FTSE EPRA NAREIT Global Thesaurierend LU1437018838 | 305 Mio. € | 9 Jahre | 0,24 % | |

Xtrackers FTSE Developed Europe Real Estate Thesaurierend LU0489337690 | 761 Mio. € | 15 Jahre | 0,33 % | |

Invesco Real Estate S&P US Select Sector Thesaurierend Swap IE00BYM8JD58 | 122 Mio. € | 9 Jahre | 0,14 % | |

Amundi FTSE EPRA NAREIT Global Ausschüttend LU1737652823 | 56 Mio. € | 8 Jahre | 0,24 % | |

VanEck Global Real Estate Ausschüttend NL0009690239 | 324 Mio. € | 14 Jahre | 0,25 % | |

iShares UK Property Ausschüttend IE00B1TXLS18 | 595 Mio. € | 18 Jahre | 0,40 % | |

iShares European Property Yield Ausschüttend IE00B0M63284 | 946 Mio. € | 20 Jahre | 0,40 % | |

iShares European Property Yield Thesaurierend IE00BGDQ0L74 | 189 Mio. € | 20 Jahre | 0,40 % |

Fazit: Sind Immobilien-ETFs sinnvoll?

Immobilien-ETFs investieren in die Aktien von börsengehandelten Immobilienunternehmen wie der deutschen Vonovia. Diese Firmen vermieten, entwickeln und handeln Immobilien.

Mit einem marktbreiten ETF wie dem MSCI World habt ihr bereits 2–3 % des ETF-Anteils in Immobilien investiert. Ihr könnt Immobilienaktien aber auch stärker gewichten, indem ihr gezielt in Immobilien-ETFs investiert, die Aktien von börsengehandelten Immobilienunternehmen halten. Ob das sinnvoll ist, ist unter Experten umstritten.

Einige halten eine Erhöhung auf bis zu 10 % des Aktienvermögens für sinnvoll, da diese Aktien in der Vergangenheit relativ gut performt haben und eine geringe Korrelation zu anderen Anlageklassen aufweisen, was sie zu einem guten Baustein zur Diversifikation macht. Andere raten davon ab, Immobilienaktien höher zu gewichten als in einem marktbreiten ETF.

Wenn ihr die Immobilienbranche übergewichten möchtet, bieten sich ETFs auf den „FTSE EPRA Nareit Developed“ oder den „Dow Jones Global Select Real Estate Securities“ an. Diese streuen relativ breit über mehr als 20 Industrie- und/oder Schwellenländer. Um das Risiko zu begrenzen, sollte der ETF jedoch besser gering gewichtet werden.

Häufige Fragen und Antworten

Ein guter Index für einen Immobilien-ETF ist der "FTSE EPRA Nareit Developed". Er streut relativ breit mit rund 360 Aktien aus 22 Industrieländern. Hier sind mehrere ETFs in Deutschland verfügbar.

Ein Immobilien-ETF investiert in Aktien von Unternehmen, die Immobilien entwickeln, vermieten, besitzen und handeln. Etwa ist häufig der größte europäische Immobilienkonzern enthalten, die deutsche Vonovia.

In den vergangenen 52 Jahren (von 1972 bis 2023) performten US-REITs deutlich besser als der US-Aktienindex S&P 500. Die Überrendite lag bei über zwei Prozentpunkten pro Jahr (12,7 % versus 10,2 %).