Sparerpauschbetrag: Was ist das – und wie kann man damit Steuern sparen?

Die Altersvorsorge rettet sich nicht von allein – ihr müsst dafür selbst tätig werden und investieren. Wer das richtig macht, kann in der Regel mit Kapitalerträgen (beispielsweise Zinsen oder Dividenden) rechnen. In Deutschland gibt es für Anleger:innen dabei eine steuerliche Erleichterung: den sogenannten Sparerpauschbetrag.

Durch den Sparerpauschbetrag bleiben Gewinne bis zu einem bestimmten Betrag steuerfrei. Was es damit auf sich hat und wofür ihr in dem Zusammenhang einen Freistellungsauftrag braucht, erfahrt ihr in diesem Ratgeber.

Der Sparerpauschbetrag stellt eine steuerliche Entlastung für Anleger:innen dar. Durch ihn bleiben Kapitalerträge bis zu einem bestimmten Betrag steuerfrei.

Seit 2023 liegt der Freibetrag bei 1.000 € für Singles und 2.000 € für Verheiratete beziehungsweise Lebenspartner:innen. Zuvor waren es 801 € bzw. 1.602 €.

Um den Sparerpauschbetrag zu nutzen, müsst ihr einen Freistellungsauftrag bei eurer Bank stellen. Das geht meist online. Ausländische Banken bieten den Service in der Regel nicht an.

Was ist der Sparerpauschbetrag?

Der Sparerpauschbetrag ist eine steuerliche Entlastung für Anleger:innen in Deutschland. Durch ihn können beispielsweise Zinserträge und Dividenden bis zu einem bestimmten Freibetrag steuerfrei bleiben. Das heißt: Ihr dürft das Geld unversteuert behalten.

Eingeführt wurde der Sparerpauschbetrag im Jahr 2009 zusammen mit der Abgeltungssteuer. Das Ziel: Den Aufwand bei der Steuererklärung reduzieren und eine einfachere Besteuerung von Kapitalerträgen ermöglichen.

Der Sparerpauschbetrag und der Freistellungsauftrag sind zwar zwei verschiedene Dinge, bauen jedoch aufeinander auf. Der Sparerpauschbetrag legt den steuerfrei nutzbaren Betrag fest. Der Freistellungsauftrag ist ein Werkzeug, mit dem ihr diesen steuerfreien Betrag geltend machen könnt (mehr zu dessen Einrichtung später).

Wie hoch ist der Sparerpauschbetrag aktuell?

Derzeit (seit dem 1. Januar 2023) liegt der Freibetrag für Singles bei 1.000 € und bei Verheirateten bzw. eingetragenen Lebenspartner:innen bei 2.000 €. Von 2009 bis Ende 2022 waren es für Einzelpersonen noch 801 € und 1.602 € für Verheiratete.

Vor der Einführung im Jahr 2009 wurden Kapitalerträge anders gehandhabt. Es gab einen Freibetrag und eine Werbungskostenpauschale. Diese Werbungskosten (z. B. Depotgebühren) mussten in der Steuererklärung genannt werden, was Zeit kostete. Mit dem heutigen Sparerpauschbetrag sind sie bereits abgegolten.

In der nachfolgenden Tabelle seht ihr, wie sich die Freibeträge in der Vergangenheit etwa entwickelt haben:

Jahr | Freibetrag | Werbungskostenpauschale |

|---|---|---|

1975 bis 1989 | 300 DM | 100 DM |

1990 bis 1992 | 600 DM | 100 DM |

1993 bis 1999 | 6.000 DM | 100 DM |

2000 bis 2003 | 1.550 € | 51 € |

2004 bis 2006 | 1.370 € | 51 € |

2007 bis 2008 | 750 € | 51 € |

2009 bis 2023 | 801 € | – |

seit 2023 | 1.000 € | – |

Quelle: Freistellungsauftrag.de & Tagesgeldvergleich.net (Stand: September 2024).

Wer kann den Sparerpauschbetrag nutzen?

Der Sparerpauschbetrag richtet sich ausschließlich an Privatpersonen bzw. private Anleger:innen. Unternehmen und Institutionen können ihn also nicht nutzen.

Der Sparerpauschbetrag hat keine direkten Voraussetzungen. Er stellt lediglich ein Limit für steuerfreie Kapitalerträge dar. Zu Kapitalerträgen gehören:

Dividenden

Gewinne aus Wertpapierverkäufen

Zinseinnahmen

Oberhalb der Freibeträge (1.000 € bzw. 2.000 €) werden die Abgeltungssteuer mit 25 % und der Solidaritätszuschlag von 5,5 % fällig. Gegebenenfalls kommt noch Kirchensteuer hinzu. Die könnt ihr jedoch mit einem Kirchenaustritt vermeiden.

Wie bereits erwähnt, können Eheleute oder Lebenspartner:innen den Sparerpauschbetrag zusammen nutzen und gemeinsam einen Freistellungsauftrag stellen. Dafür gibt es aber eine Voraussetzung: Sie müssen gemeinsam veranlagt werden – also eine gemeinsame Steuererklärung abgeben.

Tatsächlich haben sogar Kinder einen Sparerpauschbetrag von 1.000 €. Wenn Eltern im Namen ihres Kindes ein Depot eröffnen, können Kapitalerträge bis 1.000 € steuerfrei bleiben. Den Freistellungsauftrag können Minderjährige allerdings nicht selbst erteilen: Das müssen die Eltern oder ein:e gesetzliche:r Vertreter:in für das Kind übernehmen.

Wenn das Kind den Sparerpauschbetrag überschreitet, aber sonst keine weiteren Einnahmen hat, können Eltern die Nichtveranlagungsbescheinigung (NV-Bescheinigung) beim Finanzamt beantragen. Das gilt auch für Niedrigverdienende.

Personen mit geringem Einkommen können sich – wie Kinder – ganz von der Steuer befreien lassen. Das geht ebenfalls mit einer Nichtveranlagungsbescheinigung vom Finanzamt. Dafür darf das Gehalt zusammen mit den Kapitalerträgen den Grundfreibetrag nicht übersteigen. Dieser liegt derzeit bei 11.784 € pro Jahr (Stand: 2024).

So stellt ihr einen Freistellungsauftrag

Den Freistellungsauftrag müsst ihr bei eurer Bank oder eurem Geldinstitut, Depot-Anbieter oder Neobroker stellen. Das geht in der Regel recht schnell und einfach. Ihr braucht dafür nur eure Steueridentifikationsnummer. Die erhält jeder Mensch kurz nach der Geburt.

Ihr findet sie beispielsweise auf eurem Einkommensteuerbescheid oder eurer Lohnabrechnung. Nachfragen könnt ihr beim Bundeszentralamt für Steuern (BZSt). Dort müsst ihr aber einen Antrag stellen, dessen Beantwortung Zeit in Anspruch nimmt.

Habt ihr eure Steuer-ID, könnt ihr den Freistellungsauftrag meist von eurem Online-Banking aus erteilen. Das entsprechende Formular findet ihr häufig in den Steuer-Einstellungen. In der Regel ist der Prozess 100 % digital, ihr müsst also nichts ausdrucken und unterschreiben.

Beispiel: Trade Republic

So funktioniert die Einrichtung eines Freistellungsauftrags beispielsweise beim Neobroker Trade Republic:

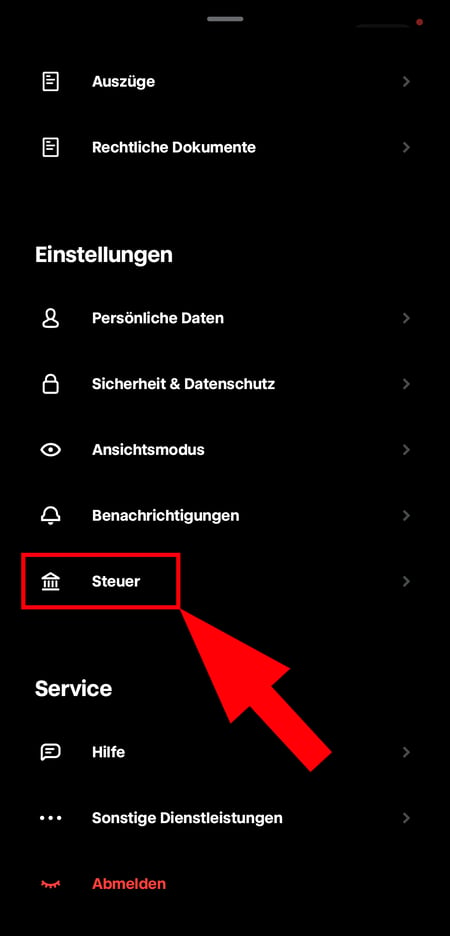

Schritt 1: Öffnet in der Trade Republic-App die Einstellungen auf und scrollt bis zum Bereich „Steuer“.

Navigiert zu den Steuereinstellungen.

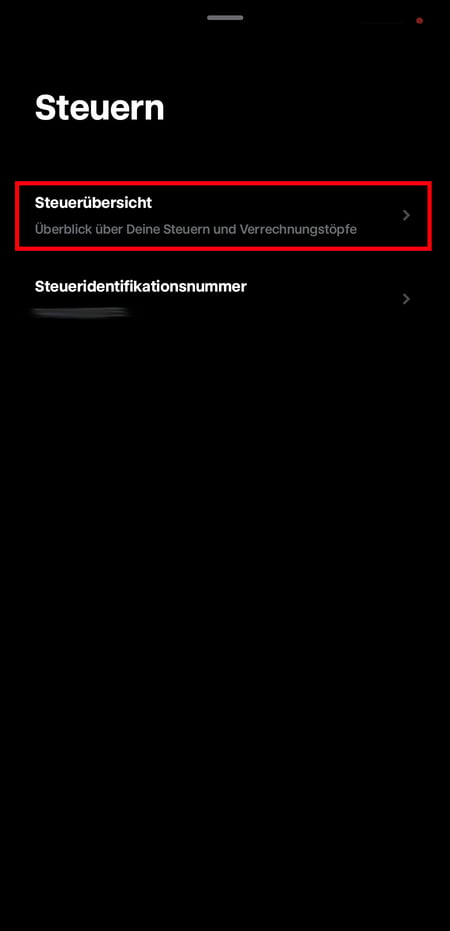

Schritt 2: Tippt auf „Steuerübersicht“.

Öffnet die Steuerübersicht.

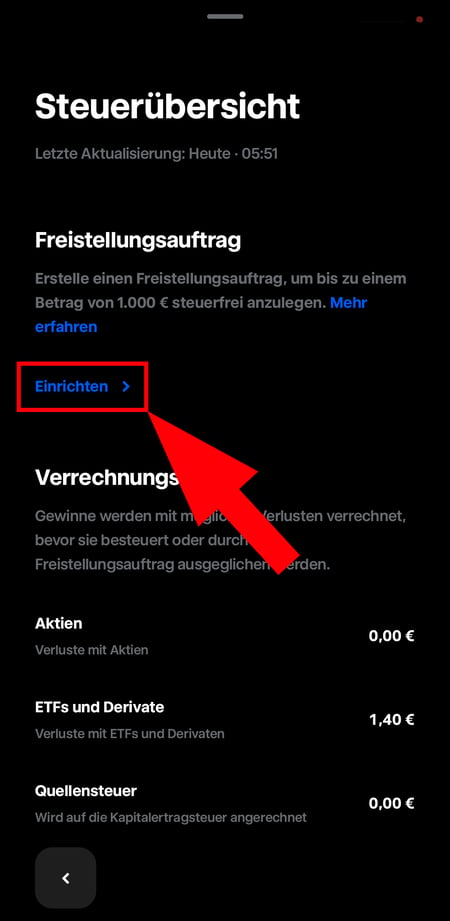

Schritt 3: Tippt unter „Freistellungsauftrag“, wo die Höhe des aktuellen Sparerpauschbetrags angezeigt wird, auf „Einrichten“.

Tippt auf „Einrichten“.

Schritt 4: Legt die Höhe und Dauer des Freistellungsauftrags fest und tippt auf „Weiter“.

Wenn ihr den Sparerpauschbetrag nur bei Trade Republic nutzt, könnt ihr die volle Summe eingeben.

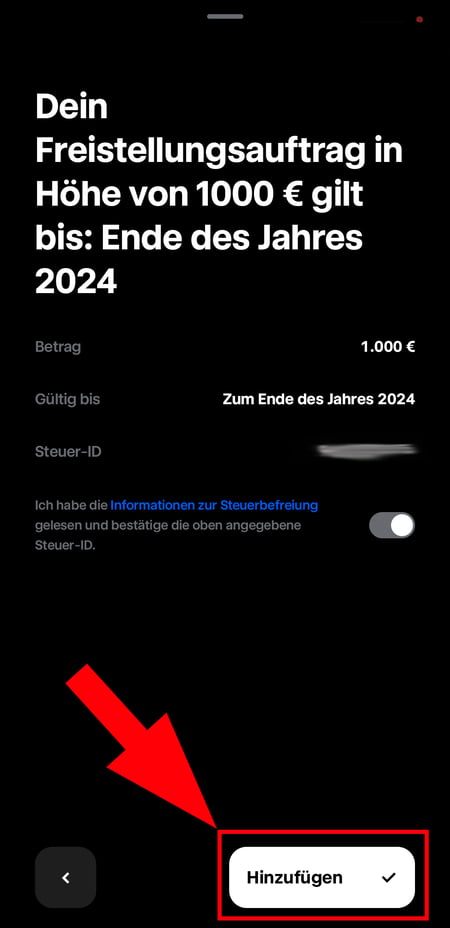

Schritt 5: Ihr seht noch einmal eine Übersicht. Wenn alles korrekt ist, betätigt ihr den Schalter, um die Informationen zur Steuerbefreiung zur Kenntnis zu nehmen, und tippt auf „Hinzufügen“, um die Einrichtung abzuschließen.

Schließt die Einrichtung des Freistellungsauftrags ab.

Bei anderen Banken und Brokern funktioniert es ähnlich. Seid ihr Kund:in einer Filialbank, könnt ihr auch persönlich erscheinen und den Auftrag vor Ort stellen. Fragt am besten bei eurer Bank nach, wenn ihr unsicher seid.

Sobald der Freistellungsauftrag erteilt ist, erledigt die Bank den Rest automatisch und führt eure Steuer korrekt ab. Dabei berücksichtigt sie euren Sparerpauschbetrag.

Ohne Freistellungsauftrag werden hingegen alle Kapitalerträge versteuert und ihr müsst euch die zu viel gezahlten Steuern am Ende des Jahres in der Steuererklärung (Anlage KAP) zurückholen. Das ist mit deutlich mehr Aufwand verbunden.

Zinsangebote wie Tages- oder Festgeld sind im Ausland oft lukrativer als in Deutschland. Vor allem schwedische und norwegische Banken haben mit Tagesgeld- und Festgeldangeboten von mehr als 3 % meist die Nase vorn.

Allerdings müsst ihr euch selbst um die Versteuerung kümmern. Ausländische Banken haben in der Regel keinen Kontakt zum deutschen Finanzamt und können daher auch keine Freistellungsaufträge ausführen.

Wichtig: Wenn ihr bei einer ausländischen Bank Geld anlegt, achtet unbedingt auf die Einlagensicherung des jeweiligen Landes. In Schweden sind zum Beispiel 1,05 Millionen Schwedische Kronen geschützt. Das sind umgerechnet rund 93.000 € (Stand: September 2024). Die deutsche Einlagensicherung liegt bei 100.000 € pro Kund:in und Bank.

Mehr zum Freistellungsauftrag lest ihr hier:

Wie kann man den Sparerpauschbetrag optimal nutzen?

Damit ihr euren Sparerpauschbetrag optimal nutzt, solltet ihr den Freistellungsauftrag strategisch verteilen. Das ist vor allem dann sinnvoll, wenn ihr bei mehreren Banken Konten habt, die Kapitalerträge abwerfen.

Das geht folgendermaßen: Zuerst solltet ihr euch einen Überblick über eure bisherigen Gewinne verschaffen. Wie viel Rendite könnt ihr jeweils erwarten? Bei festverzinstem Geld lässt sich das einfach berechnen. Habt ihr beispielsweise 5.000 € für 3 % in Festgeld angelegt, bekommt ihr im Jahr 150 € Zinsen. Für dieses Konto reicht also ein Freistellungsauftrag von 150 €. Die verbleibenden 850 € könnt ihr auf die übrigen Konten verteilen.

Habt ihr keinen festen Zinssatz – wie beim Tagesgeld, Aktien oder ETFs –, müsst ihr schätzen. Dafür könnt ihr einen Blick auf vergangene Renditen oder Jahresberichte werfen. Da ihr bei einer Schätzung keine Garantie habt, solltet ihr eure Kapitalerträge regelmäßig prüfen und den Freistellungsauftrag bei Bedarf anpassen.

Unser Tipp: Lasst euch nicht alles auszahlen. Wenn ihr nicht auf regelmäßige Dividenden angewiesen seid, ist es besser, das Geld direkt wieder zu reinvestieren. Stichwort: Thesaurierende vs. ausschüttende ETFs.

Bei einem ausschüttenden ETF bekommt ihr eure Gewinne in gewissen Zeitabständen ausgezahlt. Diese Gewinne unterliegen der Abgeltungssteuer. Mit einem Freistellungsauftrag lässt sich der Sparerpauschbetrag beim ausschüttenden ETF also sehr leicht nutzen.

Bei thesaurierenden ETFs gibt es keine Ausschüttungen, sondern nur Reinvestitionen. Das heißt, eure Gewinne werden direkt wieder angelegt. Dadurch wächst euer Gesamtvermögen und ihr profitiert vom Zinseszinseffekt. Es gibt allerdings die sogenannte Vorabpauschale. Durch sie werden automatisch abgeführte Steuern fällig. Wer einen Freistellungsauftrag eingerichtet hat, vermeidet die Steuer auf diese Vorabpauschale bis zum Erreichen des Sparerpauschbetrags.

Ihr könnt beide Arten (thesaurierend und ausschüttend) auch für eine optimale Steuerlast kombinieren. Die Einsparung steht jedoch unserer Meinung nach in keinem Verhältnis zum Aufwand, weil die Unterschiede auch bei langer Anlagedauer und hohem Fondsvolumen nicht enorm sind.

Überschreitung des Sparerpauschbetrags: Welche Steuer wird fällig?

Oberhalb des Sparerpauschbetrages werden Steuern fällig. Sie setzen sich – wie bereits erwähnt – aus der Abgeltungssteuer von 25 % und dem Solidaritätszuschlag von 5,5 % zusammen. Seid ihr noch in der Kirche, kommt Kirchensteuer on top. Diese variiert je nach Bundesland.

Zur Veranschaulichung haben wir uns zwei Rechenbeispiele überlegt:

Person A lebt in Bayern, ist Kirchenmitglied und erreicht dieses Jahr Kapitalerträge von 1.500 €. Die Person ist Single und hat damit einen Sparerpauschbetrag von 1.000 €. Auf die übrigen 500 € fallen Steuern an. Die setzten sich folgendermaßen zusammen:

Abgeltungssteuer: 25 % von 500 € = 125 €

Solidaritätszuschlag: 5,5 % von 125 € (Abgeltungssteuer) = 6,87 €

Kirchensteuer: 8 % (in Bayern) von 125 € (Abgeltungssteuer) = 10 €

Insgesamt muss Person A 141,87 € Steuern zahlen.

Person B lebt in Berlin, ist schon länger nicht mehr in der Kirche und erreicht dieses Jahr Kapitalerträge von 2.800 €. Die Person ist ebenfalls Single und hat damit genauso wie Person A einen Sparerpauschbetrag von 1.000 €. Auf die übrigen 1.800 € fallen Steuern an. Die setzten sich folgendermaßen zusammen:

Abgeltungssteuer: 25 % von 1.800 € = 450 €

Solidaritätszuschlag: 5,5 % von 450 € = 24,75 €

Insgesamt muss Person B 474,75 € Steuern zahlen.

Bei Verheirateten oder Lebenspartner:innen funktioniert die Berechnung genauso. Der einzige Unterschied ist der höhere Freibetrag von 2.000 €.

Fazit: Lohnt sich der Sparerpauschbetrag?

Der Sparerpauschbetrag lohnt sich auf jeden Fall. Auch wenn mit dem dazugehörigen Freistellungsauftrag in manchen Fällen etwas Arbeit verbunden ist, sollten Anleger:innen die Mühe nicht scheuen. Langfristig zahlt sich das vor allem bei der Abgabe der Steuererklärung aus – ihr spart Zeit.

Für die optimale Nutzung des Sparerpauschbetrages solltet ihr abwägen: Müssen wirklich alle Kapitalerträge ausgezahlt werden? Wenn ihr nicht auf die Dividenden angewiesen seid, profitiert ihr vom Reinvestieren mehr. Damit spart ihr nicht nur Steuern, sondern generiert zusätzlich ein größeres Vermögenswachstum.

Häufig gestellte Fragen zum Sparerpauschbetrag

Der Sparerpauschbetrag wurde zuletzt zum 1. Januar 2023 erhöht. Einzelpersonen haben seitdem statt 801 € einen Freibetrag von 1.000 €, Verheiratete oder Personen in einer eingetragenen Lebenspartnerschaft 2.000 € statt 1.602 €. Diese Grenzen werden voraussichtlich auch 2025 so bleiben.

Damit ihr nicht doppelt veranlagt werdet und unnötig mehr Steuern bezahlt, müsst ihr darauf achten, den Freistellungsauftrag richtig zu verteilen. Die Summe der Freistellungsaufträge sollte den maximalen Sparerpauschbetrag nicht überschreiten. Wenn euer gesamtes Einkommen (inklusive Kapitalerträgen) den Grundfreibetrag von jährlich 11.784 € nicht übersteigt, habt ihr Anspruch auf die Nichtveranlagungsbescheinigung.

Ihr könnt einen Freistellungsauftrag bei eurer Bank bzw. eurem Finanzinstitut stellen. Das geht bei den meisten Anbietern mittlerweile relativ zügig online. Alternativ gibt es bei vielen ein Formular, das ihr schriftlich einreicht. Seid ihr Kund:in einer Filialbank, könnt ihr auch persönlich vorbeikommen und den Auftrag erteilen. Diese Variante ist allerdings aufwendiger.

Es kommt darauf an. Wenn ihr einen Freistellungsauftrag erteilt habt, müsst ihr den Sparerpauschbetrag nicht in der Steuererklärung angeben. Die Bank kümmert sich automatisch darum und führt nur Erträge oberhalb des Freibetrags ab. Habt ihr keinen oder einen zu niedrigen Freistellungsauftrag, müsst ihr den Sparerpauschbetrag in eurer Steuererklärung in der Anlage KAP angeben. Das gilt auch bei Kapitalerträgen von ausländischen Banken, die sich nicht automatisch um die steuerlichen Angelegenheiten der Anleger:innen aus Deutschland kümmern.

Der Sparerpauschbetrag ist ausschließlich für Privatpersonen gedacht. Unternehmen oder Institutionen können ihn nicht nutzen. Außerdem kommt er ohne Freistellungsauftrag bei der Bank oder dem Geldinstitut nicht zum Einsatz. Habt ihr ein Konto bei einer ausländischen Bank, greift der Sparerpauschbetrag für euch ebenfalls nicht.