Emerging Markets-ETFs sinnvoll? Was ist beim Anlegen in Schwellenländer zu beachten

Schwellenländer (auf Englisch: Emerging Markets) gelten als wachstumsstarke Wirtschaftsmotoren – sind häufig aber auch politisch oder sozial instabiler als sogenannte Industrienationen. Ihr Status als Wachstumstreiber macht Schwellenländer bei Investor:innen beliebt, bringt aber auch einige Risiken mit sich.

Mit ETFs könnt ihr am Wachstum der Schwellenländer teilhaben und dabei die Risiken durch eine breite Streuung der Anlage möglichst gering halten. Ob sich das lohnt, was ihr bei einer ETF-Anlage in Schwellenländer beachten müsst und welche ETFs konkret infrage kommen, lest ihr in diesem Beitrag.

Schwellenländer sind Entwicklungsländer, die stark im Wachstum sind und an der „Schwelle” zur Industrienation stehen. Doch dieses Wachstum geht oft mit erhöhten Risiken und Volatilität einher.

Mit Emerging Markets-ETFs könnt ihr breit gestreut in Unternehmen aus Schwellenländern investieren und von deren Wachstumspotenzial profitieren. Sie sind vor allem als Ergänzung eures Portfolios geeignet, das ihr damit breiter aufstellen könnt.

Was die Gewichtung angeht, gibt es unterschiedliche Ansätze: Einige Expert:innen empfehlen, 30 % in Schwellenländer zu investieren, andere halten rund 10 % für ausreichend.

Wenn ihr besonders einfach rund 10 % in Schwellenländer investieren möchtet, könnt ihr diese Gewichtung mit einem einzigen ETF erzielen – beispielsweise dem MSCI ACWI ETF oder dem Vanguard FTSE All-World UCITS ETF.

Auch mit vielen ETFs, die sich primär auf entwickelte Märkte konzentrieren (z. B. MSCI World), investiert ihr indirekt in Emerging Markets, weil viele der enthaltenen Unternehmen in Schwellenländern geschäftlich stark vertreten sind.

Was sind Schwellenländer?

Klären wir zunächst, welche Länder überhaupt zu den Schwellenländern gehören, und warum sie diese Bezeichnung verdient haben. Gleich zu Beginn dabei der Hinweis: Viele dieser Begriffe und Charakterisierungen – Industrieländer, Schwellenländer, Entwicklungsländer – sind schwammig und lassen keine wasserdichte, international gültige Definition zu.

Dennoch gibt es einige Merkmale, die Schwellenländer grundsätzlich auszeichnen: Es handelt sich um Nationen, deren Wirtschaft rasant wächst, deren soziale Entwicklung jedoch häufig noch nicht Schritt halten kann.

Wenn man die Welt in „Entwicklungsländer” und „Industrienationen” einteilt, sind Schwellenländer somit sozusagen Entwicklungsländer, die an der „Schwelle” zur Industrienation stehen. Auf Englisch spricht man auch von „Emerging Markets”, also „aufstrebenden Märkten”.

Welche Länder zählen zu den Schwellenländern?

Weil es keine exakte Definition für Schwellenländer gibt, gibt es auch für die Einteilung keine feste Formel. Unterschiedliche Organisationen, Rating-Agenturen und Finanzdienstleister ordnen Länder auf unterschiedliche Weise ein.

Laut dem Internationalen Währungsfonds (IMF) zählen beispielsweise die folgenden 20 Länder zu den Schwellenländern:

Afrika: Ägypten, Südafrika

Amerika: Argentinien, Brasilien, Chile, Kolumbien, Mexiko

Asien: China, Indien, Indonesien, Iran, Malaysia, Philippinen, Russland, Saudi-Arabien, Thailand, Türkei, Vereinigte Arabische Emirate

Europa: Ungarn, Polen

Diese 20 Länder repräsentieren ganze 34 % des globalen Bruttoinlandsprodukts in USD, sind somit für die Weltwirtschaft von enormer Bedeutung.

Andere Organisationen haben jedoch andere Schwellenländer-Listen. Besonders wichtig ist für unsere Zwecke natürlich die Einteilung von Index-Anbietern – jene bestimmen nämlich, in welche Länder ihr mit euren ETFs investieren könnt.

Schwellenländer laut MSCI, FTSE und S&P Dow Jones

Zu den größten globalen Indexanbietern zählen MSCI, FTSE und S&P Dow Jones. Jeder dieser Anbieter nutzt eigene Kriterien, um Länder zu kategorisieren. Dementsprechend ist auch die Liste der „Emerging Markets” abweichend:

MSCI | FTSE | S&P Dow Jones | |

|---|---|---|---|

Ägypten | ✓ | ✓ | ✓ |

Brasilien | ✓ | ✓ | ✓ |

Chile | ✓ | ✓ | ✓ |

China | ✓ | ✓ | ✓ |

Griechenland | ✓ | ✓ | ✓ |

Indien | ✓ | ✓ | ✓ |

Indonesien | ✓ | ✓ | ✓ |

Katar | ✓ | ✓ | ✓ |

Kolumbien | ✓ | ✓ | ✓ |

Kuwait | ✓ | ✓ | ✓ |

Malaysia | ✓ | ✓ | ✓ |

Mexiko | ✓ | ✓ | ✓ |

Pakistan | - | ✓ | ✓ |

Peru | ✓ | - | ✓ |

Philippinen | ✓ | ✓ | ✓ |

Polen | ✓ | - | ✓ |

Rumänien | - | ✓ | - |

Saudi-Arabien | ✓ | ✓ | ✓ |

Südafrika | ✓ | ✓ | ✓ |

Südkorea | ✓ | - | - |

Taiwan | ✓ | ✓ | ✓ |

Thailand | ✓ | ✓ | ✓ |

Tschechien | ✓ | ✓ | ✓ |

Türkei | ✓ | ✓ | ✓ |

Ungarn | ✓ | ✓ | ✓ |

Vereinigte Arabische Emirate | ✓ | ✓ | ✓ |

Wie ihr seht, gibt es ein paar Unterschiede: Südkorea ist beispielsweise nur bei FTSE unter den Schwellenländern zu finden, wird von den anderen Anbietern hingegen als Industrieland bezeichnet. Polen hingegen steckt nur FTSE in die Industrieland-Kategorie.

Auch wenn die Listen weitestgehend übereinstimmen, solltet ihr die Abweichungen bei der ETF-Auswahl beachten. Als Nächstes sollten wir jedoch klären, warum sich die Investition in Emerging Markets mit ETFs überhaupt anbietet.

Warum mit ETFs in Schwellenländer investieren?

Wie bereits erwähnt, bieten Schwellenländer enormes Wachstumspotenzial. Hier leben mehr als 80 % der Weltbevölkerung – und laut OECD (Organisation für wirtschaftliche Zusammenarbeit und Entwicklung) ist das größte BIP-Wachstum in den Emerging Markets zu finden.

Einzelne Investments sind risikoreich

Investor:innen wittern große Renditechancen – doch die gezielte Anlage in einzelne Schwellenländer oder dortige Unternehmen ist nicht ideal. Das liegt zum einen an ganz praktischen Barrieren: Sprach- oder Informationsdefizite können die Auswahl vielversprechender Aktien deutlich erschweren.

Dazu kommen politische und regulatorische Risiken, denn unter den Schwellenländern befinden sich auch autoritäre Staaten wie China. Denken wir beispielsweise an Alibaba: Chinas Antwort auf eBay befand sich Ende 2020 auf Höhenflug – bis die chinesische Regierung durchgriff und rigoros regulierte. Die Aktie stürzte in den Keller. Mittlerweile hat sie sich eingependelt – doch die Angst vor Chinas Maßregelungen ist geblieben.

Die Liste an Risiken, die eine Investition in Schwellenländer aufwirft, ist lang: Währungsschwankungen, fehlende Regulierungsstandards, Korruption, Machtwechsel oder Sanktionen sind nur einige Beispiele. Aus all diesen Gründen ist eine Investition per ETF die bessere Wahl.

ETFs streuen das Risiko

Indem ihr über einen ETF in Schwellenländer investiert, könnt ihr diese Volatilität einzelner Schwellenländer durch eine breite Streuung eurer Anlage ausgleichen. Ihr verteilt euer Investment über Tausende Einzelwerte und seid von den Schicksalen einzelner Unternehmen und Regierungen – Beispiel Alibaba – weniger abhängig.

ETFs stechen aber nicht nur Einzelinvestitionen aus, sondern auch den Weg über Aktienfonds, die aktiv für euch in Schwellenländer investieren. Die schaffen es nämlich selten, die Indizes, auf denen ETFs basieren, zu schlagen – und sind noch dazu deutlich kostenintensiver. Einen umfangreichen Vergleich von ETFs und aktiven Fonds findet ihr hier:

Was ihr bei ETF-Investitionen in Schwellenländer beachten müsst

Alle klassischen Vorteile von ETFs – Transparenz, Diversifikation, geringe Kosten und Risikostreuung – gelten also auch bei der Investition in Schwellenländer. Doch natürlich gibt es auch hier ein paar Aspekte, die ihr unbedingt beachten solltet.

Risiken von Emerging Markets-ETFs

Emerging Markets locken mit erhöhtem Wachstumspotenzial im Vergleich zu entwickelten Märkten, bergen aber auch erhöhte Risiken. Diese können zwar mit der Wahl eines breit gestreuten ETFs abgeschwächt, aber nicht ganz eliminiert werden. Werfen wir also zunächst einen nüchternen Blick auf die potenziellen Risiken von Emerging Markets ETFs:

Marktrisiko

Emerging Markets können volatiler als entwickelte Märkte sein. Das bedeutet, dass die Preise von Aktien und Anleihen stärkeren Schwankungen unterworfen sind.

Ein Beispiel: In der Finanzkrise 2008 stürzten viele Schwellenländerbörsen stärker ab als die entwickelten Märkte – und erholten sich langsamer. Wie das für Anleger:innen in der Praxis aussah, kann man am Renditedreieck gut erkennen. Im Vergleich zum MSCI World-ETF stürzte der MSCI Emerging Markets-ETF 2008 deutlich stärker ab und hinkt auch Jahre später noch hinterher:

Länderrisiko

Emerging Markets sind häufiger von politischen Unruhen, wirtschaftlicher Instabilität oder sozialen Spannungen betroffen. Diese Entwicklungen können natürlich auch das Risiko für Investor:innen erhöhen.

Ein aktuelles Beispiel ist die Situation in Russland, denn der russische Angriffskrieg gegen die Ukraine hat sich natürlich auch an den Börsen schnell bemerkbar gemacht. Russische Aktien wie Gazprom oder Lukoil konnten plötzlich nicht mehr gehandelt werden, Russland- und Osteuropa-Fonds wurden geschlossen und Indizes warfen Russland-Aktien raus.

ETF-Anleger:innen sind von diesen Entwicklungen zwar vermutlich weniger betroffen als Investor:innen mit direkten und größeren Investments in russische Unternehmen, doch auch im ETF-Bereich gibt es Konsequenzen. Einige ETFs mit alleinigem Russland-Fokus wurden liquidiert, was für Anleger:innen einen Totalverlust bedeutete.

Währungs-/Wechselkursrisiko

Investments in Schwellenländern sind Währungsschwankungen ausgesetzt, die den Wert des ETFs beeinflussen können.

Angenommen, ihr investiert in einen ETF, der in Brasilien tätig ist. Wenn nun der brasilianische Real gegenüber dem Euro abwertet, verringert sich der Wert des Investments in Euro, selbst wenn der zugrundeliegende Markt stabil bleibt.

Liquiditätsrisiko

Die Märkte von Schwellenländern sind oft weniger liquide als ihre Gegenstücke in Developed Markets, was zu höheren Handelskosten und Preisschwankungen führen kann.

Ein politisches Ereignis in einem kleineren Schwellenland könnte bewirken, dass viele Anleger gleichzeitig verkaufen möchten, was aufgrund der geringen Liquidität zu starken Kursverlusten führt.

Rechtliche und regulatorische Risiken

Schwellenländer haben oft weniger stabile oder vorhersehbare rechtliche und regulatorische Systeme. So könnte es in manchen Ländern zu plötzlichen Änderungen in der Besteuerung von ausländischen Investitionen kommen, was den erwarteten Ertrag eines Investments beeinträchtigt.

Die Investition in Emerging Markets ist also mit höheren Risiken verbunden. Bedeutet das, dass auch die Renditen höher ausfallen?

Renditeerwartungen von Emerging Markets-ETFs

Bei der Einschätzung des Renditepotenzials einer Anlage gilt wie immer das alte Sprichwort: Prognosen sind schwierig, besonders, wenn sie die Zukunft betreffen.

Wie sich Emerging Markets und Schwellenländer-ETFs künftig entwickeln werden, kann niemand voraussagen. Allerdings können wir einen Blick in die Vergangenheit werfen, um die Performance von Emerging Markets-ETFs mit der von Developed Markets-ETFs zu vergleichen.

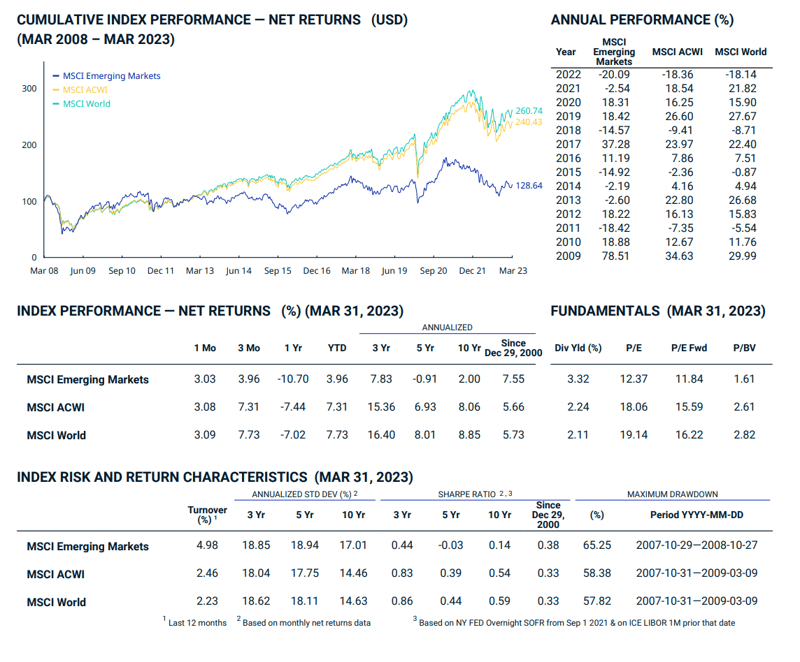

Performance der MSCI-Indizes: Stärkere Schwankungen in aufstrebenden Märkten

Einer der wichtigsten Indizes für Schwellenländer ist der Emerging Markets Index vom bereits erwähnten Indexanbieter MSCI. Vergleicht man ihn mit dem MSCI World, der nur Industrieländer berücksichtigt, zeichnet sich (Stand 14.04.2023) folgendes Bild:

| Jahr | Rendite |

|---|---|

| 2016 | 10,7 % |

| 2017 | 7,7 % |

| 2018 | -5,1 % |

| 2019 | 31,1 % |

| 2020 | 5,5 % |

| 2021 | 32,8 % |

| 2022 | -13,7 % |

| 2023 | 20,2 % |

| 2024 | 26,0 % |

| 2025 | 7,9 % |

| Jahr | Rendite |

|---|---|

| 2016 | 15,4 % |

| 2017 | 20,2 % |

| 2018 | -11,0 % |

| 2019 | 20,5 % |

| 2020 | 7,8 % |

| 2021 | 4,6 % |

| 2022 | -14,1 % |

| 2023 | 5,8 % |

| 2024 | 14,0 % |

| 2025 | 20,1 % |

Die Rendite für das Jahr 2021 lag beim MSCI Emerging Markets (Basis: iShares MSCI Emerging Markets) bei rund 4 % – verglichen mit rund 33 % beim MSCI World (Basis: Xtrackers MSCI World). Allerdings gibt es auch einige Jahre, in denen die aufstrebenden Märkte besser abschnitten als die Industriestaaten im MSCI World: 2016 (14,8 % vs. 10,5 %) oder 2017 (19,9 % vs. 7,7 %) beispielsweise.

Schauen wir uns die von MSCI veröffentlichte, annualisierte Rendite an (also die durchschnittliche Rendite auf Jahresbasis), liegen die Emerging Markets ETFs Stand März 2023 im 3- und 5-Jahres-Zyklus hinten. Betrachten wir hingegen die letzten 22 Jahre, ist die Performance der aufstrebenden Märkte stärker:

MSCI veröffentlicht regelmäßig Performance- und Vergleichs-Daten zu den eigenen Indizes (Quelle: MSCI).

Aus diesen Zahlen lassen sich ein paar Trends ablesen: In den letzten Jahrzehnten war die Durchschnittsrenditen bei Emerging Markets-ETFs höher, allerdings unterlag die Performance stärkeren Schwankungen. Es gibt Jahre, in denen aufstrebende Märkte die Industrienationen mit ihrem Wachstum weit hinten lassen, doch auch die „schlechten” Jahre fallen erfahrungsgemäß extremer aus.

Zu einem ähnlichen Schluss kommt die Süddeutsche, die schreibt: “Wer von 1960 bis 2020 in Schwellenländer investierte, hätte damit mehr Rendite eingefahren als mit Industrieländern. Auf langfristige Sicht von 1900 bis 2020, lagen aber die entwickelten Nationen vorn.”

Anleger:innen haben in den letzten Jahrzehnten also tatsächlich vom Wachstum der Emerging Markets profitiert. Doch auch wenn die Renditen (je nach Betrachtungszeitraum) im Durchschnitt größer ausfallen können, ist es aufgrund der höheren Volatilität dieser Märkte und den stärkeren Performance-Schwankungen nicht ratsam, das gesamte Investment in Emerging Markets zu stecken. Zudem haben die Emerging Markets-ETFs vor allem in den letzten 15 Jahren nicht mehr so stark performt.

Deshalb sind Schwellenländer-ETFs vor allem sinnvoll, wenn ihr euer Portfolio noch breiter aufstellen möchtet – wie wir im nächsten Kapitel erklären.

Die richtige Gewichtung fürs Portfolio

Emerging Markets-ETFs sind also gut dafür geeignet, euer Portfolio zu bereichern und das Risiko eurer Anlage weiter zu streuen. Doch welchen Anteil eures Investments sollten sie ausmachen?

Hier gibt es keine allgemeingültige Regel. Börsen-Experte Dr. Gerd Kommer hält es beispielsweise für sinnvoll, mit bis zu 30 % seines Investments den MSCI Emerging Markets zu besparen. Auch Finanzprofessor Hartmut Walz (Hochschule für Wirtschaft und Gesellschaft Ludwigshafen) hält 20 oder 30 % auf den MSCI Emerging Markets für einen guten Wert.

70–30 oder doch lieber 90–10?

Diese Verteilung – die manchmal auch als „70-30-Regel” bezeichnet wird – kommt nicht von ungefähr. Bei der Gewichtung eures Anlageportfolios könnt ihr nämlich an unterschiedlichen Richtwerten, wie der Marktkapitalisierung oder der Wirtschaftsleistung je nach BIP, orientieren.

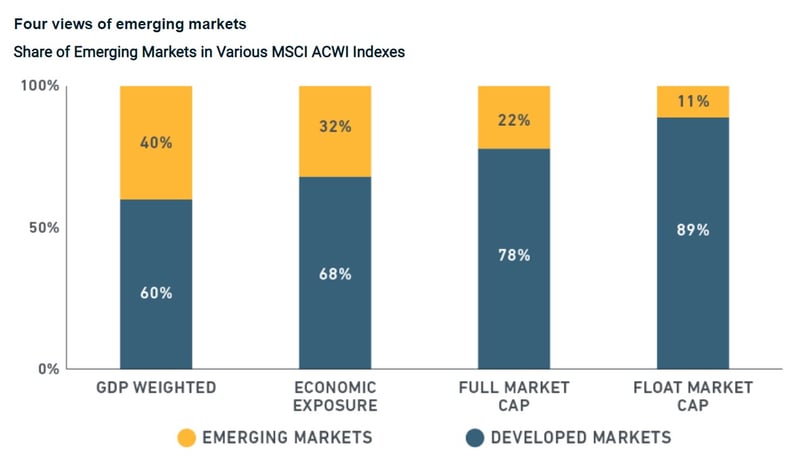

Laut MSCI gibt es vier grundlegende Ansätze für die Einschätzung der Wichtigkeit von Emerging Markets:

Vier unterschiedliche Ansätze für die Einschätzung von Emerging Markets (Quelle: MSCI).

Am geringsten fällt der Anteil der aufstrebenden Märkte aus, wenn man rein nach Marktkapitalisierung, also dem Gesamtwert aller börsengehandelten Unternehmen der Länder, geht: hier ergibt sich eine 11–89-Gewichtung zwischen Emerging Markets und Industrienationen.

Geht man hingegen nach dem BIP, sind Schwellenländer hingegen für rund 40 % des globalen Wohlstands verantwortlich – es ergibt sich eine 60–40-Gewichtung. Wenn man hier jedoch nur die an der Börse gelisteten Unternehmen einbezieht (viele Rohstofffirmen in den Schwellenländern sind beispielsweise nicht börsennotiert), liegt die Gewichtung eher bei 70–30.

Hier gibt es kein richtig oder falsch, und in der 70-30-Gewichtung, von der man überall liest, schwingt sicher auch ein gewisser Rückschaufehler mit: Hätte man 1990 oder 2000 unter Berücksichtigung der 70-30-Regel investiert, wäre man aufgrund der starken Performance der Emerging Markets gut gefahren. Vor allem in den letzten 15 Jahren performen die Emerging Markets jedoch weniger stark, doch an der 70-30-Regel halten viele Expert:innen weiterhin fest.

Indirekte Investition in Emerging Markets durch Mainstream-ETFs

Ihr müsst übrigens gar nicht explizit in einen ETF mit Emerging Markets-Anteil investieren, um vom Wachstum der Schwellenländer zu profitieren. Es gibt viele Mainstream-ETFs, die zumindest indirekt eine gewisse Emerging Markets-Exposition aufweisen.

Ein perfektes Beispiel dafür ist der MSCI World Index. Der beinhaltet zwar nur die Aktien von Unternehmen aus entwickelten Ländern, doch natürlich sind viele dieser Unternehmen auch in Schwellenländern aktiv. Obwohl Unternehmen wie Apple, Microsoft oder Amazon ihren Sitz in entwickelten Ländern haben, sind sie stark von der Entwicklung in Emerging Markets abhängig.

Dieser indirekte Zugang zu den Emerging Markes ist eine weitere Form der Diversifikation, die ETFs bieten. Doch natürlich setzt ihr damit euch indirekt auch den Risiken aus, die mit einer Präsenz in Entwicklungsländern einhergehen.

Durch die globale Verflechtung der Finanzmärkte ist es also kaum möglich, den Chancen und Risiken der Schwellenländermärkte aus dem Weg zu gehen, selbst wenn ihr dedizierte Emerging Markets-ETFs komplett ignoriert.

Die Zukunft voraussagen kann leider niemand: Wenn ihr an das Zukunftspotenzial der Emerging Markets glaubt, könnt ihr der 70-30-Regel auch weiterhin folgen.

Wenn euch die Risiken zu groß sind und ihr die Emerging Markets nicht ganz so stark gewichten möchtet, könnt ihr euch auch an der Marktkapitalisierung orientieren und den Emerging Markets nur rund 10 % zuschreiben.

Und selbst wenn ihr euch dafür entscheidet, nicht direkt in einen Emerging Markets ETF zu investieren, seid ihr den Chancen und Risiken dieser Märkte mit großer Wahrscheinlichkeit indirekt ausgesetzt. Alle ETFs, die Aktien von Unternehmen mit Geschäftsaktivitäten in Schwellenländern aufweisen, sind nämlich indirekt den Dynamiken und Chancen der Emerging Markets ausgesetzt.

Wir finden: Bei einem langen Anlagehorizont, der für ETFs ohnehin typisch ist, sollte die Gewichtung gar nicht so viel ausmachen. Falls ihr euch die Sache also möglich einfach machen möchtet, könnt ihr mit einem einzigen ETF – beispielsweise dem MSCI ACWI oder dem Vanguard FTSE All-World – eine Emerging Markets-Gewichtung nach Marktkapitalisierung erzielen:

| Jahr | Rendite |

|---|---|

| 2016 | 10,9 % |

| 2017 | 9,1 % |

| 2018 | -6,0 % |

| 2019 | 30,1 % |

| 2020 | 4,9 % |

| 2021 | 29,1 % |

| 2022 | -13,6 % |

| 2023 | 18,6 % |

| 2024 | 24,5 % |

| 2025 | 9,0 % |

| Jahr | Rendite |

|---|---|

| 2016 | 10,2 % |

| 2017 | 6,5 % |

| 2018 | -6,0 % |

| 2019 | 30,1 % |

| 2020 | 5,4 % |

| 2021 | 28,6 % |

| 2022 | -13,5 % |

| 2023 | 18,2 % |

| 2024 | 24,4 % |

| 2025 | 9,2 % |

Falls ihr hingegen die Emerging Markets stärker bzw. manuell gewichten möchtet, haben wir im nächsten Kapitel eine Auswahl der besten ETFs für Schwellenländer zusammengestellt:

Die besten ETFs für Schwellenländer

Welcher ETF für Schwellenländer der „beste“ ist, lässt sich nicht pauschal sagen. Grundlegend stellen wir uns bei der Auswahl des richtigen ETFs zunächst drei Fragen:

- 1.

Wie lautet unsere Anlagestrategie?

- 2.

Welcher Index ist für diese Anlagestrategie am besten geeignet?

- 3.

Welcher ETF auf den ausgewählten Index ist der beste?

Die Anlagestrategie eröffnet viele Optionen

Schon auf die erste Frage sind auch bei der Auswahl eines Emerging Markets-ETFs viele unterschiedliche Antworten möglich: Die Zahl der Schwellenländer ist groß, und möglicherweise möchtet ihr in eine ganz bestimmte Konstellation (z. B. MIST = Mexiko, Indonesien, Südkorea, Türkei oder BRICS = Brasilien, Russland, Indien, China, Südafrika) investieren.

Vielleicht möchtet ihr in bestimmte Länder und Regionen, beispielsweise Osteuropa oder Südamerika, investieren, oder ihr entscheidet euch dafür, bestimmte Schwellenländer komplett ausschließen – China zum Beispiel, das in vielen Emerging Markets-Indizes eine enorme Gewichtung hat. Ein Fokus auf bestimmte Unternehmensgrößen (Small Cap, Mid Cap, Large Cap) oder Themen wie z. B. Nachhaltigkeit (ESG-ETFs) oder soziale Verantwortung (SRI-ETFs) ist natürlich ebenfalls denkbar.

3 Indizes für breit gestreute Investitionen in Emerging Markets

Für alle oben genannten Ansätze existieren spezielle Indizes und Filter. Die Zahl möglicher Emerging Markets-ETFs ist also groß und welcher der beste ist, hängt stark von euren Zielen und eurer Anlagestrategie ab. Deshalb konzentrieren wir uns beim Vergleich der besten Schwellenländer-ETFs auf etablierte, breit gestreute Indizes, mit denen ihr in Emerging Markets weltweit anlegen könnt. Dafür gibt es vor allem drei Optionen:

- 1.

MSCI Emerging Markets-Index

- 2.

MSCI Emerging Markets IMI-Index

- 3.

FTSE Emerging-Index

Auf jeden dieser Indizes gibt es mehrere ETFs. Wir haben alle davon aufgelistet, um euch bei der Auswahl zu helfen.

Die besten ETFs auf den MSCI Emerging Markets-Index

Der MSCI Emerging Markets-Index umfasst die Aktien von knapp 1.400 Unternehmen mit hoher und mittlerer Marktkapitalisierung aus 24 Schwellenländern. Mehr als drei Viertel der Aktien stammen dabei aus den Ländern China, Taiwan, Indien, Südkorea und Brasilien. In jedem dieser Länder deckt der Index ca. 85 % der Marktkapitalisierung ab.

Eine Auswahl der besten ETFs auf den MSCI Emerging Markets-Index findet ihr hier:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

UBS Core MSCI EM Thesaurierend LU0950674175 | 5,2 Mrd. € | 7 Jahre | 0,15 % | |

Amundi MSCI Emerging Markets Thesaurierend Swap LU1681045453 | 1,4 Mrd. € | 7 Jahre | 0,20 % | |

Amundi MSCI Emerging Markets Thesaurierend Swap LU1681045370 | 3,8 Mrd. € | 7 Jahre | 0,20 % | |

Xtrackers MSCI Emerging Markets Thesaurierend IE00BTJRMP35 | 10,2 Mrd. € | 8 Jahre | 0,18 % | |

Amundi Core MSCI Emerging Markets Thesaurierend LU1437017350 | 3,8 Mrd. € | 9 Jahre | 0,18 % | |

State Street SPDR MSCI Emerging Markets Thesaurierend IE00B469F816 | 1,6 Mrd. € | 14 Jahre | 0,18 % | |

UBS Core MSCI EM Ausschüttend LU0480132876 | 2,5 Mrd. € | 15 Jahre | 0,15 % | |

HSBC MSCI Emerging Markets Ausschüttend IE00B5SSQT16 | 3,5 Mrd. € | 14 Jahre | 0,15 % | |

iShares MSCI EM Thesaurierend IE00B4L5YC18 | 7,3 Mrd. € | 16 Jahre | 0,18 % | |

iShares MSCI EM Ausschüttend IE00B0M63177 | 8,0 Mrd. € | 20 Jahre | 0,18 % |

Die besten ETFs auf den MSCI Emerging Markets IMI-Index

Der MSCI Emerging Markets IMI-Index ist noch etwas breiter gestreut als der MSCI Emerging Markets-Index, weil er auch kleinere Unternehmen berücksichtigt. Die Aktien von mehr als 3.200 Unternehmen sind im Index vertreten, und in diesen Ländern deckt er rund 99 % der Marktkapitalisierung ab.

Eine Auswahl der besten ETFs auf den MSCI Emerging Markets IMI-Index findet ihr hier:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

iShares Core MSCI EM IMI Ausschüttend IE00BD45KH83 | 1,4 Mrd. € | 7 Jahre | 0,18 % | |

iShares Core MSCI EM IMI Thesaurierend IE00BKM4GZ66 | 33,6 Mrd. € | 11 Jahre | 0,18 % |

Die besten ETFs auf den FTSE Emerging-Index

Im FTSE Emerging-Index befinden sich Aktien von ca. 2.000 Schwellenländer-Unternehmen mit hoher und mittlerer Marktkapitalisierung. China, Indien und Taiwan sind am stärksten vertreten. Im Gegensatz zu MSCI wird Südkorea von FTSE jedoch nicht als Emerging Market klassifiziert.

Eine Auswahl der besten ETFs auf den FTSE Emerging-Index findet ihr hier:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Vanguard FTSE Emerging Markets Thesaurierend IE00BK5BR733 | 1,7 Mrd. € | 6 Jahre | 0,17 % | |

Vanguard FTSE Emerging Markets Ausschüttend IE00B3VVMM84 | 2,9 Mrd. € | 13 Jahre | 0,17 % | |

Franklin FTSE Emerging Markets Thesaurierend IE0004I037N4 | 11 Mio. € | 1 Jahr | 0,11 % |

Welcher ETF am Ende der beste ist, hängt natürlich auch wieder von vielen subjektiven Faktoren ab: Bevorzugt ihr thesaurierende oder ausschüttende ETFs? Investiert ihr lieber in physisch oder synthetisch replizierende ETFs? Soll es eine Einmalinvestition oder ein Sparplan sein?

Es gibt aber auch ein paar objektive Kriterien, die ihr bei der Auswahl eines ETFs berücksichtigen könnt, allen voran seine Kosten, sein Fondsvolumen und sein Alter. Anhand dieser Kriterien verpassen wir jedem ETF einen Score, der euch bei der Einschätzung der Qualität eines ETFs helfen kann.

Fazit: Emerging Markets-ETFs sind eine gute Ergänzung

Schwellenländer bieten großes Wachstumspotenzial, sind aber auch großen Risiken ausgesetzt. Mit einem ETF könnt ihr breit gestreut in Unternehmen aus diesen wirtschaftlich aufstrebenden Ländern investieren und von deren Wirtschaftskraft profitieren. Doch weil die Märkte der Schwellenländer volatiler sind, sind Emerging Markets-ETFs vor allem als Ergänzung eures Portfolios geeignet.

Welchen Anteil Emerging Markets in einem ETF-Portfolio einnehmen sollten, ist umstritten. Manche Expert:innen erachten die 70-30-Regel, bei der ihr 70 % in Industriestaaten und 30 % in Schwellenländer investiert, als sinnvoll. Andere bevorzugen eine Gewichtung nach Marktkapitalisierung – also 90 % Industrienationen, 10 % Emerging Markets.

Ihr müsst aber gar nicht direkt in Schwellenländer investieren, um euer Portfolio den Chancen und Risiken von Emerging Markets auszusetzen. Auch mit vielen ETFs, die sich primär auf entwickelte Märkte konzentrieren (z. B. MSCI World), investiert ihr nämlich indirekt in Emerging Markets, weil viele der enthaltenen Unternehmen bedeutende Geschäftsaktivitäten in diesen Märkten haben.

Wie immer beim Anlegen mit ETFs gilt: Der Anlagehorizont ist entscheidend. Je länger ihr euer Geld investiert, desto weniger macht ihr euch von Krisen und kurzfristigen Einbrüchen, die gerade in den volatileren Schwellenländern wahrscheinlicher sind, abhängig.

Häufig gestellte Fragen

Schwellenländer-ETFs sind ETFs, die in Unternehmen aus Schwellenländern investieren. Dabei handelt es sich um Entwicklungsländer, die stark wachsen und sozusagen an der „Schwelle” zur Industrienation stehen. Für viele Anleger:innen sind sie aufgrund ihres überproportional großen Entwicklungspotenzials interessant.

Es kann sinnvoll sein, in Schwellenländer zu investieren, weil jene in der Vergangenheit teils deutlich stärker zugelegt haben als die Industriestaaten (allerdings von Jahr zu Jahr auch stärker schwanken). Manche Expert:innen schlagen deshalb vor, mit rund 30 % des eigenen Investments Schwellenländer zu besparen, andere hingegen halten eine 90-10-Gewichtung für ausreichend.

Nein, im MSCI World sind keine Schwellenländer enthalten. Dafür gibt es den MSCI Emerging Markets, der sich komplett auf Schwellenländer konzentriert, und den MSCI ACWI, der sowohl Developed als auch Emerging Markets abdeckt.