ETF-Schließung: Was passiert wenn ein ETF geschlossen wird?

Wenn ihr einen ETF kauft, geht ihr sicherlich davon aus, dass ihr die Anteile viele Jahre halten werdet. Manchmal passiert es allerdings, dass ein ETF geschlossen wird. Und dann? Ihr müsst keine Sorge um euer Kapital haben, denn die Schließung eines Indexfonds wird nicht zu Verlusten führen.

Es ist zwar kein Horrorszenario, wenn ein ETF geschlossen wird, denn ein Totalverlust für Anleger:innen ist (bis auf recht seltene Ausnahmeszenarien) sehr unwahrscheinlich. Trotzdem ist es gut, zu wissen, was im Falle einer ETF-Schließung auf euch zukommen würde – und wie ihr ETFs auswählt, bei denen eine Schließung besonders unwahrscheinlich ist.

Es kommt vor, dass ETFs geschlossen werden – etwa, weil sie für den Anbieter nicht mehr wirtschaftlich sind, nicht mehr in die Produktpalette passen oder sich rechtliche Vorgaben ändern.

Wenn ein ETF geschlossen wird, verliert ihr euer Geld aber nicht. Die Anteile sind Sondervermögen und werden entweder ausgezahlt oder in einen anderen Fonds übertragen.

Das Schließen eines ETFs erfolgt in der Regel entweder durch eine Liquidation oder Umwandlung (Fonds-Fusion). Die Art der Schließung hat Auswirkungen auf die steuerliche Behandlung.

Ein Nachteil kann sein, dass Gewinne oder Verluste automatisch realisiert werden. Das bedeutet: Ihr müsst eventuell Steuern auf Gewinne zahlen – oder Verluste sofort hinnehmen, auch wenn ihr eigentlich langfristig investiert bleiben wolltet.

Mögliche Risikofaktoren, die eine ETF-Schließung wahrscheinlicher machen können, sind ein relativ geringes Fondsvolumen (< 50 Millionen Euro), ein relativ junges Alter oder Krisen in betroffenen Regionen.

Warum werden ETFs geschlossen?

Beschäftigen wir uns zunächst damit, warum ETFs geschlossen werden, da sie doch eigentlich als langfristiges Investment für Anleger:innen und Sparer:innen aufgelegt werden. Folgende Gründe sind typisch für das Schließen eines ETFs:

Der ETF ist nicht wirtschaftlich

Der vielleicht gängigste Grund für die Schließung ist, dass der ETF nicht wirtschaftlich ist. Dieses Risiko ist vor allem bei Fonds erhöht, die kein Fondsvolumen von mindestens 50 bis 100 Millionen Euro erreichen.

Meistens können ETF-Fonds erst ab diesem Umfang einigermaßen wirtschaftlich arbeiten. In der Liste der größten ETFs seht ihr schon, dass beliebte ETFs ein Volumen im Bereich von mehreren Milliarden Euro haben. Hier ist eine Schließung natürlich sehr unwahrscheinlich:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

iShares Core S&P 500 Thesaurierend IE00B5BMR087 | 112,6 Mrd. € | 15 Jahre | 0,07 % | |

iShares Core MSCI World Thesaurierend IE00B4L5Y983 | 110,4 Mrd. € | 16 Jahre | 0,20 % | |

Vanguard S&P 500 Ausschüttend IE00B3XXRP09 | 41,2 Mrd. € | 13 Jahre | 0,07 % | |

iShares Physical Gold Thesaurierend IE00B4ND3602 | 34,0 Mrd. € | 14 Jahre | 0,12 % | |

iShares Core MSCI EM IMI Thesaurierend IE00BKM4GZ66 | 32,0 Mrd. € | 11 Jahre | 0,18 % | |

Invesco S&P 500 Thesaurierend Swap IE00B3YCGJ38 | 30,2 Mrd. € | 15 Jahre | 0,05 % | |

Vanguard FTSE All-World Thesaurierend IE00BK5BQT80 | 29,5 Mrd. € | 6 Jahre | 0,19 % | |

Invesco Physical Gold Thesaurierend IE00B579F325 | 27,1 Mrd. € | 16 Jahre | 0,12 % | |

Vanguard S&P 500 Thesaurierend IE00BFMXXD54 | 25,5 Mrd. € | 6 Jahre | 0,07 % | |

Xetra-Gold Thesaurierend DE000A0S9GB0 | 23,0 Mrd. € | 18 Jahre | 0,36 % |

Veränderungen beim ETF-Anbieter

Manche ETF-Anbieter möchten nach geraumer Zeit ihre Produktpalette verändern. Das nehmen sie manchmal zum Anlass, einen oder mehrere ETFs zu schließen.

In dem Fall ist es die strategische Entscheidung des Emittenten, die zum Ende des ETFs führt. Ein Beispiel wäre ein Fonds, der bisher vorrangig Renten-ETFs emittiert und sich zukünftig mehr auf Aktien-ETFs fokussieren möchte.

Es gibt neue Gesetze bzw. rechtliche Rahmenbedingungen

Manchmal muss ein Anbieter einen ETF schließen, weil es neue Gesetze gibt, die sich auf die im Fonds enthaltenen Aktien bzw. die Unternehmen auswirken.

Ein klassisches Beispiel wäre nach der Legalisierung ein (erneutes) Verbot von Cannabis. Bezieht sich der ETF auf einen Branchenindex Cannabis, dürfte der Handel der Aktien eventuell nicht mehr zugelassen werden.

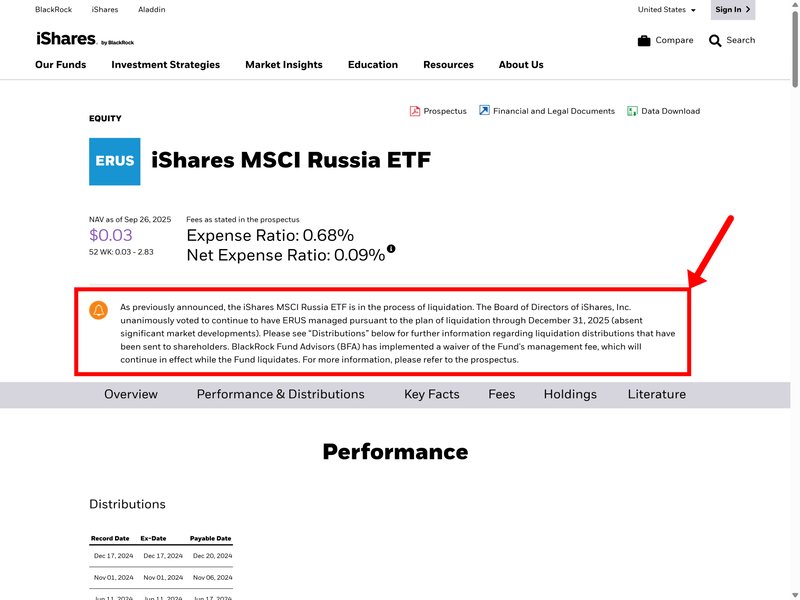

Politische Ereignisse in Regionen

Das Beispiel Russland zeigt eindrucksvoll, wie politische Entwicklungen zu ETF-Schließungen führen können. Bis zum Ukraine-Krieg gab es einige Indexfonds, die sich auf den russischen Aktienindex RTS bezogen haben. Nachdem der Handel russischer Aktien in weiten Teilen Europas ausgesetzt wurde, nahmen einige Anbieter ihre entsprechenden ETFs vom Markt. Der MSCI Russia-ETF von iShares wurde etwa liquidiert.

Russland-ETFs wurden im Zuge des russischen Angriffskrieges auf die Ukraine liquidiert.

Es kommt also vor, dass ETFs geschlossen werden. Betrachtet man die Vielzahl der Indexfonds am Markt, sind Schließungen aber relativ selten und unwahrscheinlich. Das gilt insbesondere für große und breit gestreute ETFs.

Wie läuft die Schließung eines ETFs ab?

Ihr müsst euch bei einer geplanten ETF-Schließung im Normalfall um nichts aktiv kümmern. Den Ablauf zu kennen, kann dennoch hilfreich sein – etwa, wenn ihr vor der endgültigen Schließung eure Anteile verkaufen möchtet. In der Regel läuft eine ETF-Schließung folgendermaßen ab:

- 1.

Fondsgesellschaft beschließt die Liquidation/ Fusion

Im ersten Schritt beschließt die Fondsgesellschaft mit der laut Satzung notwendigen Mehrheit, dass der ETF liquidiert wird oder eine Fusion mit einem anderen Fonds stattfinden soll (mehr zu den Unterschieden gleich). - 2.

Genehmigung der Schließung

Der gefasste Beschluss wird der Finanzaufsichtsbehörde – mit einer Begründung für die Schließung – vorgelegt. Zudem sind verschiedene Unterlagen und Nachweise einzureichen. - 3.

Informieren der Anleger:innen

Nach der Genehmigung der Liquidation bzw. Fusion durch die Finanzaufsicht müssen die Anteilsinhaber schriftlich informiert werden. Das geschieht in der Regel per Post spätestens sechs Wochen vor dem Schließungs- oder Fusionsdatum. - 4.

Handel mit ETFs wird beendet

Nachdem die Anleger:innen informiert wurden, findet der Handel der ETFs meistens noch einige Tage oder wenige Wochen statt, wird dann jedoch beendet. Das bedeutet, dass die Fonds an der Börse nicht mehr gelistet werden und ebenso kein Direkthandel mehr möglich ist. - 5.

Werte werden verkauft

Der letzte Schritt besteht darin, dass die Vermögenswerte des ETF verkauft werden, etwa die im Portfolio befindlichen Aktien. Anleger:innen wird danach der Gegenwert ihrer ETF-Anteile überwiesen.

Für gewöhnlich nimmt der gesamte Ablauf einen Zeitraum von rund zwei Monaten ein. Wichtig für euch ist vor allem, dass der ETF-Anbieter euch spätestens sechs Wochen vor der geplanten Schließung eine schriftliche Information zukommen lassen muss.

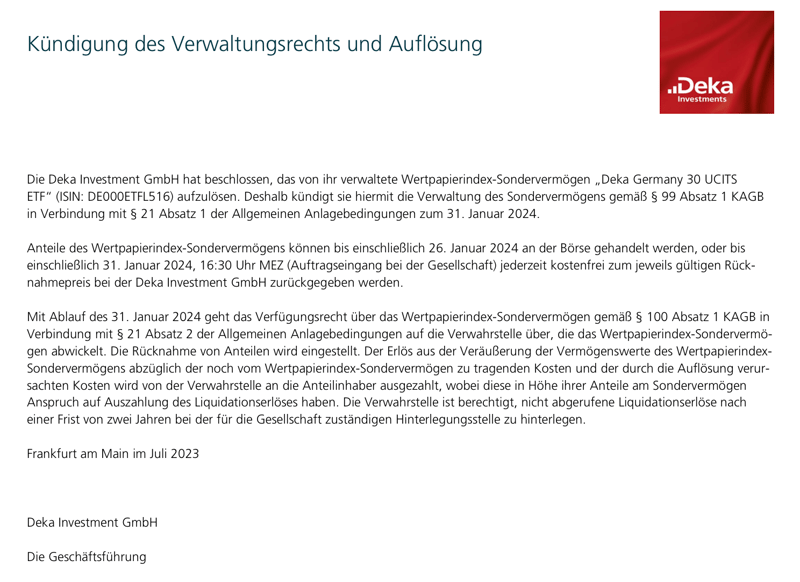

Ihr müsst also nicht befürchten, dass euer ETF plötzlich wie vom Erdboden verschwunden ist. In der Regel erhaltet ihr seitens der depotführenden Stelle – eurer Bank oder eurem Online-Depot – eine Information über die geplante Schließung, für die folgende Details gelten:

Mitteilung normalerweise sechs bis acht Wochen vor der Schließung

Relativ juristischer Ton im Schreiben

Freigabe der Mitteilung durch die Finanzaufsicht

Ein solches Schreiben sieht zum Beispiel wie folgt aus:

So ungefähr könnte ein Schreiben aussehen, das euch über die Schließung eines ETFs informiert (Quelle: deka-etf.de)

Zwei Arten der ETF-Schließung: Liquidation vs. Fonds-Fusion

Wenn ein ETF vom Markt verschwindet, passiert das in der Regel auf zwei Wegen: Entweder er wird liquidiert und das Geld an die Anleger:innen ausgezahlt, oder er geht in einem anderen Fonds auf und die Anteile werden umgetauscht.

Liquidation

Wenn ein ETF geschlossen wird, handelt es sich meistens um eine sogenannte Liquidation. Das klingt dramatisch, ist aber nicht so schlimm wie eine Insolvenz.

ETFs sind nämlich insofern sicher, als eure Anteile als Sondervermögen verwahrt werden. Mit Liquidation ist lediglich gemeint, dass der Fonds geschlossen und der aktuelle Wert der Fondsanteile an Anleger:innen ausgezahlt wird.

Der häufigste Grund für die Liquidation ist ein zu geringes Fondsvolumen und damit oft die Unwirtschaftlichkeit. Die Vermögenswerte werden zu einem bestimmten Stichtag seitens des Fonds veräußert und der Gegenwert an die Anteilsinhaber:innen ausgeschüttet. In der Summe ist die Anzahl der ETFs übrigens in den letzten rund zehn Jahren gestiegen, sodass es deutlich mehr neue als liquidierte Fonds gibt:

| Jahr | ETF |

|---|---|

| 2010 | 759 |

| 2011 | 899 |

| 2012 | 1.021 |

| 2013 | 1.038 |

| 2014 | 1.045 |

| 2015 | 1.113 |

| 2016 | 1.155 |

| 2017 | 1.226 |

| 2018 | 1.373 |

| 2019 | 1.532 |

| 2020 | 1.624 |

| 2021 | 1.762 |

| 2022 | 2.040 |

| 2023 | 2.065 |

Quelle: Deutsche Börse, eigene Berechnung (Stand März 2023)

Beachten solltet ihr, dass eine Liquidation wie ein Verkauf eurer Anteile behandelt wird. Damit werden Gewinne sofort steuerpflichtig – oder Verluste endgültig realisiert.

Für Anleger:innen, die eigentlich auf lange Sicht investiert bleiben wollten, ist das oft der größte praktische Nachteil einer Schließung.

Fonds-Fusion bzw. Umwandlung

Neben der Liquidation wird ein ETF manchmal geschlossen, weil ein anderer Fonds die Vermögenswerte übernimmt. Man spricht von einer Fonds-Fusion und der Umwandlung der Fondsanteile. Auch hier besteht für euch kein Grund zur Sorge um euer Geld. Es findet einfach ein Tausch der Anteile des ursprünglichen Fonds zu einem bestimmten Stichtag in Anteile des aufnehmenden Fonds statt.

Dabei kann es unter Umständen zu einem Spitzenausgleich kommen, der euch gutgeschrieben wird. Die Fonds-Fusion ist von der Genehmigung der Finanzaufsicht abhängig. Die Behörde prüft vor allem, ob die Anlagestrategie des aufnehmenden Fonds ungefähr gleich der des abgebenden ETFs ist. Das wäre etwa der Fall, wenn ein sich auf den DAX beziehender ETF die Anteile eines ETF-Fonds übernimmt, der ebenso den Deutschen Aktienindex nachbildet.

In unserem Vergleich der ETF-Anbieter könnt ihr sehen, bei welchen Anbietern Schließungen und Fusionen besonders häufig aufgetreten sind:

Welche steuerlichen Auswirkungen hat es, wenn ein ETF geschlossen wird?

Hier wird es unter Umständen – wie sollte es beim Themfa Steuern anders sein – etwas komplizierter. Im ersten Schritt muss man differenzieren, ob es sich um eine Liquidation des ETFs oder um eine Fonds-Fusion handelt.

Steuern bei der Liquidation

Am einfachsten ist die Liquidation. Sie wird steuertechnisch exakt wie ein gewöhnlicher Verkauf der Fondsanteile behandelt, den ihr vielleicht auch schon einmal über die Börse getätigt habt. Das bedeutet: Habt ihr mit eurem Investment einen Gewinn erzielt, fallen Kapitalertragssteuern in Höhe von 25 % in Form der Abgeltungssteuer an (plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer).

Befindet ihr euch hingegen in der Verlustzone, wird der Verlustverrechnungstopf um den realisierten Verlust erhöht. Ihr habt später die Möglichkeit, eventuell erzielte Gewinne aus der Veräußerung anderer ETFs gegenzurechnen.

Steuern bei der Fusion

Findet eine Fonds-Fusion statt, kann es etwas komplizierter werden, aber nicht unbedingt. In diesem Fall wird differenziert, ob der abgebende und aufnehmende Fonds sich im identischen Domizilland befinden oder nicht.

Ein Beispiel wäre, wenn ein ETF mit einer deutschen ISIN (DE) mit einem anderen ETF fusioniert, der ebenso einen deutschen Emittenten hat. Diese Variante ist die steuerlich einfachere. Die neuen Anteile nehmen dann ganz einfach die steuerliche Position der alten ETF-Anteile ein.

Das bedeutet: Die neu angeschafften Anteile werden nicht als Neukauf gewertet. Zudem werden die Anteile des geschlossenen ETFs – ebenfalls steuertechnisch – nicht als Verkauf angesehen.

Etwas komplizierter ist die sogenannte Cross-Border-Fusion. In diesem Fall fusionieren zwei ETFs mit einem abweichenden Domizil. Ein Beispiel wäre, wenn ein Fonds aus Deutschland mit einem ETF aus Großbritannien zusammengelegt würde. Per Gesetz soll verhindert werden, dass bei einer solchen Fonds-Fusion steuerliche Komponenten von einem in ein anderes Land „verschoben“ werden.

Deshalb werden die Aktionen steuerlich so behandelt, als ob die Anteile des geschlossenen Fonds verkauft und die des aufnehmenden Fonds neu angeschafft werden. Für euch führt das dazu, dass Gewinne versteuert werden müssen.

Wie kann man eine ETF-Schließung frühzeitig erkennen?

Wie schon gesagt: Macht euch keine Sorgen, sollte ein ETF geschlossen werden. Es entstehen dadurch keine Verluste. Zudem habt ihr die Möglichkeit, durch die Auswahl breit gestreuter ETFs das Risiko einer Schließung noch einmal erheblich zu reduzieren.

Dennoch kann es sinnvoll sein, eine anstehende Schließung frühzeitig zu erkennen. Hier sind einige Anhaltspunkte, die als mögliche Anzeichen für eine ETF-Schließung gelten:

Der ETF ist noch relativ neu (nicht älter als drei Jahre)

In den ersten Jahren achten die Gesellschaften besonders genau auf die Wirtschaftlichkeit des Fonds, später nicht mehr so sehr.Relativ kleiner Anbieter

Kleine Anbieter können es sich in der Regel nicht leisten, unwirtschaftliche Fonds dennoch laufen zu lassen, wie es öfter bei großen ETF-Anbietern der Fall ist.Fondsvolumen niedriger als 50 bis 100 Millionen Euro

In dem Fall ist das Risiko groß, dass der Fonds nicht wirtschaftlich arbeitet und aus dem Grund geschlossen wird.Neue Gesetze im Themenfeld des ETFs

Wenn es im Themenfeld des Fonds neue Gesetze oder veränderte rechtliche Rahmenbedingungen gibt, kann das eine Schließung nach sich ziehen. Beispiel: Verbot von Cannabis.Krise in Ländern oder Regionen (bei Länder- und Regionen-ETFs)

Ein gutes bzw. schlechtes Beispiel ist, dass der Handel mit russischen Aktien seit dem Ukraine-Krieg in der EU ausgesetzt wurde und daher entsprechende Russland-ETFs geschlossen wurden.

Fazit: ETF-Schließungen sind kein großes Problem

ETF-Schließungen sind selten, aber sie kommen vor. Die gute Nachricht ist, dass ihr keine Sorge um euer Geld haben müsst: Es ist als Sondervermögen geschützt. Mit der richtigen ETF-Auswahl könnt ihr das Risiko einer Schließung zudem deutlich reduzieren, etwa indem ihr auf große, breit gestreute Indexfonds setzt.

Kommt es doch zu einer Schließung, sind eure Anteile zwar sicher, aber steuerliche Folgen oder eine unfreiwillige Realisierung von Verlusten können entstehen. Das ist meist der einzige echte Nachteil.

Der Anbieter muss euch mindestens sechs Wochen vorher informieren. Ihr habt dann die Wahl: Entweder verkauft ihr eure Anteile noch vor der Schließung an der Börse – oder ihr lasst die Liquidation bzw. Fusion regulär abwickeln.

Häufig gestellte Fragen

Ihr seid in keiner Weise verpflichtet, bei einer angekündigten ETF-Schließung etwas zu unternehmen. Entscheidet ihr euch nicht für den Verkauf der Anteile an der Börse, werden eure ETF-Anteile veräußert und ihr bekommt automatisch den Gegenwert auf eurem Konto gutgeschrieben.

Steuerlich ist in der Regel eine ETF-Fusion die „bessere“ Variante für Anleger:innen. Bei einer ETF-Liquidierung müsst ihr nämlich Steuern auf die erzielten Gewinne zahlen. Das trifft bei einer Fonds-Fusion nur unter der Voraussetzung zu, dass abgebende und aufnehmende Fonds ein unterschiedliches Domizil haben.

Es gibt normalerweise eine Frist von wenigen Wochen, innerhalb derer der Verkauf der Anteile noch möglich ist, auch wenn die Schließung bereits beschlossen und verkündet wurde. Im Regelfall wird den Anleger:innen diese Frist seitens des Emittenten schriftlich mitgeteilt.

Selbstverständlich müsst ihr Gewinne aus dem Verkauf eurer ETFs versteuern, wenn die Schließung des Fonds angekündigt wurde. Es gilt die Abgeltungssteuer, die auch für alle anderen Gewinne aus dem Verkauf von ETFs, aktiv gemanagten Fonds oder Aktien greift.