Short-ETFs erklärt: Von fallenden Kursen profitieren?

Ihr wollt auch dann Rendite machen, wenn die Börsenkurse fallen? Oder sucht ihr nach einer Möglichkeit, euer Depot gegen den nächsten Crash abzusichern? Auf den ersten Blick klingen Short-ETFs wie die perfekte Lösung dafür. Doch Vorsicht: Diese speziellen Indexfonds funktionieren grundlegend anders als die klassischen Aktien-ETFs, die ihr vielleicht schon im Sparplan habt.

Wer die Mechanismen hinter Short-ETFs nicht versteht, riskiert unnötige Verluste – selbst wenn der Markt gar nicht stark steigt. In diesem Artikel erklären wir euch, wie Short-ETFs technisch funktionieren, warum sie mathematisch tückisch sind und welche Produkte es für bekannte Indizes wie DAX, NASDAQ & Co. gibt.

Ein Short-ETF bildet die Wertentwicklung eines Index (z. B. DAX) spiegelverkehrt ab: Fällt der Index, steigt der ETF – und umgekehrt.

Das größte Risiko ist die Pfadabhängigkeit: Durch die tägliche Neuberechnung verliert ihr auch in Seitwärtsphasen Geld. Deshalb taugen sie nicht als langfristige Geldanlage (Buy-and-Hold).

Wichtiger Sicherheitsfaktor: Euer Risiko ist auf den Einsatz begrenzt. Im schlimmsten Fall ist das investierte Geld weg, aber ihr könnt euch – anders als bei anderen Spekulationsgeschäften – nicht verschulden.

Schließlich sind Short-ETFs keine dauerhafte „Versicherung“ für euer Depot, sondern spekulative Werkzeuge für wenige Tage oder Wochen.

Was ist ein Short-ETF?

Ein Short-ETF – oft auch „inverser ETF“ genannt – ist ein börsengehandelter Fonds, der genau das Gegenteil von dem tut, was der zugrunde liegende Index macht. Er ist quasi das Spiegelbild des normalen Marktes.

Das Prinzip ist simpel:

Der Index (z. B. der DAX) fällt um 1 % → euer Short-ETF steigt um 1 %.

Der Index steigt um 1 % → euer Short-ETF fällt um 1 %.

Ihr wettet mit Short-ETFs also darauf, dass die Kurse sinken. Doch wie ist das technisch überhaupt möglich?

So funktioniert ein Short-ETF

Vielleicht fragt ihr euch: Wie kann ein ETF sinkende Kurse abbilden? Der Fonds kann sich ja schlecht „Minus 50 SAP-Aktien“ ins Depot legen.

Die Lösung: Short-ETFs nutzen fast immer eine synthetische Abbildung über ein Tauschgeschäft (Swap). Der ETF schließt einen Vertrag mit einer Großbank ab. Darin wird vereinbart: Wenn der Index fällt, zahlt die Bank den Gewinn an den ETF.

Ihr wettet mit einem Short-ETF also darauf, dass die Kurse sinken. Im absoluten Worst-Case verliert ihr euren kompletten Einsatz. Ihr müsst aber – anders als bei anderen Profi-Instrumenten – niemals Geld nachschießen (es gibt also keine Nachschusspflicht).

Wie dieses „Spiegelbild“ in der Praxis aussieht, zeigt der direkte Vergleich zwischen einem normalen DAX-ETF und einem Short-ETF in den Jahren 2017 und 2018:

2017: Der DAX lief gut (+12,3 %) – der Short-ETF verlor deutlich (-13,5 %).

2018: Der DAX schwächelte (-18,5 %) – der Short-ETF glänzte (+17,8 %).

| Jahr | Rendite |

|---|---|

| 2017 | -13,5 % |

| 2018 | 17,8 % |

| Jahr | Rendite |

|---|---|

| 2017 | 12,3 % |

| 2018 | -18,5 % |

Vielleicht fällt euch auf, dass die Gewinne und Verluste nicht zu 100 % spiegelverkehrt sind. Das ist kein Fehler, sondern liegt an den Kosten des Short-ETFs – wie etwa Gebühren für den Swap – und dem mathematischen Zinseszinseffekt der täglichen Berechnung. Der Short-ETF hinkt dem Index dadurch meist ein kleines Stück hinterher.

Der tägliche Reset: Warum heute nicht gleich morgen ist

Technisch gesehen besitzt ein Short-ETF keine echten Aktien. Er nutzt Tauschgeschäfte (Swaps), um die Tagesrendite des Index spiegelverkehrt abzubilden. Das entscheidende Wort ist hier „Tag“. Jeden Abend wird der Zähler quasi auf Null gesetzt.

Der ETF „vergisst“, wo er gestartet ist, und nimmt den aktuellen Schlusskurs als neue Basis für den nächsten Tag. Für Daytrader ist das egal – für alle anderen wird genau dieser Mechanismus zur Falle.

Short-ETFs mit Hebel: Spiel mit dem Feuer

Wenn ihr nach Short-ETFs sucht, werdet ihr oft auf Begriffe wie „Leveraged“ oder Kürzel wie „2x“ oder „3x“ stoßen. Hier ist absolute Vorsicht geboten. Dabei handelt es sich nämlich um sogenannte Hebel-ETFs – und die sind noch einmal deutlich risikoreicher.

Der Unterschied:

Einfacher Short (-1x): Der ETF bewegt sich 1:1 entgegengesetzt zum Index.

Gehebelter Short (z. B. -2x): Fällt der Index um 1 %, steigt der ETF um 2 %.

Das klingt nach schnellem Gewinn, funktioniert aber in beide Richtungen. Läuft der Markt gegen euch (also nach oben), verliert ihr doppelt oder dreifach so schnell Geld. Für Einsteiger:innen gilt daher die klare Regel: Finger weg von Hebelprodukten. Der einfache Short (-1x) ist komplex genug.

Dass der Hebel keine Einbahnstraße zum Reichtum ist, zeigt der direkte Vergleich im selben Zeitraum mit einem 2-fach gehebelten Short-ETF – dem DAX 2x Short.

| Jahr | Rendite |

|---|---|

| 2017 | -26,0 % |

| 2018 | 35,0 % |

Hier sieht man, wie groß die Verluste im „falschen“ Jahr (2017) ausfallen, und dass ihr trotz des Crashs 2018 am Ende sogar im Minus geblieben wärt.

Vielleicht wundert ihr euch: „Minus 26 % und Plus 35 % – das müsste doch eigentlich ein Gewinn sein?“ Leider nein. Hier schlägt die Mathematik der Verluste zu.

- 1.

Ihr startet mit 100 €.

- 2.

Nach 26 % Verlust (2017) habt ihr nur noch 74 €.

- 3.

Die 35 % Gewinn im nächsten Jahr (2018) bekommt ihr jetzt aber nur auf die verbliebenen 74 €. Das sind 25,90 € Gewinn.

- 4.

Das Ergebnis: 74 € + 25,90 € = 99,90 €.

Ihr seid also trotz der beeindruckenden Prozentzahl im zweiten Jahr gerade mal wieder bei +/- Null. Verluste aufzuholen, ist deutlich schwerer, als sie zu erleiden – besonders bei Produkten mit Hebel.

Warum Short-ETFs langfristig euer Geld vernichten

Viele Einsteiger:innen denken: „Wenn der DAX dieses Jahr insgesamt 10 % verliert, macht mein Short-ETF am Ende 10 % Plus.“ Das ist falsch.

Durch die tägliche Neuberechnung entsteht langfristig eine Abweichung, die Experten Pfadabhängigkeit nennen. In schwankenden Märkten (Seitwärtsphasen) arbeitet dieser Effekt mathematisch gegen euch.

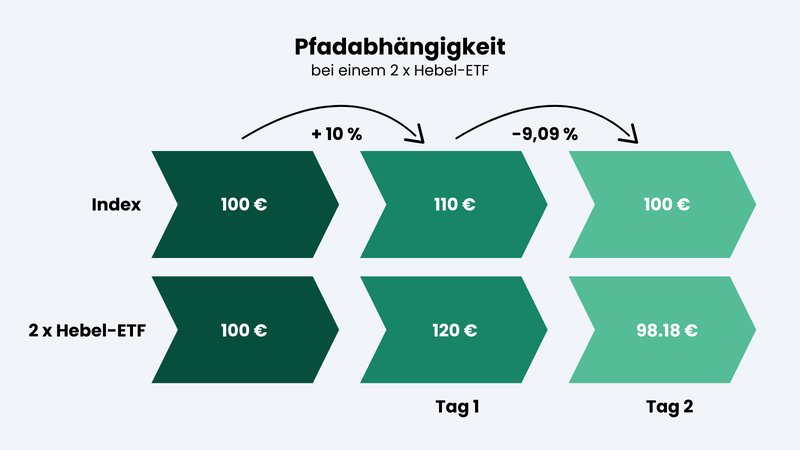

Das Mathematik-Problem: Pfadabhängigkeit

Schauen wir uns an, was passiert, wenn der Markt schwankt, aber am Ende wieder beim Startwert landet.

Angenommen, Index und ETF starten beide bei 100 €.

Tag 1: Der Markt crasht um 10 %.

Der Index fällt auf 90 €.

Euer Short-ETF steigt spiegelverkehrt um 10 % auf 110 €.

Tag 2: Der Markt erholt sich um 11,11 %.

Der Index steigt von 90 € wieder auf 100 € (90 € + 11,11 % = 99,99 €).

(Er ist also wieder am Startpunkt.)Euer Short-ETF verliert nun aber 11,11 % von seiner neuen Basis (110 €).

Die Rechnung: 110 € minus 12,22 € (11,11 %) = 97,78 €.

Das ernüchternde Ergebnis: Während der Index wieder bei ± Null steht, habt ihr mit dem Short-ETF über 2 % verloren.

Das meint der Begriff Pfadabhängigkeit. Klingt kompliziert, ist aber eigentlich reine Mathematik – und die arbeitet in schwankenden Märkten leider gegen euch. Vergleicht dazu auch folgende Grafik:

So kann sich die Pfadabhängigkeit bei einem Hebel-ETF auswirken.

Beim Hebel-Investment steigt der ETF am 1. Tag um 20 % – von 100€ auf 120 €. Am 2. Tag fällt der Kurs um 18,18 % (2 x 9,09 %) von der neuen Basis (120 €). Während der Index in diesem Beispiel nur seitwärts verläuft, verzeichnet der 2x-Hebel Verluste und fällt auf 98,18 €.

Warum man Short-ETFs nicht „liegen lassen“ kann

Haltet ihr den Short-ETF aber über mehrere Tage oder Wochen, kann euch das viel Rendite kosten. Und genau hier liegt die große Falle für alle, die inverse ETFs länger im Depot liegen lassen.

Je stärker die Kurse schwanken (Volatilität), desto stärker frisst sich dieser mathematische Nachteil in euer Kapital. Ihr verliert also nicht nur, wenn der Markt steigt, sondern auch, wenn er nur im Zickzack läuft.

Deshalb ist ein Short-ETF keine „Versicherung“, die man kauft und jahrelang im Depot vergisst. Er ist ein Präzisionswerkzeug, das mathematisch nur in einer einzigen Phase sauber funktioniert: in einem schnellen, anhaltenden Abwärtstrend.

Wann kann ein Short-ETF sinnvoll sein?

Wann sind Short-ETFs dann überhaupt sinnvoll? Trotz der mathematischen Tücken haben Short-ETFs ihre Berechtigung – allerdings nur, wenn ihr sie als das nutzt, was sie sind: kurzfristige, taktische Werkzeuge.

Kurzfristige Spekulation: Die Wette auf Absturz

Das ist der klassische Anwendungsfall für Trader:innen. Ihr seid überzeugt, dass schlechte Nachrichten – z. B. eine Zinsentscheidung der EZB, eine politische Wahl oder schlechte Quartalszahlen – den Markt in den nächsten Tagen drücken werden.

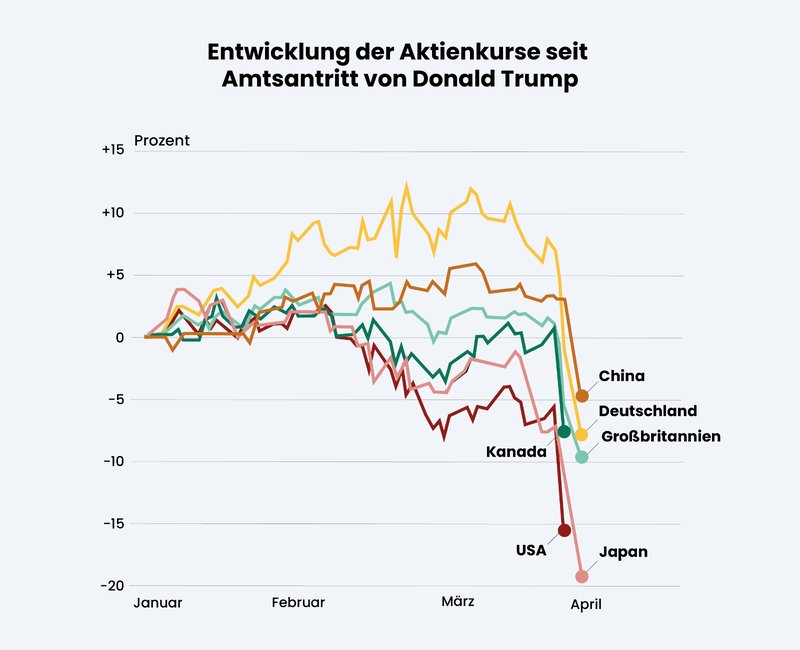

Ein perfektes Beispiel lieferte der April 2025: Als die Nachricht über neue US-Zölle die Runde machte, rauschten die Börsen von Deutschland bis China gleichzeitig in den Keller.

Wer in diesem Moment der globalen Verunsicherung auf fallende Kurse setzte, konnte kurzfristig hohe Gewinne erzielen. Quelle: New York Times.

In so einem Szenario kauft ihr einen Short-ETF, haltet ihn für ein paar Tage und verkauft ihn, sobald der Kursrutsch passiert ist. Das ist aber eine riskante Wette: Geht sie auf, macht ihr Gewinn. Geht sie schief –also der Markt steigt –, müsst ihr den Verlust schnell begrenzen und verkaufen.

Depot-Absicherung: Verluste ausgleichen?

Vielleicht habt ihr die Idee, euer bestehendes ETF-Depot zu behalten und einfach einen Short-ETF „dagegen“ zu kaufen, um Verluste auszugleichen. Das nennt man Hedging.

Doch für Privatanleger:innen ist das meistens ökonomischer Unsinn. Warum? Stellt euch vor, ihr wettet bei einem Boxkampf auf beide Kämpfer gleichzeitig. Ihr wisst vorher: Einer gewinnt, einer verliert.

Steigt der Markt, gewinnt euer Depot, aber der Short-ETF verliert.

Fällt der Markt, gewinnt der Short-ETF, aber das Depot verliert.

Eigentlich nur in sehr speziellen Szenarien. Hier ein Beispiel: Wenn ihr eure ETF-Anteile aus steuerlichen Gründen nicht verkaufen wollt. Ein Verkauf würde sofort Abgeltungssteuer auslösen. Mit einem Short-ETF könnt ihr euer Depot über eine kurze, turbulente Phase – z. B. eine Wahlwoche – „einfrieren“, ohne den Steuerabzug auszulösen.

Das ist allerdings eine fortgeschrittene Strategie zur Steueroptimierung für Profis, nichts für den klassischen Vermögensaufbau.

Wie irrsinnig das Ganze aber langfristig ist, seht ihr im direkten Vergleich: Wer versucht, dauerhaft gegen den Markt zu wetten (Short), vernichtet systematisch genau die Gewinne, die er mit seinem normalen Investment (Long) mühsam aufgebaut hat.

| Jahr | Rendite |

|---|---|

| 2010 | -18,1 % |

| 2011 | 10,4 % |

| 2012 | -26,0 % |

| 2013 | -22,7 % |

| 2014 | -5,9 % |

| 2015 | -14,7 % |

| 2016 | -12,0 % |

| 2017 | -13,5 % |

| 2018 | 17,8 % |

| 2019 | -22,7 % |

| 2020 | -14,5 % |

| 2021 | -16,5 % |

| 2022 | 7,6 % |

| 2023 | -12,8 % |

| 2024 | -10,3 % |

| Jahr | Rendite |

|---|---|

| 2010 | 14,8 % |

| 2011 | -15,7 % |

| 2012 | 27,6 % |

| 2013 | 25,5 % |

| 2014 | 2,5 % |

| 2015 | 9,4 % |

| 2016 | 6,6 % |

| 2017 | 12,3 % |

| 2018 | -18,5 % |

| 2019 | 24,7 % |

| 2020 | 3,0 % |

| 2021 | 15,2 % |

| 2022 | -12,8 % |

| 2023 | 19,5 % |

| 2024 | 18,1 % |

Short-ETFs gehören also in die Hände von Menschen, die aktiv und kurzfristig handeln, Marktbewegungen eng beobachten und klare Ausstiegsregeln haben. Nur dann kann ein Short-ETF ein sinnvolles taktisches Instrument sein.

Wenn ihr ETFs nutzt, um langfristig Vermögen aufzubauen, lasst ihr besser die Finger von Short-ETFs. In einer Buy-and-Hold-Strategie haben sie nichts verloren, weil sie bei langfristig steigenden Märkten – und genau darauf setzt ihr ja beim ETF-Sparen – mit der Zeit immer an Wert verlieren und eure langfristige Rendite untergraben.

Beispiele für viel gehandelte Short-ETFs

Bevor ihr euch die konkreten Produkte anschaut, müsst ihr eines verstehen: Wenn ihr auf fallende Kurse setzt, wettet ihr gegen die Statistik. Der globale Aktienmarkt steigt erwartungsgemäß langfristig. Wer short geht, schwimmt gegen den Strom.

Diese Wetten funktionieren meist nur in speziellen Phasen oder bei konkreten Auslösern:

Saisonalität: Statistisch gesehen steigen Kurse oft zum Jahresende – die sogenannte „Weihnachtsrallye“. Wer im Dezember shortet, verliert oft Geld. Dagegen gelten die Sommermonate – Stichwort: „Sell in May“ – oft als schwächer.

Zins-Schocks: Wenn Zentralbanken die Leitzinsen stark anheben, wie im Jahr 2022, ist das Gift für Aktien. Das war ein Paradies für Short-Seller.

Politische Börsen: Handelskriege, neue Zölle (Stichwort: Trump) oder geo-politische Krisen können Schockwellen auslösen, die Kurse kurzfristig in den Keller schicken.

Hier sind einige Werkzeuge für diese und andere Szenarien, sortiert nach Index:

Short auf den DAX (Deutschland)

Der deutsche Leitindex ist voll von Industrie- und Autokonzernen. Er ist extrem abhängig vom Export und der Weltkonjunktur.

Wann Shorten sinnvoll sein kann: Besonders anfällig ist der DAX bei Handelskriegen (z. B. Zölle auf deutsche Autos) oder Energiekrisen.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Xtrackers ShortDAX Daily Thesaurierend Swap Short LU0292106241 | 161 Mio. € | 18 Jahre | 0,40 % | |

Xtrackers ShortDAX x2 Daily Thesaurierend Swap 2x Short LU0411075020 | 76 Mio. € | 15 Jahre | 0,60 % | |

Amundi ShortDAX Daily (-2x) Inverse Thesaurierend Swap 2x Short FR0010869495 | 27 Mio. € | 15 Jahre | 0,60 % | |

Amundi ShortDAX Daily (-1x) Inverse Ausschüttend Swap Short LU2572257041 | 22 Mio. € | 2 Jahre | 0,30 % | |

L&G DAX Daily 2x Short Thesaurierend Swap 2x Short IE00B4QNHZ41 | 22 Mio. € | 16 Jahre | 0,60 % | |

WisdomTree DAX 3x Daily Short Thesaurierend Swap 3x Short IE00B8GKPP93 | 21 Mio. € | 13 Jahre | 0,80 % |

2008 (Finanzkrise): Der DAX verlor über 40 %. Ein Short-ETF hätte hier massiv profitiert.

2022 (Zinswende & Ukraine-Krieg): Der Index fiel um über 12 %.

Short auf den S&P 500 (USA)

Der S&P 500 ist einer der wichtigsten Indizes der Welt. Er ist breiter gestreut als der DAX, enthält aber auch viele Tech-Giganten.

Wann Shorten sinnvoll sein kann: Aktive Anleger:innen nutzen Short-ETFs auf den S&P 500 z. B. als Absicherung für ihr Welt-Portfolio, wenn es in den USA kriselt.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Xtrackers S&P 500 Inverse Daily Thesaurierend Swap Short LU0322251520 | 133 Mio. € | 18 Jahre | 0,50 % | |

WisdomTree S&P 500 3x Daily Short Thesaurierend Swap 3x Short IE00B8K7KM88 | 31 Mio. € | 13 Jahre | 0,80 % | |

WisdomTree S&P 500 5x Daily Short Thesaurierend Swap 5x Short XS2771642308 | 3 Mio. € | 1 Jahr | 0,70 % | |

Leverage Shares5x Short S&P 500 Thesaurierend 5x Short XS2399364665 | 2 Mio. € | 4 Jahre | 6,75 % |

2000–2002 (Dotcom-Blase): Als die Tech-Blase platzte, kannte der Markt über zwei Jahre nur eine Richtung. Vom Hoch bis zum Tief verlor der Index rund 50 % an Wert.

2022 (Zinswende): Als die Ära des billigen Geldes endete und die Zinsen stiegen, verlor auch der breite US-Markt fast 20 % in einem Jahr.

Short auf den NASDAQ 100 (US-Tech)

Der Nasdaq 100 enthält die großen Tech-Firmen (Apple, Microsoft, Nvidia, Tesla etc.). Er schwankt deutlich stärker als der DAX oder S&P 500.

Wann Shorten sinnvoll sein kann: Tech-Aktien reagieren allergisch auf steigende Zinsen, da sie viel Geld für Wachstum brauchen. Wenn die Leitzinsen plötzlich hochgehen, fallen Tech-Werte oft als Erstes und am tiefsten.

Wichtiger Hinweis: Es gibt kaum „einfache“ (-1x) Short-ETFs auf den Nasdaq für deutsche Privatanleger. Oft findet man nur Produkte mit Hebel (z. B. -3x) oder ETNs (Schuldverschreibungen). Das Risiko ist hier extrem hoch!

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

WisdomTree NASDAQ 100 3x Daily Short Thesaurierend Swap 3x Short IE00BLRPRJ20 | 88 Mio. € | 13 Jahre | 0,80 % | |

Leverage Shares5x Short Nasdaq 100 Thesaurierend 5x Short XS2399364319 | 7 Mio. € | 4 Jahre | 6,75 % | |

WisdomTree NASDAQ 100 5x Daily Short Thesaurierend Swap 5x Short XS2771611840 | 4 Mio. € | 1 Jahr | 0,70 % |

2022: Ein Bärenmarkt für Tech-Aktien. Der Nasdaq verlor rund 33 %. Wer hier auf fallende Kurse setzte, machte ein lukratives Geschäft.

Fazit: Ein Werkzeug für Spezialfälle und Profis

Short-ETFs sind nichts für den langfristigen Vermögensaufbau. Sie funktionieren bestenfalls als kurzfristiges Werkzeug für Menschen, die genau wissen, was sie tun, und ihr Depot täglich im Blick haben – und selbst dann bleiben sie spekulativ und risikoreich. Für alle anderen Privatanleger:innen richten sie mehr Schaden an als Nutzen.

Wenn ihr euer Depot vor Schwankungen schützen wollt, gibt es einfache Wege: Legt euch einen Cash-Puffer als Notgroschen zurück, z. B. auf einem Tagesgeldkonto, um kurzfristige Engpässe abzufangen, oder ergänzt eure Anlage um einen „Sicherheitsbaustein“ mit Anleihen.

Das ist zwar weniger aufregend als eine Wette auf den nächsten Crash – aber am Ende meist die deutlich bessere Entscheidung.

Häufige Fragen (FAQ)

Ja, aber die hängen stark von eurem Wissen ab. Profis nutzen oft Put-Optionsscheine oder Knock-Out-Zertifikate. Diese Produkte haben kein Problem mit der Pfadabhängigkeit, sind aber deutlich komplexer und bergen oft das Risiko eines Totalverlusts (wenn die Knock-Out-Schwelle berührt wird). Für Einsteiger sind sie nicht zu empfehlen.

Das ist die „Langweiler-Methode“ – und für Anfänger oft die sicherste: Verkauft einfach einen Teil eurer ETFs und haltet das Geld als Cash auf dem Verrechnungskonto.

Der Vorteil: Es kostet keine Gebühren, es gibt keine Pfadabhängigkeit und keinen Stress. Wenn die Kurse fallen, verliert euer Cash nicht an Wert, und ihr könnt später entspannt günstiger nachkaufen.

Der Nachteil: Ihr besitzt keine Glaskugel. Im falschen Moment Geld rauszunehmen, kann euch viel Rendite kosten, wenn ihr die besten Börsentage verpasst. Die klassische Buy-and-Hold-Strategie ist also meist besser.

Nein. Im Gegensatz zu echten Leerverkäufen (z. B. über Futures oder CFDs) gibt es bei ETFs keine Nachschusspflicht. Im absoluten schlimmsten Fall fällt der ETF auf null und ihr erleidet einen Totalverlust – aber ihr müsst niemals Schulden bei der Bank begleichen oder so etwas.

Technisch mögen das manche Broker anbieten, aber es ist absolut nicht sinnvoll. Da Aktienmärkte langfristig steigen (der DAX hat sich in den letzten 40 Jahren vervielfacht), würdet ihr monatlich in ein Produkt einzahlen, das langfristig gegen Null tendiert. Das wäre Geldverbrennung mit Ansage.

Ganz normal über die Abgeltungssteuer (25 % + Soli + ggf. Kirchensteuer). Ein wichtiger Unterschied zu normalen Aktien-ETFs ist jedoch die Teilfreistellung. Da Short-ETFs meist über Swaps abgebildet werden und keine physischen Aktien halten, greift die Teilfreistellung von 30 % hier in der Regel nicht. Gewinne sind also oft voll zu versteuern.