Bedeutung von ESG-ETFs: Ist nachhaltiges Investieren mit ETFs möglich?

Nachhaltiges Handeln beginnt beim eigenen Konsum. Ihr denkt wahrscheinlich sofort an Plastikstrohhalme oder den Flug nach Mallorca – doch auch die Entscheidung, wie ihr euer Geld anlegt, hat konkrete Auswirkungen auf Umwelt und Gesellschaft. Deshalb haben ESG-Kriterien bei der Auswahl von ETFs wachsende Bedeutung.

ESG steht für „Environmental, Social und Governance", oder auf Deutsch: Umwelt, Soziales, Unternehmensführung. Was dieses Kürzel bei ETFs zum Ausdruck bringt und was ihr zum nachhaltigen Investieren mit ESG-ETFs wissen müsst, lest ihr in diesem Beitrag.

Das Kürzel ESG steht für „Environmental, Social and Governance“ – oder auf Deutsch: Umwelt, Soziales und Unternehmensführung.

ESG-ETFs sind ETFs, die sich auf Unternehmen konzentrieren, die in Bezug auf diese Kriterien gut abschneiden. Sie sollen euch dabei helfen, nachhaltiger zu investieren.

Allerdings ist der ESG-Markt bisher kaum reguliert und Faktoren wie Nachhaltigkeit oder soziale Verantwortung sind nicht einheitlich definiert und somit kaum vergleichbar.

Schaut auch bei ESG-ETFs genau hin, welche Branchen und Unternehmen abgedeckt werden, beispielsweise über das Factsheet des ETFs oder mit dem Zendepot-Tool ETF-Zusammensetzung.

Was sind ESG-ETFs?

Der Gedanke hinter ESG-ETFs ist einfach erklärt: Wenn ihr euer Geld in ETFs anlegt, unterstützt ihr damit bestimmte Unternehmen, und dazu können auch Umweltsünder und andere ethisch fragwürdige Akteure, beispielsweise Waffenfirmen oder Tabakkonzerne, zählen. Immer mehr Anleger:innen möchten daher sichergehen, dass ihr Geld keine Projekte finanziert, die ihren Wertvorstellungen widersprechen.

Bei ESG-ETFs handelt es sich somit um ETFs, die auf ausgewählten Indizes basieren, die bestimmte ESG-Kriterien berücksichtigen. Das bedeutet, dass die Unternehmen, die im Index enthalten sind, bestimmte Anforderungen in den Bereichen Umwelt, Soziales und Unternehmensführung erfüllen müssen.

ESG-ETF-Kriterien

Bei den Anforderungen geht es vor allem um die drei Kriterien aus dem ESG-Kürzel:

E für Environment – Umwelt

ESG-Unternehmen müssen umweltfreundlich agieren bzw. klar beschreiben, welchen Beitrag sie um Umwelt- oder Klimaschutz leisten. Es kann sich um Unternehmen handeln, die sich komplett dem Umweltschutz verschrieben haben, beispielsweise Klimatechnologie-Firmen, aber auch um Unternehmen, die sich ernsthaft darum bemühen, nachhaltiger zu agieren, beispielsweise durch klar definierte Strategien zur CO₂-Reduktion oder Recycling.Folgende Aspekte spielen beim Faktor Umwelt beispielsweise eine Rolle:

Reduktion der CO₂-Emissionen

nachhaltige Entsorgung und Recycling

Nutzung erneuerbarer Energien

vorsichtiger Umgang mit Rohstoffen

Schutz biologischer Vielfalt

Kreislaufwirtschaft

S für Social – Soziales

Nachhaltigkeit nach dem ESG-Prinzip hat auch eine soziale und gesellschaftliche Dimension. Unternehmen müssen beweisen, dass sie ihre Mitarbeitenden fair behandeln und die Würde und Rechte aller Menschen, die an der Wertschöpfungskette des Unternehmens beteiligt sind, hochhalten. Neben der Situation an den Arbeitsplätzen des Unternehmens selbst ist also auch relevant, welche Standards die Lieferanten eines Unternehmens erfüllen oder wie das Unternehmen seine Kunden behandelt.Hier sind einige der wichtigsten Faktoren:

faire Arbeitsbedingungen (z. B. Work-Life-Balance, angemessener Lohn, etc.)

Arbeitssicherheit und Gesundheitsschutz am Arbeitsplatz

keine Diskriminierung von Menschen

kein Verstoß gegen Menschenrechte entlang der Wertschöpfungskette

Entwicklungsmöglichkeiten für Mitarbeitende

keine Zusammenarbeit mit ethisch fragwürdigen Unternehmen/ Lieferanten/ Regierungen

gesellschaftliches Engagement

G für Governance – Unternehmensführung

Beim Faktor Unternehmensführung geht es vor allem darum, dass Unternehmen ihr Engagement und ihre Nachhaltigkeit-Standards in festen Richtlinien festhalten. Lippenbekenntnisse reichen also nicht aus: Unternehmen müssen einen klaren, transparenten Plan haben, wie sie ihre Ziele umsetzen.Zu wichtigen Aspekten zählen beispielsweise:

gute Compliance-Standards

Maßnahmen gegen Bestechung und Korruption

Transparente Kommunikation

fest definierte Unternehmenswerte/ Richtlinien

Kontrollinstanzen (z. B. Aufsichtsrat)

fairer/ gesetzeskonformer Umgang mit Whistleblowern

Natürlich gibt es in jeder Kategorie noch viele weitere Faktoren, die eine Rolle spielen können. Zudem muss ein ETF nicht alle dieser Kriterien im gleichen Ausmaß erfüllen, um als ESG-ETF zu gelten. Es gibt nämlich viele Arten von ESG-ETFs.

Arten von ESG-ETFs

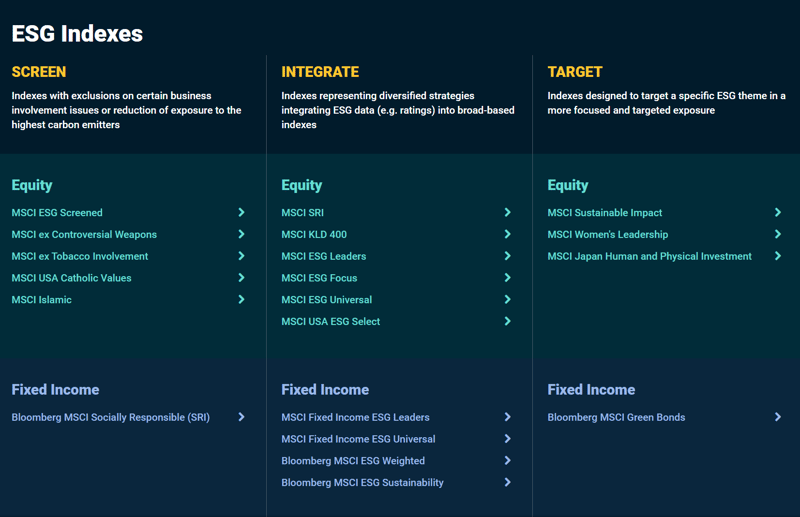

Zwar ist jeder ESG-ETF anders, doch mit der Zeit haben sich bestimmte Kategorien herausgebildet. Index-Anbieter MSCI hat seine ESG-Indizes beispielsweise in drei Kategorien eingeteilt:

Screen: Diese Indizes schließen bestimmte Unternehmen anhand bestimmter, ESG-relevanter Kriterien aus. Beispielsweise gibt es zu typischen MSCI-Indizes sogenannte „ESG Screened“-Alternativen (z. B. MSCI World → MSCI World ESG Screened), die im Vergleich zum Referenzindex um 30 % reduzierte CO₂-Emissionen anstreben und kontroverse Geschäftsfelder, beispielsweise Waffen oder Tabak, ausschließen.

Integrate: Diese Indizes wählen Unternehmen anhand von handfesten ESG-Daten, beispielsweise Ratings von Rating-Agenturen (mehr dazu später) aus. Sogenannte SRI-Indizes (= Socially Responsible Investing) enthalten beispielsweise in jedem Sektor die Unternehmen mit den besten (Top 25 %) ESG-Ratings.

Target: Diese Indizes zielen auf ein bestimmtes ESG-Thema ab, beispielsweise die Erreichung der UN-Nachhaltigkeitsziele oder die Geschlechterdiversität in der Führungsriege von Unternehmen.

Das Index-Framework von Index-Anbieter MSCI (Bildquelle: MSCI).

Diese Kategorien sind aber nicht allgemeingültig und streng reguliert, sondern werden von Anbietern unterschiedlich gehandhabt. Schaut also am besten auf den ESG-Seiten der Index-Anbieter vorbei, um herauszufinden, was es mit deren ESG-Klassifizierung genau auf sich hat.

Wie erkennt man ESG-ETFs?

Besser für die Umwelt, besser für die Menschen: Klingt alles wunderbar – doch woran erkennt man diese nachhaltigen ESG-ETFs nun? Sobald es konkreter wird, wird es leider etwas problematischer, denn streng reguliert ist der ESG-Boom bisher nicht.

ETFs mit ESG im Namen: Hinweis auf, aber keine Garantie für Nachhaltigkeit

Beginnen wir mit dem offensichtlichen Auswahlkriterium: dem Namen eines ETFs bzw. des Indizes, der dem ETF zugrunde liegt. ETF-Namen bestehen aus einer Reihe von Abkürzungen. Wenn ihr hier das ESG-Kürzel entdeckt, dann wisst ihr: Der Index, auf dem der ETF basiert, sollte bestimmte Kriterien in den Bereichen Umwelt, Soziales und Unternehmensführung erfüllen.

Das Problem dabei ist, dass das ESG-Kürzel nicht wirklich streng reguliert ist. Im Prinzip kann sich jeder Index als ESG-Index bezeichnen – der Name allein reicht also nicht aus, um sich von den ESG-Qualitäten eines ETFs zu überzeugen.

Wie ihr am oben genannten ESG-Framework von MSCI erkennen könnt, tragen aber nicht alle ESG-ETFs das ESG-Kürzel auch wirklich im Namen. Auch SRI-Indizes zählen beispielsweise zur ESG-Kategorie. Wenn ihr auf der Suche nach nachhaltigen oder sozial verantwortlichen Investitionen seid, solltet ihr also nicht nur ETFs mit ESG im Namen berücksichtigen.

Eine weitere Herausforderung für das ESG-Label ist die Tatsache, dass das Themenfeld sehr breit gefasst ist und verschiedene ESG-Kriterien oft schwer miteinander vereinbar sind. Wie geht man beispielsweise mit einem Unternehmen um, das die Umwelt verpestet, aber bei sozialen Faktoren wie der Diversität ein Vorbild ist?

Ein Beispiel: Im S&P 500 ESG-Index, der ESG-Kriterien für die Auswahl der enthaltenen Unternehmen nutzt, war der Ölgigant ExxonMobil bis April 2023 einer der größten Werte.

Wer an „nachhaltiges Investieren“ denkt, denkt vermutlich nicht an eine Investition in Mineralölkonzerne – doch genau die hättet ihr mit einem ETF auf den S&P 500 ESG-Index getätigt. Warum war Exxon trotzdem im S&P 500 ESG-Index vertreten? Und warum sind es andere Energiekonzerne, wie z. B. Chevron, heute immer noch? Um das herauszufinden, müssen wir uns ansehen, wie das ESG-Rating überhaupt zustande kommt.

ESG-Rating von Rating-Agenturen

Seröse Herausgeber von Aktienindizes verwenden das ESG-Kürzel natürlich nicht willkürlich. Sie stützen sich auf Analysen, die von ESG-Rating-Agenturen veröffentlicht werden. Dabei handelt es sich um spezialisierte Organisationen, die die ESG-Performance von Unternehmen und Finanzprodukten analysieren und bewerten.

Es gibt viele unterschiedliche Rating-Agenturen. Teils sitzen sie im selben Haus wie die Index-Herausgeber: Die Finanzdienstleister MSCI und S&P haben beispielsweise auch ihre eigenen ESG-Rating-Agenturen.

Hier findet ihr einen Überblick über einige der größten ESG-Rating-Agenturen:

Anbieter | Anzahl der Unternehmen | Methodologie/ Rating |

|---|---|---|

MSCI ESG | MSCI bewertet Unternehmen auf einer Skala von AAA (höchstes Rating) bis CCC (niedrigstes Rating) basierend auf unzähligen ESG-Faktoren, darunter Klimarisiken, Arbeits- und Menschenrechtsfragen, Produktverantwortung und Unternehmensführung. | |

S&P Global ESG Score | Im Rating-System von S&P werden Unternehmen auf einer Skala von 0 (niedrigstes Rating) bis 100 (höchstes Rating) bewertet. Die Kriterien sind grob in die Bereiche Umwelt, Soziales und Unternehmensführung eingeteilt, wobei es in jeder Kategorie zahlreiche Unterkategorien (z. B. Klimastrategie, Steuerstrategie oder Menschenrechte) gibt. | |

Sustainalytics (Morningstar) | Die Bewertungen von Sustainalytics basieren auf einer detaillierten Analyse der ESG-Risiken, denen ein Unternehmen ausgesetzt ist, und der Fähigkeit des Unternehmens, diese Risiken zu managen. Dabei wird folgende Skala genutzt: 0–10 (vernachlässigbare Risiken), 10–20 (niedrige Risiken), 20–30 (Medium-Risiken), 30–40 (hohe Risiken), 40+ (extrem hohe Risiken). | |

ISS ESG | ISS ESG ist die ESG-Abteilung von Institutional Shareholder Services (ISS), einem Anbieter von Proxy-Advisory- und Governance-Dienstleistungen. ISS ESG bietet ESG-Ratings auf einer Skala von D- (schlechteste Leistung) bis A+ (beste Leistung). Die Bewertungen basieren auf einer Analyse von mehr als 100 ESG-Kriterien. |

Keine einheitlichen Bewertungen

Das war aber nur eine Auswahl: Es gibt noch viele weitere Rating-Agenturen, sowie Scores und Siegel, die Indizes und ETFs auf ihre ESG-Tauglichkeit überprüfen.

Wir stoßen auf ein bekanntes Problem: Auch hier ist Standardisierung Fehlanzeige. Jede Rating-Agentur hat ein eigenes System, eigene Kriterien und einen individuellen Fokus. Deshalb kann es sein, dass ein und dasselbe Unternehmen bei verschiedenen ESG-Ratings unterschiedlich abschneidet.

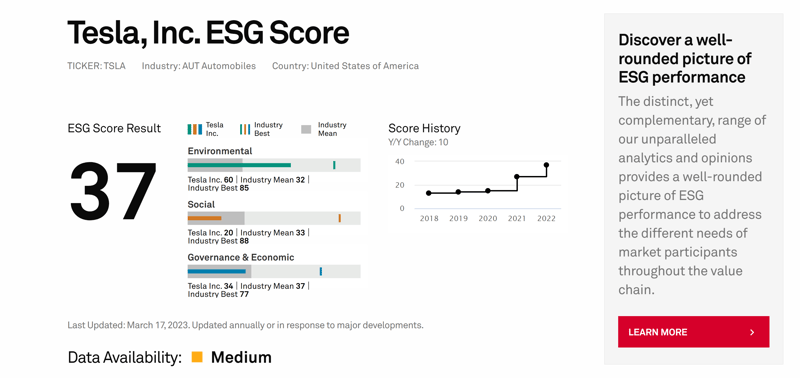

Der Tesla-Skandal ist ein gutes Beispiel: Im Mai 2022 flog Tesla aus dem bereits erwähnten S&P 500 ESG-Index (im April 2023 wurde die Firma wieder mit aufgenommen), ExxonMobil jedoch nicht. Ein Elektroauto-Pionier fliegt raus, doch die Ölfirma bleibt? Sehen wir uns mal den S&P Global ESG Score an, um herauszufinden, woran das liegt:

Der S&P Global ESG Score von Tesla (Quelle: S&P Global ESG Score)

Während Tesla im Bereich Umwelt überdurchschnittlich abschneidet, ist das Unternehmen im Bereich Soziales weit abgeschlagen. Grund sind beispielsweise Klagen über schlechte Arbeitsbedingungen und Rassismus-Vorwürfe.

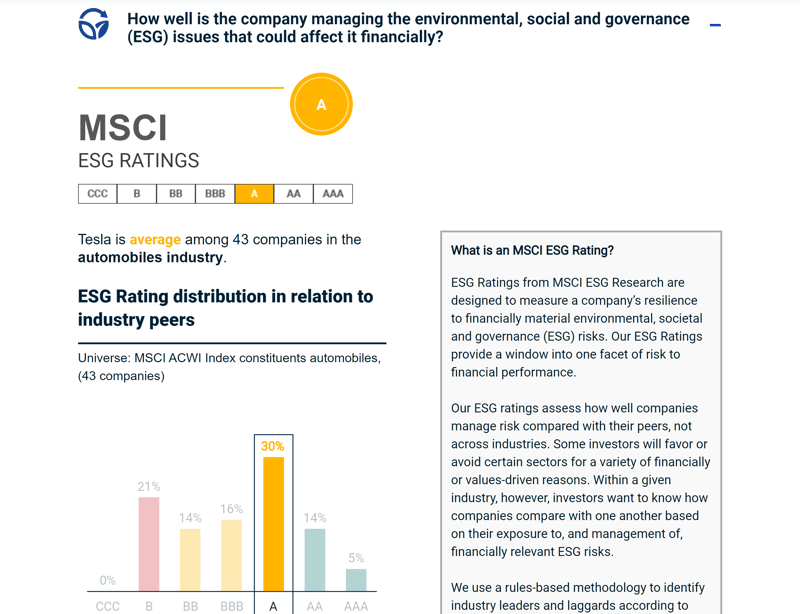

Anders sieht es im Rating-System von MSCI ESG aus – hier erhält Tesla die solide Note A:

Teslas ESG-Rating bei MSCI ESG (Quelle: MSCI).

Ihr merkt schon: Auch auf die ESG-Ratings kann man nicht blind vertrauen, weil hier grundverschiedene Standards am Werk sind.

Kein Wunder, dass die Skepsis auch bei Expert:innen groß ist. Ein Paper von Stanford Business nennt ESG-Ratings einen „Kompass ohne Orientierung“ und auch bei einer Umfrage der EU-Kommission gab die absolute Mehrheit der Befragten (mehr als 84 %) an, dass der ESG-Rating-Markt nicht besonders gut funktioniert.

Wenn euch bestimmte ESG-Kriterien beim Investieren wichtig sind, ist das ESG-Kürzel also keine Garantie, dass der ausgewählte ETF auch tatsächlich euren Nachhaltigkeitskriterien entspricht. Schaut euch besser noch einmal genau an, welche Unternehmen und Branchen im ETF enthalten sind, um herauszufinden, ob er eure Standards erfüllt.

EU-Richtlinien: Der Versuch, Vergleichbarkeit ins Chaos zu bringen

Die Politik hat längst erkannt, dass die Vielfalt an Methoden und Standards im ESG-Bereich ein Problem ist: Die Europäische Union möchte in diesem Begriffsdschungel nun für mehr Transparenz sorgen – und zwar mit dem „Sustainable Finance Framework", einer übergreifenden EU-Strategie für nachhaltigere Finanzwirtschaft.

Diese Regeln werden aktuell ausgerollt: Manche gelten bereits, manche befinden sich in einer Art Beta-Phase, andere sind noch in Planung. Zwei der wichtigsten Säulen des neuen Frameworks sind die Offenlegungsverordnung und die Taxonomie-Verordnung.

Offenlegungsverordnung

Die „Verordnung über die Offenlegung nachhaltiger Finanzprodukte“ oder kurz Offenlegungsverordnung (auf Englisch Sustainable Finance Disclosure Regulation = SFDR) soll die Vergleichbarkeit und Transparenz von Anlagen in nachhaltige Produkte erhöhen. Sie verlangt von Fondsgesellschaften, also auch von ETF-Anbietern, dass sie Informationen über die Nachhaltigkeit ihrer Anlageprodukte offenlegen.

ETF-Anbieter müssen beispielsweise transparent machen, anhand welcher Metriken sie die Nachhaltigkeit von Anlagen bewerten und wie sie die Nachhaltigkeitsrisiken einschätzen. Jeder ETF fällt dann am Ende in eine von drei Kategorien, die leider etwas willkürlich benannt sind:

Artikel 6: Diese ETFs berücksichtigen Nachhaltigkeitskriterien kaum oder gar nicht. Sie müssen nur offenlegen, wie sie Nachhaltigkeitsrisiken bei Investitionsentscheidungen berücksichtigen.

Artikel 8: ETFs mit dieser Klassifizierung müssen eine erhebliche Berücksichtigung von Nachhaltigkeitsfaktoren in ihrem Anlageprozess nachweisen.

Artikel 9: ETFs mit dieser Klassifizierung müssen ein nachhaltiges Anlageziel haben und spezifische Nachhaltigkeitsindikatoren aufweisen.

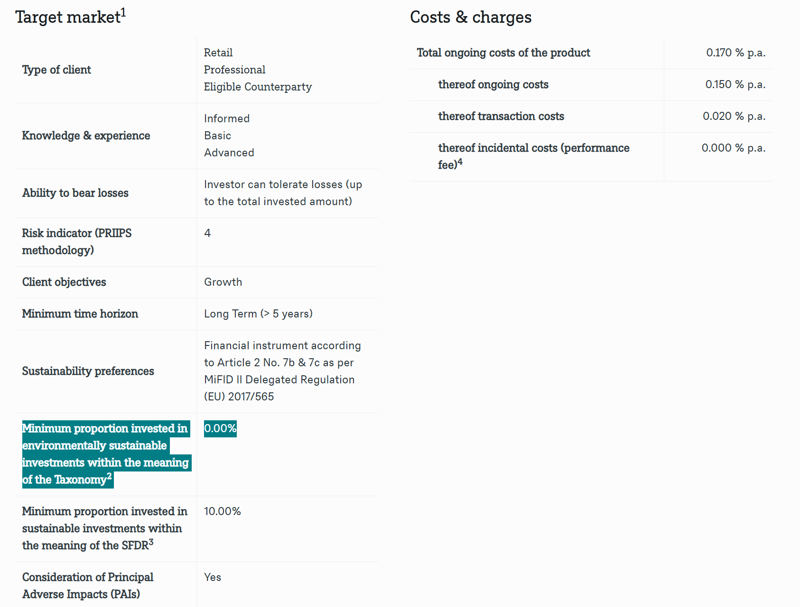

Die Anbieter müssen offen kommunizieren, in welche Kategorie der ETF fällt (z. B. auf der Website oder im Factsheet). Hier seht ihr ein Beispiel der Klassifizierung eines ESG-ETFs von iShares:

Die SFDR-Klassifizierung bei einem ESG-ETF von iShares (Quelle: iShares).

Taxonomie-Verordnung

Eine weitere Säule der EU-Strategie für nachhaltigere Finanzwirtschaft ist die Taxonomie-Verordnung, die seit Januar 2023 greift: Sie legt einen gemeinsamen EU-Rahmen für die Klassifizierung nachhaltiger Wirtschaftstätigkeiten fest. Dabei gibt es sechs Umweltziele, die von Unternehmen und Finanzprodukten berücksichtigt werden sollen:

- 1.

Klimaschutz

- 2.

Anpassung an den Klimawandel

- 3.

nachhaltige Nutzung und Schutz von Wasser und Meeresressourcen

- 4.

Übergang zu einer Kreislaufwirtschaft

- 5.

Vermeidung von Umweltverschmutzung

- 6.

Schutz und Wiederherstellung von Biodiversität und Ökosystemen

Gemäß der EU-Taxonomie gilt eine wirtschaftliche Aktivität nur dann als nachhaltig, so das Bundesministerium für Wirtschaft und Klimaschutz, wenn sie „einen wesentlichen Beitrag zu mindestens einem [der sechs Ziele] leistet, ohne den anderen zuwiderzulaufen“. Darüber hinaus müssen auch bestimmte soziale und gesellschaftliche Mindestanforderungen, beispielsweise in Bezug auf den Umgang mit Menschenrechten, erfüllt werden.

Und wie findet ihr als Anleger:innen nun heraus, inwiefern ETFs die Anforderungen der EU-Taxonomie erfüllen? Seit die Verordnung voll greift, müssen Finanzprodukte mit einer Prozentzahl versehen werden, die den Anteil an nachhaltigen Investments angibt. Sie soll, genau wie die SFDR-Klassifizierung, einfach zu finden sein.

In Wirklichkeit finden wir es bisher allerdings gar nicht so einfach, diesen Prozentsatz bei ETF-Investitionen ausfindig zu machen. Und bei ETF-Anbietern wie XTrackers, iShares oder Fidelity, bei denen diese Zahl (vergleichsweise) einfach einzusehen ist, kehrt schnell Ernüchterung ein: Bisher scheint es kaum ETFs zu geben, die die Nachhaltigkeitskriterien der EU-Taxonomie erfüllen können. Eine Möglichkeit, ETFs nach ihrer Taxonomie-Performance zu filtern, gibt es bisher ebenso wenig.

Die Prozentzahl, die nachhaltige Investments gemäß EU-Taxonomie angibt, in einem Xtrackers-Factsheet (Bildquelle: XTrackers).

Allerdings ist die EU-Taxonomie auch noch ziemlich neu, denn erst seit Anfang 2023 greift sie in vollem Umfang. Möglicherweise wird sie künftig eine wichtige Rolle bei der Identifizierung nachhaltiger ETFs spielen.

Unter Umweltschützern hat sie aber auch schon Kritik geerntet: Auch Investitionen in Erdgas oder Nuklearenergie, deren Rolle bei der Energiewende heiß debattiert werden, gelten in der EU-Taxonomie unter Umständen als nachhaltig. Wenn ihr also beispielsweise keine fossile Energie oder Atomkraft im Portfolio haben möchtet, könnt ihr euch nicht allein auf die EU-Taxonomie stützen.

Die EU schläft also nicht und hat damit begonnen, die Nachhaltigkeitsversprechen der ETF-Anbieter genauer zu überprüfen und standardisierte Kriterien zu erstellen. Allerdings steckt die Legislation noch in den Kinderschuhen und wird sich in den kommenden Jahren sicherlich noch weiterentwickeln. Mit Verordnungen wie der SFDR kommen dabei weitere Abkürzungen in Umlauf, die das Begriffschaos weiter verschlimmern und die Auswahl nachhaltiger ETFs aktuell nur bedingt erleichtern.

Zusammenfassung: Auf ESG-Labels verlassen ist schwierig

Zusammenfassend lässt sich sagen, dass das ESG-Label kein Ersatz für Recherche ist. Wenn ihr wirklich nachhaltig investieren möchtet, müsst ihr euch selbst informieren, welche ESG-Kriterien beim ETF eurer Wahl in welchem Maße berücksichtigt werden. Neben dem ETF-Kürzel helfen EU-Richtlinien wie die Artikel der SFDR-Klassifizierung.

Um wirklich zu wissen, in welche Werte ihr investiert, kommt ihr aber nicht drumherum, euch die Factsheets und Prospekte der ETFs anzuschauen, die ihr in die nähere Auswahl nehmt.

Vorteile und Nachteile von ESG-ETFs

Das war viel Kritik an ESG-ETFs. Das heißt aber nicht, dass das Kürzel keinen Nutzen hat – nur, dass es eben keine Garantie für wirklich nachhaltiges Investieren ist.

Wir haben die Vorteile und Nachteile von ESG-ETFs kurz für euch zusammengestellt:

ESG-ETFs sind nachhaltiger als ETFs ohne ESG-Label

Trotz Greenwashing und anderen Problemen von ESG-Ratings: Generell könnt ihr davon ausgehen, dass ETFs mit dem ESG-Label insgesamt nachhaltiger sind als ETFs ohne. Auch wenn manche potenziell umweltschädliche und anderweitig problematische Unternehmen trotzdem im ETF zu finden sind, werden viele andere aussortiert.Unterstützung bei der ETF-Wahl

Ihr solltet das ESG-Label nicht als Endpunkt, sondern als Ausgangspunkt eurer Suche nach nachhaltigen ETFs betrachten: Ihr könnt damit potenziell nachhaltige ETFs identifizieren, die ihr anschließend genauer unter die Lupe nehmt. Dabei könnt ihr auch Faktoren wie die Offenlegungsverordnung oder die EU-Taxonomie berücksichtigen.Große Auswahl

Vielleicht habt ihr Angst, dass euch der Fokus auf ESG-ETFs in eurer Auswahl stark einschränkt, das ist aber nicht der Fall: Mittlerweile gibt es unzählige ESG-ETFs, die verschiedene Länder, Industrien und Anlageschwerpunkte abdecken. Die Auswahl ist also groß.ESG-ETFs können eine gute Rendite erzielen

Ist das ESG-Label ein Rendite-Boost oder ein Rendite-Killer? Das lässt sich natürlich pauschal nicht sagen, schließlich gibt es zahlreiche verschiedene ESG-ETFs. Viele ESG-ETFs stehen ihren Referenzindizes jedoch in nichts nach oder liefern sogar noch eine bessere Performance. Der MSCI World ESG Screened-Index konnte den MSCI World in den letzten Jahren beispielsweise konsequent outperformen.

Fehlende Standards und Vergleichbarkeit von Ratings

Das Thema ESG ist ein weites Feld und Faktoren wie „Nachhaltigkeit“ oder „soziale Verantwortung“ lassen sich oft schwer messen und noch schwieriger vergleichen. Die gesetzliche Regulierung steckt zudem noch in den Kinderschuhen. Deshalb ist das ESG-Label keine Garantie, dass der ausgewählte ETF auch wirklich die für Anleger:innen relevanten ESG-Kriterien erfüllt.Rating-Agenturen als subjektive Gatekeeper

Mangels gesetzlicher Regulierung waren Rating-Agenturen bisher die wichtigsten Gatekeeper, was die Anerkennung von ESG-ETFs angeht. Doch wie man am Beispiel Tesla sieht, ist die ESG-Bewertung oft subjektiv.Greenwashing und falsche Versprechen

Viele Anleger:innen möchten mit ihren Investitionen eine gute Sache unterstützen. Leider ist das ESG-Label keine Garantie dafür, dass alle Unternehmen im ETF eine „weiße Weste“ haben und umweltfreundlich oder sozial verantwortlich agieren. Anleger:innen können somit unwissentlich Unternehmen unterstützen, die ihren Prinzipien widersprechen.Negative Auswirkungen auf die Rendite

Nachhaltigkeit und soziale Verantwortung gehen nicht immer Hand in Hand mit hohen Renditen. Möglicherweise sieben ESG-ETFs also potenziell renditestarke Unternehmen aus, weil sie bestimmte Kriterien nicht erfüllen, was eure Gewinne mindern könnte.

Die besten ESG-ETFs

Dass es den „besten“ oder gar perfekten nachhaltigen ETF nicht gibt, habt ihr mittlerweile sicherlich verstanden. Dennoch sind viele ESG-ETFs einen Blick wert. Welcher für euch infrage kommt, hängt natürlich von unzähligen Faktoren ab – beispielsweise von eurer Anlagestrategie und den ESG-Kriterien, die euch persönlich besonders wichtig sind.

Wir haben ein paar relevante Indizes und ihre besten ETFs für euch zusammengestellt.

Nachhaltige Welt-ETFs

Der MSCI World Index beinhaltet Large- und Mid-Cap-Wertpapiere aus 23 Industrienationen. ETFs auf den MSCI World Index sind somit eine besonders einfache Möglichkeit, in weite Teile der Weltwirtschaft zu investieren und von deren Wachstum zu profitieren.

Mittlerweile gibt es einige ESG-Versionen des MSCI World, die unterschiedliche Nachhaltigkeitskriterien anwenden:

MSCI World SRI Select Reduced Fossil Fuel Index

Der MSCI World SRI Select Reduced Fossil Fuel Index berücksichtigt nur Aktien von Unternehmen, die überwiegend mit ESG- und klimafreundlichen Kriterien übereinstimmen. Unternehmen aus bestimmten Bereichen, insbesondere fossile Brennstoffe, aber auch kontroverse Themenfelder wie Waffen, Tabak oder Glücksspiele, werden ganz oder größtenteils ausgeschlossen.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

iShares MSCI World SRI Thesaurierend IE00BYX2JD69 | 6,3 Mrd. € | 8 Jahre | 0,20 % | |

iShares MSCI World SRI Ausschüttend IE00BDZZTM54 | 1,4 Mrd. € | 8 Jahre | 0,20 % |

Ein Vergleich der Performance eines MSCI World SRI ETFs mit der Performance eines ETFs auf den Basisindex MSCI World zeigt: Die Trends sind ähnlich, doch die Performance kann sich teils stark unterscheiden. 2020 und 2021 erzielte der SRI-ETF eine größere Rendite, dafür fuhr er 2022 auch größere Verluste ein.

| Jahr | Rendite |

|---|---|

| 2016 | 10,7 % |

| 2017 | 7,7 % |

| 2018 | -5,1 % |

| 2019 | 31,1 % |

| 2020 | 5,5 % |

| 2021 | 32,8 % |

| 2022 | -13,7 % |

| 2023 | 20,2 % |

| 2024 | 26,0 % |

| 2025 | 7,9 % |

| Jahr | Rendite |

|---|---|

| 2020 | 9,7 % |

| 2021 | 36,7 % |

| 2022 | -16,9 % |

| 2023 | 20,9 % |

| 2024 | 17,5 % |

| 2025 | 2,9 % |

MSCI World ESG Screened

Der MSCI World ESG Screened schließt Unternehmen aus, die in kontroversen Bereichen tätig sind (z. B. Waffen, Tabak, fossile Brennstoffe, Palmöl). Auch Unternehmen, die gegen den Global Compact der Vereinten Nationen verstoßen sowie Unternehmen, die von schwerwiegenden Kontroversen betroffen sind, werden ebenfalls nicht berücksichtigt.

Hier seht ihr einen Vergleich der Performance-Daten zum MSCI World:

| Jahr | Rendite |

|---|---|

| 2016 | 10,7 % |

| 2017 | 7,7 % |

| 2018 | -5,1 % |

| 2019 | 31,1 % |

| 2020 | 5,5 % |

| 2021 | 32,8 % |

| 2022 | -13,7 % |

| 2023 | 20,2 % |

| 2024 | 26,0 % |

| 2025 | 7,9 % |

ETFs mit Klima-Fokus

Der Klimaschutz ist eure oberste Priorität? Dann könnt ihr in ETFs investieren, die besonders auf die Klimaziele achten und Umweltsünder ausschließen.

MSCI World Climate Paris-Aligned

Dieser Index basiert ebenfalls auf dem MSCI World Index, hat jedoch einen besonderen Klima-Fokus: Er berücksichtigt nur Unternehmen aus Industrienationen, die ihre Kohlenstoffemissionen im Einklang mit dem Pariser Klimaabkommen reduzieren.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

AXA IM MSCI World Equity PAB Thesaurierend IE000SU7USQ3 | 1,1 Mrd. € | 1 Jahr | 0,20 % | |

HSBC MSCI World Climate Paris Aligned Thesaurierend IE00BP2C1V62 | 475 Mio. € | 4 Jahre | 0,18 % | |

SPDR MSCI World Climate Paris Aligned Thesaurierend IE00BYTH5594 | 11 Mio. € | 3 Jahre | 0,15 % | |

AXA IM MSCI World Equity PAB Ausschüttend IE000WZU35H0 | 0,5 Mio. € | 1 Jahr | 0,20 % |

S&P Global Clean Energy Index

Dieser Index berücksichtigt nur Unternehmen aus Industrie- und Schwellenländern, die sich an der Erzeugung sauberer Energien oder der Bereitstellung entsprechender Technologien beteiligen.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

AXA IM MSCI World Equity PAB Thesaurierend IE000SU7USQ3 | 1,1 Mrd. € | 1 Jahr | 0,20 % | |

HSBC MSCI World Climate Paris Aligned Thesaurierend IE00BP2C1V62 | 475 Mio. € | 4 Jahre | 0,18 % | |

SPDR MSCI World Climate Paris Aligned Thesaurierend IE00BYTH5594 | 11 Mio. € | 3 Jahre | 0,15 % | |

AXA IM MSCI World Equity PAB Ausschüttend IE000WZU35H0 | 0,5 Mio. € | 1 Jahr | 0,20 % |

Weitere ESG-ETFs

Natürlich gibt es noch viele weitere ESG-ETFs mit unterschiedlichen Schwerpunkten, was Regionen, Themen, Anlageklassen und mehr angeht:

Nachhaltig in Deutschland investieren – DAX 50 ESG Index

Der DAX 50 ESG bildet die Wertentwicklung der 50 größten börsennotierten Unternehmen in Deutschland ab, die von der Rating-Agentur Sustainalytics als besonders nachhaltig eingestuft werden. Ausgeschlossen sind beispielsweise Unternehmen, die in den Bereichen Waffen, Kohle, Tabak oder Kernenergie tätig sind.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Amundi DAX 50 ESG II Ausschüttend DE000ETF9090 | 296 Mio. € | 5 Jahre | 0,15 % | |

Amundi DAX 50 ESG Thesaurierend LU2240851688 | 91 Mio. € | 5 Jahre | 0,15 % |

Nachhaltige Mobilität – STOXX Global Electric Vehicles & Driving Technology

Dieser Index berücksichtigt Aktien von Unternehmen in entwickelten und aufstrebenden Märkten, die sich auf Elektrofahrzeuge und innovative Fahrtechnologien konzentrieren.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

iShares Electric Vehicles and Driving Technology Thesaurierend IE00BGL86Z12 | 414 Mio. € | 7 Jahre | 0,40 % |

Nachhaltige Ernährung – Foxberry Tematica Research Sustainable Future of Food

Dieser Index konzentriert sich auf die Wertpapiere von Unternehmen, die den Übergang zu nachhaltigen Lebensmittelproduktionssystemen und einen Wandel des Konsumverhaltens beschleunigen.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Rize Sustainable Future of Food Thesaurierend IE00BLRPQH31 | 79 Mio. € | 5 Jahre | 0,45 % |

Saubere Wasserversorung – L&G Clean Water

Dieser Index berücksichtigt nur Unternehmen, die sich für sauberes Wasser und eine nachhaltige Wasserversorgung engagieren.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

L&G Clean Water Thesaurierend IE00BK5BC891 | 600 Mio. € | 6 Jahre | 0,49 % |

Gleichstellung der Geschlechter – Solactive Equileap Global Gender Equality

Dieser Index berücksichtigt nur Unternehmen, die ihren Teil zur Geschlechtergleichstellung beitragen. Zu den Auswahlkriterien zählen beispielsweise die Geschlechterverteilung in Führung und Belegschaft, die Vereinbarkeit von Berufs- und Privatleben und die Lohngerechtigkeit.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Amundi Global Gender Equality Thesaurierend LU1691909508 | 49 Mio. € | 8 Jahre | 0,20 % |

Ihr möchtet Genaueres zu bestimmten ESG-ETFs erfahren und herausfinden, ob sie auch wirklich halten, was sie versprechen? ECOreporter, ein Magazin für nachhaltige Geldanlagen, testet regelmäßig ETFs, die Nachhaltigkeit versprechen, und verrät, was an den Versprechen dran ist.

Fazit: ESG-ETFs sind vielversprechend – aber kein Garant für Nachhaltigkeit

Prinzipiell ist der ESG-Boom eine gute Sache: Immer mehr Investor:innen möchten Faktoren wie Nachhaltigkeit und soziale Gerechtigkeit auch bei ihrer Geldanlage berücksichtigen. Mittlerweile gibt es eine riesige Auswahl an ESG-ETFs, die euch Recherchearbeit abnehmen und die Auswahl von ETFs, die bestimmte Kriterien in den Bereichen Umwelt, Soziales und Unternehmensführung erfüllen, erleichtern.

Allerdings solltet ihr dem ESG-Label mit einer gesunden Portion Skepsis begegnen: Seine Verwendung ist bisher kaum reguliert und viele ESG-ETFs enthalten Aktien von Unternehmen und ganzen Branchen, die mit Nachhaltigkeit oder sozialer Verantwortung nicht viel am Hut haben. Mittlerweile gibt es EU-Regulierungen, die einen strengeren Rahmen für nachhaltiges Investieren schaffen möchten, doch die Frameworks stecken noch in den Kinderschuhen.

Betrachtet das ESG-Kürzel deshalb als Hilfsmittel bei der Recherche – nicht als Ersatz dafür. Schaut genau nach, welche Unternehmen und Branchen ein ESG-ETF abdeckt, beispielsweise über das Factsheet des ETFs oder mit unseren Tool ETF-Zusammensetzung.

Häufig gestellte Fragen

ESG steht für „Environmental, Social and Governance“ (auf Deutsch: Umwelt, Soziales Unternehmensführung). Diese Kriterien werden immer häufiger von Finanzinstituten und Investor:innen herangezogen, um die Nachhaltigkeit und das gesellschaftliche Engagement von Unternehmen oder Anlageprodukte zu bewerten.

Bei ESG-ETFs handelt es sich um ETFs, die ESG-Kriterien berücksichtigen. Unternehmen, die im zugrundeliegenden Index enthalten sind, müssen also bestimmte ESG-Anforderungen erfüllen. Dabei gibt es viele unterschiedliche ESG-ETF-Kategorien: Manche ESG-ETFs schließen beispielsweise bestimmte Unternehmen oder Branchen anhand festgelegter ESG-Kriterien komplett aus, andere stützen sich bei der Auswahl von Unternehmen auf ESG-Daten, die von Rating-Agenturen festgelegt werden.

Ein Problem des ESG-Kürzels ist, dass es bisher nicht streng kontrolliert und reguliert wird. Faktoren wie Nachhaltigkeit oder soziale Verantwortung sind nicht einheitlich definiert, somit gibt es von Index zu Index große Unterschiede. Dazu kommen ESG-Ratings von Rating-Agenturen, die ebenfalls nicht standardisiert und vergleichbar sind. Mittlerweile gibt es einige EU-Richtlinien wie die Offenlegungsverordnung oder die Taxonomie-Verordnung, die ESG-Kriterien besser vergleichbar machen sollen. Ihre Effektivität muss sich aber erst noch zeigen.