Gerd Kommer ist einer der bekanntesten Finanzexperten im deutschsprachigen Raum. Bei vielen gilt er sogar als der ETF-Experte – da ist es kein Wunder, dass alle genauer hinschauen, wenn er einen eigenen ETF herausgibt. Doch hält der Gerd-Kommer-ETF, was er verspricht?

Wir verraten euch, wie sich der ETF von Gerd Kommer zusammensetzt, wo seine Vor- und Nachteile liegen und für wen sich ein Investment lohnen könnte.

Der Gerd-Kommer-ETF ist ein global streuender Aktien-ETF, der Faktor-Investing betreibt, also gezielt in Aktien investiert, die bestimmte Merkmale oder Faktoren (z. B. Größe, Wert oder Momentum) aufweisen.

Er gewichtet bestimmte Unternehmen höher als ein normaler Welt-ETF, um dadurch strategisch den Markt zu schlagen. Ob das realistisch ist, ist unter Experten jedoch umstritten.

Der Kommer-ETF könnte für euch interessant sein, wenn ihr nur einen einzigen Aktien-ETF besparen und dabei die Klumpenrisiken der gängigen Welt-ETFs vermeiden möchtet.

Er ist vergleichsweise teuer (TER von 0,5 %) und performt bisher schlechter als Welt-ETFs wie MSCI World, MSCI ACWI und andere global streuende Multifaktor-ETFs (Stand: Juni 2024). Allerdings ist er noch nicht lange auf dem Markt und es ist zu früh, seine langfristige Performance zu bewerten.

Der ETF von Gerd Kommer

Der Gerd-Kommer-ETF, offiziell bekannt als „Gerd Kommer Multifactor Equity UCITS ETF“, ist ein ETF, der vom bekannten Finanzexperten und Autor Gerd Kommer entwickelt wurde. Er ist seit Juni 2023 auf dem Markt und zielt darauf ab, eine breite Diversifikation und eine faktorbasierte Anlagestrategie zu kombinieren.

Unter Anlegern ist der ETF, der sowohl in einer thesaurierenden als auch in einer ausschüttenden Variante verfügbar ist, schon jetzt sehr beliebt: Innerhalb der ersten 12 Monate konnte er nahezu 270 Millionen Euro an Anlegergeldern einsammeln.

Erhältlich ist der Kommer-ETF bei den meisten Depot-Anbietern in Deutschland, Österreich und der Schweiz. Die ausschüttende Variante hat die Kürzel WELT0A (WKN) bzw. IE0001UQQ933 (ISIN), die thesaurierende Variante WELT0B bzw. IE000FPWSL69.

Wie funktioniert der ETF von Gerd Kommer?

Der ETF von Gerd Kommer betreibt sogenanntes Faktor-Investing (auch Smart Beta genannt). Er gewichtet die Unternehmen nicht rein nach Börsenwert, wie das beim MSCI World und Co. geschieht, sondern gewichtet Unternehmen mit bestimmten Merkmalen höher.

Diese Merkmale – auch Faktoren genannt – sollen die Rendite und Kursschwankung der Aktien beeinflussen und langfristig zu einer Outperformance führen, also zu höheren Renditen als bei marktüblichen Indizes. Konkret berücksichtigt der Kommer-ETF sechs solcher Merkmale/Faktoren:

Size, also die Unternehmensgröße gemäß dem Börsenwert

Value, also die Höhe der Bewertung gemäß Kennzahlen wie dem Kurs-Gewinn- oder dem Kurs-Buchwert-Verhältnis

Quality, also Unternehmen mit relativ hohen Gewinnen und geringer Verschuldung

Momentum, also Aktien, deren Kurs in den vergangenen Monaten überdurchschnittlich gestiegen ist

Investment, also Unternehmen, deren Bilanzsumme relativ langsam wächst

Political Risk, also Aktien aus politisch instabilen Länder wie Schwellenländern

Multifaktor-ETFs wie der Kommer-ETF kombinieren mehrere Faktorstrategien miteinander. Die Idee dahinter: Wenn ein Faktor unterdurchschnittlich abschneidet, können andere Strategien dies kompensieren und die Gesamtperformance des ETFs über den Marktdurchschnitt heben.

Das Ziel von Faktor-Investing ist es, eine höhere Rendite zu erzielen als normale Welt-ETFs. Konkret hofft Gerd Kommer laut einem Interview mit extraETF, mit seinem ETF „1 bis 1,5 Prozentpunkte per Annum mehr Rendite [zu] erzielen als ein MSCI World-ETF“, und das unter Einbeziehung der höheren Kosten des ETFs.

Mehr zum Thema Faktor-Investing und den Argumenten, die dafür und dagegen sprechen, lest ihr hier:

Wie setzt sich der ETF von Gerd Kommer zusammen?

Der Kommer-ETF investiert sehr breit in den Weltaktienmarkt: Er bildet 99 % der Aktienmärkte in knapp 50 Industrie- und Schwellenländern ab und enthält über 3.000 Aktien.

Ein guter Vergleichsindex ist der MSCI ACWI IMI-Weltindex, der eine ähnlich breite Streuung aufweist, aber die Länder, Unternehmen und Branchen anders gewichtet. Hier seht ihr einen Vergleich der Ländergewichtungen:

| Land | Anteil |

|---|---|

| 44,1 % | |

| 5,3 % | |

| 4,1 % | |

| 3,8 % | |

| 3,3 % | |

| 3,1 % | |

| 3,0 % | |

| 2,9 % | |

| 2,4 % | |

| 2,3 % |

| Land | Anteil |

|---|---|

| 60,0 % | |

| 5,7 % | |

| 3,5 % | |

| 3,2 % | |

| 2,5 % | |

| 2,1 % | |

| 2,1 % | |

| 2,0 % | |

| 1,8 % | |

| 1,8 % |

Wie ihr seht, gewichtet der Kommer-ETF die USA deutlich geringer, Schwellenländer hingegen höher. Das liegt daran, dass der ETF nur zu 50 % nach Börsenwert gewichtet und sich an der Wirtschaftskraft der Länder (BIP) orientiert.

Der Vorteil für euch: Ihr unterliegt einem geringeren Klumpenrisiko und seid daher weniger betroffen, wenn sich ein Land, eine Branche oder ein Unternehmen schlecht entwickelt.

Auch die Branchengewichtung fällt gleichmäßiger aus – etwa ist der Anteil der Tech-Firmen geringer:

| Sektor | Anteil |

|---|---|

| 21,7 % | |

| 17,4 % | |

| 11,3 % | |

| 8,6 % | |

| 8,3 % | |

| 8,3 % | |

| 6,0 % | |

| 5,0 % | |

| 4,5 % | |

| 3,9 % | |

| 3,1 % | |

| 1,9 % |

| Sektor | Anteil |

|---|---|

| 25,7 % | |

| 14,9 % | |

| 11,5 % | |

| 10,1 % | |

| 8,4 % | |

| 8,3 % | |

| 4,5 % | |

| 4,2 % | |

| 4,1 % | |

| 3,8 % | |

| 2,4 % | |

| 2,2 % |

ESG-Filter, Loser-Screen & 1%-Grenze

Der ESG-Filter des Kommer-ETFs schließt Aktien von Unternehmen, die Anforderungen bezüglich Umweltschutz, Soziales und guter Unternehmensführung (ESG = Environmental, Social und Governance) nicht erfüllen, aus.

Beispielsweise werden die obersten 3 % der Unternehmen mit der höchsten Treibhausgasintensität in jeder der elf Hauptbranchen ausgeklammert. Zudem bleiben umstrittene Unternehmen wie Kohleproduzenten oder Hersteller kontroverser Waffen außen vor.

Gleichwohl handelt es sich laut der Internetseite des ETFs um einen „weichen ESG-Filter“, der nur wenige Unternehmen aussortiert (rund 300 der 10.000 Aktien weltweit). Energieunternehmen und Rüstungskonzerne würden nicht pauschal ausgeschlossen.

Dazu kommt ein Loser-Screen, der Verlierer-Aktien aussortiert. Das sind Aktien, die historisch gesehen relativ schlecht gelaufen sind, etwa Börsen-Neuzugänge (IPO-Aktien) und Aktien mit hoher Leihquote.

Darüber hinaus darf im Kommer-ETF kein Unternehmen mehr als ein Prozent ausmachen. Beim MSCI ACWI IMI haben allein Apple und Microsoft einen deutlich höheren Anteil:

| Andere |

| apple ord | 1,0 % |

| visa incorporation ord | 1,0 % |

| nvidia ord | 1,0 % |

| mastercard ord | 0,9 % |

| microsoft-t ord | 0,9 % |

| meta platforms ord a | 0,9 % |

| twn semicont man ord | 0,8 % |

| deutsche telekom ag ord | 0,8 % |

| micron technology ord | 0,8 % |

| netflix ord | 0,7 % |

| andere | 91 % |

| TOP 10 | Andere |

| nvidia ord | 4,3 % |

| apple ord | 3,9 % |

| microsoft-t ord | 3,3 % |

| amazon.com inc ord | 2,1 % |

| alphabet inc-cl a ord | 1,8 % |

| broadcom limited ord | 1,5 % |

| alphabet inc-cl c ord | 1,4 % |

| meta platforms ord a | 1,4 % |

| tesla ord | 1,2 % |

| twn semicont man ord | 1,2 % |

| andere | 78 % |

Vor- und Nachteile des Kommer-ETFs

Es gibt also einiges, was für den ETF von Gerd Kommer spricht, doch natürlich hat er auch ein paar Nachteile:

Weniger Klumpenrisiko

Der ETF von Gerd Kommer meidet die Klumpenrisiken der gängigen Welt-ETFs. Das Gewicht der größten Unternehmen, Branchen und Länder ist deutlich geringer.Mögliche Outperformance

Gerd Kommer möchte mit seinem ETF ca. 1 bis 1,5 Prozentpunkte besser performen als Benchmarks wie der MSCI World. Wenn ihr in den Kommer-ETF investiert, könntet ihr also möglicherweise mehr Rendite einfahren als mit einem „normalen“ Welt-ETF.

Relativ hohe Kosten

Der Kommer-ETF ist zwei- bis dreimal so teuer wie Welt-ETFs oder Multifaktor-ETFs, die global streuen. „Die 50 Basispunkte sind ziemlich teuer“, erklärte uns Ali Masarwah vom Fondsvermittler Envestor, der jahrelang beim Fondsanalyseunternehmen Morningstar gearbeitet hat.Bedenkt dabei: Bereits kleine Kostenunterschiede von wenigen Zehntel Prozentpunkten können sich auf lange Sicht auf fünfstellige Beträge aufsummieren. Mehr zu den Kosten des Kommer-ETFs lest ihr weiter unten.

Bisherige Underperformance

Der Kommer-ETF ist noch nicht lange am Markt, weshalb sich die Performance noch nicht wirklich einschätzen lässt. Bislang war die Rendite jedoch geringer als bei „normalen“ Welt-ETFs.

Ali Masarwah erklärte uns, dass ihn die hohe Underperformance nach rund elf Monaten im Vergleich zum MSCI ACWI und MSCI World nicht erstaune. Laut Masarwah nehme der Kommer-ETF zu viele Ausschlüsse vor und sei zu teuer, weshalb langfristig nur eine Marktperformance abzüglich der Kosten zu erwarten sei.Kursverlauf unterscheidet sich kaum von günstigen Welt-ETFs

Der Kommer-ETF hat bisher fast gleich performt wie die gängigen Welt-ETFs, etwa der SPDR MSCI ACWI IMI, mit nahezu identischen Kursschwankungen und Werteinbrüchen. Bisher hättet ihr also auch in einen günstigeren Welt-ETF investieren können und fast die gleiche Performance erzielt (Stand: Juni 2024).

Wie fällt die Performance des ETFs von Gerd Kommer bislang aus?

Weil der Kommer-ETF erst seit Juni 2023 handelbar ist, gibt es noch keine langfristigen und wirklich aussagekräftigen Performance-Daten. Trotzdem können wir die bisherige Entwicklung heranziehen, um seine Leistung mit anderen ETFs zu vergleichen. Berücksichtigt dabei aber, dass vergangene Performance keine Garantie für zukünftige Ergebnisse ist.

Rendite

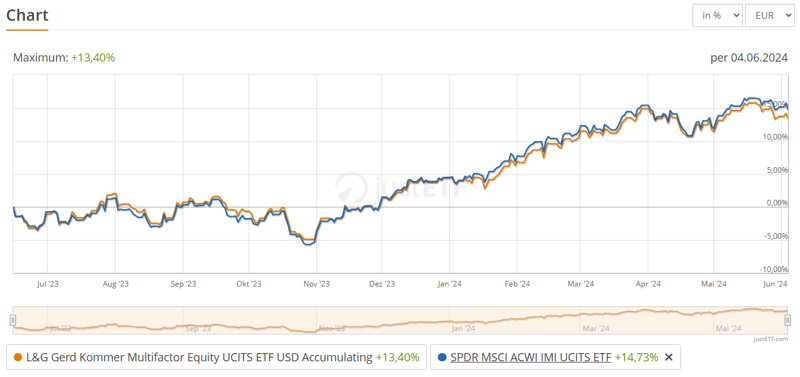

Bislang war die Rendite des Kommer-ETFs eher gering. Er liegt beispielsweise hinter ETFs auf den MSCI World und den MSCI ACWI IMI. Hier seht ihr die bisherige Performance seit Auflage des Gerd-Kommer-ETFs am 14. Juni 2023 bis zum 4. Juni 2024 im Vergleich:

ETF | Rendite |

|---|---|

SPDR MSCI ACWI IMI | 14,73 % |

SPDR MSCI World | 17,35 % |

HSBC Multi-Factor Worldwide Equity | 16,64 % |

iShares Edge MSCI World Multifactor | 14,0 % |

Invesco Quantitative Strategies ESG Global Equity Multi-Factor | 25,11 % |

L&G Gerd Kommer Multifactor Equity | 13,4 % |

Auch die drei größten Multifaktor-ETFs, die wie der Kommer-ETF global streuen, haben besser abgeschnitten. Zum Beispiel hat der größte globale Multifaktor-ETF, der HSBC Multi-Factor Worldwide, einen Vorsprung von über drei Prozentpunkten (seit Auflage des Kommer-ETFs).

Kursverlauf

Die Kursschwankungen und Werteinbrüche des Kommer-ETFs sind nahezu identisch zu denen der bekannten Welt-ETFs. Hier seht ihr den Kursverlauf im Vergleich zum SPDR MSCI ACWI IMI ETF, der nur ein Drittel so viel kostet wie der Kommer-ETF (0,17 %).

Ihr seht, dass beide Kurven fast deckungsgleich sind:

Performance-Vergleich des Kommer-ETFs zum SPDR MSCI ACWI IMI ETF (seit Auflage des Kommer-ETFs am 14. Juni 2023 bis zum 4. Juni 2024)

Sind die Kosten des Kommer-ETFs zu hoch?

Der Kommer-ETF hat eine TER (Total Expense Ratio) von 0,5 %, was die laufenden Kosten des ETFs auf Jahresbasis misst. Bei einem Anlagevolumen von 10.000 € würden die Kosten also 50 € im Jahr betragen.

Damit ist der Kommer-ETF relativ teuer. Das gilt vor allem für den Vergleich mit Welt-ETFs, die oft nur ein Drittel oder ein Viertel dieser Kosten aufweisen.

Doch auch viele Multifaktor-ETFs sind günstiger als die Kommer-Variante. Nach unseren Recherchen gibt es neben dem Kommer-ETF sieben weitere Multifaktor-ETFs in Deutschland, die global streuen. Fünf davon haben eine geringere TER, einer kostet ebenfalls 0,5 % und einer kostet 0,55 %.

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

JPMorgan (Ireland) ICAV Global Equity Multi-Factor Thesaurierend IE00BJRCLL96 | 211 Mio. € | 6 Jahre | 0,19 % | |

Invesco Global Active ESG Equity Thesaurierend IE00BJQRDN15 | 1,4 Mrd. € | 6 Jahre | 0,30 % | |

iShares STOXX World Equity Multifactor Thesaurierend IE00BZ0PKT83 | 657 Mio. € | 10 Jahre | 0,30 % | |

iShares STOXX World Equity Multifactor Thesaurierend EUR Hedged IE00BYXPXK00 | 30 Mio. € | 8 Jahre | 0,33 % | |

Franklin Global Equity SRI Thesaurierend IE00BF2B0N83 | 20 Mio. € | 7 Jahre | 0,40 % | |

L&G Gerd Kommer Multifactor Equity Thesaurierend IE0001UQQ933 | 956 Mio. € | 2 Jahre | 0,45 % |

Einige Experten sehen die Kosten des Kommer-ETFs ebenfalls etwas kritisch. Der Fondsanalyst Ali Masarwah beschreibt ihn als „ziemlich teuer“ und erklärt uns gegenüber: „Ich erinnere mich, dass Martin Weber 2007 mit seinem Weltportfolio den identischen Preis aufgerufen hat“. Das sei mittlerweile fast 17 Jahre her.

Auch der Finanzprofessor Hartmut Walz äußerte sich in einem YouTube-Interview skeptisch und sagte, er würde nicht in den Kommer-ETF investieren, da ihm die Kosten persönlich zu hoch seien.

Preislich ist der Kommer-ETF also im oberen Bereich angesiedelt. Ob euch diese Kosten für die Faktorstrategie und die Chance auf eine mögliche Outperformance gerechtfertigt erscheinen, müsst ihr selbst entscheiden.

Lohnt sich der ETF von Gerd Kommer?

Der Kommer-ETF kann ein sinnvolles Investment sein, wenn ihr nur einen einzigen Aktien-ETF besparen und gleichzeitig die Klumpenrisiken in Indizes wie dem FTSE All-World oder dem MSCI ACWI IMI vermeiden möchtet.

Durch die 3000 enthaltenen Aktien bietet der Kommer-ETF eine breite Diversifikation und zielt durch die Multifaktor-Strategie darauf ab, langfristig eine bessere Performance zu erzielen. Bisher hat er das nicht geschafft – allerdings ist er auch erst seit Juni 2023 auf dem Markt.

Alternativen zum Kommer-ETF

Wenn ihr aktiv Multifaktor-Investing betreiben möchtet, könnt ihr auch ein Portfolio aus Einzelfaktor-ETFs zusammenstellen. Das ist unter Umständen deutlich kostengünstiger. Wie ein solches Portfolio aussehen könnte, erklärt euch der Finanzprofessor Olaf Stotz in unserem Artikel über Faktor-Investing:

Eine weitere Alternative ist ein kostengünstiger globaler Multifaktor-ETF. Zum Beispiel kostet der HSBC Multi-Factor Worldwide (IE00BKZGB098) nur die Hälfte des Kommer-ETFs (0,25 %), obwohl er ebenfalls in große, mittelgroße und kleine Unternehmen aus Industrie- und Schwellenländern investiert und fünf Faktoren abbildet.

Außerdem ist das Fondsvolumen deutlich größer, der ETF verfügt über eine längere Performance-Historie (Auflage im Jahr 2014) und performte bislang besser als der Kommer-ETF (Stand: Juni 2024).

Ob sich der Kommer-ETF für euch lohnt, hängt also von euren individuellen Anlagezielen und eurer Risikobereitschaft ab. Es ist wichtig, die Kosten und die möglichen Alternativen sorgfältig abzuwägen, bevor ihr eine Entscheidung trefft.

Fazit

Der Gerd-Kommer-ETF ist ein weltweit streuender Aktien-ETF, der auf sogenanntes Faktor-Investing setzt. Er gewichtet bestimmte Unternehmen stärker als traditionelle Welt-ETFs, um eine bessere Performance als der Markt zu erzielen. Zusätzlich werden bestimmte Branchen, Länder und Unternehmen geringer gewichtet, um Klumpenrisiken zu vermeiden.

Ihr habt die Chance, den Markt zu schlagen, falls die Faktorstrategie des Kommer-ETFs erfolgreich ist. In der Vergangenheit konnten solche Strategien tatsächlich Mehrrenditen erzielen – allerdings ist unter Experten umstritten, ob auch künftig und langfristig eine Outperformance möglich ist.

Bisher erfüllt der Kommer-ETF diese Erwartungen nicht, denn er liegt hinter dem MSCI World, dem MSCI ACWI IMI und großen, globalen Multifaktor-ETFs (Stand: Juni 2024). Dazu kommt die relativ hohe Kostenquote (TER von 0,5 %).

Der Kommer-ETF ist somit einen Blick wert, wenn ihr in nur einen einzigen Aktien-ETF investieren und dabei die Klumpenrisiken der gängigen Welt-ETFs, etwa die hohe Gewichtung der USA und bestimmter Tech-Konzerne, vermeiden möchtet. Ihr könnt aber auch günstiger ein Portfolio aus Einzelfaktor-ETFs zusammenstellen oder einen günstigeren globalen Multifaktor-ETF wählen.

Häufige Fragen

Ihr könnt den Kommer-ETF bei den meisten Brokern in Deutschland, Österreich und der Schweiz kaufen. Gebt für die ausschüttende Variante die WKN WELT0A oder die ISIN IE0001UQQ933 in das Suchfeld eures Online-Depots ein. Für die thesaurierende Variante müsst ihr WELT0B oder IE000FPWSL69 eintippen.

Registriert ist der ETF zudem in Großbritannien, Frankreich, Italien, den Niederlanden, Norwegen, Dänemark, Schweden, Finnland, Luxemburg und Spanien. Dort und in anderen Ländern sollte ein Kauf ebenfalls möglich sein.

Der ETF hat in seinem ersten Jahr seit Auflage um circa 16 % zugelegt (von 14. Juni 2023 bis Mitte Juni 2024). Das war etwas weniger als die gängigen Welt-ETFs auf MSCI World und Co. sowie andere große, globale Multifaktor-ETFs.

Der Kommer-ETF ist der einzige uns bekannte Aktien-ETF, der in 99 % der globalen Aktienmärkte investiert und die Klumpenrisiken aus den gängigen Welt-ETFs nicht aufweist – etwa das hohe Gewicht der USA und der Tech-Konzerne. Wenn ihr also nur einen einzigen Aktien-ETF besparen wollt und kein Klumpenrisiko möchtet, könnte der ETF etwas für euch sein.