iShares-ETFs: Wie gut sind die ETFs des Marktführers?

Wenn ihr nach einem passenden ETF sucht, werdet ihr rasch auf den Namen iShares stoßen. Dahinter verbirgt sich der größte ETF-Anbieter in Europa, der allein in Deutschland Hunderte von ETFs anbietet.

Doch ist das Unternehmen wirklich seriös – und wie gut sind die ETFs von iShares? Wir verraten, was ihr über den Anbieter wissen müsst, und vergleichen die Performance, Kosten und andere Merkmale von iShares-ETFs.

iShares ist einer der größten ETF-Anbieter auf dem Markt. Das Unternehmen ist ein Ableger von BlackRock, dem größten Vermögensverwalter der Welt.

iShares betreibt mehr als 1.400 ETFs aller Arten, von denen mehr als 800 auch in Deutschland verfügbar sind. Zum Angebot zählen Aktien-, Anleihen-, Rohstoff- und Multiasset-ETFs.

Einige iShares-ETFs sind sehr beliebt: Beim iShares Core S&P 500 und dem iShares Core MSCI World handelt es sich um die beiden größten ETFs in Europa.

iShares gilt generell als vertrauenswürdiger Anbieter mit guter ETF-Bilanz. Etwa wurden nur wenige ETFs geschlossen oder fusioniert.

Generell ist der Anbieter bei der ETF-Auswahl aber eher ein untergeordnetes Kriterium. Wenn ihr mehrere ETFs auf denselben Index vergleicht, sind iShares-ETFs aber oft eine gute Option.

Wer verbirgt sich hinter iShares?

iShares ist ein Tochterunternehmen des US-Giganten BlackRock, des größten Vermögensverwalters der Welt. Während Blackrock auch aktive Fonds herausgibt, konzentriert sich iShares jedoch ganz auf Indexfonds und ETFs.

Insgesamt verwaltet iShares weltweit 3,3 Billionen US-Dollar in ETFs. Das ist fast viermal so viel wie die jährliche Wirtschaftsleistung der Schweiz. 43 Millionen Anleger:innen vertrauen dem Finanzunternehmen ihr Geld an.

In Europa ist iShares der mit Abstand größte ETF-Anbieter, gefolgt von Amundi und der Deutsche Bank-Tochter Xtrackers:

| ETFs ▼ | Wert der ETFs ▼ | ⌀ Kosten ▲ | |

|---|---|---|---|

iShares | 844 | 1.106,4 Mrd. € | 0,26 % |

Amundi | 567 | 344,9 Mrd. € | 0,23 % |

Xtrackers | 404 | 290,7 Mrd. € | 0,25 % |

Vanguard | 107 | 202,5 Mrd. € | 0,12 % |

Invesco | 275 | 146,6 Mrd. € | 0,21 % |

UBS | 373 | 122,5 Mrd. € | 0,21 % |

SPDR | 146 | 122,1 Mrd. € | 0,24 % |

WisdomTree | 281 | 51,6 Mrd. € | 0,55 % |

HSBC | 86 | 42,9 Mrd. € | 0,21 % |

BNP Paribas Asset Management | 153 | 40,7 Mrd. € | 0,20 % |

Wie unterscheiden sich iShares-ETFs von anderen ETFs?

Was die grundlegende Struktur angeht, unterscheiden sich iShares-ETFs kaum von anderen ETFs. Generell fallen die meisten ETFs – auch iShares-ETFs – nämlich unter die UCITS-Anlegerschutzrichtlinie. Ob das bei einem ETF der Fall ist, erkennt ihr bereits am Kürzel UCITS im Namen.

Diese EU-Regeln schreiben den ETF-Anbietern genau vor, welche Wertpapiere in ETFs enthalten und wie hoch sie gewichtet sein dürfen. iShares und Co. können also keine Schrottpapiere kaufen, einen ETF hochverschulden oder andere riskante Geschäfte mit eurem Geld tätigen.

Die ETFs von allen Anbietern erfüllen also grundsätzliche Sicherheitsstandards und sind in diesem Sinn „gleich gut“. Dennoch gibt es einige Unterschiede zwischen den Anbietern, auf die wir gleich näher eingehen.

Welche ETFs bietet iShares an?

iShares hat mehr als 1.400 ETFs im Angebot. In Deutschland sind aber nicht alle davon verfügbar. Hier seht ihr eine Auswahl der iShares-ETFs, in die ihr auch in Deutschland investieren könnt – absteigend sortiert nach ihrer Größe:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

iShares Core S&P 500 Thesaurierend IE00B5BMR087 | 115,1 Mrd. € | 15 Jahre | 0,07 % | |

iShares Core MSCI World Thesaurierend IE00B4L5Y983 | 110,7 Mrd. € | 16 Jahre | 0,20 % | |

iShares Physical Gold Thesaurierend IE00B4ND3602 | 33,7 Mrd. € | 14 Jahre | 0,12 % | |

iShares Core MSCI EM IMI Thesaurierend IE00BKM4GZ66 | 29,6 Mrd. € | 11 Jahre | 0,18 % | |

iShares MSCI ACWI Thesaurierend IE00B6R52259 | 22,1 Mrd. € | 14 Jahre | 0,20 % | |

iShares NASDAQ 100 Thesaurierend IE00B53SZB19 | 18,9 Mrd. € | 15 Jahre | 0,30 % | |

iShares Core S&P 500 Ausschüttend IE0031442068 | 17,4 Mrd. € | 23 Jahre | 0,07 % | |

iShares Core FTSE 100 Ausschüttend IE0005042456 | 16,3 Mrd. € | 25 Jahre | 0,07 % | |

iShares $ Treasury Bond 0-1yr Thesaurierend IE00BGSF1X88 | 15,3 Mrd. € | 6 Jahre | 0,07 % | |

iShares Core MSCI Europe Thesaurierend IE00B4K48X80 | 14,6 Mrd. € | 16 Jahre | 0,12 % |

Im Gegensatz zu Anbietern wie Vanguard oder VanEck, die sich auf bestimmte ETF-Typen beschränken, führt iShares alle Arten von ETFs in seiner Produktpalette:

Core-ETFs: Als Core-ETFs werden bei iShares marktbreite ETFs auf bekannte Indizes bezeichnet, die besonders viele Anlegergelder verwalten, etwa auf den MSCI World, den S&P 500 oder den DAX.

Core-ETFs erkennt ihr am Kürzel Core im ETF-Namen. Darunter fallen die beiden größten ETFs in ganz Europa, der iShares Core S&P 500 (90 Mrd. € Fondsvermögen) und der iShares Core MSCI World (78 Mrd. €).

Themen-ETFs: Diese ETFs bilden Modethemen wie Künstliche Intelligenz oder Cybersicherheit ab. Ein besonders beliebter Themen-ETF ist der iShares Global Clean Energy, der sich auf alternative Energien konzentriert.

Anleihen-ETFs: iShares war nach eigenen Angaben das erste Unternehmen, das Anleihen-ETFs auf den Markt brachte (im Jahr 2002). In Deutschland könnt ihr zwischen 270 Anleihen-ETFs von iShares wählen, etwa mit Staatsanleihen, Unternehmensanleihen, Inflationsanleihen oder Pfandbriefen.

Rohstoff-ETFs: iShares bietet auch ETFs und ETCs an, die Rohstoffpreise nachbilden. Etwa gibt es vier ETCs auf die Marktpreise von Gold, Silber, Platin und Palladium.

Nachhaltige ETFs: iShares ist einer der größten Anbieter von nachhaltigen ETFs, die die Wertpapiere nach ESG-Kriterien auswählen („Environment, Social, Governance“, zu Deutsch: Umwelt, Soziales, gute Unternehmensführung). Etwa verwaltet allein der iShares MSCI USA ESG Enhanced über 15 Milliarden Euro.

Faktor-ETFs: iShares führt eine Palette an relativ günstigen Faktor-ETFs und Multifaktor-ETFs, etwa auf den MSCI World Value oder den MSCI World Quality.

Wie gut sind die ETFs von iShares im Vergleich zu anderen Anbietern?

Die Unterschiede zwischen den ETF-Anbietern liegen oft im Detail. Deshalb haben wir uns die ETFs von iShares einmal genauer angeschaut – und mit denen von anderen Anbietern in puncto Kosten und der Häufigkeit von Schließungen und Fusionen verglichen.

Kosten der iShares-ETFs (TER)

Die Kostenquoten (TER) fallen bei iShares-ETFs sehr unterschiedlich aus. Während iShares den günstigsten ETF auf den britischen Leitindex FTSE 100 anbietet, handelt es sich beim iShares Core DAX und dem iShares Nasdaq 100 um die teuersten Optionen für ihre jeweiligen Indizes.

Auch die MSCI World-ETFs von iShares sind eher teuer: Der iShares Core MSCI World befindet sich mit 0,2 % im erhöhten mittleren Bereich, während der iShares MSCI World mit einer TER von 0,5 % am meisten kostet.

In der folgenden Tabelle haben wir die Kosten sieben beliebter iShares-ETFs mit den Kosten bei anderen Anbietern verglichen:

ETF | TER | Rang¹ | TER-Spanne |

|---|---|---|---|

iShares Core S&P 500 | 0,07 % | 8 von 18 ETFs | 0,03 bis 0,12 % |

iShares Core MSCI World | 0,2 % | 10 von 14 | 0,06 bis 0,5 % |

iShares MSCI ACWI | 0,2 % | 2 von 2 | 0,12 bis 0,2 % |

iShares Nasdaq 100 | 0,30 % | Teuerster ETF | 0,13 bis 0,30 % |

iShares Core FTSE 100 | 0,07 % | Günstigster ETF | 0,07 bis 0,2 % |

iShares Core MSCI Europe | 0,12 % | 7 von 15 | 0,06 bis 0,3 % |

iShares Core DAX | 0,16 % | Teuerster ETF | 0,08 bis 0,16 % |

¹Rang des iShares-ETFs auf einer Liste von allen physisch replizierenden ETFs auf den gleichen Referenzindex, beginnend mit dem ETF mit der geringsten TER.

Mehr Infos zu den ETFs findet ihr hier:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

iShares Core S&P 500 Thesaurierend IE00B5BMR087 | 115,1 Mrd. € | 15 Jahre | 0,07 % | |

iShares Core MSCI World Thesaurierend IE00B4L5Y983 | 110,7 Mrd. € | 16 Jahre | 0,20 % | |

iShares MSCI ACWI Thesaurierend IE00B6R52259 | 22,1 Mrd. € | 14 Jahre | 0,20 % | |

iShares NASDAQ 100 Thesaurierend IE00B53SZB19 | 18,9 Mrd. € | 15 Jahre | 0,30 % | |

iShares Core FTSE 100 Ausschüttend IE0005042456 | 16,3 Mrd. € | 25 Jahre | 0,07 % | |

iShares Core MSCI Europe Thesaurierend IE00B4K48X80 | 14,6 Mrd. € | 16 Jahre | 0,12 % | |

iShares Core DAX Thesaurierend DE0005933931 | 8,7 Mrd. € | 25 Jahre | 0,16 % |

Die TER misst die Kosten für die Verwaltung des ETFs, die beim Anbieter anfallen. Bei einer TER von 0,2 % zahlt ihr 20 € pro Jahr, wenn ihr 10.000 € in einem ETF habt.

Die Kosten halten sich bei ETFs generell in Grenzen, sind also selten ein Grund, einen ETF nicht zu kaufen. Bereits kleine Unterschiede in den Nachkommastellen der TER können aber langfristig einen echten Unterschied machen.

Es kann sich also lohnen, den iShares-ETF, den ihr im Visier habt, mit anderen ETFs zu vergleichen – womöglich gibt es eine günstigere oder anderweitig vorteilhafte Alternative.

Schließungen und Fusionen bei iShares

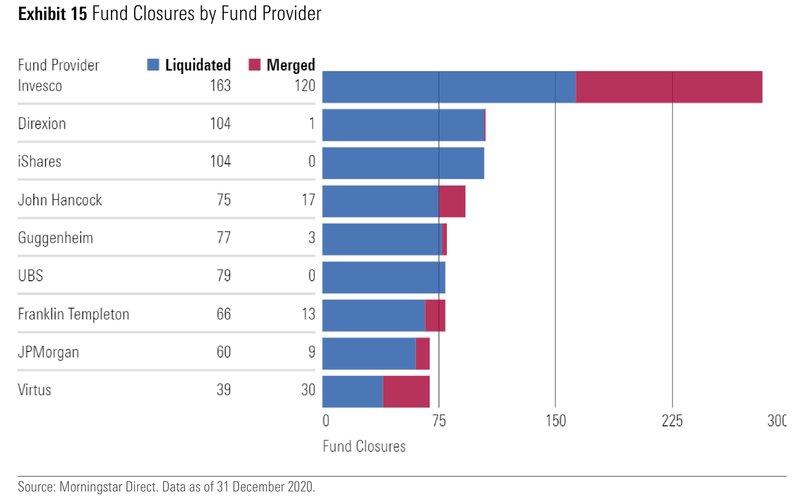

Laut dem Fondsanalyseunternehmen Morningstar experimentiert iShares gerne mit neuen ETFs. Wenn nur wenige Anleger:innen Interesse zeigen, schließt iShares den Fonds zeitnah.

Zwischen 2005 und 2020 hat das Unternehmen demnach 104 Fonds liquidiert – im Schnitt 6,5 pro Jahr. Meist verwalteten diese Fonds in den zwölf Monaten vor ihrer Schließung nur wenige Millionen Euro und waren oft jünger als vier Jahre.

Hier seht ihr die Ergebnisse von Morningstar im Detail:

Zahl der Fonds und ETFs mit Sitz in den USA, die zwischen 2005 und 2020 geschlossen oder fusioniert wurden (nach Anbieter)

Quelle: Morningstar, Analyse „Why funds die“ aus dem Jahr 2021

Achtet also darauf, dass ein iShares-ETF mindestens 100 Millionen Euro groß ist. Ab dieser Grenze gilt eine Schließung als weniger wahrscheinlich. Eine Schließung wäre zwar nicht katastrophal, aber aus drei Gründen nachteilig:

- 1.

Steuern: Mögliche Kursgewinne müsstet ihr sofort versteuern. Dadurch bleibt euch weniger Geld übrig, das weitere Gewinne erzielen kann – Stichwort Zinseszins.

- 2.

Mehraufwand: Ihr müsst euch um die Wiederanlage des Geldes kümmern.

- 3.

Verluste: Eine Schließung könnte dazu führen, dass ihr Verluste realisieren müsst, die ihr sonst vielleicht durch Abwarten ausgleichen könntet. Laut der Morningstar-Analyse „Why funds die“ werden Fonds oft nach besonders schwachen Phasen geschlossen, da viele Anleger:innen dann ihr Geld abziehen.

Das Risiko besteht also, dass ein Fonds gerade dann geschlossen wird, wenn seine Kurse am Tiefpunkt stehen – und ihr gezwungen seid, zu einem ungünstigen Zeitpunkt zu verkaufen.

Performance der iShares-ETFs

Der Fondsanalyst Ali Masarwah hat in einer Analyse untersucht, wie iShares-ETFs in den zehn Jahren von April 2014 bis März 2024 im Vergleich zu anderen aktiven Fonds und ETFs abgeschnitten haben. Demnach liegt iShares im oberen Mittelfeld im Vergleich zu anderen ETF-Anbietern.

Mehr zur Analyse von Masarwah findet ihr in unserem ETF-Anbieter-Vergleich:

Lohnen sich iShares-ETFs?

Ob sich ein iShares-ETF lohnt, hängt vom ETF-Angebot auf den jeweiligen Index ab. Grundsätzlich gibt es bei der ETF-Auswahl wichtigere Kriterien als den Anbieter. Allen voran natürlich der zugrunde liegende Index – aber auch Faktoren wie TER, Fondsgröße und Handelsspanne spielen eine Rolle.

Wenn ihr mehrere ETFs auf denselben Index in der Endauswahl habt, könnt ihr natürlich auch den ETF-Anbieter berücksichtigen. iShares wäre dann eine akzeptable Wahl, weil der Anbieter einige Vorteile hat:

iShares ist ein etablierter und großer Anbieter. Mit BlackRock steht der größte Vermögensverwalter der Welt hinter dem Unternehmen. Eine Übernahme, ein Verkauf des ETF-Geschäfts oder eine Pleite sind weniger wahrscheinlich als bei den meisten anderen Anbietern.

Bei einem solchen Szenario könnte ein iShares-ETF nämlich geschlossen oder fusioniert werden, was für euch steuerlich nachteilig sein könnte.

iShares liquidiert zwar häufig kleine ETFs, aber oberhalb eines Fondsvolumens von 100 Millionen Euro kommt eine Schließung oder Fusion nur selten vor.

iShares kann daher als verlässlicher und seriöser Anbieter gelten. Allerdings liegen die Kosten für die beliebten iShares-ETFs oft im mittleren bis oberen Bereich. Es lohnt sich also, auch die ETFs der Konkurrenz im Blick zu behalten.

Fazit: iShares-ETFs

iShares ist Europas größter ETF-Anbieter. Er gehört zu BlackRock, dem weltweit größten Vermögensverwalter. Mit Hunderten in Deutschland verfügbaren ETFs – von Aktien über Anleihen bis hin zu Rohstoffen und Multi-Asset-Lösungen – bietet iShares eine breite Auswahl an ETFs, die bei Anleger:innen beliebt sind: Fünf der zehn größten Aktien-ETFs in Europa stammen von iShares.

Als etablierter und finanzstarker Anbieter ist iShares eine verlässliche Wahl, weil eine Konzernübernahme, Insolvenz oder ein steuerlich nachteiliger Verkauf der ETF-Sparte unwahrscheinlich sind. Zudem schneiden iShares-ETFs in Performance-Analysen gut ab.

Dennoch solltet ihr bei der ETF-Auswahl immer auf zentrale Merkmale wie die Kosten oder das Fondsvolumen achten, um eine fundierte Entscheidung zu treffen.