Europa-ETF Vergleich: Wie sinnvoll ist ein Investment und welcher ist der richtige?

Europa ist nach den USA der zweitgrößte Wirtschaftsraum der Welt. Mit einem Europa-ETF könnt ihr euch mit nur einem Investment hunderte Unternehmen von Portugal bis Finnland ins Depot holen – breit gestreut, kostengünstig und sparplanfähig. Doch ist das überhaupt sinnvoll?

In diesem Artikel klären wir, wie Europa-ETFs aufgebaut sind, welche Indizes dahinterstehen und wie sie sich voneinander unterscheiden. Ihr erfahrt, wann ein Europa-ETF ins Depot passt, welche Chancen und Risiken die Region bietet, und worauf ihr bei der Auswahl des passenden ETFs achten solltet.

Europa-ETFs fassen hunderte Aktien aus entwickelten europäischen Märkten in einem Produkt zusammen – breit gestreut und kostengünstig.

Entscheidend ist die Wahl des Index: Wenn ihr in ganz Europa investieren wollt, solltet ihr einen Index wählen, der möglichst breit gestreut ist (z. B. MSCI Europe oder STOXX Europe 600).

Es gibt aber auch spezialisierte Indizes, die etwa nur die Eurozone berücksichtigen (z. B. Euro Stoxx 50) oder sich auf bestimmte Branchen oder Themen beschränken.

In eurem ETF-Depot eignen sich Europa-ETFs am besten als Ergänzung zu einem breiter gestreuten Welt-ETF (z. B. MSCI World oder ACWI) – nicht als alleiniges Basis-Investment.

Als Beimischung hilft euch ein Europa-ETF, euer Anlagerisiko breiter zu streuen, da er das hohe Gewicht von US-Firmen in einem Welt-ETF ausgleicht und das Währungsrisiko senkt.

Was ist ein Europa-ETF?

Ein Europa-ETF ist ein ETF, der die Entwicklung europäischer Aktienmärkte abbildet. Ihr könnt ihn euch wie einen großen Korb vorstellen, in dem die Aktien von hunderten der erfolgreichsten Unternehmen aus ganz Europa liegen – von Deutschland und Frankreich bis hin zur Schweiz und Großbritannien.

Anstatt jede Aktie einzeln kaufen zu müssen, kauft ihr mit nur einem Klick Anteile an diesem gesamten Korb. Welche Aktien in den Korb kommen und wie viel Gewicht sie haben, bestimmt ein fester „Bauplan“, den man Index nennt. Die Regel dabei ist simpel: Je größer und wertvoller ein Unternehmen an der Börse ist – das nennt man Marktkapitalisierung –, desto größer ist auch sein Anteil im Korb.

Mehr zur Funktionsweise von ETFs lest ihr hier:

Warum ein Europa-ETF für euer Depot sinnvoll sein kann

Für die meisten Anleger:innen, die langfristig und breit gestreut investieren wollen, ist ein Welt-ETF die ideale Basis fürs Depot. Warum? Weil ihr euer Investment mit nur einem einzigen Produkt auf tausende Unternehmen aus unzähligen Branchen und Ländern rund um den Globus verteilen könnt. Breiter kann man das Risiko kaum streuen.

Ein Europa-ETF allein kann das nicht leisten, denn er würde eure Geldanlage auf nur einen Kontinent beschränken. Das wäre also, als würdet ihr nur auf ein Pferd im großen Rennen um die Welt setzen, obwohl ihr auf alle setzen könntet. Ein Europa-ETF ist daher kein Ersatz für einen Welt-ETF.

Er kann aber eine gute Ergänzung sein, um eine typische Schwäche von Welt-ETFs gezielt auszugleichen: ihre starke Abhängigkeit von den USA.

Hier sind die drei wichtigsten Vorteile, die euch eine solche Beimischung bringt:

Besseres Gleichgewicht für euer Depot

In einem typischen Welt-ETF machen US-Unternehmen oft rund 70 % des gesamten Wertes aus. Mit einem zusätzlichen Europa-ETF könnt ihr dieses sogenannte „Klumpenrisiko“ senken und euer Vermögen ausgewogener auf die beiden größten Wirtschaftsräume der Welt verteilen.Mehr Kontrolle über eure Geldanlage

Statt die starre 70-%-Vorgabe des Index zu akzeptieren, könnt ihr mit einem separaten Europa-Baustein selbst bestimmen, wie viel Gewicht ihr dem Heimatkontinent in eurem ETF-Portfolio geben wollt.Stärkerer Heimatfokus

Da Europa-ETFs meist in Euro gehandelt werden und viele europäische Währungen enthalten, reduziert ihr eure Abhängigkeit vom US-Dollar und den damit verbundenen Währungsschwankungen.

Die folgende Grafik zeigt euch, wie dominant die USA in den gängigsten Welt-Indizes tatsächlich sind – und warum ein europäisches Gegengewicht eine überlegenswerte Strategie ist:

| Land | Anteil |

|---|---|

| 68,3 % | |

| 5,4 % | |

| 3,5 % | |

| 3,4 % | |

| 2,6 % | |

| 2,4 % | |

| 2,3 % | |

| 2,0 % | |

| 1,6 % | |

| 1,5 % |

| Land | Anteil |

|---|---|

| 62,3 % | |

| 4,8 % | |

| 3,3 % | |

| 3,1 % | |

| 2,4 % | |

| 2,2 % | |

| 2,1 % | |

| 2,1 % | |

| 1,7 % | |

| 1,6 % |

Welche Europa-ETFs gibt es? Ein Überblick über die wichtigsten Optionen

Die Auswahl an Europa-ETFs ist auf den ersten Blick riesig, denn es gibt Dutzende verschiedene Indizes, die den europäischen Markt abbilden.

Die folgende Übersicht zeigt euch die ganze Vielfalt der verfügbaren Indizes, sortiert nach der Anzahl der ETFs, die es darauf gibt:

| ETFs ▼ | Wert der ETFs ▼ | ⌀ Kosten ▲ | Positionen ▼ | |

|---|---|---|---|---|

Euro Stoxx 50 | 18 | 50,0 Mrd. € | 0,09 % | 56 |

MSCI Europe | 16 | 45,1 Mrd. € | 0,13 % | 413 |

MSCI EMU | 10 | 15,8 Mrd. € | 0,11 % | 229 |

STOXX Europe 600 | 8 | 34,1 Mrd. € | 0,16 % | 610 |

Bloomberg Euro Aggregate Treasury | 6 | 11,3 Mrd. € | 0,07 % | 503 |

MSCI EMU (USD Hedged) | 5 | 2,3 Mrd. € | 0,20 % | 225 |

EURO STOXX Select Dividend 30 | 5 | 2,3 Mrd. € | 0,31 % | 31 |

MSCI EMU Small Cap | 4 | 1,8 Mrd. € | 0,36 % | 374 |

MSCI Europe Climate Paris Aligned | 3 | 212 Mio. € | 0,15 % | 241 |

EURO STOXX 50 ESG | 3 | 3,7 Mrd. € | 0,10 % | 50 |

Um in diesem Dschungel den Überblick zu behalten, ist es sinnvoll, die Indizes in drei Hauptkategorien einzuteilen: Allrounder, Euro-ETFs und Spezial-ETFs. Für die allermeisten Anleger:innen sind nur die ersten beiden wirklich relevant.

Die Allrounder: ETFs auf ganz Europa

Wenn ihr euer Geld maximal breit über den gesamten europäischen Kontinent streuen wollt, gibt es vor allem zwei Indizes, die sich als Marktstandard etabliert haben: der STOXX Europe 600 und der MSCI Europe.

Wir konzentrieren uns auf diese beiden, weil sie im Gegensatz zu kleineren Länder- oder Branchen-Indizes den Anspruch haben, den gesamten entwickelten europäischen Aktienmarkt abzubilden.

| ETFs ▼ | Wert der ETFs ▼ | ⌀ Kosten ▲ | Positionen ▼ | |

|---|---|---|---|---|

MSCI Europe | 16 | 45,1 Mrd. € | 0,13 % | 413 |

STOXX Europe 600 | 8 | 34,1 Mrd. € | 0,16 % | 610 |

Der STOXX Europe 600 ist der umfassendste der beiden großen Europa-Indizes, da er die 600 größten Unternehmen aus 17 Ländern abbildet und auch kleinere Firmen berücksichtigt. Wegen dieser maximalen Abdeckung ist er für viele Anleger:innen die naheliegendste Wahl.

Der MSCI Europe ist ebenfalls ein breiter, europaweiter Index, der sich auf die rund 430 größten und mittelgroßen Firmen aus 15 Ländern konzentriert.

Die beiden Indizes sind sich in ihrer Zusammensetzung extrem ähnlich. Die Top 10 der größten Unternehmen sind etwa komplett identisch, und auch bei der Branchen- und Länderverteilung gibt es kaum Unterschiede.

Für euren langfristigen Anlageerfolg ist der Unterschied zwischen ihnen also kaum spürbar:

| TOP 10 | Andere |

| asml holding ord | 3,1 % |

| roche ord | 2,1 % |

| astrazeneca ord | 2,1 % |

| hsbc holdings ord | 2,0 % |

| novartis ord | 1,9 % |

| nestle sa ord | 1,9 % |

| sap se ord | 1,9 % |

| shell plc ord | 1,6 % |

| siemens ord | 1,6 % |

| lvmh moet hennessy louis vuitt | 1,4 % |

| andere | 81 % |

| TOP 10 | Andere |

| asml holding ord | 2,9 % |

| roche ord | 2,0 % |

| astrazeneca ord | 2,0 % |

| hsbc holdings ord | 1,9 % |

| novartis ord | 1,8 % |

| nestle sa ord | 1,8 % |

| sap se ord | 1,7 % |

| shell plc ord | 1,5 % |

| siemens ord | 1,5 % |

| lvmh moet hennessy louis vuitt | 1,3 % |

| andere | 82 % |

Euro-ETFs: ETFs für die Eurozone

Hier ist Vorsicht geboten. Es gibt eine Reihe von sehr bekannten Indizes, die nicht in ganz Europa, sondern nur in den Ländern der Eurozone investieren. Das sind unter anderem:

| ETFs ▼ | Wert der ETFs ▼ | ⌀ Kosten ▲ | Positionen ▼ | |

|---|---|---|---|---|

Euro Stoxx 50 | 18 | 50,0 Mrd. € | 0,09 % | 56 |

MSCI EMU | 10 | 15,8 Mrd. € | 0,11 % | 229 |

Der Euro Stoxx 50 ist der bekannteste Euro-ETF, aber auch vergleichsweise riskant. Er investiert nur in die 50 allergrößten Konzerne der Eurozone.

Der MSCI EMU ist das Gegenstück von MSCI, das ebenfalls nur die Eurozone abbildet.

Der entscheidende Nachteil dieser Indizes ist, dass sie einige wirtschaftlich starke Länder wie die Schweiz, Großbritannien und Skandinavien komplett ignorieren.

Sie sind also weniger breit diversifiziert, was ihr beispielsweise an der höheren Gewichtung der Top-10-Unternehmen erkennen könnt. Als Basis-Investment sind sie daher noch weniger geeignet, und vor allem als Beimischung interessant:

| TOP 10 | Andere |

| asml holding ord | 8,5 % |

| sap se ord | 5,0 % |

| siemens ord | 4,3 % |

| lvmh moet hennessy louis vuitt | 3,8 % |

| banco santander sa ord | 3,6 % |

| allianz se ord | 3,5 % |

| schneider electric se | 3,2 % |

| totalenergies se ord | 3,0 % |

| airbus se | 2,8 % |

| bbva ord | 2,8 % |

| andere | 60 % |

| TOP 10 | Andere |

| asml holding ord | 5,7 % |

| sap se ord | 3,5 % |

| siemens ord | 2,9 % |

| lvmh moet hennessy louis vuitt | 2,5 % |

| banco santander sa ord | 2,4 % |

| allianz se ord | 2,4 % |

| schneider electric se | 2,1 % |

| airbus se | 1,9 % |

| iberdrola sa | 1,9 % |

| bbva ord | 1,8 % |

| andere | 73 % |

Spezialisten: ETFs für besondere Strategien

Zusätzlich zu den breiten Markt-Indizes gibt es unzählige Spezial-ETFs. Diese eignen sich, wenn überhaupt, nur als kleine Satelliten zur Beimischung in eurem Depot, nicht als dessen Fundament. Dazu gehören vor allem drei Gruppen:

Nachhaltigkeits-ETFs (ESG & SRI): Diese „grünen“ Fonds filtern Unternehmen nach ökologischen oder sozialen Kriterien.

Branchen-ETFs: Diese speziellen ETFs konzentrieren sich auf einen einzigen Sektor – z. B. Technologie, Gesundheit oder Verteidigung.

Faktor-ETFs: Diese ETFs investieren nach bestimmten Kennzahlen, z. B. besonders günstige (Value) oder wachstumsstarke (Growth) Unternehmen.

Hier seht ihr zwei konkrete Beispiele:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Amundi STOXX Europe 600 Technology Thesaurierend Swap LU1834988518 | 155 Mio. € | 19 Jahre | 0,30 % | |

Amundi MSCI Europe Growth Ausschüttend LU1598688189 | 82 Mio. € | 20 Jahre | 0,35 % |

Der Amundi MSCI Europe Growth ETF wählt aus den großen europäischen Unternehmen gezielt diejenigen aus, die als besonders wachstumsstark eingeschätzt werden.

Der Amundi STOXX Europe 600 Technology ETF ist ein Branchen-ETF, der ausschließlich in die Technologie-Unternehmen aus dem breiten STOXX Europe 600 Index investiert.

ETF-Auswahl: So findet ihr den passenden Europa-ETF

Sobald ihr wisst, welcher Index am besten zu eurer Strategie passt, folgt der letzte Schritt: die Auswahl des konkreten ETFs. Um aus der großen Auswahl den passenden Fonds für euer Depot zu finden, könnt ihr euch an den folgenden Schritten orientieren:

Index auswählen und die ETF-Liste filtern

Zuerst legt ihr den Index fest, dem euer ETF folgen soll. Wie wir im vorigen Kapitel gezeigt haben, sind breit gestreute Indizes, die wirklich ganz Europa abbilden, für die meisten Anleger:innen die beste Wahl. Die beliebtesten sind der STOXX Europe 600 und der MSCI Europe.

Hier sind alle in Deutschland handelbaren ETFs auf die beiden oben genannten Indizes:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

Amundi Core Stoxx Europe 600 Thesaurierend LU0908500753 | 17,4 Mrd. € | 12 Jahre | 0,07 % | |

iShares Core MSCI Europe Thesaurierend IE00B4K48X80 | 15,5 Mrd. € | 16 Jahre | 0,12 % | |

iShares Core MSCI Europe Ausschüttend IE00B1YZSC51 | 11,1 Mrd. € | 18 Jahre | 0,12 % | |

iShares STOXX Europe 600 Ausschüttend DE0002635307 | 9,2 Mrd. € | 22 Jahre | 0,20 % | |

Xtrackers MSCI Europe Thesaurierend LU0274209237 | 7,5 Mrd. € | 19 Jahre | 0,12 % | |

Amundi Core MSCI Europe Thesaurierend LU1437015735 | 4,2 Mrd. € | 9 Jahre | 0,12 % | |

Xtrackers Stoxx Europe 600 Thesaurierend LU0328475792 | 3,7 Mrd. € | 17 Jahre | 0,20 % | |

Deka MSCI Europe Ausschüttend DE000ETFL284 | 1,6 Mrd. € | 16 Jahre | 0,30 % | |

iShares Core MSCI Europe Thesaurierend IE000MAO75G5 | 1,5 Mrd. € | 1 Jahr | 0,12 % | |

UBS Core MSCI Europe Ausschüttend LU0446734104 | 1,1 Mrd. € | 16 Jahre | 0,06 % |

ETFs vergleichen

Die Liste ist jetzt schon viel übersichtlicher. Weil alle ETFs denselben Index abbilden, unterscheiden sie sich inhaltlich kaum. Es gibt aber auch ein paar Unterschiede bei Kosten, Struktur und Detailmerkmalen, die ihr bei der Auswahl berücksichtigen könnt.

Größe & Alter: Ein hohes Fondsvolumen – idealerweise über 100 Mio. € – und ein Alter von mehreren Jahren – am besten 5 Jahre oder älter – sind ein gutes Zeichen für einen etablierten und zuverlässigen ETF.

Kosten (TER): Wählt einen der günstigsten ETFs aus der Liste. Die jährlichen Kosten, ausgedrückt durch die Total Expense Ratio (TER), liegen bei den meisten großen ETFs bei rund 0,20 % oder weniger.

Thesaurierend vs. ausschüttend: Soll der ETF die Dividenden direkt auf euer Konto auszahlen (ausschüttend) oder sie automatisch wieder im Fonds für euch anlegen (thesaurierend)? Für den langfristigen Vermögensaufbau sind thesaurierende ETFs meist die einfachere Wahl, da der Zinseszinseffekt für euch arbeitet.

Physisch oder synthetisch?

Kauft der ETF die Aktien direkt (physisch) oder bildet er den Index über ein Tauschgeschäft mit einer Bank ab (synthetisch)? In Europa sind heute fast alle großen Standard-ETFs physisch, also ist dieses Kriterium hier eher sekundär.

In unserer ETF-Liste könnt ihr die verfügbaren ETFs filtern und nach Kosten, Größe und weiteren Merkmalen vergleichen. Bei diesem Schritt könnt ihr aber wenig falsch machen: Die Produkte der großen, bekannten ETF-Anbieter – z. B. iShares, Amundi oder Xtrackers – sind sich qualitativ und preislich sehr ähnlich.

Wenn ihr keinen speziellen Grund habt, einen bestimmten ETF auszuwählen, spricht etwa viel dafür, einfach den günstigsten zu nehmen. Hier sind die verfügbaren ETFs auf den STOXX Europe 600 und den MSCI Europe, sortiert nach der TER:

| Größe ▼ | Alter ▼ | Kosten ▲ | Score ▼ | |

|---|---|---|---|---|

BNP Paribas Easy MSCI Europe Thesaurierend LU3086268573 | 57 Mio. € | <1 Jahr | 0,06 % | |

UBS Core MSCI Europe Thesaurierend LU0950668524 | 184 Mio. € | <1 Jahr | 0,06 % | |

UBS Core MSCI Europe Ausschüttend LU0446734104 | 1,1 Mrd. € | 16 Jahre | 0,06 % | |

Xtrackers Stoxx Europe 600 Ausschüttend LU2581375156 | 965 Mio. € | 2 Jahre | 0,07 % | |

Amundi Core Stoxx Europe 600 Thesaurierend LU0908500753 | 17,4 Mrd. € | 12 Jahre | 0,07 % | |

SPDR MSCI Europe Thesaurierend IE00BKWQ0Q14 | 401 Mio. € | 11 Jahre | 0,08 % | |

HSBC MSCI EUROPE Thesaurierend IE000ZQOIPB1 | 90 Mio. € | 3 Jahre | 0,10 % | |

HSBC MSCI EUROPE Ausschüttend IE00B5BD5K76 | 344 Mio. € | 15 Jahre | 0,10 % | |

iShares Core MSCI Europe Thesaurierend IE000MAO75G5 | 1,5 Mrd. € | 1 Jahr | 0,12 % | |

Amundi Core MSCI Europe Ausschüttend LU1737652310 | 694 Mio. € | 8 Jahre | 0,12 % |

Welche Rolle spielt die Performance?

Zuletzt werfen viele Anleger:innen einen Blick auf die historische Rendite. Das ist verständlich, aber hier kommt eine wichtige Warnung: Die Vergangenheit ist kein guter Ratgeber, um ETFs auf den gleichen Index zu vergleichen.

Alle ETFs, die denselben „Bauplan“ (z. B. den STOXX Europe 600) abbilden, entwickeln sich langfristig fast identisch. Kleine Abweichungen in den Performance-Tabellen gehen in der Regel nur auf Unterschiede bei den laufenden Kosten zurück. Es lohnt sich daher nicht, die Auswahl an einem Renditevorsprung von wenigen Zehntelprozentpunkten festzumachen.

| Jahr | Rendite |

|---|---|

| 2016 | 1,6 % |

| 2017 | 10,7 % |

| 2018 | -11,0 % |

| 2019 | 28,4 % |

| 2020 | -1,5 % |

| 2021 | 24,2 % |

| 2022 | -9,2 % |

| 2023 | 15,5 % |

| 2024 | 8,8 % |

| 2025 | 20,5 % |

| Jahr | Rendite |

|---|---|

| 2016 | 2,0 % |

| 2017 | 10,3 % |

| 2018 | -10,9 % |

| 2019 | 27,6 % |

| 2020 | -3,5 % |

| 2021 | 25,0 % |

| 2022 | -9,4 % |

| 2023 | 15,5 % |

| 2024 | 8,1 % |

| 2025 | 20,4 % |

Entscheidender ist die Wahl des passenden Index selbst: Ob ihr z. B. den STOXX Europe 600 mit hunderten Unternehmen nehmt oder den Euro Stoxx 50 mit nur 50 Titeln, wirkt sich deutlich stärker auf Risiko und Renditechancen aus als der Vergleich zwischen einzelnen ETFs auf denselben Index.

Das sagen die Expert:innen: Wie sinnvoll sind Europa-ETFs?

Ihr wisst jetzt, wie ihr einen Europa-ETF auswählt. Doch solltet ihr überhaupt gezielt in Europa investieren?

Die Meinungen dazu gehen unter Expert:innen weit auseinander. Grund genug, uns die wichtigsten Pro- und Contra-Stimmen noch einmal genauer anzuschauen.

Warum Europa-ETFs sinnvoll sein können

Auf der einen Seite stehen Befürworter:innen einer bewussten Europa-Gewichtung. Sie sehen darin eine Chance, das Depot robuster aufzustellen und Abhängigkeiten zu verringern.

Pro-Argument: Klumpenrisiko reduzieren

Das Argument: Durch ein US-Gewicht von über 50 % im Aktiendepot entsteht ein zu großes Klumpenrisiko. Deshalb sollte man den US-Anteil bewusst begrenzen – beispielsweise mit einem Europa-ETF. Diese Haltung vertritt etwa der bekannte Finanzexperte Gerd Kommer.

Die Logik dahinter:

Bessere Risikostreuung

Auch wenn die USA der größte Kapitalmarkt sind, sollte kein einzelnes Land eine derart erdrückende Dominanz im Portfolio haben. Eine breitere Streuung auf mehrere Regionen kann die Abhängigkeit mildern.Historische Zyklen

In der Vergangenheit haben sich die USA und Europa immer wieder in Phasen abgewechselt, in denen eine Region stärker abschnitt als die andere – eine sogenannte Outperformance. Die lange Erfolgssträhne der USA ist keine Garantie für die Zukunft.Günstigere Bewertung

US-Aktien sind oft teurer als europäische Aktien. Misst man das im Verhältnis zum Unternehmensgewinn – dem Kurs-Gewinn-Verhältnis –, sind europäische Aktien oft günstiger bewertet, was für manche Anleger:innen attraktiv sein kann.

Pro-Argument: Wirtschaftsgewicht berücksichtigen

Das Argument: Die Gewichtung nach Marktkapitalisierung bildet nicht die wahre Wirtschaftskraft ab. Europa ist nach den USA und China die drittgrößte Wirtschaftsmacht der Welt. Auch wenn der Börsenwert der US-Unternehmen (ihre Marktkapitalisierung) deutlich höher ist, rückt die reale Wirtschaftsleistung der beiden Regionen enger zusammen, als man denkt.

Entscheidend ist, wie man die Wirtschaftsleistung (BIP) misst:

Beim nominalen BIP (in US-Dollar) sind die USA mit ca. 29 Bio. USD deutlich größer als die EU mit ca. 20 Bio. USD.

Beim kaufkraftbereinigten BIP, das die unterschiedlichen Preisniveaus berücksichtigt, ist der Abstand viel geringer: ca. 29 Bio. USD vs. 25 Bio. USD. Viele Ökonomen halten diesen Wert für den besseren Vergleich.

Diese Argumentationslinie, die von vielen verbraucherorientierten Finanzplattformen vertreten wird, stellt den reinen Börsenwert – die sogenannte Marktkapitalisierung – als alleinigen Maßstab infrage:

Wirtschaftskraft vs. Börsenwert

Während die USA an der Börse dominieren, ist die reale Wirtschaftsleistung aller produzierten Waren und Dienstleistungen in Europa ähnlich hoch – vorausgesetzt man orientiert sich am kaufkraftbereinigten Bruttoinlandsprodukt (BIP).Ein Portfolio, das sich stärker an der realen Wirtschaftskraft orientiert, würde Europa ein deutlich höheres Gewicht einräumen.

Andere Branchen-Schwerpunkte

Europa hat Weltmarktführer in Branchen, die in den USA weniger stark vertreten sind, wie Industrie (z. B. Siemens), Luxusgüter (z. B. LVMH) oder Basiskonsumgüter (z. B. Nestlé).Heimatmarkt-Vorteil

Für Anleger:innen im Euroraum reduziert eine höhere Gewichtung europäischer Aktien das Währungsrisiko gegenüber dem US-Dollar. Diese bewusste Übergewichtung des Heimatmarktes – man spricht dabei von einem „Home Bias“ – kann aus Stabilitätsgründen sinnvoll sein.

Indem ihr gezielt in einen Europa-ETF investiert, der in Euro gehandelt wird und Aktien aus der Eurozone, der Schweiz oder Großbritannien enthält, verringert ihr eine zu starke Abhängigkeit vom US-Dollar. Euer Depotwert schwankt also weniger stark, nur weil sich der Wechselkurs zwischen Euro und Dollar ändert.

Die „Contra-Europa“-Stimmen: 2 Argumente gegen eine separate Beimischung

Auf der anderen Seite stehen Expert:innen, die das US-Klumpenrisiko und das Währungsrisiko für weniger dramatisch halten. Ihr Credo lautet: Vertraut auf die Effizienz des Marktes und haltet eure Geldanlage so einfach wie möglich – der Markt regelt das schon.

Contra-Argument: Ein ETF reicht

Das Argument: „Don't look for the needle, buy the haystack.“ Soll heißen: Ein einziger, marktbreiter Welt-ETF ist die einfachste, günstigste und disziplinierteste Lösung. Diese Philosophie geht auf den Gründer von Vanguard, John C. Bogle, zurück und priorisiert maximale Einfachheit.

Die Logik dahinter:

Mehr Komplexität im Depot

Wer mehr als einen ETF ins Depot nimmt, erhöht automatisch die Komplexität. Ihr müsst mehrere Produkte im Blick behalten, regelmäßiges Rebalancing betreiben und lauft Gefahr, durch ständige Anpassungen Fehler zu machen.Abkehr von Marktneutralität

Die Gewichtung nach Marktkapitalisierung, also dem Börsenwert, ist die neutralste Form der Geldanlage. Sie spiegelt wider, wie die Gesamtheit aller Anleger:innen den Wert der Unternehmen einschätzt.Jede Abweichung davon ist eine aktive Wette – in diesem Fall die Wette, dass Europa sich besser entwickeln wird, als vom Markt bereits erwartet.

Mehr Kosten und Aufwand

Auch wenn die Kosten gering sind, verursacht ein zusätzlicher ETF potenziell mehr Transaktionskosten und vor allem mentalen Aufwand. Die Einfachheit einer „Ein-ETF-Lösung“ ist ein oft unterschätzter Vorteil für den langfristigen Anlageerfolg.

Contra-Argument: US-Dominanz ist nicht unbegründet

Das Argument: Die USA sind aus gutem Grund dominant. Die bewusste Untergewichtung des dynamischsten Marktes zugunsten einer historisch langsamer wachsenden Region ist eine Wette gegen den Trend. Diese pragmatische, oft in den USA gehörte Sichtweise betont vor allem die Realitäten am Markt.

Die Nachteile einer zusätzlichen Europa-Gewichtung:

Europa kann mit US-Konzernen schwer mithalten

Die Dominanz von Apple, Microsoft, Nvidia & Co. ist kein Zufall, sondern das Ergebnis jahrzehntelanger globaler Marktführerschaft. Eine Übergewichtung Europas bedeutet, einen strukturell schwächeren Markt stärker zu gewichten – mit dem Risiko geringerer Rendite.Kein echter Diversifikationsgewinn

Europa steckt in jedem Welt-ETF bereits drin – inklusive führender Konzerne wie ASML, SAP oder Nestlé. Eine zusätzliche Gewichtung erhöht also nur den Anteil einer Region, die man ohnehin schon im Depot hat, ohne den Streueffekt zu verbessern.Risiko durch falsches Timing

Europa jetzt extra zu gewichten, läuft oft auf die Hoffnung hinaus, dass die Region die USA bald übertrifft. Bleibt die US-Dominanz jedoch bestehen – womöglich noch viele Jahre –, drohen Anleger:innen, mit dieser Wette langfristig schlechter abzuschneiden.

Wie ihr seht, stehen sich zwei überzeugende, aber grundverschiedene Philosophien gegenüber. Im nächsten Kapitel zeigen wir euch, wie sich diese beiden Strategien ganz konkret in eurem Depot auswirken würden.

Welt-ETF pur oder mit Europa-Beimischung – was ist besser?

Am Ende läuft es auf eine Grundsatzfrage hinaus: Reicht euch ein Welt-ETF, der die ganze Weltwirtschaft in einem einzigen Produkt abdeckt? Oder wollt ihr Europa bewusst stärker gewichten und dafür etwas mehr Aufwand in Kauf nehmen?

Stellen wir die beiden Ansätze – und ihre Vor- und Nachteile – noch einmal direkt gegenüber:

Strategie 1: Die Ein-ETF-Lösung (ACWI)

Mit einem einzigen Welt-ETF – etwa dem MSCI ACWI oder dem FTSE All-World – seid ihr sofort global investiert. Ihr habt tausende Unternehmen im Depot, von Industrie- bis Schwellenländern, und müsst euch um die Aufteilung zwischen den Regionen keine Gedanken machen.

Hier seht ihr, wie sich eine solche Ein-ETF-Strategie mit dem MSCI ACWI in der Vergangenheit entwickelt hätte. Wenn ihr etwa Anfang 2012 einmalig 10.000 € investiert und danach monatlich 500 € per Sparplan eingezahlt hättet, wäre euer Depot bis heute auf über 229.600 Euro angewachsen. Spielt gerne mit den Zahlen und seht selbst, wie sich euer Investment entwickelt hätte.

Die Vorteile dieser Strategie liegen auf der Hand: Sie ist besonders unkompliziert, weil ihr nur einen einzigen ETF-Sparplan benötigt, und marktneutral, weil ihr nicht auf eine Region wettet.

Maximale Einfachheit: Ihr braucht nur eine einzige Position im Depot, die ihr einfach laufen lassen könnt. Passiver geht es also nicht.

Marktneutralität: Ihr wettet nicht auf eine bestimmte Region, sondern bildet den globalen Aktienmarkt nach seiner Marktkapitalisierung ab.

Geringe Kosten: Nur ein ETF bedeutet potenziell weniger Transaktionskosten.

Der größte potenzielle Nachteil ist das hohe US-Gewicht:

Hohes US-Klumpenrisiko: Mit über 60 % USA seid ihr stark von der Entwicklung eines einzigen Marktes abhängig.

Keine Steuerungsmöglichkeit: Ihr könnt die regionale Gewichtung nicht anpassen – z. B. mehr Europa oder Schwellenländer mit hohem Entwicklungspotenzial –, ohne das Grundprinzip aufzugeben.

Strategie 2: Die Zwei-ETF-Kombination

Wenn ihr in die gesamte Weltwirtschaft investieren wollt, die Ein-ETF-Strategie aber zu US-lastig findet, könnt ihr das US-Gewicht gezielt reduzieren.

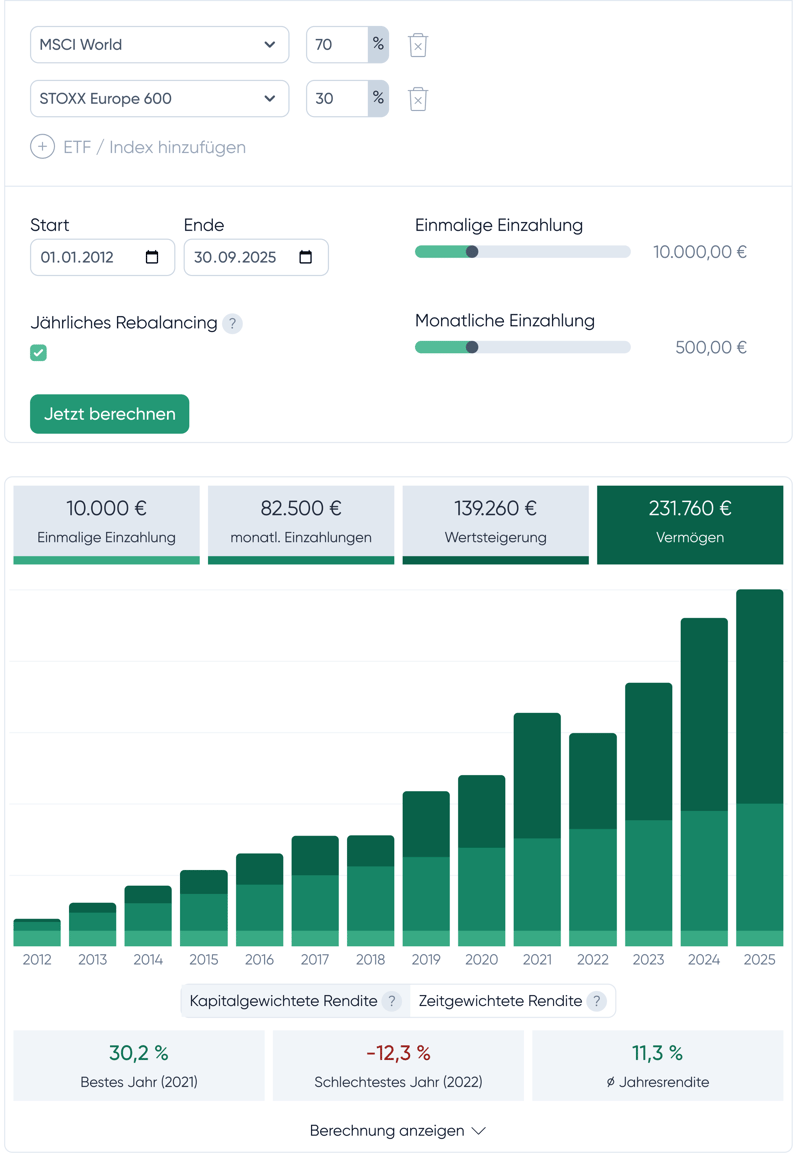

Ein gängiger Ansatz ist, einen globalen Industrieländer-ETF (MSCI World) als Basis zu nehmen und ihn mit einem breiten Europa-ETF (STOXX Europe 600) zu kombinieren.

Mischt ihr etwa den MSCI World (70 %) mit dem STOXX Europe 600 (30 %), erhaltet ihr ein deutlich ausbalancierteres Depot. Ihr reduziert den US-Anteil auf ca. 49 % und erhöht den Europa-Anteil auf rund 42 %.

Doch wie hätte sich diese ausbalanciertere Strategie in der Vergangenheit geschlagen? Der folgende Screenshot unseres Portfolio-Rechners zeigt euch das Ergebnis. Wenn ihr, genau wie im Beispiel oben, Anfang 2012 einmalig 10.000 € investiert und danach monatlich 500 € in dieses 70/30-Portfolio eingezahlt hättet, wäre euer Depot bis heute auf rund 231.760 € angewachsen – also ca. 2.100 € mehr.

Im betrachteten Zeitraum lieferte das 70/30-Portfolio die bessere Rendite.

Im direkten Vergleich hätte die Zwei-ETF-Strategie in diesem spezifischen Zeitraum also eine leicht höhere Rendite erzielt als die reine Ein-ETF-Lösung.

Heißt das, Europa bringt einen Rendite-Boost? Nicht unbedingt. Der historische Zeitraum war für europäische Aktien nur eben sehr stark. In anderen Phasen, z. B. in den 2010er-Jahren, hätte die Ein-ETF-Lösung die Nase vorn gehabt.

Das Ergebnis zeigt also vor allem eines: Die Renditen verschiedener Regionen schwanken, und keine Strategie ist immer die beste. Mit unserem ETF-Portfolio-Rechner könnt ihr dieses und andere Portfolios mit euren eigenen Zahlen und für beliebige Zeiträume selbst nachrechnen:

Vorteile und Nachteile

Der Hauptvorteil an der dargestellten „Zwei-ETF-Kombination“ ist das reduzierte Klumpenrisiko und die volle Kontrolle über die regionale Aufteilung eures Depots.

Reduziertes Klumpenrisiko: Ihr senkt den US-Anteil auf ein deutlich moderateres Niveau.

Stärkerer Home Bias: Ihr seid stärker in eurer Heimatwährung und im europäischen Wirtschaftsraum investiert.

Volle Kontrolle: Ihr könnt die Gewichtung jederzeit nach eurer eigenen Markteinschätzung anpassen.

Dem gegenüber steht die höhere Komplexität, da ihr zwei ETFs managen und gelegentlich neu ausbalancieren müsst, was einer aktiven Wette gegen die reine Marktgewichtung gleichkommen kann.

Höhere Komplexität: Ihr müsst zwei ETFs managen und ggf. rebalancieren.

Aktive Wette: Ihr weicht bewusst vom globalen Marktgewicht ab und wettet damit, dass diese Abweichung für euch vorteilhaft ist.

Grundsätzlich gilt: Hier gibt es kein „richtig“ oder „falsch“: Beide Wege führen zu einem breit gestreuten Portfolio. Die Entscheidung hängt von eurer persönlichen Risikotoleranz ab – und davon, wie aktiv ihr euer Portfolio verwalten wollt.

Fazit: Europa-ETF als Spezialwerkzeug für mehr Balance im Depot

Ein Europa-ETF ist kein Ersatz für einen Welt-ETF, sondern eher ein Zusatzbaustein. Seine Stärke liegt darin, ein typisches Problem von Welt-ETFs abzumildern: das sehr hohe US-Gewicht. Mit einem ETF auf Europa-Indizes wie den STOXX Europe 600 oder den MSCI Europe könnt ihr euer Depot ausgewogener machen, das Klumpenrisiko senken und das Währungsrisiko besser verteilen.

Für passive Anleger:innen, die es möglichst einfach halten wollen, ist das kein Muss. Wenn ihr einen Welt-ETF bespart, seid ihr bereits global und breit investiert. Allerdings müsst ihr akzeptieren, dass ihr damit automatisch eine sehr starke Gewichtung auf den US-Markt habt.

Wenn ihr aber das starke US-Gewicht reduzieren möchtet, könnt ihr mit einem Europa-ETF gezielt nachsteuern und euer Depot ausbalancierter aufstellen. Dann müsst ihr aber bereit sein, zwei ETFs parallel zu managen und gelegentlich selbst für das Rebalancing zu sorgen.